必見ファクタリング情報コラム

Message

ファクタリングは違法ではない?!|ファクタリングの法的根拠と違法事例から徹底解説!

2024年1月24日

結論、ファクタリングは違法ではありません。

ただ、

「ファクタリングは闇金と一緒でしょう?」

「ファクタリングは違法な金利でしょう?」

などの声をよくもらいます。

上記質問はすべて間違いです。ファクタリングが違法ではない一番の理由は「ファクタリングは融資ではない」ということです。

この記事は、そこを深掘りして解説していきます。

ファクタリングは「売掛債権の買取サービス」。

支払期日前の売掛債権をファクタリング会社に買い取ってもらうことで、早期現金化ができるという、資金調達手段のひとつです。

金融機関からの融資、つまり「貸付」とは異なるため、審査基準が緩く、迅速に資金調達ができるというメリットがあります。

そんなファクタリングですが、過去にファクタリングを謳った違法かつ悪質な取引が行われたこともあり、悪いイメージを持たれがち。

実際私どもSoKuMoへ相談に来られる方も、

「ファクタリングって違法なサービスではないんですか?」

「安心して契約できますか?」

と、不安や心配を抱えている方が多くいらっしゃいます。

結論から言うとファクタリングは違法ではなく、法律でしっかり認められているサービスです。

しかし、ファクタリング業界内には違法取引をしている悪質業者の存在があることも事実。

そこで、この記事では、

- ファクタリングが違法ではない法的根拠

- ファクタリング業界内での違法事例の紹介

- 違法性の高い悪質業者の見抜き方

を解説します。

この記事を読むことで、ファクタリングが違法ではない理由と、違法性の高い取引の違いが理解できますので、ぜひ最後までお読みください。

目次

ファクタリングは違法ではない

結論から言うと「ファクタリングは違法ではありません」。

ファクタリングはしっかりと法的根拠があり、法律で認められている資金調達手段です。

そもそもファクタリングとは「売掛債権(請求書)の買取」サービスのこと。

企業が所有している売掛債権を、ファクタリング会社に買い取ってもらうことで、その対価として代金を受け取れるサービスです。

例えるのなら、所有している貴金属を買取店に売ってお金をもらうのと同じことなのです。

ファクタリングが違法ではない理由|適用される法律

ファクタリングが違法ではない理由を、適用される法律から解説しましょう。

ファクタリングには2社間ファクタリングと3社間ファクタリングの2つの方式がありますが、それぞれ適用される法律が異なります。

- 2社間ファクタリング:民法第555条「売買契約」

- 3社間ファクタリング:民法第466条「債権の譲渡性」、民法第467条「指名債権のの譲渡の対抗要件」

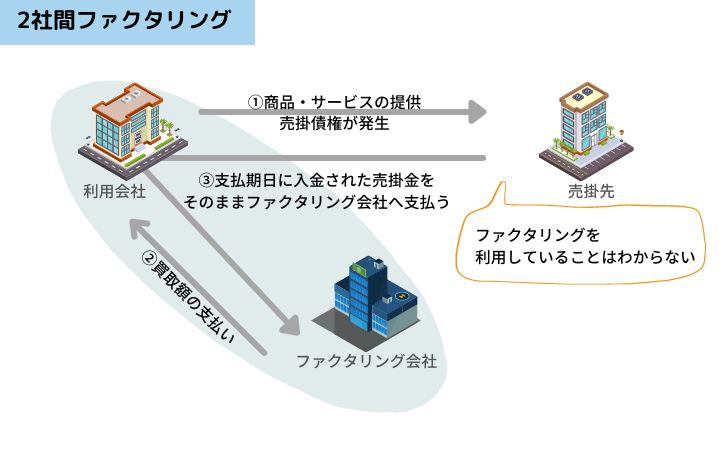

2社間ファクタリングの仕組みと法的根拠

2社間ファクタリングとは、利用会社とファクタリング会社の2社間で契約を結ぶ方式。

2社間ファクタリングには、民法第555条「売買契約」が適用されます。

| 民法第555条「買取契約」

”売買は、当事者の一方がある財産権を相手方に移転することを約し、相手方がこれに対してその代金を支払うことを約することによって、その効力を生ずる。” |

売買契約は、物を売却し、その対価として金銭を受け取る契約。

つまり、利用会社の所有する売掛債権をファクタリング会社へ売却することで、手数料を差し引いた買取額が入金されるという仕組みです。

2社間ファクタリングは売掛先の関与が一切ないため、売掛債権の譲渡を伴わない契約方式となります。

債権譲渡を伴わないため、売掛先の合意の必要はなく、当事者(利用会社とファクタリング会社)の合意のみで契約が成立します。

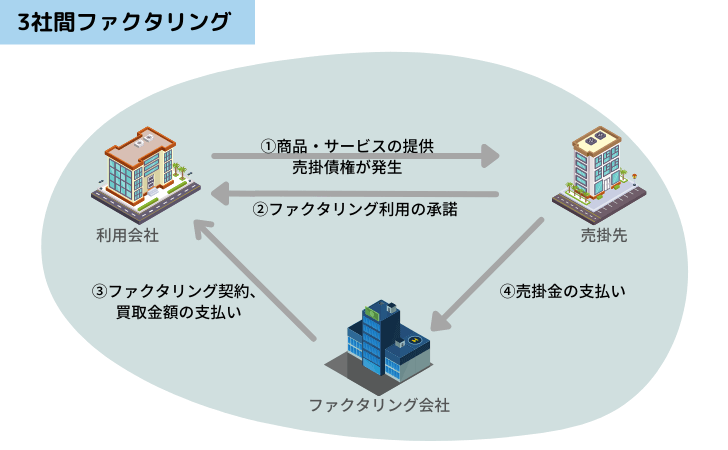

3社間ファクタリングの仕組みと法的根拠

3社間ファクタリングとは、利用会社とファクタリング会社と売掛先の3社で契約を結ぶ方式。

3社間ファクタリングは、民法第466条「債権の譲渡性」と民法467条「指名債権の譲渡の対抗要件」が適用されます。

| 民法第466条「債権の譲渡性」

”債権は、譲り渡すことができる。ただし、その性質がこれを許さないときは、この限りではない。” 民法第467条「指名債権の譲渡の対抗要件」 ”指名債権の譲渡は、譲渡人が債務者に通知をし、又は債務者が承諾をしなければ、債務者その他の第三者に対抗することができない。” |

債権は譲渡することが可能であり、利用会社とファクタリング会社の合意のみで、債権譲渡を成立させることができます。

しかし、この契約は当事者間のみ有効であり、売掛先や第三者に対しては無効。

ファクタリング会社が「自分が売掛債権を所有している」という主張を行うには一定の手続き(対抗要件)が必要となります。

債権譲渡の対抗要件とは「ファクタリング会社から売掛先への債権譲渡の通知」「売掛先からの同意」「債権譲渡登記の具備」のことを指します。

これらの手続きを行うことで、売掛先は誰に支払いをすれば良いのかはっきりするため、ファクタリング会社からの支払いの請求に応じることができるようになるのです。

ABLとの違いとファクタリングで「貸金業登録」が必要となるケース

ファクタリングと良く間違えられるものとして「ABL(債権担保融資)」があります。

ABLは、その名の通り「売掛債権を担保とした貸付」であり、これには民法第587条「消費貸借」が適用されます。

| 民法第587条「消費貸借」

”消費貸借は、当事者の一方が種類、品質及び数量の同じ物をもって返還することを約して相手方から金銭その他の物を受け取ることによって、その効力を生ずる。” |

消費貸借契約は、物を借り受け、受け取った物と同種のものを同じだけ返すという契約です。

利用者は自己の所有する売掛債権を金融機関へ担保として提供し融資を受け、売掛先から売掛金入金後に、借入金の返済を行うという仕組み。

ファクタリングと似ているように感じるかもしれませんが、これは「貸金業」にあたり、ファクタリングとは異なるため注意が必要です。

実際、金融庁もファクタリングは貸金業ではないことを認めています。

| ”「ファクタリング」とは、一般的に、企業が取引先に対し有する売掛債権をファクタリング会社が買い取り、買い取った債権の管理・回収を自ら行う金融業務をいいます」”

”このようなファクタリングの法的性質は、売買契約に基づく指名債権の譲渡であり、金銭の貸し借りではないので、貸金業の登録は必要ありません。” |

ただし、ファクタリングを提供している会社でも、以下のような契約をしている場合は「貸金業」に認定される場合もあり、その場合は「貸金業登録」が必要となります。

- ファクタリング会社に償還請求権がある場合

- 売掛金の全額を買い取らず、残りの売掛金を実質的な担保にしている場合

上記の内容でファクタリングを提供しているにも関わらず貸金業登録をしていない場合は、違法性が高くなるため注意が必要です。

ファクタリングで手数料が高いのは違法にならないの?

ファクタリングを利用する際、手数料が高い点が違法にあたるのではないかと考える方もいるでしょう。

結論から言うと、ファクタリングは貸金業ではないので「手数料が高くても違法にはならない」です。

以下に詳しく解説します。

ファクタリングは「貸金業」ではないため利息制限法の対象外

ABLや銀行融資等の貸金業の場合、「利息制限法」が適用されます。

利息制限法とは、貸付を行う際に高金利とすることを防止する法律であり、以下の内容が定められています。

- 10万円未満の貸付の場合:年利20.0%以下

- 10万円以上100万円未満の貸付の場合:年利18.0%以下

- 100万円以上の貸付の場合:年利15.0%以下

そのため、融資等の貸付では高金利だとしても20.0%を超える金利設定を行うと違法となります。

対し、ファクタリングは「買取契約」。

買取契約には、利息制限法が適用されないため、手数料設定は各ファクタリング会社に一任されているのです。

そのため、極端な話、手数料80%のような超高手数料であっても違法行為にはなりません。

とは言え、ファクタリングにも手数料相場は設けられており、以下の通り。

- 2社間ファクタリング:10.0%~30.0%

- 3社間ファクタリング:1.0%~10.0%

相場から逸脱している場合は、違法取引まがいの悪質業者である可能性があるため注意しましょう。

また、ファクタリングでも「償還請求権のある契約」や「売掛金の一部買取」をしている会社の場合、貸金業と認定される場合も。

そのような契約を提案してくる場合は「利息制限法」が適用になります。

そのため、20.0%を超える手数料を請求される場合は違法行為にあたりますので、契約内容をしっかりと確認し、見極めるように気をつけましょう。

ファクタリング業界内の違法事例

ここからは、実際にファクタリングを謳いながら違法行為をしていた事例を紹介していきます。

以下に紹介するようなケースは違法になるため、参考にしてください。

違法事例1|貸金業登録をせずに高手数料を請求した例

ファクタリングを謳いながら「売掛債権の一部買取り」や「買取額の支払いが一括ではない」場合、貸金業に認定される場合があります。

債権の額面の全額買取が基本であり、一部のみの買取を提案された場合は、残りの債権額を担保にしていると判断されかねません。

また、買取額の一部支払いしか行われず、売掛金の入金確認後に残高が支払われる場合も担保にしていると判断されます。

ファクタリングは原則「担保・保証人不要」の取引であり、担保を設ける場合は「貸金業」となります。

これらのケースで、ファクタリング会社が貸金業登録を行わず、通常のファクタリングのように15.0%~20.0%を超えるような高手数料を請求する場合、違法行為にあたるでしょう。

違法事例2|「買取」ではなく「貸付」契約をした例

ファクタリングは、あくまで売掛債権の「買取」サービス。

ファクタリングは買取サービスであるが故に、利息制限法の対象とならず、20.0%を超えるような手数料の設定が可能です。

しかし、稀に買取サービスと言っておきながら契約書内の契約内容が「貸付」となっている場合も。

同一の売掛債権で「2回以上の取引」を持ちかけられた場合、「買取による資金調達」は1回目のみで、それ以降は高金利な融資・貸付となり、違法行為にあたります。

このような提案をされた場合は、利用しないようにしましょう。

違法事例3|償還請求権がある契約の例

ファクタリングは原則「償還請求権のない」契約を結びます。

償還請求権とは、万が一売掛先の倒産などにより売掛金の回収ができなくなった場合、ファクタリング会社が利用会社に売掛金の弁済を求めることができる権利のこと。

ファクタリングは、この権利がない契約であるため、利用会社は売掛金が回収できなくても買い戻しを求められることはありません。

「償還請求権がある=売掛金を担保にしている」と判断され、この場合も貸金業とみなされるでしょう。

償還請求権があるにも関わらず、貸金業登録をしていなかったり、20.0%を超える年利設定をしている場合は、違法行為にあたるため要注意。

違法事例4|給与ファクタリング

ファクタリング業界で1番問題視されているのが、この「給与ファクタリング」。

給料日前に給与を債権と見立てて、業者に対してその権利を売却し、現金を受け取るのが給与ファクタリングの仕組みです。

しかし、給与は譲渡・売却することはできないため、給与ファクタリングの実質は「ファクタリング会社からの借金」と同じであると言えるでしょう。

実際、金融庁から「給与ファクタリングは貸金業」にあたると認定されています。

そのため、貸金業登録をせずに高金利で取引をしている場合、違法となります。

実際、この給与ファクタリングでの違法行為が多発し、逮捕された事例が過去には数多くあります。

その影響により「ファクタリングは違法」「ファクタリングは怪しい」と、ファクタリングへの不信感が高まったと言っても過言ではありません。

違法の可能性がある悪質業者の見抜き方

ファクタリングを利用する際、違法の可能性のある悪質業者に騙されることなく、安心・安全に取引を行いたいですよね。

違法の可能性がある悪質業者を見抜くのは難しくはありません。

以下のポイントに注意して、契約を結ぶようにするだけで違法性の高い悪質業者との契約を回避できるでしょう。

違法ポイント1|貸付契約

まずは、契約内容が「貸付契約」となっていないか確認すること。

先程も述べたように、ファクタリングは「売掛債権の買取りサービス」です。

もちろん契約書面上でも「売買契約」「債権譲渡契約」と明記されているはず。

「貸付契約」となっている場合は、ファクタリングを謳った高金利貸付を行っている悪質業者であり、違法性が非常に高いです。

そのため、絶対に利用しないようにしましょう。

違法ポイント2|償還請求権のある契約

ファクタリングは原則「償還請求権のない」契約。

万が一売掛先の倒産等で、売掛金の回収ができなくなった場合でも、利用会社はファクタリング会社へ売掛金を弁済する必要はありません。

償還請求権のある契約の場合は、売掛債権を担保にした融資とほぼ同等の扱いとなり、貸付と判断されます。

稀に手数料を低く抑える代わりに償還請求権のある契約を提案される場合がありますが、その場合は「貸金業登録」をしているのか確認することが大事。

貸金業登録なしに、そのような提案をする場合は違法性が高く危険であり、契約を結ばないことをおすすめします。

違法ポイント3|手数料の内訳が明記されていない

ファクタリング手数料は利用するファクタリング会社によりさまざま。

手数料自体の金額ももちろん大事ですが、その内訳も重要なポイントとなります。

違法性の高い貸付を行っている悪質業者の場合、利用手数料(金利)は15.0%以下に抑え、その他諸費用として不当な請求をしてくる場合があります。

手数料総額がいくらで、またその手数料が何のための手数料なのか確認・把握するようにしましょう。

ちなみに問題とならないその他諸費用には下記が該当します。

- 出張費(利用会社へ訪問する際にかかった費用)

- 債権譲渡登記の登記費用(8万円~10万円程度)

上記以外で、理由のよくわからない請求をされている場合は、違法性が高いため、利用しないようにしましょう。

違法ポイント4|会社の所在地や固定電話等の情報が開示されていない

違法性の高い悪質業者は、検挙されそうになる度に廃業し、再度新しい会社を立ち上げ、ファクタリング業界内に居続けようとします。

そのため、会社の所在地や固定電話を持っていない場合がほとんど。

会社の所在地が開示されていない、もしくは実在しない住所、携帯電話しか開示されていない場合は、極めて違法性が高く怪しい会社と言えるので、利用しないようにしましょう。

ファクタリングは違法ではない!のまとめ

この記事では、ファクタリングの法的根拠と違法性の高い悪質業者の見抜き方を解説しました。

ファクタリングは法的にしっかりと認められているサービスですが、違法取引をする悪質業者がいるのも事実。

「貸金業登録をせず」「高金利で貸付をする」場合、非常に違法性の高い悪質業者であると言えます。

違法性の高い悪質業者を見抜くために、以下のポイントをしっかり確認するようにしましょう。

- 貸付契約でないか

- 償還請求権のある契約ではないか

- 手数料の内訳がきちんと明記されているか

- 会社の所在地や固定電話等の情報が開示されているか

安心取引ならSoKuMo

私どもSoKuMoは、利用者様と安心して取引ができるよう、以下を強みに事業展開しています。

- 2社間ファクタリングかつ債権譲渡登記のない契約(売掛先に利用が知られない)

- 償還請求権のない契約

- 業界最低水準の手数料1.0%~

- 契約前に不安を取り除ける「オンライン面談」に対応

資金調達の悩みがある場合は、ぜひSoKuMoへご相談ください。

利用者様と一緒に納得のいく契約、資金繰りを提案いたします。