必見ファクタリング情報コラム

Message

【売掛債権で資金調達】ファクタリングとABLの違いを適用される法律も含め徹底解説!

2024年7月28日

本記事はファクタリングとABLの違いについて解説していきます。

この記事をお読みいただいている方は以下のことを考えていると思います。

・ABLの仕組みは?

・ABLのメリットやデメリットを知りたい

・ファクタリングより、ABLを利用した方が良いケース

・ファクタリングとABLの違いは?

などの疑問はこの記事を読めばご理解いただけますので、ぜひ参考にしてみてください。

ファクタリングは売掛債権を早期現金化する資金調達手段です。

ファクタリングという言葉を聞いたことがある方でも、実際の仕組みを詳しく知っているという人は少ないのではないでしょうか。

また、売掛債権を用いた資金調達手段にはもうひとつ「売掛債権担保融資(ABL)」というサービスがあります。

両方とも売掛債権を用いた資金調達手段ですが、この2つは仕組みから適用される法律まで全く異なります。

この記事では、

- 売掛債権を用いた資金調達手段「ファクタリング」と「ABL」の違い

を適用される法律も含め、徹底解説します。ぜひ最後までお読みください。

目次

売掛債権とは

ファクタリングなどの「売掛債権」を用いた資金調達手段を説明するにあたり、まずは売掛債権とはなんなのかの説明をしましょう。

売掛債権とは、会社がサービスや商品を提供をした際に、取引先へその対価となる代金を請求できる権利のこと。

売上債権と呼ばれることもあります。

売掛債権は、代金支払いの請求ができる権利、つまり「代金の支払いを受ける権利」であるため、帳簿上は資産とみなすことができます。

日本の商取引は、「商品の対価として○日に代金を支払います」という約束を信用した上で契約を結ぶ「信用取引」が一般的。

信用取引では、売掛債権が発生してから商品の代金である売掛金が入金されるまで、1ヶ月~2ヶ月、長いと半年かかる場合も。

支払いサイトが長いが故に、代金の支払い前に資金ショートが生じるという問題が発生することもあるでしょう。

そこで、商品提供から支払いまでのタイムラグを解消するべく、売掛債権を用いて資金調達ができる手段が開発されたのです。

売掛債権を用いた資金調達手段には「売掛債権流動化(ファクタリング)」と「売掛債権担保融資(ABL)」の2つが存在します。

それぞれの詳細について以下に解説していきましょう。

売掛債権流動化(ファクタリング)

まずは売掛債権流動化(ファクタリング)から見ていってみましょう。

ファクタリングとは|売掛債権の譲渡・売却による資金調達手段

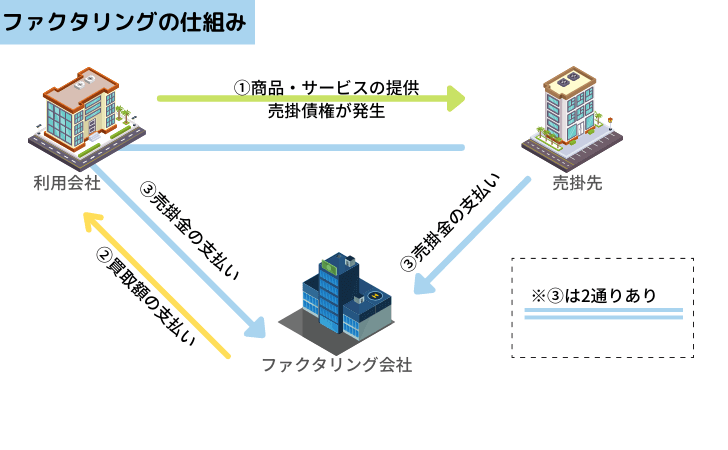

ファクタリングは、「売掛債権を譲渡・売却して資金を得る」資金調達方法です。

支払期日前の売掛債権をファクタリング会社に買い取ってもらうことで、早期現金化が可能なサービスとなります。

その仕組みはとても簡単で、以下の通り。

- 商品やサービスの提供により、売掛債権が発生する

- 買取可能な売掛債権と判断されれば、買取額(売掛金額-手数料)がファクタリング会社から利用会社へ支払われる

- 売掛金の支払期日に入金される売掛金をファクタリング会社が回収する

ファクタリングは言わば、売掛金の前借りができるサービス。

「売掛金がきちんと入金されるかどうか」を最重要視するため、利用者に財務的な問題があったとしても売掛先の信用度があれば、基本的に利用できます。

また、ファクタリングは基本的に「償還請求権のない」契約であるため、万が一取引先の倒産等で売掛金の回収ができなかった場合にも、利用者に弁済の義務はありません。

利用時に手数料(売掛金の1%~30%程度)が発生しますが、利用ハードルが低く売掛金の早期現金化が可能、未回収リスクの回避もできるため、中小企業や個人事業主から重宝されているサービスと言えるでしょう。

ファクタリングに適用される法律

ファクタリングに適用される法律は「2社間ファクタリング」と「3社間ファクタリング」で異なります。

- 2社間ファクタリング:民法第555条「売買契約」

- 3社間ファクタリング:民法第466条「債権の譲渡性」、民法第467条「指名債権の譲渡の対抗要件」

2社間ファクタリング|民法第555条

2社間ファクタリングには、民法第555条「売買契約」が適用されます。

| 民法第555条「売買契約」

”売買は、当事者の一方がある財産権を相手方に転移することを約し、相手方がこれに対してその代金を支払うことを約することによって、その効力を生ずる。” |

売買契約は物を売却し、その対価として金銭を受け取る契約。

つまり、利用会社の所有する売掛債権をファクタリング会社へ売却することで、その対価である買取額(売掛金-手数料)が入金されるという仕組みとなります。

➡2社間ファクタリングの詳細は「【最短即日】2社間ファクタリングの仕組みと法的根拠を解説!」参照

3社間ファクタリング|民法第466条・467条

3社間ファクタリングには、民法第466条「債権の譲渡性」と民法第467条「指名債権の譲渡の対抗要件」が適用されます。

| 民法第466条「債権の譲渡性」

”債権は、譲り渡すことができる。ただし、その性質がこれを許さないときは、この限りではない。” 民法第467条「指名債権の譲渡の対抗要件」 ”指名債権の譲渡は、譲渡人が債務者に通知をし、又は債務者が承諾をしなければ、債務者その他の第三者に対抗することができない。” |

債権は譲渡することが可能であり、利用会社とファクタリング会社の合意のみで、債権譲渡は成立します。

しかし、この契約は利用会社とファクタリング会社間のみ有効であり、売掛先や第三者に対しては効力がありません。

ファクタリング会社が「この債権はファクタリング会社が所有しています」と主張するためには、対抗要件が必要となるため、民法第467条も関わってくるのです。

つまり、利用会社が所有している売掛債権をファクタリング会社へ譲渡し、譲渡された売掛債権をもとにファクタリング会社は売掛先から売掛金を回収するという仕組みとなります。

➡3社間ファクタリングの詳細は「手数料を低く抑えるなら3社間ファクタリングがおすすめ!【2社間ファクタリングとの違いも解説】」参照

売掛債権担保融資(ABL)

次に、売掛債権担保融資(ABL)の解説をします。

ABLとは|売掛債権を担保にした資金調達手段

売掛債権担保融資(ABL)はその名の通り「売掛債権を担保にして融資を受ける」資金調達手段です。

売掛債権を担保として信用力を補い、銀行やノンバンクへ融資を打診する手法と考えるとわかりやすいかもしれません。

銀行融資は、保証人や不動産等の担保が必須ですが、中小企業や起業間もない会社の場合、保証人も不動産担保も準備できないという問題もしばしば。

そこで、売掛債権を担保にするABLが開発されたのです。

売掛債権があれば融資を受けられる可能性があり、不動産担保に依存しない資金調達手段として、中小企業やスタートアップ企業から重宝されているサービスと言えるでしょう。

ただし、あくまで担保であるため、融資額の支払いができない場合には売掛債権は換金され、返済に補填されます。

また、融資審査ではあくまで「利用者に支払い能力があるか」を重視するため、財務状況が悪いと利用できない可能性もあるというデメリットも。

ABLに適用される法律|民法第587条

ABLは民法第587条「消費貸借」が適用されます。

| 民法第587条「消費貸借」

”消費貸借は、当事者の一方が種類、品質及び数量の同じ物をもって返還することを約して相手方から金銭その他の物を受け取ることによって、その効力を生ずる。” |

消費賃借契約は、物を借り受け、受け取った物と同種のものを同じだけ返すという契約。

利用会社が所有している売掛債権を金融機関へ担保として提供して融資を受け、売掛先から売掛金入金後に、借入金の返済を行うという仕組みです。

消費賃借は「貸付業法」の対象となるため、18%を超える年利設定は禁止されています。

ファクタリング(売掛債権売却)とABL(売掛債権担保)の違い・比較

ここまでで解説したファクタリングとABLの違いを表にまとめてみました。

| ファクタリング | ABL | |

| 契約内容 | 売掛債権の譲渡・買取 | 売掛債権を担保とした融資 |

| 手数料 | 売掛債権額の1%~30% ※年利計算すると12%~360%(1ヶ月先の売掛債権を売却する場合) |

年利15%~18%未満 |

| 適用される法律 | 2社間:民法第555条「売買契約」 3社間:民法第466条「債権の譲渡性」 民法第467条「指名債権の譲渡の対抗要件」 |

民法第587条「消費賃借」 |

| 審査基準 | 緩い 売掛先の信用度重視 |

厳しい 利用者の信用度重視 ※通常の銀行融資よりは緩い |

| 入金スピード | 早い 最短即日~1週間程度 |

遅い 1ヶ月~2ヶ月程度 |

| 弁済の義務 | なし(償還請求権なし) | あり |

| 資金調達可能額 | 売掛債権額未満 | 審査により融資額が決まる |

どちらも「売掛債権」を用いた資金調達手段ですが、内容には大きな違いがありますね。

ファクタリングの方が利用ハードルは低く、手早い現金化ができますが、手数料はABLよりもかなり高くなるため、注意が必要です。

ファクタリングならSoKuMo

私どもSoKuMoは「売掛債権の買取」であるファクタリングを提供しています。

契約から取引完了まですべてオンラインで完結するファクタリングを採用することで、ファクタリングの課題である手数料の高さを最小限に抑え、業界最低水準の1.0%からご利用いただけます。

初めてファクタリングを利用する際など、ファクタリングに対して不安や疑問がある方は、希望により契約時にオンライン上で顔を合わせた面談も可能です。

- 売掛先に利用が知られない「2社間ファクタリング」「債権譲渡登記なし」

- 手数料は業界最低水準の1.0%~

- 利用者様の不安を取り除くため、オンライン面談に対応

- 早急な資金調達でも大丈夫!業界最短の30分入金

これら4点はSoKuMoの強みだと自負しております。

あなたの資金調達、SoKuMoにお手伝いさせていただけませんか?

まずは無料見積もりからでも、ぜひお試し下さい!

ファクタリングとABLの違いを適用される法律も含め徹底解説のまとめ|ファクタリングは売掛債権の譲渡・買取、ABLは有担保融資

この記事では、売掛債権を用いた資金調達手段であるファクタリングとABLについて、仕組みと適用される法律からその違いを解説しました。

ファクタリングは売掛債権を譲渡・売却する資金調達手段であり、現金化スピードが速い、審査が比較的緩い(赤字決算等でも利用可能)、弁済の義務がないなどのメリットがある反面、手数料が割高というデメリットがあります。

ABLは売掛債権を担保にした融資であり、比較的高額な資金調達が可能、年利18%未満などのメリットがありますが、現金化までは遅く、審査も比較的厳しいというデメリットがあります。

ファクタリングとABLにはそれぞれメリット、デメリットがあり、状況などに応じて選ぶのが良いと思います。

ファクタリングとABLの違いをしっかり把握した上で、自社に適した資金調達手段の選択ができる一助になっていたら嬉しいです。