必見ファクタリング情報コラム

Message

【個人事業主向け】請求書買取サービスの仕組みとメリットを徹底解説おすすめのファクタリング会社も紹介!

2024年11月20日

個人事業主が資金調達をしようとした際、最初に思いつくのは、銀行融資やビジネスローンやキャッシング等の借入サービス、知人からの借入ではないでしょうか。

しかし、個人事業主の方は銀行融資やローンの借入サービスは審査に通りづらかったり、利用額に制限がかけられたり、なにかと不便ですよね。

知人からの借入も人間関係が悪化するリスクは回避できません。

「個人事業主だから、思うように資金繰りが上手くいかない・・・」

「銀行融資に断られてしまった・・・」

「どうやって資金調達すればいいんだろう・・・」

こんな悩みを抱えていませんか?

私どもSoKuMoにも同じような悩みを抱えて、相談に来られる個人事業主様が大勢います。

その悩み、請求書買取サービスなら解決できるかもしれません。

この記事では、資金調達に悩みを抱える個人事業主様向けに、

- 請求書買取サービスの仕組みとメリット・デメリット

- 個人事業主におすすめの請求書買取サービス会社の紹介

- 個人事業主が請求書買取サービスを利用する際の注意点

を徹底解説します。ぜひ最後までお読みください。

目次

請求書買取サービスとは

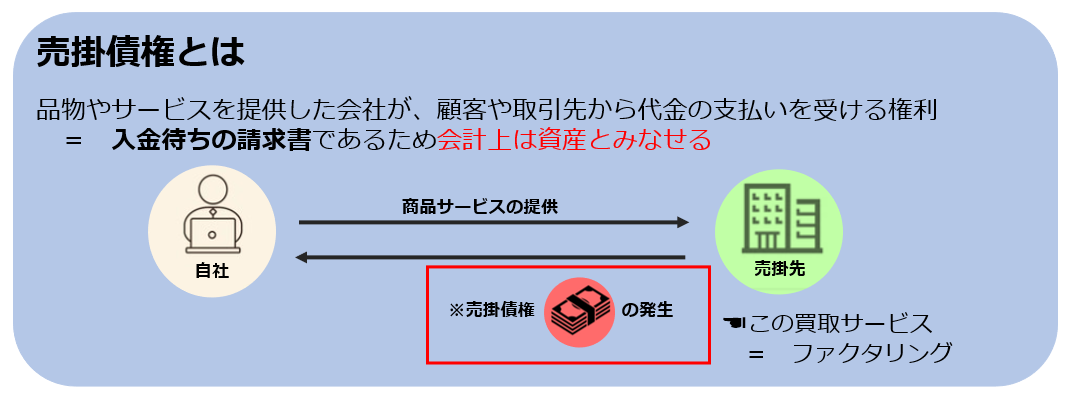

請求書買取サービスとは「売掛債権の買取」サービスのことを指します。

(別名「ファクタリング」とも呼ばれ、同じものを意味しています。)

請求書買取サービスとは、売掛金が入金される前の売掛債権を、請求書買取サービス会社に買い取ってもらう代わりに手数料を支払うサービス。

請求書買取サービスとは、売掛金が入金される前の売掛債権を、請求書買取サービス会社に買い取ってもらう代わりに手数料を支払うサービス。

ローンや融資に比べて手続きが簡略化されているため、最短即日での現金化が可能なサービスとして利用者が増えています。

請求書買取サービスの仕組みは、非常に単純です。

- 商品やサービスの提供により売掛債権が発生

- 請求書買取サービス会社が売掛債権を買い取る(売掛金買取額の支払い)

- 売掛金が入金されたら、請求書買取サービス会社へ支払う

このような流れで請求書買取サービスは成立しています。

- 担保・保証人が不要

- 「買取」のため、信用情報に影響がない

- スピーディーな資金調達が可能(最短即日)

- 借入よりも、審査に通りやすい

という特徴があるのが、請求書買取サービスとなっています。

入金待ちの売掛債権を請求書買取サービス会社に買い取ってもらうことで、スピーディな資金調達ができることが、請求書買取サービスの魅力と言えるでしょう。

また前倒しで資金調達ができるという点では、いち早く事業拡大をしたり、新事業への着手をしたりするときに、借入することなく資金面に余裕を持てます。

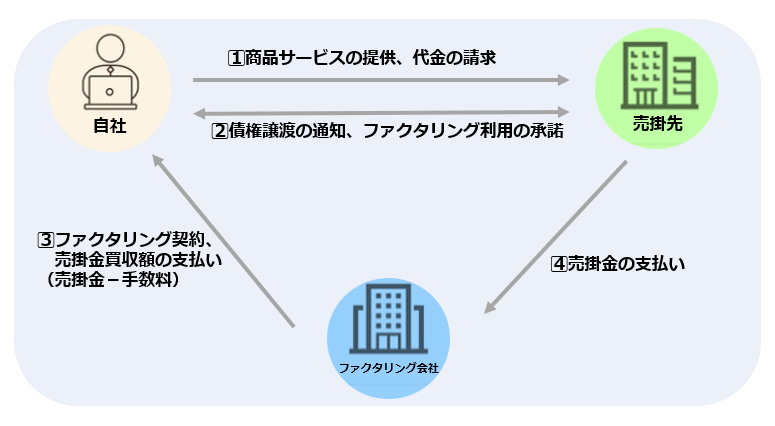

請求書買取サービスには、2社間ファクタリングと3社間ファクタリングの2つのファクタリング方式があり、それぞれ流れや特徴が異なるので、以下で解説していきます。

2社間ファクタリング

2社間ファクタリングは、利用者と請求書買取サービス会社の2社間で契約を結ぶ方式。

2社間ファクタリングでは、売掛先が全く関与しないため、利用者が請求書買取サービスを利用していることを知られることがありません。

売掛先に請求書買取サービスの利用が知られないことで「売掛先からの信用を守ることができる」というメリットがあります。

(※この売掛債権を○○に譲りましたという「債権譲渡登記」をする契約の場合は、登記を見られた場合のみ、請求書買取サービスの利用を知られる可能性はあります。)

2社間ファクタリングは、

- 売掛先に請求書買取サービスの利用が知られない

- 利用者が請求書買取サービス会社へ直接売掛金を支払う必要がある

- 最短即日で現金化可能だが、手数料がやや高めの設定

という特徴を持つファクタリング方式です。

- 売掛先に請求書買取サービスの利用を知られたくない場合(関係性悪化の回避)

- 請求書買取サービスに対してマイナスなイメージがある売掛先の場合

- いち早く現金化したい場合

におすすめなファクタリング方式と言えるでしょう。

3社間ファクタリング

3社間ファクタリングは、利用者と請求書買取サービス会社と売掛先会社の3社間で契約を結ぶ方式。

「売掛先に請求書買取サービス利用の承諾を得る」必要がある点が、2社間ファクタリングとの大きな違いです。

3社間ファクタリングは、

3社間ファクタリングは、

- 売掛先に請求書買取サービス利用の承諾を得る必要がある

- 売掛先が請求書買取サービス会社に直接売掛金を支払う

- 2社間ファクタリングよりも手数料が低い

- 現金化にやや時間がかかる(最短3日~1週間程度)

という特徴を持つファクタリング方式です。

- 請求書買取サービスに対して理解がある売掛先の場合

- 少しでも手数料を安く抑えたい場合

- 直接請求書買取サービス会社へ売掛金を支払う時間が惜しい場合

におすすめなファクタリング方式と言えるでしょう。

個人事業主におすすめな請求書買取サービス会社7選

ここからは、個人事業主でも利用可能なおすすめのファクタリング会社を7社紹介します。

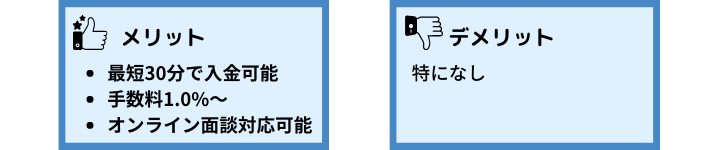

1,SoKuMo|業界最速最短30分で資金調達可能

SoKuMoは買取金額は10万円~1億円、最短30分で入金可能、手数料1.0%~15.0%とファクタリング業界最速での資金調達が可能な会社。

業界最低水準の手数料1.0%からの利用ができ、人によってはかなり手数料を抑えた利用ができることが強みの一つです。

また、オンラインファクタリングを採用しているため迅速な対応も可能。

さらに、オンラインツールを使用したオンライン面談を実施していることも特徴の1つで、契約前に疑問点や不安点を直接担当者に聞くことができるので、安心した取引をお約束します。

債権譲渡登記の必要もないため、手数料以外の諸費用は一切かかりません。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~15.0% |

| 入金スピード | 最短30分 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 不要 (オンラインファクタリング:必要に応じてオンライン面談可能) |

| 買取金額 | 10万円~1億円 |

| 償還請求権の有無 | なし |

| 債権譲渡登記の有無 | なし |

| 必要書類 | 申告書、銀行口座のコピー、請求書 |

2,FReeNANCe|フリーランスに特化!無料で補償がつく!

-_-フリーランスを、もっと自由に。-Google-Chrom-1.png)

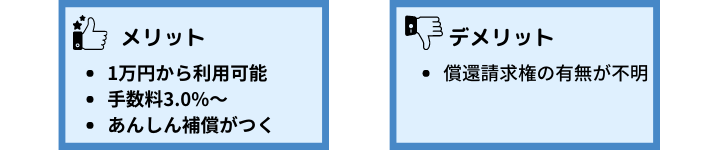

FReeNANCeは、1万円からの利用が可能、フリーランス・個人事業主に特化したファクタリングを提供している会社。

他のファクタリング会社との最大の違いは、売掛金の入金先をフリーナンス専用口座にしていると、「フリーナンスあんしん補償」という補償が無料で付与される点です。

業務が原因で生じた事故や、業務中の過失で生じた賠償の責任を補償してくれるというもので、会社の保険のないフリーランスや個人事業主には心強いサービスと言えるでしょう。

最短即日の入金が可能、手数料も3.0%~10.0%と比較的安く利用ができる点も強みとなっています。

運営会社が東証一部上場企業のGMOであるため、安心した取引ができるのも魅力の一つ。

| 対象 | フリーランス・個人事業主 |

| 手数料 | 3.0%~10.0% |

| 入金スピード | 最短即日 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 不要(オンラインファクタリング) |

| 買取金額 | 1万円~ |

| 償還請求権の有無 | 明記なし |

| 債権譲渡登記の有無 | なし |

| 必要書類 | 身分証明書、住所の確認できる書類、 請求書(送付・受領済みの確認ができるもの)、通帳のコピー |

3,nugget|個人事業主に特化!手数料は一律10.0%!

.png)

nuggetは最短60分で入金可能、1万円からの利用が可能、手数料が一律10.0%であることが特徴的な会社。

東証一部上場企業が運営しているため、安心した取り引きができるでしょう。

個人事業主に特化していることも特徴の1つであり、フリーランス等の個人事業主で、なかなか利用できるファクタリング会社が少ないという方からの支持が厚い会社となっています。

| 対象 | 個人事業主のみ |

| 手数料 | 一律10.0% |

| 入金スピード | 最短60分 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 不要(オンラインファクタリング) |

| 買取金額 | 1万円~ |

| 償還請求権の有無 | 明記なし |

| 債権譲渡登記の有無 | なし |

| 必要書類 | 請求書、請求確認メールの履歴、本人確認書類 |

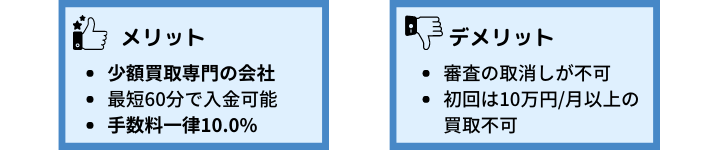

4,yup先払い|10万円以下の少額利用に特化!

ひと月に1万円~10万円までの少額買取を専門としている会社です。

最短60分で入金可能、手数料は一律10%で利用可能となっています。

また、必要書類は本人確認書と請求書の2点のみであることが強みと言えるでしょう。

yup先払いは初回利用の場合、ひと月に10万円までの買取であり、利用回数に応じて限度額がアップしていくという特徴があります。

査定完了と同時に振り込みが行われるため、手早い現金化は可能ですが、査定内容や条件に不満があっても取り消すことが出来ないという点はに注意が必要になるでしょう。

| 対象 | 法人・個人事業主 |

| 手数料 | 一律10.0% |

| 入金スピード | 最短60分 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 不要(オンラインファクタリング) |

| 買取金額 | 初回1万円~10万円/月(利用回数により買取可能額増額あり) |

| 償還請求権の有無 | 明記なし |

| 債権譲渡登記の有無 | なし |

| 必要書類 | 請求書、仕事のURL(直近3ヶ月の入出金明細でも可)、 本人確認書類 |

5,ビートレーディング|業界トップクラスの取扱件数!

月間契約数400件とファクタリング業界トップクラスの取扱件数であり、安心して取り引きができる会社です。

最短12時間での現金化、手数料2.0%~利用が可能となっています。

買取金額の上下限設定もなく、10万円~7億円の買取実績があり、業界最高額の買取実績なのも強みと言えるでしょう。

面談は来店のみでなく訪問形式も取り扱っているため、忙しくて店舗に出向く時間がとれない個人事業主様におすすめです。

| 対象 | 法人・個人事業主 |

| 手数料 | 2社間ファクタリング:5.0%~ 3社間ファクタリング:2.0%~ |

| 入金スピード | 最短12時間 |

| ファクタリング方式 | 2社間ファクタリング、3社間ファクタリング |

| 面談 | 来店もしくは訪問にて実施 |

| 買取金額 | 上限・下限なし |

| 償還請求権の有無 | なし |

| 債権譲渡登記の有無 | 必要な場合もあり |

| 必要書類 | 申込書、成因証明(請求書)、通帳のコピー |

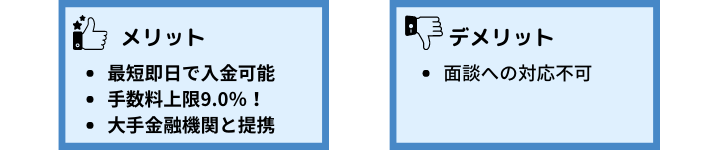

6,OLTA|主要な金融機関と提携していて安心!

最短即日入金で、手数料も2.0%~9.0%と比較的低く利用ができる会社です。

特に手数料の上限9.0%は、ファクタリング業界内でもトップレベルの最低上限となっています。

また、新生銀行やみずほ銀行等の主要な金融機関とも提携しており、安心した取り引きができることも、OLTAの強みと言えるでしょう。

買取金額に関しては上下限設定はなく、10万円~500万円の買取り実績があるため、利用者の希望に合わせた資金調達が可能です。

日本マーケティングリサーチ機構のデータによると、2021年6月期には「中小企業経営者・個人事業主が選ぶオンライン型ファクタリング」でNo.1を獲得しており、実績はファクタリング業界トップクラスと言って良いでしょう。

| 対象 | 法人・個人事業主 |

| 手数料 | 2.0%~9.0% |

| 入金スピード | 最短即日 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 不要(オンラインファクタリング) |

| 買取金額 | 上限・下限なし |

| 償還請求権の有無 | なし |

| 債権譲渡登記の有無 | 明記なし |

| 必要書類 | 本人確認書類(免許証、パスポート等)、請求書、 確定申告書、すべての事業用銀行口座の普通預金・当座預金の直近4ヶ月分の入出金明細 |

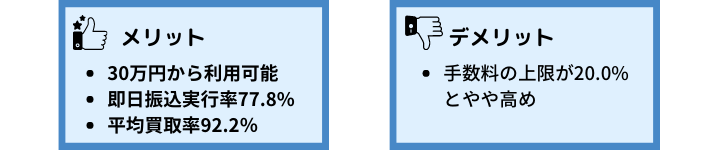

7,Best Factor|平均買取率92.2%!

Best Factorは30万円~利用が可能、柔軟な審査で有名なファクタリング会社です。

平均買取率は92.2%と高く、起業して間もない個人事業主様でも売掛金さえあれば基本的に利用可能という点が強みと言えるでしょう。

また、即日振込実行率が77.8%と高いため、即日で入金してもらえる可能性も高いです。

対面での面談が必須なのがやや面倒ですが、来店のみでなく訪問での面談も可能なので、利用者の都合に合わせた対応をしてくれます。

しかし、手数料の上限は20%と他社よりも高い設定となっているため、利用時には注意が必要となるでしょう。

| 対象 | 法人・個人事業主 |

| 手数料 | 2.0%~20.0% |

| 入金スピード | 最短即日~3営業日 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 対面(来店もしくは訪問) |

| 買取金額 | 30万円~1億円 |

| 償還請求権の有無 | なし |

| 債権譲渡登記の有無 | 明記なし |

| 必要書類 | 身分証明書、請求書、入出金の通帳(WEB通帳)、見積書 |

請求書買取サービスの7つのメリット

請求書買取サービスのメリットは以下の7つです。

- 手早い現金化が可能(資金繰りの改善)

- 担保や保証人が不要

- 借入にならず信用情報に傷がつかない

- 信用力が低くても利用できる可能性がある

- 売掛金の未回収リスクを回避できる

- 売掛先に利用を知られることがない

- リスクマネジメントができる

1,手早い現金化が可能

請求書買取サービスの最大のメリットは「手早い現金化」。

2社間ファクタリングであれば、最短即日で現金化できます。

3社間ファクタリングの場合でも、最短2日~1週間程度で資金調達が可能であり、数ある資金調達方法の中でもトップクラスの入金速度と言えるでしょう。

売掛金の入金日よりも前に支払いがる場合、売上があるにも関わらず資金難になってしまうこともあるでしょう。

そんな時に請求書買取サービスを使えば、手早く現金化ができるので、資金繰りの改善に繋がるというメリットがあります。

2,担保や保証人が不要

担保や保証人が不要という点もメリットとして挙げられます。

銀行融資等の借入サービスでは、担保や保証人を要求されることが多く、準備できない場合には審査に通らないこともあるでしょう。

しかし、資金調達したい方が全員担保・保証人を準備できるとは限りません。

請求書買取サービスは、借入ではなく「買取」であるため、担保も保証人も必要ないのです。

資金調達をする際に、担保・保証人の準備をしなくて済むのは、利用のハードルも下がり、メリットと言えるでしょう。

3,借入にならず信用情報に傷がつかない

信用情報に傷がつかない点もメリットと言えるでしょう。

銀行融資やビジネスローン等で資金調達した場合は借入となるため、信用情報に「借金をしている」という情報が残ってしまいます。

対して請求書買取サービスは、法律的にも「売買」として扱われるため、信用情報が傷つくことはありません。

借金をしていると、世間から「経営が傾いているのではないか」と怪しまれることもあるでしょう。

敏感なクライアントであれば、契約解消のキッカケになる可能性も否定できません。

請求書買取サービスを利用しても信用情報に傷がつかないという点は、自社経営をする上でメリットとなるでしょう。

4,信用力が低くても利用できる可能性がある

請求書買取サービスは、利用者の信用力が低くても利用できる可能性が高いです。

なぜなら、請求書買取サービスの審査では「売掛先の信用度(売掛先がきちんと売掛金を支払えるか)」が重要視されるから。

銀行融資やビジネスローン等の借入は「利用者にきちんと支払い能力があるか」を重要視します。

そのため、赤字経営や税金滞納等の財務状況に問題がある場合、まず審査に通ることはありません。

請求書買取サービスは、利用者に税金滞納があろうと、他者からの借入があろうと、売掛先の信用力があれば利用することができるのです。

信用力が低いと、資金調達できなかったり、できたとしても借入額に制限があったりと難渋する中、信用力が低くても利用できる請求書買取サービスは利用する価値があると言えるでしょう。

5,売掛金の未回収リスクを回避できる

売掛金の未回収リスクを回避できる点も、メリットのひとつです。

売掛先の経営悪化や倒産により、売掛金の回収ができないこともあるでしょう。

請求書買取サービスで先に現金化しておくことで、その未回収リスクを回避できます。

請求書買取サービス会社は「償還請求権のない」契約をしていることがほとんど。

償還請求権のない契約の場合、万が一売掛金が回収できなかったとしても、利用者が請求書買取サービス会社に売掛金と同額のお金を支払う義務はありません。

償還請求権のない契約の場合、万が一売掛金が回収できなかったとしても、利用者が請求書買取サービス会社に売掛金と同額のお金を支払う義務はありません。

経営が怪しそうな売掛先と取引をしている場合は、事前に請求書買取サービスを利用し、リスク回避することを検討してもいいでしょう。

6,売掛先に利用を知られることがない

売掛先に利用を知られることがないという点も、メリットでしょう。

請求書買取サービスに良い印象がない売掛先の場合、利用を知られてしまうと「資金繰りに悪化しているのではないか」「経営が傾いているのではないか」と、疑われることもあるでしょう。

2社間ファクタリングであれば、売掛先は一切関与することがありません。

そのため、売掛先に請求書買取サービスを利用したことを知られることもないのです。

ただし、3社間ファクタリングの場合は、売掛先から請求書買取サービスを利用する承諾を得る必要があるため、必然的に利用を知られてしまうため注意が必要です。

また、2社間ファクタリングの場合も「債権譲渡登記のある」契約の場合、登記を売掛先が見た場合は利用を知られてしまう場合もあります。

絶対に利用を知られたくない場合は、「2社間ファクタリング」かつ「債権譲渡登記のない」契約がおすすめです。

絶対に利用を知られたくない場合は、「2社間ファクタリング」かつ「債権譲渡登記のない」契約がおすすめです。

7,リスクマネジメントができる

意外と知られていないメリットが、リスクマネジメントができるという点です。

請求書買取サービスの審査では「売掛先の信用度」が最重要視されます。

そのため、請求書買取サービスの審査に通らなかったり、審査に通っても手数料が高い場合は、「売掛先=経営が怪しい会社」の証となるのです。

反対に、審査に通過できたり、手数料が低くて済む場合は「経営が安定している会社」という証拠になるでしょう。

自社が取引をしている会社が、安全な会社なのかどうかの判断ができるという点はメリットと言えますね。

請求書買取サービスの2つのデメリット

たくさんのメリットがある請求書買取サービスですが、デメリットも存在します。

請求書買取サービスのデメリットは以下の2つです。

- 手数料がかかる

- 売掛金の範囲内でしか資金調達ができない

1,手数料がかかる

請求書買取サービスは、支払い期日前の請求書を買い取ってもらう代わりに、手数料が発生します。

手数料の相場は、以下の通りです。

- 2社間ファクタリング:10.0%~30.0%

- 3社間ファクタリング:1.0%~10.0%

- オンラインファクタリング:1.0%~20.0%

多かれ少なかれ手数料は発生してしまうため、本来手に入るはずだった金額よりも手元に入る金額は少なくなってしまうのです。

利用する場合は、現金化の速度と手数料のバランスをよく検討しましょう。

2,売掛金の範囲内でしか資金調達ができない

売掛金の範囲内でしか資金調達ができない点もデメリットとなります。

請求書買取サービスは、支払い期日前の請求書を買い取るサービス。

そのため、請求書の書面上金額以上の資金調達をすることはできません。

一度に多額の資金が必要な場合には不向きなサービスであり、その場合は融資等を利用して資金調達することをおすすめします。

個人事業主が請求書買取サービス会社を選ぶ際の6つのポイント

請求書買取サービス会社は、たくさん存在しています。

中には請求書買取サービスを謳いながら「貸付契約」をさせたり、手数料以外の諸費用として高額請求したりするような悪質会社もあります。

悪質会社に騙されることなく、安心して請求書買取サービスの利用をするために、気をつけるべきポイントが6つあります。

- 手数料が相場から逸脱していないか

- 入金スピードはどれくらいか

- 利用希望額に対応しているか

- 償還請求権の有無

- 債権譲渡登記の有無

- 契約時の対応は丁寧か

1,手数料が相場から逸脱していないか

1つ目は「手数料が相場から逸脱してないか」です。

請求書買取サービスの手数料は、利用する会社によって多少異なりますが、以下の手数料相場が設けられています。

- 2社間ファクタリング:10.0%~30.0%

- 3社間ファクタリング:1.0%~10.0%

- オンラインファクタリング:1.0%~20.0%

この範囲から極端に逸脱している場合は注意が必要と言えるでしょう。

特に請求書買取サービスを利用する場合、利用者にとって手数料が安いことは、喜ばしいことですよね。

しかし、「手数料は安ければ安いだけ良い」というものではありません。

手数料を低く設定し、その他諸費用で高額請求してくるような会社もあるため「手数料が低いから」と安易に会社を選ばないようにしましょう。

2,入金スピードはどれくらいか

2つ目は「入金スピードはどれくらいか」です。

資金調達に要する時間も、利用する請求書買取サービス会社により様々。

2社間ファクタリングでは最短即日~3日程度、3社間ファクタリングでは最短3日~1週間程度が資金調達に要する期間とされています。

オンラインファクタリングであれば、最短30分での資金調達が可能。

自社の資金調達にどれくらいの時間的猶予があるのか、利用手数料とファクタリング方式の違いによるメリット・デメリットと併せて検討する必要があるでしょう。

3,利用希望額に対応しているか

3つ目は「利用希望額に対応しているか」です。

請求書買取サービスは、100万円~1億円の買取に対応している会社がほとんど。

100万円未満の少額買取や1億円以上の高額買取を希望する場合は、請求書買取サービス会社が希望額に対応しているかどうかの確認も必要です。

いくら他の条件が良かったとしても、希望額に対応していない場合は、再度請求書買取サービス会社を探す手間が生じてしまいます。

まず、買取額が自社のニーズに適しているかどうか確認するといいでしょう。

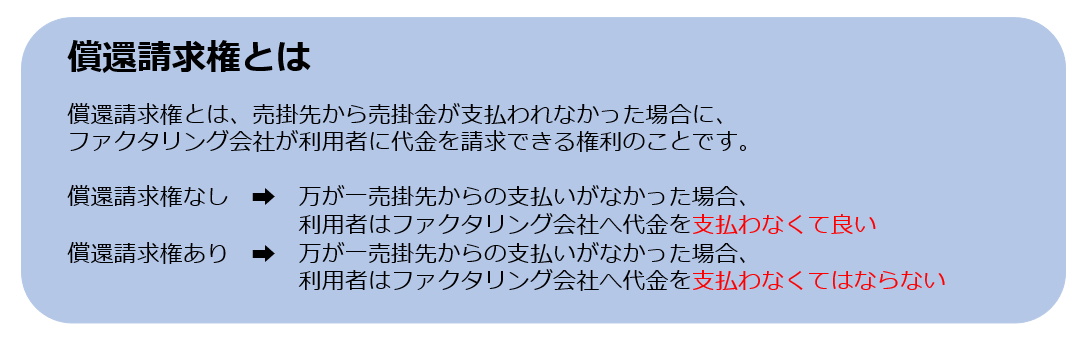

4,償還請求権の有無

4つ目は「償還請求権の有無」です。

請求書買取サービス会社は、償還請求権のない契約をしていることがほとんど。

しかし、中には手数料を低くする代わりに「償還請求権のある」契約を勧めてくる会社もあります。

手数料が低くても、償還請求権のある契約の場合は、万が一売掛金が回収できなかったときに、利用者が売掛金分の支払いをしなければなりません。

リスク回避のためにも、償還請求権のない契約を結ぶようにしましょう。

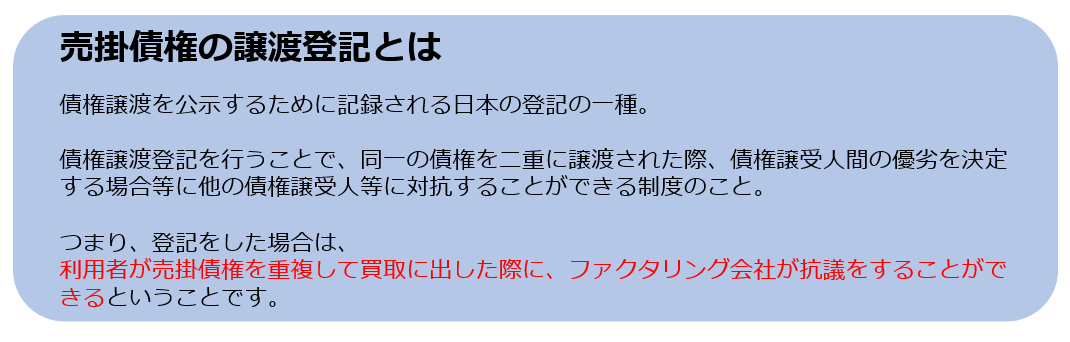

5,債権譲渡登記の有無

5つ目は「債権譲渡登記の有無」です。

2社間ファクタリングの場合、利用する会社により、債権譲渡登記を求められることもあるでしょう。

債権譲渡登記をすると、売掛先が登記を見た場合には、請求書買取サービスを利用したことが知られてしまいます。

請求書買取サービスに対して理解のある売掛先なら、問題はありません。

請求書買取サービスに対してあまり良い印象を持っていない売掛先の場合や、絶対に利用を知られたくない場合には「2社間ファクタリング」かつ「債権譲渡登記のない」契約をすることをおすすめします。

6,契約時の対応は丁寧か

6つ目は「契約時の対応は丁寧か」です。

悪質業者は、契約時の対応でだいたい見抜くことができます。

以下のような会社は、悪質業者である可能性が高いので、利用しないようにしましょう。

- 契約を急かす様な素振りがある

- 手数料以外の諸費用を請求してくる

- 担保・保証人を要求してくる

- 契約書の説明をしない、もしくは説明がおざなり

- 契約内容に対する質問への返答が曖昧

- 威圧的で横柄な態度をとる

請求書買取サービスがおすすめな人の特徴

短期間で資金繰りを改善したい法人・個人事業主

請求書買取サービスは、短期間で資金繰り改善をしたい法人や個人事業主におすすめです。 例えば、売上や収益が発生するまで資金不足となり、経費や従業員の給与など支払いが困難なときに最適です。 短期的な資金不足解消を目的とする場合は、負債となる融資よりも請求書買取サービスの方が向いています。 逆に考えると、長期的に資金繰りが苦しいと判断できる場合は、請求書買取サービスの利用はおすすめできません。 請求書買取サービスは手数料が高く、一度利用すると依存性が高いため、さらに資金繰りが悪化する可能性があるためです。

まとまった金額ではなく、少額資金調達したい法人・個人事業主

請求書買取サービスで資金調達できるのは売掛金の範囲内なので、少額の資金調達に向いてます。 請求書買取サービスのようなファクタリングでは少額利用に対応した業者が増えてきており、10万円前後の少額債権でも問題なく利用できます。

金融機関の融資審査に落ちてしまった法人・個人事業主

金融機関の融資の審査に落ちてしまった人でも、請求書買取サービスであれば利用できる可能性が高いです。 融資の審査基準は返済能力や業績を重視していますが、請求書買取サービスの審査基準は取引先の信用度です。 自社の業績が悪くても、取引先の支払い能力が高ければ審査に通りやすくなります。 請求書買取サービスと融資の審査基準は異なるため、資金調達で困っている人は請求書買取サービスの利用をおすすめします。

請求書買取サービスの仕組みとメリット、個人事業主におすすめのファクタリング会社も紹介!のまとめ

この記事では、個人事業主様向けに請求書買取サービスの仕組みからメリット・デメリットの解説と、個人事業主様におすすめの請求書買取サービス会社を紹介しました。

請求書買取サービスのメリットは以下の7つです。

- 手早い現金化が可能(資金繰りの改善)

- 担保や保証人が不要

- 借入にならず信用情報に傷がつかない

- 信用力が低くても利用できる可能性がある

- 売掛金の未回収リスクを回避できる

- 売掛先に利用を知られることがない

- リスクマネジメントができる

請求書買取サービスのデメリットは以下の2つです。

- 手数料がかかる

- 売掛金の範囲内でしか資金調達ができない

個人事業主が請求書買取サービス会社を選ぶポイントは以下の6つです。

- 手数料が相場から逸脱していないか

- 入金スピードはどれくらいか

- 利用希望額に対応しているか

- 償還請求権の有無

- 債権譲渡登記の有無

- 契約時の対応は丁寧か

個人事業主は法人と比べて社会的信頼度が低く見られる傾向があり、資金調達もスムーズに行えない場合があります。

しかし、請求書買取サービスなら個人事業主を歓迎しているサービス会社もあり、個人事業主が抱える少額債権の買取も対応しています。

この記事を読むことで、個人事業主様が安心して納得のいく資金調達ができる一助になれたら嬉しいです。

業界最速!低手数料で資金調達ができるSoKuMo!

個人事業主様が資金調達をする際、

「少額利用したいけど、対応してくれる会社が少ない」

「銀行融資に断られてしまった・・・」

「他のファクタリング会社だと手数料が高くて、悩んでしまう・・・」

という悩みを多く聞きます。

私どもSoKuMoはそんな悩みを解決すべく、

- 他社からの乗り換えも大歓迎!「低手数料(1.0%~15.0%)」

- 業界最速の資金調達速度!「最短30分で振込」

- ほぼほぼ買い取ります!「買取率99%」

- 少額利用も大歓迎!「10万円からの買取に対応」

- 初めての方でも安心!「オンライン面談に対応」

この5点を強みとし、事業展開させていただきました。

個人事業主様が抱える資金調達に関するその悩み、SoKuMoで解決するお手伝いをさせていただけませんか?