必見ファクタリング情報コラム

Message

【保証ファクタリングを徹底解説!】保証ファクタリングの仕組みからメリット・デメリット・活用方法を紹介!

2024年7月25日

本記事は保証ファクタリングについて、仕組みからメリット・デメリット・活用方法まで解説していきます。

売掛債権が回収できない不安がある方、リスクを回避する方法として保証ファクタリングがおすすめです。

・売掛金が回収できない可能性があるかもしれない

・取引先が倒産するかもしれない

・売掛債権を回収できないリスクを少しでも減らしたい

など不安に思う方は、ぜひ最後までお読みください。

「ファクタリング」と聞くと、売掛債権の買取りである「買取ファクタリング」を思い浮かべる方が多いのではないでしょうか。

実は、ファクタリングには様々な種類があります。

その中でも、保証に特化したファクタリングである保証ファクタリング。

「保証ファクタリングって聞いたことあるけど、なんだろう?」

「保証ファクタリングと買取ファクタリングとは何が違うの?」

こんな疑問を持ったことはありませんか?

今回は売掛債権に保険をかける「保証ファクタリング」について、

- 保証ファクタリングの仕組みと流れ

- 保証ファクタリングのメリットとデメリット

- 保証ファクタリングの効果的な活用場面

を解説します。

最後には、保証ファクタリングに対応している会社の紹介もするので、ぜひ最後までお読みください。

目次

ファクタリングの種類

ファクタリングとは「売掛債権を現金化できる」仕組みのこと。

通常、売掛債権(売掛金を受け取る権利のこと)が生じてから、売掛金が入金されるまで、1ヶ月~3ヶ月のタイムラグが生じるとされています。

売掛金の入金を待っている間に、資金不足になってしまうのを回避できるサービスです。

そんなファクタリングですが、使用用途により、様々な種類が存在します。

保証ファクタリングの解説の前に、まずはファクタリングの種類についておさらいしてみましょう。

| ファクタリングの種類 | 概要 | 特徴 |

| 買取ファクタリング | 企業(個人事業主)間取引で生じた売掛債権を買い取るサービス | ・現金化までが早い ・売掛先が倒産しても弁済の義務がない ・手数料が高め |

| 保証ファクタリング | 取引先の売掛債権に対る支払いを保証するサービス | ・支払いの保証が目的 ・保証料がかかる |

| 一括ファクタリング | 売掛債権を金融機関が一括して買取り、その代金を利用者の口座へ振り込むサービス | ・手数料はやや低め ・金融機関がファクタリング会社の代わりを務める |

| 国際ファクタリング | 海外企業との取引の間に生じた売掛債権を買い取るサービス | ・取引先の与信調査は海外のファクタリング会社が実施 ・国内のファクタリングよりも手数料は割高 |

| 診療報酬ファクタリング | 診療報酬債権を買い取るサービス | ・買取ファクタリングよりも手数料が低い |

保証ファクタリングとは

保証ファクタリングとは「売掛債権を担保に、ファクタリング会社と利用会社との間で保証契約を結ぶファクタリング」のこと。

簡単に言うと、売掛債権の未払いリスクに備えた保険の様なサービスとなります。

ファクタリング会社へ保証料を支払うことで、万が一売掛先が倒産して売掛金を回収できなくなった場合に、ファクタリング会社が売掛金の支払いをしてくれるという仕組み。

通常の買取ファクタリングと異なり、売掛金を適正な期間で回収できないケースや連鎖倒産を未然に防ぐ目的で利用されています。

保証ファクタリングと買取ファクタリングの違い

買取ファクタリングも、売掛先から売掛金の回収ができなかった場合、弁済の義務が生じない「償還請求権のない契約」を結ぶのが一般的。

買取ファクタリングも保証ファクタリングも、売掛先が倒産した場合でも売掛金を回収できるという点は同じです。

では、両者にはどのような違いがあるのでしょうか。以下に解説します。

保証ファクタリングと買取ファクタリングの違いは以下の3点です。

- 利用目的

- 債権譲渡通知の有無

- 入金のタイミング

1,目的

買取ファクタリングの主な目的は「売掛金の早期現金化」。

売掛債権をファクタリング会社が買い取る契約を結んでから、最短即日~1週間程度で、買取額(売掛金-手数料)が即座に入金されます。

一方、保証ファクタリングの主な目的は「売掛債権の回収を確実にすること」と「与信調査を外注化する」こと。

早期の資金調達がメインとなるのではなく、あくまで「売掛先がきちんと売掛金を支払えるのかの調査」と「支払えなかった場合の保証」を目的としているのです。

双方には似た性質がありますが、目的とサービス内容が明確に異なるため、利用時には間違いに注意してください。

2,債権譲渡通知の有無

買取ファクタリングの場合、2社間ファクタリングと3社間ファクタリングの2つのファクタリング方式から、利用する方式を選ぶことができます。

2社間ファクタリングとは「利用会社とファクタリング会社の2社間で契約を結ぶ」方式。

3社間ファクタリングは「利用会社とファクタリング会社と売掛先会社の3社間で契約を結ぶ」方式。

3社間ファクタリングの場合、売掛先にファクタリングを利用する通知、つまり「債権譲渡通知(※)」をする必要があります。

(※)債権譲渡通知とは「売掛債権(売掛金を受け取る権利)をファクタリング会社へ譲りました」という通知のこと。この通知を受け取ることで、売掛先はファクタリング会社へ直接売掛金を入金することになります。

一方、保証ファクタリングは、原則利用会社とファクタリング会社の2社間で契約を結ぶため、債権譲渡通知が発生しません。

2社間で契約を結ぶため、売掛先にはファクタリングを利用していることは知られず、内密に与信調査を行うことができるのです。

3,入金のタイミング

買取ファクタリングは、売掛金の支払い期日よりも前に現金化することができます。

対し、保証ファクタリングは、ファクタリング会社が売掛金の貸し倒れを確認した後に支払いが行われます。

そのため、売掛金の支払い期日よりも前の支払いは行われません。

というのも、保証ファクタリングは売掛金が回収できなかった場合の保険的役割であるため。

売掛金が無事入金されればファクタリング会社からの支払いはなく、売掛金が入金されなかった場合のみ保証金が入金されるのです。

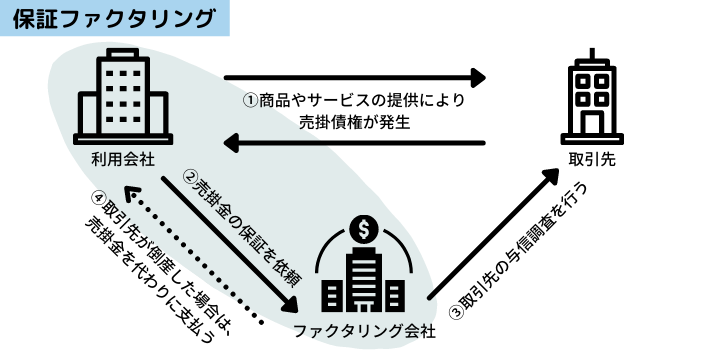

保証ファクタリングの仕組みと流れ

保証ファクタリングの仕組みは以下の通りです。

- 商品やサービスの提供により、売掛債権が発生する

- ファクタリング会社へ売掛金の保証を依頼する

- ファクタリング会社が売掛先の与信調査を行う

- 売掛先が倒産した場合、ファクタリング会社が売掛先に代わって売掛金の支払いをする

1,売掛債権の発生

商品やサービスの提供により、売掛債権(売掛金)が発生します。

保証ファクタリングでは、売掛債権が保証の対象となります。

2,売掛金の保証を依頼

売掛先の財務状況が不安な場合や、未回収リスクが懸念される場合、利用会社がファクタリング会社へ売掛金の保証を依頼します。

この際、保証して欲しい売掛債権の内容や売掛先の企業情報がヒアリングされます。

3,売掛先の与信調査を行う

ファクタリング会社は利用会社の依頼を元に、売掛先の与信調査を実施。

「売掛先に支払い能力があるかどうか」を調査します。

保証ファクタリングは原則2社間ファクタリングであるため、与信調査を行っていることが売掛先に知られることはありません。

調査結果により、保証可能と判断されれば、保証できる売掛金額や保証料が利用会社に通知されます。

双方納得のいく通知内容であれば、ファクタリング契約を結び、保証を受ける流れとなります。

※保証料は「掛け捨ての保険料」と同じようなものであるため、無事売掛金が入金された場合には、返金されることはありません。

4,(売掛先が倒産した場合)売掛金の支払いをする

売掛先が倒産した場合、ファクタリング会社が売掛先に代わって売掛金の支払いをします。

売掛先の倒産とは「売掛先の事業が法令上、継続不可であり倒産もしくは精算手続きに入った場合」「約束手形や小切手などで不渡りが発生し、支払いができないことがほぼ確定になった場合」のこと。

具体的には以下のようなケースで、売掛金の保証を受けられるでしょう。

- 破産手続きの開始

- 会社更生手続きの開始

- 特別清算の開始

- 民事再生手続開始の申し立て

- 約束手形や小切手の不渡り

- 上記以外の、法的倒産手続きの申し立て

保証ファクタリングの4つのメリット

保証ファクタリングを利用するメリットは以下の4点が挙げられます。

- リスク回避ができる

- 取引先の与信調査ができる

- 取引先に知られることなく利用できる

- 保証料が助成金の対象になることがある

1,リスク回避ができる

保証ファクタリングは、万が一売掛金を受け取ることができなかった場合、ファクタリング会社が売掛先に代わって売掛金の支払いをしてくれます。

売掛先の経営や財務状況に不安がある場合、売掛金未回収のリスクを回避できるサービスと言えるでしょう。

保証ファクタリングを利用すれば、確実に売掛金の回収ができます。

2,取引先の与信調査ができる

取引先の与信調査ができる点もメリットと言えるでしょう。

自社だけで取引先の調査を行うことは容易ではありません。

保証ファクタリングは、利用時にファクタリング会社が「売掛金を支払う能力がある会社なのかどうか」の調査を担います。

保証料が安価の場合は取引先の財務状況は安全であるという証になります。

反対に、利用を断られた場合や保証料が高い場合は、財務状況があまり良くないと判断できるでしょう。

3,取引先に知られることなく利用できる

取引先に知られることなく利用できる点もメリットのひとつ。

取引先に与信調査をしていることが知られると「経営を疑われているのか」「失礼な会社だな」と思われ、信頼関係に傷がつく恐れがあります。

それをキッカケに、今後の取引に支障をきたす可能性も否定できません。

保証ファクタリングを利用すれば、取引先に知られずに与信調査を行うことが可能なため、関係性に影響を与えることもないでしょう。

4,保証料が助成金の対象になることがある

建設業は、取引単価が高く関連企業が多いですが、売掛金の支払いサイトが長いため、連鎖倒産が発生するリスクが高いです。

連鎖倒産防止のため、国土交通省では建設に対しファクタリング保証料の助成金を交付しています。

助成金制度を上手く活用すれば、ほとんどコストをかけずに、保証ファクタリングを受けることが可能となるでしょう。

保証ファクタリングの3つのデメリット

いろいろなメリットがある保証ファクタリングですが、3つのデメリットも存在します。

- 保証料が発生する

- 利用できない場合がある

- 少額取引は利用できない可能性が高い

1,保証料が発生する

保証ファクタリングは保険のような役割を担うサービス。

そのため、必ず保証料が発生します。

保証料の金額は、取引先の信用度によって設定されるため、正確に開示はされていませんが、おおよそ1%~4%が相場となっています。

保証料は、無事に売掛金が入金された場合でも返済されることはないので、注意しましょう。

2,利用できない場合がある

保証ファクタリングは、売掛先が倒産した場合の売掛金未回収リスクを回避するのが目的で利用されます。

ファクタリング会社による売掛先の与信調査の結果、極端に財務状況が悪いことがわかった場合、利用を断られることも。

「倒産することがほぼ明らかな場合」を除いて、利用できない可能性はほとんどありません。

利用を断られた場合はよっぽど経営が傾いている取引先である可能性が高いため、大口取引を控える等の対策が必要になるでしょう。

3,少額取引は利用できない可能性が高い

保証ファクタリングは「100万円以上の売掛金」を対象としていることがほとんど。

与信調査の結果を基に「保証料」や「保証金額」が決定し、その内容に双方が納得した場合にファクタリング契約を結ぶ流れとなります。

そのため、ファクタリング会社はほぼ無償で与信調査を行うこととなるのです。

与信調査を行うにも、手間と経費が発生するため、数万円・数十万円の少額案件では利益率が少なく、ファクタリング会社が損をすることも。

そのため、「100万円以上」などと条件を設定せざるを得ないのです。

保証ファクタリングの効果的な活用場面

以下のような特徴のある会社は、保証ファクタリングの利用検討をおすすめします。

- 取引先から入金遅れが生じ、不安を感じている場合

- 取引先の倒産に伴い、自社の経営が傾く可能性が高い場合

- 自社で与信管理ができない場合

- 取引先が少なく、1社でも売掛金の回収ができないと、自社経営に影響がある場合

- 建設業を営んでいる場合

どのケースでも、売掛金の未回収リスクを感じた場合に利用する形になるでしょう。

売掛金が未回収になった場合に備えておくことは、自社経営を守る上でも重要です。

また、継続して取引している取引先に対して、定期的に保証ファクタリングを行うことで、リスク管理することも可能です。

前回と比べて保証料が上昇していないかで、売掛金の未回収リスクが上がっていないか確認することができるでしょう。

保証ファクタリングを提供している会社

1,りそな決済サービス

りそな決済サービスは、りそな決済サービス株式会社が運営するサービス。

長年の経験と豊富な実績を持つ決済サービスのスペシャリストであり、比較的少額からの利用が可能な点が強みです。

低コストで与信管理情報を使うことができるため、与信管理に悩んでいる場合におすすめです。

また、1社から利用できるため利用しやすいサービスと言えるでしょう。

2,SMBCファイナンスサービス

SMBCファイナンスサービスは、SMBCグループのSMBCファイナンスサービス株式会社が運営するサービス。

国内だけでなく、国外取引の売掛債権も保証してくれるという点が強みです。

保証対象とする売掛先が原則8社以上の場合にファクタリングを引き受けるという限定付きではありますが、銀行が保証を行ってくれるため、規模が大きい取引でも安心して利用することができるでしょう。

ただし、回収まで1年以上を要する売掛債権は対象外となるので、注意が必要です。

3,三菱UFJファクター

三菱UFJファクターは、豊かな経験と実績で知られた国内最大の銀行系ファクタリング会社。

保証限度額以内で売掛債権の100%を保証してくれるという点が強み。

原則保証希望先10社以上からの利用であり、取引先の少ない会社は対象外となるため、注意が必要です。

まとめ

この記事では保証ファクタリングについて、その仕組みからメリット・デメリット、活用場面の解説をしました。

保証ファクタリングは「売掛金の回収を保証する」目的で利用され、売掛金の未回収に備えることができる保険の様な役割があります。

保証ファクタリングのメリットは以下の4つです。

- リスク回避ができる

- 取引先の与信調査ができる

- 取引先に知られることなく利用できる

- 保証料が助成金の対象になることがある

保証ファクタリングのデメリットは以下の3つです。

- 保証料が発生する

- 利用できない場合がある

- 少額取引は利用できない可能性が高い

売掛先の経営状況に不安を感じた場合や、連鎖倒産の可能性がある場合に有効活用ができるでしょう。

あなたの資金調達、SoKuMoにお手伝いさせていただけませんか?

まずは無料見積もりからでも、ぜひお試し下さい!