必見ファクタリング情報コラム

Message

ファクタリングは売掛金を現金化する方法・手数料の目安について解説

2026年2月3日

「資金繰りが厳しいので融資を受けたい!」このように考えている法人代表者も多いのではないでしょうか。

もし何かしらの売掛が発生しており、回収前の債権を保有しているのであれば、ファクタリングの利用も選択肢の一つです。

ファクタリングは、売掛債権を前倒しで現金化できる資金調達方法で、一般的な融資とは異なり借入ではありません。

そのため返済義務がなく、決められた返済方法が存在しない点が特徴です。

資金化までの期間も短く、手続きが比較的安いコストで済むケースもあります。

一方で、ファクタリングには手数料が発生するため、事前に手数料の相場を把握しておくことが重要です。

また、売掛金と買掛金の管理や、会計処理上の取り扱い、必要に応じた貸倒引当金の考え方なども理解しておく必要があります。

このように、ファクタリングには明確なメリットデメリットが存在します。

自社の資金繰り状況や取引内容を踏まえたうえで、適切に活用することがキャッシュフロー改善につながります。

ファクタリングの手数料について解説

ファクタリングは売掛金を現金化するサービスです。

しかし額面100%そのまま現金化すれば、ファクタリング業者の利益がありません。

そこで売掛金から一定のパーセンテージを手数料として差し引いてから買い取る形になります。

ここでは手数料について深掘りしていきましょう。

手数料とはどのようなコスト?

ファクタリングにおける手数料とは、単に業者の利益だけを指すものではなく、買取手続き全体に伴って発生する**一般的**な諸費用や、業者側が提供する**サポート**体制・**管理**業務にかかるコストなどを含めた対価を意味します。 利用者が売掛金を現金化するまでには、審査・確認・契約・入金といった複数の工程が存在しており、これらを円滑に進めるための運営コストが手数料として反映されます。

売掛金を売却する行為は、法的には売掛債権の譲渡に該当します。

この債権譲渡は、契約形態や取引条件によっては登記が必要となる事例もあり、その場合は所定の手続きを行わなければなりません。

登記を行うことで債権譲渡の事実が第三者にも明確になるため、業者側としてもリスク管理の一環として重要な要素となります。

その際には、債権譲渡登記の登録に関連する費用や、登録免許税が発生するケースがあります。

また、売掛金額や取引内容、契約条件によっては、消費税が非課税となる部分と課税対象となる部分が別で発生することもあります。

このため、手数料の内訳を正しく把握するためには、税務上の取り扱いも含めた正確な計算と理解が求められます。

さらに、ファクタリングでは契約前後に提出する書類の準備や確認、契約書への必要事項の記載、業者の担当者による説明・対応など、人的コストも発生します。

こうした事務的・運営的なコスト等を総合したものがファクタリング手数料であり、利用者にとっては一定の負担となる点は否定できません。

この点は、ファクタリングを利用する際のデメリットとして、あらかじめ理解しておく必要があるでしょう。

手数料の相場は?

ファクタリングには、主に2社間と3社間という**契約形態**があり、どちらを選択するかによって手数料の**相場**は大きく**変わり**ます。 2社間は、利用法人や**個人事業主向け**に多く採用されている取引形態で、業者と利用者のみで手続きが完結します。 一方、3社間はそこに売掛先が加わり、売掛先も含めた形で取引が行われます。

手数料の目安としては、2社間が8〜18%、3社間が2〜9%程度が一般的とされています。

この分の差が生じる主な理由は、業者が負うリスクの大きい・小さいにあります。

2社間の場合、従来通り利用者が売掛先から売掛金を回収し、その後に業者へ支払う流れとなります。

そのため、業者は売掛債権の存在や回収状況を直接確認することができず、架空債権や二重譲渡の可能性を慎重に評価しなければなりません。

こうした不確定要素が多い分、リスクを織り込んだ手数料設定となり、結果として利率が高めになります。

一方、3社間では売掛先が直接業者へ売掛金を支払うため、業者側の未回収リスクは低くなります。

その結果、手数料も安く設定されるという仕組みです。

ただし、売掛先への通知や同意が必要となるため、取引関係への影響も考慮する必要があります。

なお、これらのファクタリングは株式会社だけでなく個人事業主も利用可能な資金調達手段です。

ただし、融資以外の方法である以上、その仕組みや知識を十分に理解したうえで利用することが重要となります。

特に、売掛金が売上や資金繰りに与える影響、利用時点での条件や判断時点を誤らないよう注意しましょう。

ほかの資金調達方法と手数料を比較してみた

法人の資金調達方法にはいくつかの**種類**があり、代表的な手段として銀行融資やビジネスローンが挙げられます。 これらは企業の**業務**内容や財務状況、返済能力といった複数の**要素**をもとに審査が行われ、利用できるか**どちら**かが判断されます。

銀行融資の場合、金利の相場は年2〜6%程度が基本で、金融情勢や企業評価によっては変動することもあります。

一方、ビジネスローンは銀行融資よりも審査基準が柔軟な反面、金利相場は1〜18%程度と幅があるのが特徴です。

これに対して、ファクタリングの手数料相場は2〜18%とされており、数値上は銀行融資より高く、ビジネスローンと近い水準に見えるでしょう。

ただし、ここで重要なのは、支払わなければならないコストの性質が異なる点です。

銀行融資やビジネスローンは利息を伴う借入であるのに対し、ファクタリングは売掛金売却に伴う対価であり、返済義務が発生しません。

コスト面だけを見ると銀行融資が有利に見えるかもしれませんが、審査には時間がかかり、早くても2週間、案件の数が多い場合や条件次第では1か月前後を要することもあります。

その間、資金調達が完了せず、急な経費の支払いに対応できないケースも考えられます。

一方、ファクタリングは迅速な現金化を実現できる点が大きな強みです。

各社ともweb上で手続きを簡単に進められる仕組みを整えており、来店や出張対応が不要なサービスも増えています。

必要書類の追加提出が少なく、売掛金の存在を証明できれば、比較的短時間で資金調達が可能です。

また、会計処理においても借入金とは勘定科目が異なり、返済負担がかからない点は大きなメリットです。

こうした詳細を踏まえると、銀行融資・ビジネスローン・ファクタリングの後は、資金調達の対象や緊急性に応じて使い分けることが重要であり、状況次第ではファクタリングが有効な支援策となるでしょう。

手数料を安く抑えるためのテクニックを紹介

ファクタリングを利用する**本**来の目的は、事業運営を安定させるために必要な**事業資金**を確保することです。 そのため、ファクタリングにかかる手数料は単なるコストに過ぎず、可能な限り低く抑えたいと考えるのが法人代表者の**ニーズ**でしょう。

特に、短期間での資金調達を目的としてファクタリングを利用する場合、手数料の差がそのまま手元資金の差につながります。

そこでここでは、第1段階として、ファクタリングを利用する際に意識しておきたい、手数料を削減・軽減するための具体的なテクニックを紹介します。

1. 複数の業者に申し込む

2. キャンペーンを活用する

3. できれば3社間を利用する

いずれも特別な準備を必要とせず、実践することで結果的にコスト圧縮につながる可能性があります。

これからファクタリングサービスの利用を検討している事業者は、ぜひ参考にしてください。

1.複数の業者に申し込む

ファクタリングを**受ける**際は、必ず複数の業者に申し込み、見積もりを取得するようにしましょう。 ファクタリング手数料の**基準**や利率設定は**各社**で異なり、その**内訳**も必ずしも統一されていません。

実際には、同じ売掛金であっても業者ごとに提示される条件は異なります。

複数社の見積もりを比べることで、自社の状況により近く、より低い利率を提示してくれる業者を選択しやすくなります。

ただし、あくまでも相場の範囲内で判断することが重要です。

ファクタリングは、btob取引における売掛金の売買という型の資金調達方法であり、歴史はまだ十分に長いとは言えません。

そのため、業界全体の運営ルールやポリシーが完全に整っているとは言い難く、悪質な業者が紛れ込む問題も存在します。

相場よりも極端に低い手数料や、「手数料なし」と掲載している業者には注意が必要です。

実際には、債権回収リスクへの対応費用や、代金の払い方法、出張費・交通費などの名目で、後から費用を請求される結果となる事例も、過去に多く確認されています。

業者側もビジネスとして成り立たせるためには、一定のコストを負担せざるを得ません。

そのため、手数料はある程度の範囲に収束するのが一般的であり、大きく外れる条件を提示する業者については、慎重に診断すべきでしょう。

2.キャンペーンを活用する

ファクタリング業者の中には、新規顧客の獲得や認知拡大を目的として、キャンペーンを実施しているところもあります。 これは**他社**との差別化を狙った施策であり、条件次第では手数料の一部を**削減**できるケースがあります。

複数の業者が候補となっていて、どこに依頼するか悩む場合には、キャンペーン内容を事前に確認しておくことが重要です。

10万円や1万円単位の割引、少額取引向けの優遇など、キャンペーン内容はさまざまです。

また、電子契約を導入している業者では、契約手続きがスムーズに進み、書類の郵送や押印が不要となるケースもあります。

これにより、契約完了までにかかる日数や事務的な手間を抑えられる点もメリットです。

公式サイトのトップページやよくある質問、資料請求ページなどに、キャンペーンや手続きの説明が詳しく記載されていることが多いため、事前に確認しておくと安心でしょう。

3.できれば3社間を利用する

2社間と3社間を**比べ**ると、3社間のほうが手数料は低く設定されているのが**一般**的です。 無駄なコストを抑えたい場合、3社間の**選択**は非常に有効な**手段**となります。

3社間ファクタリングでは、売掛先が直接業者へ支払う仕組みとなるため、業者側のリスクが低く、その分手数料も抑えられます。

ただし、3社間では売掛先の承諾が必要となり、取引先にファクタリング利用の事実が通知される点には注意が必要です。

売掛金の管理方法や、入金先口座の変更などについて、相手側の理解と協力が前提となります。

取引先がこの仕組みに応じてくれない場合、関係悪化や不安を招く可能性も否定できません。

特に、金融機関や上場企業との取引、また業種特有の商慣習がある場合には、慎重な判断が求められます。

確証が持てない場合は無理に3社間を選ばず、2社間の中でも条件の良いサービスを利用するのが現実的です。

必要に応じて税理士などの専門家に質問し、担保不要で利用できるファクタリングの仕組みを正しく理解したうえで、自社に合った方法を選択しましょう。

売掛金の選び方について解説

ファクタリングを低い手数料で利用するためには、どの売掛金を現金化するかという点も非常に重要なポイントになります。 ファクタリングは、同じ金額を現金化する場合でも、売掛金の内容や条件によって手数料率や審査結果が大きく変わる資金調達手段です。

そのため、手数料などより良い条件で買い取ってもらうためには、単に金額の大小だけで判断するのではなく、契約内容や売掛先の状況、回収条件などを総合的に考慮したうえで、適切な売掛金を用意する必要があります。

ファクタリングの申込み時点で、どの売掛債権を選ぶかによって、手数料率や審査結果が決定されるケースも通常あります。

以下では、手数料を抑えやすく、ファクタリングに適していると判断されやすい売掛金の特徴について、具体的に解説します。

信用力のある取引先

多額の売掛金

回収までの期間が短い

債権譲渡禁止特約がない

それぞれについて、なぜファクタリングに譲渡する売掛金として好ましいのかを、順番に見ていきましょう。

1.信用力のある取引先

ファクタリングの審査では、売掛先の信用力が非常に重視されます。 これは、売掛金を確実に回収できるかどうかが、業者にとって最大の判断材料となるためです。

経営基盤が安定している取引先であれば、売掛金回収の確実性が高まると判断されます。

信用度の高い売掛債権は審査に該当しやすく、結果として手数料も低く設定される傾向があります。

具体的には、財務状況が良好で、過去に支払い遅延や未回収などのトラブルがなく、継続的に取引実績のある法人が該当します。

行政機関や大企業、有名企業などは、資金力や社会的信用が高いため、売掛金回収リスクも低いと判断されやすいでしょう。

また、中小企業であっても、長年取引を続けてきたお得意先の債権は評価されやすい傾向があります。

過去の支払実績が確認でき、取引関係が安定している場合、デフォルトに陥る可能性が低いと判断されるからです。

一方で、設立間もない法人や赤字経営が続いている企業の場合、信用力が低いと判断され、審査が厳しくなる可能性があります。

信用力の低い売掛金では、手数料が高く設定されたり、そもそも買取不可となる点には注意が必要です。

2.多額の売掛金

複数の売掛金を保有している場合は、できるだけ金額の大きい債権を選ぶのが有効です。 これは、金額が大きいほど業者側の**報酬**を確保しやすく、低い手数料率でも採算が合うためです。

たとえば、1,000万円の売掛金で手数料率が5%の場合、業者が得られる収益は50万円です。

一方、5,000万円の売掛金であれば、同じ5%でも250万円となり、業者にとっては十分な利益が見込めます。

このように、多額の売掛金を契約金として利用する場合、手数料率が下がる可能性があります。

ただし、業者によっては現金化できる上限額を設けているケースもあるため、その後の取引条件や対応金額まで事前に確認しておきましょう。

3.回収までの期間が短い

売掛金の回収期限までの期間が短いほど、未回収リスクが低いと判断されます。 このため、回収までの期間が短い売掛金は、手数料条件が良くなりやすい傾向があります。

一方、回収期限が数か月先になる売掛金の場合、その間に取引先の業績が悪化するリスクが生じます。

資金繰りが急激に悪化したり、最悪の場合は倒産に至る可能性もゼロではありません。

複数の売掛金を保有している場合は、こうしたリスクを考慮し、回収期限が近いものを優先的に選ぶことが重要です。

業者側にとっても、短期間で回収できる債権のほうがリスクが低く、好条件での買取につながりやすくなります。

4.債権譲渡禁止特約がない

売掛債権に特約が付いていないかどうかも、申込み前に必ず確認してください。 特に注意したいのが、債権譲渡禁止特約の有無です。

ファクタリングは売掛債権の譲渡に該当するため、譲渡禁止特約が付いている債権は、原則として買取対象外となります。

この特約がある場合、業者側が法的リスクを負うことになるため、契約が成立しないケースがほとんどです。

契約書を確認し、判断が難しい場合には司法書士やその他の専門家に相談するのも一つの方法です。

また、債権譲渡登記を行う場合、登録費用や振込手数料(500円程度)が手数料に含まれるケースもあります。

登記手続きや税務上の扱いについては、国税庁の情報も参考にしながら慎重に判断しましょう。

なお、近年ではオンラインの申込みフォームから手続きが完結する業者も増えています。

売掛金の選定から現金化までをスムーズに進めるためにも、事前準備と条件確認を徹底することが重要です。

こうしたポイントを押さえることで、手数料を抑えつつ、より有利な条件でファクタリングを活用できるでしょう

おすすめファクタリング会社10選

ここからは、数あるファクタリングサービスの中でも、**実績・信頼性・対応力**の面で評価の高い大手ファクタリング会社を中心に、安心して利用しやすいサービスを一覧形式で紹介します。

ファクタリング業界は、かつては独立系の運営会社が多くを占めていましたが、近年では金融機関系やメガバンク系列の企業が参入するなど、市場環境が大きく変化しています。

その結果、サービス内容や契約条件の透明性が高まり、資金調達手段としての信頼性も以前に比べて向上しています。

資金調達を検討する際、手数料の安さや入金スピードだけで判断してしまうと、思わぬトラブルにつながるケースもあります。

運営会社の規模や実績、公式サイトでの情報開示の充実度、サポート体制の有無など、会社としての信頼性も重要な判断材料です。

とくに、ファクタリングを初めて利用する方や、個人事業主・小規模法人の場合、仕組みを十分に理解しないまま申込みを進めてしまうと、不安や疑問を抱えたまま契約に至る可能性があります。

その点、大手ファクタリング会社は、問い合わせ対応や説明体制が整っており、契約から入金までの流れが明確なケースが多く、安心して利用しやすい傾向があります。

本記事では、

・運営実績が豊富で信頼性が高い

・手数料水準が比較的安定している

・少額取引から高額取引まで幅広く対応している

・オンライン完結型で手続きの負担が少ない

といったポイントを基準に、総合的に評価の高いファクタリング会社を厳選しています。

各社の特徴やサービス内容、対応スピード、サポート体制を比較しながら、自社の資金ニーズや事業規模に合った会社を選ぶことが大切です。

適切なサービスを選択することで、無理のない形で資金繰りを改善し、安定した事業運営につなげることができます。

これから紹介するファクタリング会社一覧を参考に、自身にとって最適な一社を見つけてください。

| ファクタリング業者 | 利用可能金額 | 買取手数料 | 入金速度 | 個人事業主 |

|---|---|---|---|---|

| sokumo | 10万円~1億円 | 1.0%~15% | 最短30分 | 可能 |

| QuQuMo | 上限・下限なし | 1.0%~ | 最短2時間 | 可能 |

| GMO BtoB早払い | 100万円~1億円 | 1.0%~10.0% | 最短2営業日 | 不可 |

| ビートレーディング | 30万円~1億円 | 2.0%~20.0% | 最短即日 | 可能 |

| Accel Factor | 30万円~1億円 | 2.0%~20.0% | 最短即日 | 可能 |

| Best Factor | 30万円~1億円 | 2.0%~20.0% | 最短即日 | 可能 |

| OLTA | 上限・下限なし | 2.0%~9.0% | 最短即日 | 可能 |

| No.1 | 50万円~5000万円 | 1%~ | 最短即日 | 可能 |

| ファクタリングプロ | 50万円~5000万円 | 1.5%~15.0% | 最短即日 | 可能 |

| 三共サービス | 100万円~5000万円 | 2.0%~15.0% | 最短即日 | 可能 |

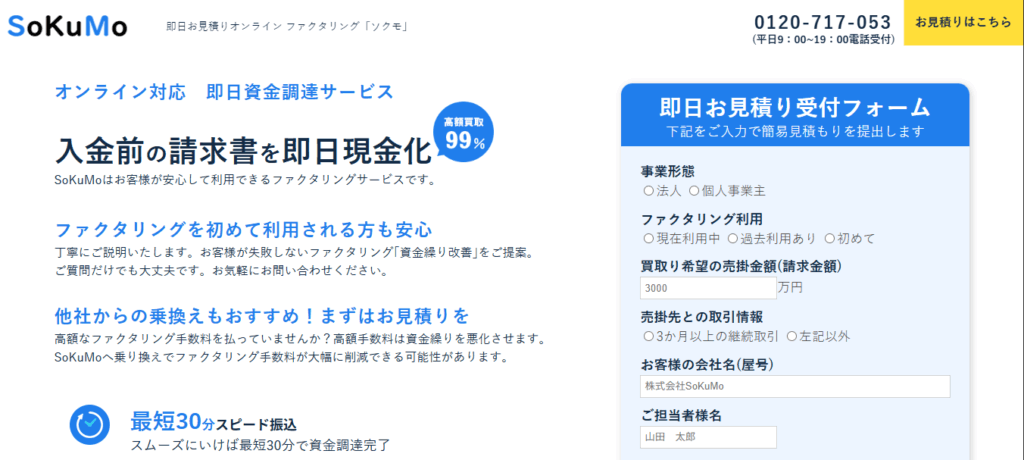

1,SoKuMo|業界最速最短30分で資金調達可能

SoKuMoは買取金額は10万円~1億円、最短30分で入金可能、手数料1.0%~15.0%と低手数料かつファクタリング業界最速の資金調達が可能な会社。

業界最低水準の手数料1.0%から利用可能で、オンライン面談の対応もあり安心して契約できます。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~15.0% |

| 入金スピード | 最短30分 |

| 方式 | 2社間ファクタリング |

| 買取金額 | 10万円~1億円 |

| 登記 | 不要 |

| 会社名 | 株式会社アドプランニング |

|---|---|

| 代表者名 | 佐藤 聖人 |

| 所在地 | 東京都中央区八重洲2-11-7 一新ビル8階 |

2,QuQuMo()|AI審査でスピード対応

QuQuMo(ククモ)は上限・下限なしで、最短2時間で入金可能、AI審査採用のクラウド型ファクタリングサービス。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~14.8% |

| 入金スピード | 最短2時間 |

| 買取金額 | 上限・下限なし |

| 登記 | 不要 |

| 会社名 | 株式会社アクティブサポート |

|---|---|

| 代表者名 | 羽田 光成 |

| 所在地 | 東京都豊島区南池袋2-13-10 南池袋山本ビル3階 |

| 電話番号 | 0120-670-680 |

3,OLTA|クラウドファクタリングの先駆者

GMO BtoB早払いは東証プライム上場のGMOペイメントゲートウェイ提供、信頼性の高いファクタリング。

| 対象 | 法人のみ |

| 手数料 | 1.0%~10.0% |

| 入金スピード | 最短2営業日 |

| 買取金額 | 100万円~1億円 |

| 会社名 | GMOペイメントゲートウェイ株式会社 |

|---|---|

| 代表者名 | 相浦 一成 |

| 所在地 | 東京都渋谷区道玄坂1-2-3 渋谷フクラス |

4,No.1|大口取引に対応

ビートレーディングは2012年創業、取扱件数トップクラスで全国対応の信頼あるファクタリング会社。

| 手数料 | 2.0%~20.0% |

| 入金スピード | 最短即日 |

| 買取金額 | 30万円~1億円 |

| 会社名 | 株式会社ビートレーディング |

|---|---|

| 代表者名 | 鈴木 秀典/佐々木 英世 |

| 所在地 | 東京都港区芝大門1-2-18 野依ビル3・4階 |

5,Accel Factor|柔軟な資金調達

Accel Factorは30万円~1億円まで、最短即日または2時間で資金化可能。

| 手数料 | 0.5%~8.0% |

| 入金スピード | 最短2時間 |

| 買取金額 | 30万円~上限なし |

| 会社名 | 株式会社アクセルファクター |

|---|---|

| 代表者名 | 本成 善大 |

| 所在地 | 東京都新宿区高田馬場1-30-4 30山京ビル5階 |

| 電話番号 | 0120-781-140 |

6,Best Factor|スピード重視の選択肢

Best Factorは2%~手数料が業界最安~全国対応、最短即日入金。

| 手数料 | 2.0%~20.0% |

| 入金スピード | 最短即日 |

| 買取金額 | 30万円~1億円 |

| 会社名 | 株式会社アレシア(Best Factor) |

|---|---|

| 代表者名 | 班目 裕樹 |

| 所在地 | 東京都新宿区西新宿1-6-1 新宿エルタワー24階 |

7,GMO BtoB早払い|大手企業の安心感

OLTAはクラウドファクタリングの先駆け。上限・下限なしで最短即日入金に対応。

| 対象 | 法人・個人事業主 |

| 手数料 | 2.0%~9.0% |

| 入金スピード | 最短即日 |

| 買取金額 | 上限・下限なし |

| 登記 | 不要 |

| 会社名 | OLTA株式会社 |

|---|---|

| 所在地 | 東京都港区北青山… |

8,ビートレーディング|実績豊富な老舗

No.1は50万円~5000万円まで対応し、大口契約にも強いファクタリング会社。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~ |

| 入金スピード | 最短即日 |

| 買取金額 | 50万円~5000万円 |

| 会社名 | 株式会社No.1 |

|---|---|

| 所在地 | 東京都新宿区… |

9,ファクタリングプロ|小口から柔軟対応

ファクタリングプロは1%~10%の手数料、全国対応で最短翌日送金可能な柔軟型サービス。

| 手数料 | 1%~10% |

| 入金スピード | 最短翌日 |

| 買取金額 | 50万円~5000万円 |

| 会社名 | 株式会社MEDS JAPAN(ファクタリングプロ) |

|---|---|

| 代表者名 | 皆川 章生 |

| 所在地 | 東京都台東区東上野1-8-2 オーイズミ東上野ビル東館7F |

10,三共サービス|老舗で信頼の実績

三共サービスは2001年創業、新進ではなく実績と信頼のある老舗ファクタリング会社。

| 手数料 | 1.5%~ |

| 入金スピード | 最短翌日 |

| 買取金額 | 50万円~3000万円 |

| 会社名 | 株式会社三共サービス |

|---|---|

| 代表者名 | 飯村 雅 |

| 所在地 | 東京都千代田区内神田2-16-11 内神田渋谷ビル402 |

ファクタリングの手数料と売掛金のまとめ

ファクタリングサービスを利用する**会社**は年々増えており、資金繰り対策として一般的な選択肢になりつつあります。 ただし、ファクタリングは無料で利用できるものではなく、必ず**手数料**が発生し、その金額は売掛金の買取価格から差し引かれる点に注意が必要です。

ファクタリングでは、売掛金に基づく請求書を提出し、業者が内容を確認したうえで買取条件を提示します。

その後、問題がなければ指定した口座へ入金される流れとなり、最短即日で資金を確保することも可能です。

このスピード感は、他の資金調達方法と比べても大きな強みと言えるでしょう。

一方で、手数料率は業者ごとに異なり、どの会社を選ぶかによって最終的に手元に残る金額が大きく変わります。

そのため、自社の状況に合った業者を慎重に決めることが重要です。

手数料率に影響を与える要因としては、売掛先の信用力、売掛金の金額、回収までの期間などが挙げられます。

特に、売掛先が安定した経営を行っている主要取引先であり、高額な売掛金である場合は、手数料が低めに設定されるケースが多いです。

また、売掛金が未回収の状態であっても、請求内容が明確であればファクタリングの対象になります。

請求書の内容や請求時点の状況、過去の取引履歴なども審査に影響するため、日頃から売掛金の事務管理を丁寧に行うことが大切です。

ファクタリングは借入ではないため、担保や保証人が不要で利用できる点も魅力です。

また、債権譲渡に関する契約では、場合によっては印紙税が不要となるケースもあり、コスト面でのメリットが生じることもあります。

現在では、多くの業者が専用サイトを通じてサービスを提供しており、オンライン完結型の対応も進んでいます。

そのため、忙しい経営者でも手軽に利用でき、事業運営に集中しやすい環境が整っています。

このように、ファクタリングは一時的な資金不足が発生した時に有効な資金調達手段です。

そのため、複数の売掛金を保有している場合は、条件の良いものを選んで現金化し、手数料負担を抑える工夫が求められます。

売掛金の内容や取引先の状況を正しく把握し、信頼できる会社を選択すれば、ファクタリングは経営を支える有効な手段となります。

資金繰りが悪化しやすい局面においても、計画的に活用することで、経営の安定化につなげることができるでしょう。

【関連記事】