必見ファクタリング情報コラム

Message

経費・領収書ファクタリングは危険!|違法性が高い理由と請求書ファクタリングとの違いを徹底解説

2024年11月24日

資金調達に悩んでいる方は「ファクタリング」という資金調達手段を、耳にしたことがある方も多いのではないでしょうか。

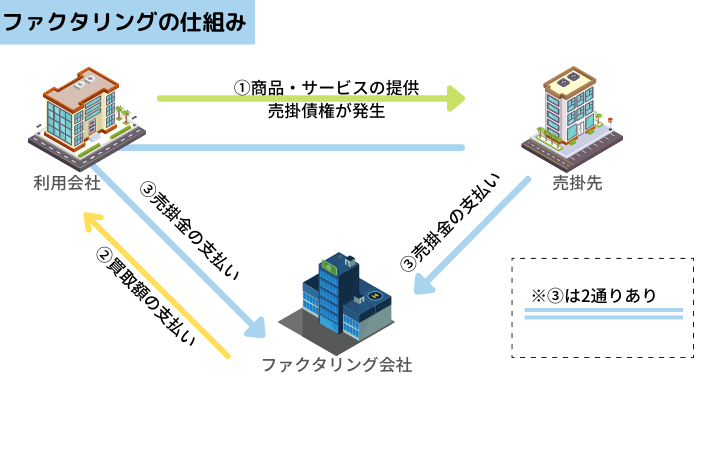

ファクタリングとは、企業や個人事業主が所有する売掛債権(請求書)をファクタリング会社へ売却することで、請求書の早期現金化ができるサービスです。

赤字決算や税金未納でも利用できたり、最短即日で現金化できるというメリットから近年利用者数が増加傾向にあります。

ここ最近では、個人向けに「経費・領収書ファクタリング」というサービス展開をしている業者もあります。

しかし、経費・領収書ファクタリングを安易に利用するのは危険です。

この記事では、

- 経費・領収書ファクタリングの概要と仕組み

- 経費・領収書ファクタリングの違法性

- 領収書ファクタリングと請求書ファクタリングの違い

を解説します。

この記事を読むことで、経費・領収書ファクタリングがいかに危険か理解できると思いますので、ぜひ最後までお読み下さい。

目次

(買取)ファクタリングとは

そもそもファクタリングとは、法人向けの資金調達手段として開発されたもの。

企業が抱える売掛債権(請求書)をファクタリング会社へ売却することで、売掛金から手数料を差し引いた金額の早期現金化ができるサービスです。

ファクタリングは「売掛先がきちんと売掛金を支払えるか」を重要視するため、利用者に赤字決算や税金未納があっても利用可能であり、審査が緩いという特徴が。

また、担保・保証人不要、最短即日で資金調達可能という点から、利用ハードルが低いと言えるでしょう。

働き方改革の影響を受け、個人事業主やフリーランスとして働く方も増え、個人経営者からの需要も高まりました。

そのため、近年では個人事業主向けのファクタリングも増加傾向にあります。

経費・領収書ファクタリングは違法性が高く危険

そこで、個人事業主ではなく会社員などの「個人」向けのファクタリングとして登場したのが、「経費・領収書ファクタリング」。

ファクタリングと謳われてはいますが、その実態は高額貸付に近いものであり、違法性が高いです。

経費・領収書ファクタリングを利用することで、すぐに現金を手に入れられるかもしれませんが、それ以上のトラブルに巻き込まれる可能性が高く、非常に危険でしょう。

経費・領収書ファクタリングとは

会社員が仕事で支払った経費は、通常会社が負担するものです。

この支払いは、社員が自費で一旦立て替えておき、領収書提出後に会社から精算されるという流れが一般的。

また、領収書を提出してもすぐに精算されるのではなく、給料日に一括支払いされることも珍しくありません。

少額の場合はさほど影響を受けませんが、出張費や取引先との会食費など高額であったり、複数の支払いを行っている場合は、個人の財布を圧迫することもあるでしょう。

そこで、会社員や個人が所有する「領収書」を買取対象として行われる「経費・領収書ファクタリング」が登場しました。

手元にある領収書をファクタリング業者に売却し、手数料を差し引いた金額が利用者に支払われるという仕組みです。

通常の買取ファクタリングのひとつとして紹介されていることが多く、一見違法性はないように見せていますが、安全に利用できるサービスとは言えません。

また、経費・領収書ファクタリングを提供している業者は「金融ブラックでも利用可能」「すぐに現金化可能」などの甘い誘い文句で、利用を促してくるため注意が必要です。

経費・領収書ファクタリングの違法性が高いと言える理由

経費・領収書ファクタリングを利用して、現金を手に入れること自体は不可能ではありません。

しかし、経費・領収書ファクタリングを利用したことにより、多くのトラブルに巻き込まれる可能性が高いということは把握しておくべき。

ここからは、経費・領収書ファクタリングが闇金と同様の違法取引である理由を解説します。

手数料が非常に高額

通常のファクタリングも手数料相場は1%~30%と比較的割高ですが、経費・領収書ファクタリングはそれを遙かに超える20%~50%が相場となっています。

実際に経費・領収書ファクタリングを利用した場合の例を見てみましょう。

| 【領収書:5万円、手数料50%で経費・領収書ファクタリングを利用した場合】 5万円 - 手数料(5万円✕50%) = 2万5千円(実際に入金される金額) |

すぐに現金を得るよりも遙かに大きな損失と言えるでしょう。

このようにすぐに現金化できたとしても、かなり多くの手数料を支払わなければなりません。

また、さらに悪質な業者の場合には、ファクタリング手数料10%程度と手数料を低く設定しておき、その他の「事務手数料」や「契約手数料」として高額請求してくることも。

どちらにせよ、かなり多くの支払いをすることになるため、利用しない方が良いでしょう。

貸金業登録を受けていない違法貸付

通常のファクタリングであれば、「買取契約」であるため貸金業法の対象となりません。

しかし、経費・領収書ファクタリングは分割払いが可能であったり、利息が発生したりと、その実質は「融資」に近いものです。

そのため、国や地方公共団体の貸金業登録をしなければなりません。

貸金業登録をした場合は、貸金業法内で取引をしなければならず「年利20%以上」の手数料設定は禁止されています。

しかし、経費・領収書ファクタリングを提供している業者は20%~50%(年利だと240%~600%)と高金利の設定を行っていることがほとんど。

つまり、貸金業登録をせずに事業を行っているのです。

このことからも闇金と同様、違法性の高い非常に危険なサービスということが分かるのではないでしょうか。

給与ファクタリング(違法)と酷似している

経費・領収書ファクタリングの仕組みは、給料債権を買取対象としている「給与ファクタリング」の仕組みと酷似しています。

給与ファクタリングは、2020年に金融庁から「違法である」と注意喚起されており、実際に逮捕者も出ているもの。

そのため、2020年~2021年にかけて多くの業者が給与ファクタリングから撤退しましたが、それと同時に「経費・領収書ファクタリング」が広まりだしたのです。

つまり、給与ファクタリングの代替案として、経費・領収書ファクタリングが登場したと言っても過言ではありません。

今後、経費・領収書ファクタリングに関しても給与ファクタリング同様、違法であると公的に判断される可能性は高いでしょう。

※給与ファクタリングの詳細は以下をご参照ください。

給与ファクタリングは危険|給与ファクタリングの違法性と逮捕事例を解説!

金融庁ウェブサイト「給与の買取りをうたった違法なヤミ金融にご注意ください!」

ファクタリングは「個人」の資金調達手段ではない

金融庁のサイトでは、ファクタリングについて下記のように解説されています。

| ”事業者が保有している売掛債権等を期日前に一定の手数料を徴収して買い取るサービス(事業者の資金調達の一手段)であり、法的には債権の売買(債権譲渡)契約です。” |

つまり、金融庁の見解としても、ファクタリングはあくまで「事業者(企業や個人事業主・フリーランス)」の資金調達手段であるということがわかります。

そのため、会社員などの個人を相手にした「給与ファクタリング」や「経費・領収書ファクタリング」は違法性が高いと言えるでしょう。

領収書ファクタリングの流れ

領収書ファクタリングは以下の6ステップで利用することになります。

①申し込み

多くの業者は自社のサービスサイトにWeb申し込みフォームを用意しており、以下情報を入力し、申し込みを行うようになっています。

・領収書買取における希望金額

・氏名

・住所

・生年月日

・電話番号

・勤務先名

・勤務先の住所及び電話番号

・勤続年数

・手取り月収

・緊急連絡先の名前

・緊急連絡先の電話番号

Web申し込みを受付後、担当者から電話がかかり、上記内容に関して簡単な聴き取りが行われます。

領収書ファクタリングを行っている業者は悪徳業者である可能性が高い傾向にあります。

上記のような個人情報を伝えてしまうことで、勤務先や家族に取り立ての電話がかかってくるなどの被害が発生したり、個人情報を悪用されたりする可能性があるため、領収書ファクタリングの申し込みはしないようにしましょう。

②必要書類の提出

ファクタリング会社側がサービスを「利用可能」と判断すると、必要書類の提示を求められます。

必要となる書類は以下のとおりです。

・領収書、もしくは経費精算書

・顔写真付き身分証明書

・健康保険証

・給料振込先の通帳の写し

上記の必要書類を写真・PDFなどで、業者に送信をします。

「①申し込み」でもお伝えしたとおり、領収書ファクタリングを行っている業者は悪徳業者である可能性が高いため、上記のような個人情報の開示はしないようにしましょう。

③審査結果を待つ

書類の提出が終わると、その後「審査」が行われます。

ただし、審査といっても金融機関のような信用情報の照会等はなく、ここでは申込者の収入等を考慮し、買取金額・手数料の金額を検討しているだけであると言われています。

一般的に審査は数十分ほどで終了します。

また審査の段階で、業者によっては勤務先への電話による在籍確認が行われる場合もあるようです。

この段階で勤務先に領収書ファクタリングの利用を知られてしまう可能性もあり、会社の立替経費を勝手に資金化しようとしているという点で、信用を失うリスクがあります。

④契約締結

業者側の基準をクリアして審査に通ったあと、買取金額と手数料の金額を電話で通知されます。

そして申込者がこれに同意すると契約締結となります。

契約はWeb上で電子契約書を取り交わす場合のほか、口頭で済ませてしまう業者も存在しています。

いくら家計の経済状況が苦しいからとはいえ、領収書ファクタリングを締結してしまうと、後には引き返せなくなってしまうため、利用しようと話を進めてしまった場合でも、できればここで利用を踏みとどまりたいところです。

⑤振り込み

契約完了後、指定の口座に提示された買取金額(手数料を引かれた金額)が振り込まれます。

最短で即日振込みをする業者もあるようです。

⑥経費精算で返済

利用者の会社から経費精算されたら、業者に返済を行います。

領収書ファクタリングの返済日は、給料日または経費の精算日あたりに指定されるケースが多い傾向にあります。

給料日や経費が精算された際、元金と手数料を返済することになります。

返済が少しでも遅れると、1日に何度も取り立ての電話がかかってきたり、勤務先や家族に対して家族ファクタリングの利用を通知されたり、家族に対して取り立てが行われたりするなど悪質な取り立てをされる可能性が高いため、領収書ファクタリングの利用はおすすめしません。

もしもすでに領収書ファクタリングを依頼してトラブルに巻き込まれている場合は、弁護士に相談しましょう。

給与ファクタリングを行っている業者は、違法な取引を行っていることはわかっているため、弁護士から返済拒否の旨を伝えられると諦めて取り立てを止める可能性が高くなります。

領収書ファクタリングは利用しないのがおすすめ

領収書ファクタリングは、一見すると立て替えた経費をすぐに資金化できる便利なサービスに見えますが、利用するべきではありません。

その理由として挙げられるのがまず手数料が高額で、受け取れる金額が非常に少なくなる点です。

仮に数万円の領収書を資金化しようとしても、手数料を差し引かれたあとの金額は本来受け取れるはずだった金額を非常に下回る可能性が高いです。

さらに、ファクタリング会社のなかには悪徳業者が存在し、領収書の偽造を勧められるリスクもあります。

偽造行為に加担すると、利用者自身が法的責任を問われます。

また、領収書ファクタリングはファクタリングではなく貸し付けの可能性があるため、金融庁から利用しないように注意喚起がされています。

実質的には貸金業に該当する行為であるにもかかわらず、貸金業登録をしていない業者が多く、利用者が法的な保護を受けられない状況も生じます。

このほか、ファクタリング会社によっては悪質な取り立てを行うケースもあり、利用者が精神的・金銭的に追い詰められる危険性もあります。

経費精算が遅れた場合、予期しないトラブルに巻き込まれる可能性も高くなるでしょう。

これらの理由から、領収書ファクタリングは手軽な資金化の手段に見える一方で、多くのリスクやデメリットが伴います。

資金が必要な場合はほかの資金調達方法を検討し、領収書ファクタリングを利用するのは避けたほうが良いといえます。

経費・領収書ファクタリングを利用するとどうなる?

経費・領収書ファクタリングを利用して支払期日までに支払いを行えなかった場合、以下のような被害を受ける可能性が高いです。

催促の電話が執拗にかかってくる

まず、業者から催促の電話が執拗にかかってきます。

支払いが行われるまで、ひどい場合だと朝から夜中まで1日100回以上かかってくることも珍しくありません。

これでは、仕事やプライベートに集中することもできず、日常生活に支障をきたすでしょう。

職場や家族へ電話がかかってくる

さらには、本人のみならず職場や家族に電話がかかってくることも。

職場に電話をし「本人に支払いをするように伝えて下さい」と言ったり、家族には「本人が払えないなら家族が代わりに支払ってください」などと電話をしてきます。

通常のファクタリングであれば、他者へ利用を知らせることも知られることもありませんが、闇金業者との取引となる経費・領収書ファクタリングとなれば、話は別。

このようにあらゆる手段を使って取り立てをしてくるのです。

悪質な取り立てを受ける

闇金業者は高額な支払いを行わせるのが目的ですから、恫喝まがいの取り立ても行ってきます。

本人への恫喝だけでなく、家族や利用者の関係者へと被害が広まっていくこともあります。

そして、「他者への恫喝をやめるためには支払いをしろ」「それができないなら、ここでお金を借りて支払え」と、さらに悪質な契約を催促してくる場合も。

経費・領収書ファクタリングと請求書ファクタリングの違い

ファクタリングについて調べていると、請求書ファクタリングという言葉を見かけることもあるのではないでしょうか。

「経費・領収書ファクタリング」や「給与ファクタリング」は違法性が高く、非常に危険な取引ですが、「請求書ファクタリング」は法でも認められている違法性のないファクタリングです。

では、双方にはどのような違いがあるのか見ていきましょう。

領収書と請求書の違い

双方の違いを理解するためには、領収書と請求書の役割・違いを理解する必要があります。

| 領収書 | 代金の支払いが行われたという事実を証明する書類 |

| 請求書 | 商品の納品やサービスの提供の対価となる代金を請求するための書類 |

ファクタリングで買取対象となる「売掛債権」とは、「企業・事業者間の信用取引で生じた代金を請求する権利」を指します。

つまり、ファクタリングで売却可能なのは「請求書」であり、領収書は対象にはなりません。

請求書ファクタリングに違法性はありません

上記の解説からも分かるように、一般的な(買取)ファクタリングと請求書ファクタリングは、同様のサービスと言えるでしょう。

(買取)ファクタリングであれば、金融庁からも「売買契約」のもと取引されている法的に認められているサービスと公表されています。

そのため違法性はなく、安全な資金調達手段のひとつとして利用できます。

ファクタリングではなく、あえて「請求書ファクタリング」として事業を行っている会社は、通常のファクタリングよりも必要書類が少ないという特徴が。

通常のファクタリングの場合、商業登記簿謄本や印鑑証明書を含む5~6種類の書類が必要となりますが、請求書ファクタリングの場合は請求書と身分証明書+αだけで利用可能という会社もあるようです。

ファクタリングを利用するならぜひSoKuMoへ

私どもSoKuMoは「買取ファクタリング」を提供しています。

違法性はなく、売掛債権をお持ちの事業者様なら誰でも、安心・安全に請求書の早期現金化ができます。

特にSoKuMoは、「業界最速30分のスピード入金」「業界最低水準の手数料1%~」「全ての手続きがオンラインで完了する」という特徴があります。

売掛債権(請求書)を持っていて、資金繰りに困った場合は一度SoKuMoへご相談下さい。

まとめ:経費・領収書ファクタリングは利用しないこと

この記事では、経費・領収書ファクタリングの危険性・違法性について解説しました。

経費・領収書ファクタリングは違法性が高く、利用してしまうと悪質な取り立てや高額な貸付を受ける可能性が高く、非常に危険です。

誰でも利用でき、すぐに現金化できるため魅力的に思えるかもしれませんが、領収書ファクタリングは絶対に利用しないようにしてください。