必見ファクタリング情報コラム

Message

ファクタリングは飲食業界でも利用可能!手数料も安い!

2026年1月8日

売掛債権を譲渡し、債権が現金化されるよりも早く現金を受け取れるのがファクタリングのシステムです。

ファクタリングを利用するには、そもそも売掛債権をもっている必要があります。

飲食店の売り上げとは料理や飲み物を顧客に提供し、その場で支払いを受け取ることで成り立ちます。

売り上げはあっても、債権化するような売り上げはないといえるでしょう。

しかし近年では、こうした飲食店でもファクタリングを利用できるケースは増えています。

今回は飲食店におけるファクタリングはどのような仕組みで利用できるのか、また利用した場合のメリットや注意点などをみていきます。

飲食業界とファクタリングの関係について、知っていきましょう。

目次

飲食業界は運転資金の調達が難しい

一般的に飲食業者に運転資金は必要ないといわれています。

もちろんその店舗などを維持するために、資金が必要ないわけではありません。

人件費に光熱費、さらにその店舗の家賃や提供する料理の原材料費など、資金は当然ながら必要です。

それではなぜ、飲食業界に運転資金は必要ないといわれるのでしょうか。

その理由を紹介していきましょう。

売り上げは即現金化が飲食業界の常識

運転資金とは、売り上げが立ってから入金されるまでの間、その企業が業務を行うために必要な資金です。

飲食業者にとっての売り上げは顧客がその店で飲食する、もしくはその店の商品を購入して持ち帰る際に、レジで受け取る料金です。

つまり基本的に飲食業者は、売り上げが立ってから入金までのタイムラグが存在しない業界となります。

銀行が考える「運転資金」とは?

こういった運転資金の理論は、基本的に銀行など金融機関が考える運転資金の理論です。

多くの金融機関はこの理論に基づいて、運転資金の融資を行うかどうかを判断します。

つまり金融機関から見れば、飲食業界は入金までのタイムラグがないのです。

運転資金が不足するとは、単純にその店舗が儲かっていないと映るわけです。

経営がうまくいっていない企業に、金融機関は融資をしません。

そのため、飲食業者は銀行などの金融機関から運転資金を調達するのが難しく、飲食業界に運転資金は必要ないという結論になってしまうわけです。

運転資金に困る飲食業が増える傾向

しかし近年、運転資金に困る飲食業者が増加しています。

飲食業者が運転資金に困る理由は主にふたつです。

ひとつは「売り上げの低下・不足」、もうひとつは「キャッシュレス決済の拡大」です。

このふたつに関して詳しく解説していきましょう。

新型コロナウイルス感染拡大の影響が残る

2019年末に中国で発生し、2020年の旧正月(2月初旬)を機に一気に世界中に蔓延した新型コロナウイルス。

流行しはじめてから3年が経った2023年9月においても、新型コロナウイルスはその姿を「変異株」と呼ばれる形に変えて、日本中で猛威を振るっています。

2022年後半から行動制限が緩和され、飲食店などに行くこと、飲食をすること自体の制限はほぼない状況です。

それでも感染が拡大している以上、やはり飲食店の経営は厳しい状況に置かれています。

新型コロナウイルスが蔓延する前と比較して、売り上げを伸ばしているという飲食店もあるでしょう。

しかし多くの飲食店は売り上げが下がっています。

また同じく新型コロナウイルスの蔓延で大幅に減った外国人観光客も、売り上げ減の原因になっているという飲食店も多いでしょう。

さらに2022年に始まったロシアのウクライナ侵攻や円安の影響もあり、原材料費も高騰しました。

これまでと比較して売り上げが落ちている中で、必要経費である原材料費が上がっている現状では、損益分岐点まで売り上げが達しないという飲食店も多いでしょう。

キャッシュレス決済が拡大し即現金化も困難に

もうひとつ飲食店が運転資金に頭を悩ませる原因となっているのが、キャッシュレス決済です。

キャッシュレス決済は、売り上げと同時に現金が入ってくる仕組みに対し、売り上げの入金までにタイムラグが発生してしまう決済方法です。

キャッシュレス決済にはさまざまな支払い方法があります。

しかしクレジットカード会社によっては、売り上げが立ってから入金までに1か月以上の時間がかかってしまいます。

これまで現金支払いが主流だった時代は、売り上げが立ってから現金が手に入るまでのタイムラグはありませんでした。

しかしキャッシュレス決済が中心となった現代では、このタイムラグが発生するようになってしまっているという現状もあります。

飲食業界はファクタリングを利用できるのか?

飲食店経営者は、ファクタリングを利用できるのでしょうか。

ファクタリングとは、売掛債権をファクタリング業者に譲渡し、早期現金化を図る資金調達方法です。

ここまで紹介している通り、飲食店の売り上げは顧客からの支払いであり、売掛債権と呼べるようなものはないように思えるかもしれません。

結論からいってしまうと、飲食店でもファクタリングは利用できます。

以下ではその方法や仕組みを紹介していきましょう。

キャッシュレスの売り上げの一部で利用可能

飲食店がファクタリングを利用する場合、譲渡する売掛債権は「クレジットカード払いの債権」になります。

キャッシュレス支払いを導入している飲食店の多くは、クレジットカード払いにも対応しているでしょう。

上でも少し触れたようにクレジットカード会社の中には、売り上げが立ってから入金まで、1か月以上の時間を要する会社もあります。

このクレジットカード払いの分に関しては、売掛債権と見なせます。

この売掛債権をファクタリングによって早期現金化するのが、飲食店が利用できるファクタリングの方法です。

ファクタリングの手数料は安めになる

飲食店がクレジットカード払いの債権をファクタリングするには、メリットがあります。

手数料が安いという点です。

もちろんファクタリングの手数料は、業者ごとに定められており一定ではありません。

しかしクレジットカード払いの手数料は、どの業者も比較的安く設定されています。

手数料が安い理由は、クレジットカード会社は倒産するリスクが非常に低いからです。

一般的な中小企業と比較すれば、倒産や支払い不能になるリスクは抑えられます。

ほぼかならず回収できると分かっている債権なので、ファクタリング業者としても安心して受けられます。

審査も通りやすく、手数料も安めの設定です。

飲食店がファクタリングを利用する際のポイント

飲食店でもクレジットカード払いを導入していれば、そのクレジットカード支払い分に関しては、ファクタリングすることが可能です。

さらにファクタリングの手数料も安い傾向にあり、審査に関してもかなり高い確率で通過できるでしょう。

とはいえ飲食店がファクタリングを利用する際には、いくつか注意すべきポイントがあります。

以下でポイントをまとめてみましょう。

運転資金調達のための繰り返し利用に注意

飲食店はファクタリングを利用するハードルが、低いという特徴もあります。

審査が通りやすく、しかも手数料が安いため、比較的気軽に利用できる便利なシステムです。

しかし覚えておきたいのは手数料が二重にかかるという点です。

そもそもクレジットカード払いを利用する時点で、クレジットカード会社に対する手数料が発生します。

さらにその支払い分でファクタリングを利用すると、ファクタリング業者に対する手数料も発生することになります。

つまり二重で手数料が必要になるのです。

その分売り上げは減少しますので、より経営は厳しくなるでしょう。

毎月の運転資金が厳しく、毎月のようにファクタリングを利用するのは、それだけ売り上げを減らし続けることにつながります。

そうなるのであれば、一層のことクレジットカードを利用できないようにした方が得策です。

その代わりに比較的決済から入金までが早い、電子マネーなどを利用できるようにすれば、運転資金の問題は解決できるでしょう。

飲食業の運転資金確保のためにファクタリングを利用するのであれば、こうした支払い方法の変更やそもそもの単価アップなど、別の方法を考えるのがおすすめです。

急な出費に対応する資金調達利用がおすすめ

飲食店が賢くファクタリングを利用するのは、どのようなケースかを考えてみましょう。

運転資金の確保が出来なければ、考えられるのは設備投資費や宣伝広告費でしょう。

たとえば厨房にある調理機器が古くなって買い換えたい、客席の椅子を新しいものに替えたいなどです。

設備投資には、ある程度の資金が必要になります。

もちろん手持ちの資金だけで可能であれば、問題ありません。

それでも足りない場合などは、一時的にファクタリングを利用して資金を調達するのもひとつの方法でしょう。

宣伝広告費はたとえばHPをリニューアルしたい場合や、チラシやポスターの作成などの費用が中心です。

こうした費用で一時的に現金が必要になった場合にファクタリングを活用すると、機を逃さず素早く対応できるようになります。

借り入れとしては記録されない

ファクタリングは債権を譲渡し、その対価を受け取るものです。

つまりいくら利用しても「借り入れ」をしているわけではないというメリットがあります。

資金調達のために金融機関や公的機関に申し込みを行う際、過度の借り入れ履歴があることは審査上マイナスになります。

しかしファクタリングは借金ではありませんので、借り入れの記録は残りません。

賢く利用することで、後の飲食店舗拡大などもしやすくなるでしょう。

合同会社におすすめなファクタリング会社6選

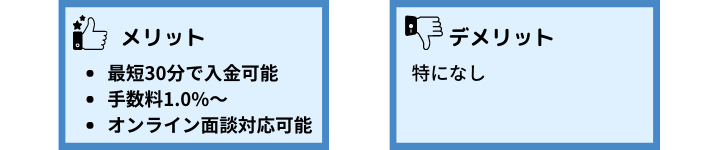

1,業界最速最短30分で入金可能な「SoKuMo(ソクモ)」

SoKuMoは買取金額は10万円~1億円、最短30分で入金可能、手数料1.0%~15.0%とファクタリング業界最速での資金調達ができる会社です。

業界最低水準の手数料1.0%からの利用が可能であり、利用者によってはかなり手数料を抑えた利用ができることも強みと言えるでしょう。

また、オンラインファクタリングを採用しているため迅速な対応も可能。

オンラインツールを使用したオンライン面談を実施していることも特徴の1つで、契約前に疑問点や不安点を直接担当者に聞くことができるので、安心した取引を約束できます。

債権譲渡登記の必要もないため手数料以外の諸費用がかからないという点も強みと言えるでしょう。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~15.0% |

| 入金スピード | 最短30分 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 不要 (オンラインファクタリング:必要に応じてオンライン面談可能) |

| 買取金額 | 10万円~1億円(実績:290万円~3,000万円) |

| 償還請求権の有無 | なし |

| 債権譲渡登記の有無 | なし |

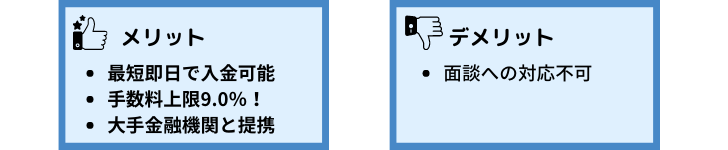

2,主要な金融機関と提携していて安心!「OLTA(オルタ)」

最短即日入金、手数料も2.0%~9.0%と比較的低く利用ができる会社です。

特に手数料の上限9.0%は、ファクタリング業界内でもトップレベルの最低上限。

また、新生銀行やみずほ銀行等の主要な金融機関とも提携しており、安心した取り引きができることも、OLTAの強みと言えるでしょう。

買取金額に関しては上下限設定はなく、10万円~500万円の買取り実績があるため、利用者の希望に合わせた資金調達が可能。

日本マーケティングリサーチ機構のデータによると、2021年6月期には「合同会社経営者・個人事業主が選ぶオンライン型ファクタリング」でNo.1を獲得しており、実績はファクタリング業界トップクラスと言えますね。

| 対象 | 法人・個人事業主 |

| 手数料 | 2.0%~9.0% |

| 入金スピード | 最短即日 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 不要(オンラインファクタリング) |

| 買取金額 | 上限・下限なし(実績:10万円~500万円) |

| 償還請求権の有無 | なし |

| 債権譲渡登記の有無 | 明記なし |

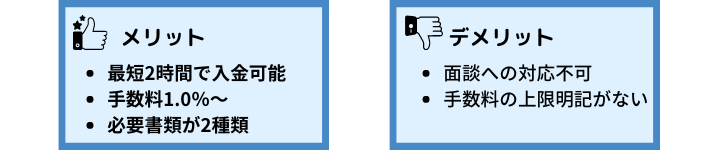

3,必要書類が少ないのが魅力の「QuQuMo」

QuQuMoは最短2時間での入金が可能、手数料も1.0%~と手数料が比較的安く利用可能なファクタリング会社です。

業界最低水準の手数料1.0%から利用できますが、手数料上限が明記されていないため、利用時には確認が必要。

QuQuMoの最大の強みは、必要書類が「通帳のコピー」と「請求書」の2つで済むという点にあります。

他のファクタリング会社では決算書や登記簿謄本、印鑑証明書等の書類含め4~6種類の書類が必要ですので、早急に資金調達をしたい場合に、準備する書類が少なくて済むQuQuMoを利用するのはおすすめと言えます。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~ |

| 入金スピード | 最短2時間 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 不要(オンラインファクタリング) |

| 買取金額 | 上限・下限なし |

| 償還請求権の有無 | なし |

| 債権譲渡登記の有無 | 明記なし |

4,業界トップクラスの取扱件数!「株式会社ビートレーディング」

月間契約数400件とファクタリング業界トップクラスの取扱件数であり、安心して取り引きができる会社です。

最短12時間での現金化、手数料2.0%~利用が可能。

買取金額の上下限設定もなく、10万円~7億円の買取実績があり、業界最高額の買取実績なのも強みと言えるでしょう。

面談は来店のみでなく訪問形式も取り扱っているため、忙しくて店舗に出向く時間がとれない合同会社様におすすめです。

| 対象 | 法人・個人事業主 |

| 手数料 | 2社間ファクタリング:5.0%~ 3社間ファクタリング:2.0%~ |

| 入金スピード | 最短12時間 |

| ファクタリング方式 | 2社間ファクタリング、3社間ファクタリング |

| 面談 | 来店もしくは訪問にて実施 |

| 買取金額 | 上限・下限なし(実績:10万円~7億円) |

| 償還請求権の有無 | なし |

| 債権譲渡登記の有無 | 必要な場合もあり |

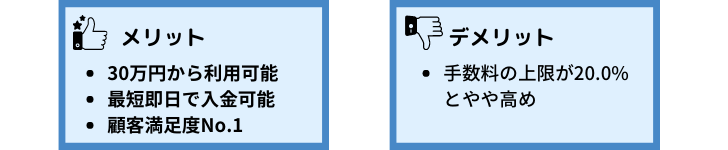

5,顧客満足度No;.1!「Accel Factor(アクセルファクター)」

アクセルファクターは、「顧客満足度No.1」「業界トップクラスの資金調達速度」を強みにしている会社です。

最短即日入金、手数料2.0%~20.0%、30万円から利用が可能。

5割以上が即日入金での利用ができており、審査は比較的通りやすい会社と言えるでしょう。

しかし、手数料の上限が20.0%とやや高めの設定となっているため、利用時には確認することをおすすめします。

オンライン契約、出張契約、郵送契約が可能であり、利用者の都合により対応を変更できる点も強みの1つです。

| 対象 | 法人・個人事業主 |

| 手数料 | 2.0%~20.0% |

| 入金スピード | 最短即日 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 不要(オンラインファクタリング、訪問も可能) |

| 買取金額 | 30万円~1億円 |

| 償還請求権の有無 | 明記なし |

| 債権譲渡登記の有無 | 明記なし |

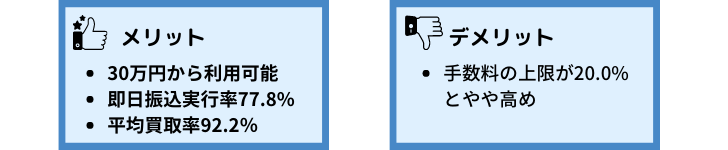

6,平均買取率92.2%!「Best Factor(ベストファクター)」

Best Factorは30万円~利用が可能、柔軟な審査で有名なファクタリング会社です。

平均買取率は92.2%と高く、起業して間もない方でも売掛金さえあれば基本的に利用可能という点が強みと言えるでしょう。

また、即日振込実行率が77.8%と高いため、即日で入金してもらえる可能性が高いです。

対面での面談が必須なのがやや面倒ですが、来店のみでなく訪問での面談も可能なので、利用者の都合に合わせた対応をしてくれるでしょう。

しかし、手数料の上限は20%と他社よりも高い設定となっているため、手数料とサポートの厚さを見比べて自社に合う形を取るようにしてください。

| 対象 | 法人・個人事業主 |

| 手数料 | 2.0%~20.0% |

| 入金スピード | 最短即日~3営業日 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 対面(来店もしくは訪問) |

| 買取金額 | 30万円~1億円 |

| 償還請求権の有無 | なし |

| 債権譲渡登記の有無 | 明記なし |

業界最速の30分で入金!オンライン面談で安心した契約ができるSoKuMo!

私どもSoKuMoは、安心した取り引きができるようオンラインファクタリングでは珍しい「オンライン商談への対応」を行っています。

2社間ファクタリングの「現金化の速さ」と「売掛先へ利用が知られない」というメリットは残しつつ、最大の課題であった手数料の高さを解決し、より快適な資金調達を可能としています。

事業主様の大切な企業の発展を全力で応援したい、

資金調達に関する悩みを解消したい、

安心して取り引きをしてほしい、

そんな想いでサービス展開させていただきました。

- 「業界最速!最短30分で入金可能」

- 「業界最低基準の手数料1.0%から利用可能」

- 「法人様、個人事業主様問わず幅広い対応が可能」

- 「オンライン相談で不安や疑問点を解決!」

この4点は私どもSoKuMoの強みであると自負しております。

資金調達に悩まれている合同会社の方、他社の手数料が高いと感じている方、まずは即日お見積もり受付フォームから見積もりだけでも申し込みしていただけたら幸いです。

利用者様の資金繰りの悩みを解決すべく、SoKuMo社員総力で提案、尽力させていただきます。

ファクタリングと飲食業界のまとめ

飲食業界とファクタリングは一見無関係に思えるかもしれませんが、キャッシュレス決済が主流となった現在では、非常に相性の良い資金調達手段となっています。

飲食店がファクタリングを利用する代表的なケースは、顧客がクレジットカードで飲食代金を支払った際の売上に関するものです。クレジットカード決済では、売上が計上されてから実際に通帳へ入金されるまでにタイムラグが発生します。この期間の資金不足を補うために、売掛債権としてファクタリング業者に譲渡する方法が一般的です。

この方法であれば、個人経営の飲食店でも利用しやすく、少額からでも対応可能なケースが多いため、柔軟な資金繰りが実現できます。さらに、クレジットカード会社は信用リスクが低いため、ファクタリング業者の審査も比較的甘い傾向にあります。その結果、手数料も抑えられていることが多く、給料の支払いや仕入れ資金の確保にも有効です。

ただし、過剰な利用には注意が必要です。手数料が発生するということは、それだけ利益が減少することを意味します。会計処理や仕分けの際にも、ファクタリングによる資金調達は「債権譲渡」として正しく記録する必要があります。

必要なタイミングで、適切な金額を賢く利用することが、飲食業界におけるファクタリング活用のポイントといえるでしょう。