必見ファクタリング情報コラム

Message

開業直後でもファクタリングは使えます!!~開業資金の調達にファクタリングが適している理由を徹底解説~

2025年1月4日

日本では起業に対するハードルが高いとされており、実際に外国の起業率と比較すると、低い数値を記録しています。

この原因の1つとして、圧倒的な自己資金不足があります。

ですが、実は日本には様々な開業資金を調達する手段が国や自治体などによって提供されています。例えば、日本政策金融金庫は開業資金用の支援を行っています。

今回はその中の1つの手段である、最も利用ハードルが低いともいえるファクタリングを活用して開業資金を調達する方法についてご説明します。

ファクタリングについての解説はもちろん、ファクタリングの利用条件や開業資金の調達にファクタリングが適している理由、利用時の注意点などを今回の記事に集約しました。

「開業したいけど開業資金の調達はどうしよう」

「開業はしたはいいけど、資金不足だ」

こういった状況に陥ってしまった方々にお読みいただければと思います。

目次

- ファクタリングの仕組み

- ファクタリングの利用条件

- 開業直後にファクタリングで資金調達を行うメリット

- ファクタリングで開業資金を調達するときの注意点

- おすすめファクタリング会社比較15選

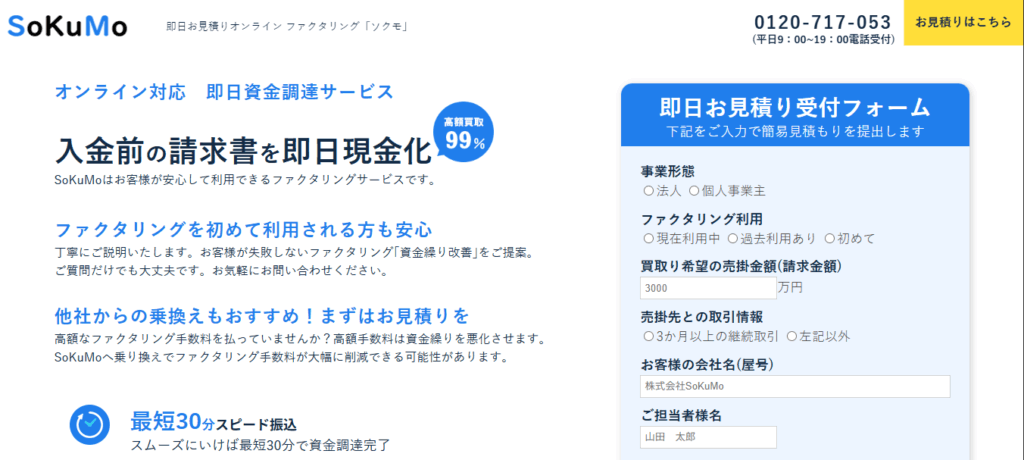

- 1,SoKuMo|業界最速最短30分で資金調達可能

- 2,Accel Factor|柔軟な資金調達

- 3,Best Factor|スピード重視の選択肢

- 4,GMO BtoB早払い|大手企業の安心感

- 5,QuQuMo|AI審査でスピード対応

- 6,OLTA|クラウドファクタリングの先駆者

- 7,No.1|大口取引に対応

- 8,ビートレーディング|実績豊富な老舗

- 9,ファクタリングプロ|小口から柔軟対応

- 10,三共サービス|老舗で信頼の実績

- 11,TRY|中小企業向けで迅速入金可能

- 12,AGビジネスサポート|オンライン手続きで即日資金化

- 13,Jトラストファクター|手数料安く短期資金化可能

- 14,日本中小企業金融サポート機構

- 15,ファクトル

- ファクタリングによる開業資金調達のまとめ

ファクタリングの仕組み

まず、最初にファクタリングの仕組みについて説明します。

ファクタリングとは、売掛債権をファクタリング会社に売却し、期日よりも早く現金化できるサービスです。

会計上の扱いでは、借入に値しないため、負債にはなりません。つまり、現金が増えても負債が増えないことになり、資金繰りの改善にも役に立つ資金調達手段なのです。

ファクタリングの契約形態は2種類あります。

・2社間ファクタリング

・3社間ファクタリング

2社間ファクタリングは、利用者とファクタリング会社の2社間で契約が行われます。手数料が比較的高いというデメリットがありますが、誰にも知られずに資金調達が可能であり、また、即日での振込も可能です。

対して3社間ファクタリングは、利用者とファクタリング会社、さらに売掛先も契約に加わり3社間で取引が行われます。3社間ファクタリングは関与する企業が一つ増えるため、その分時間がかかり、さらに売掛先に資金調達の旨を知られてしまいます。

ですが、売掛金は売掛先から直接振り込まれるので、ファクタリング会社としては売掛金回収リスクが低くなり、手数料がその分安めに設定されています。2社間ファクタリングと3社間ファクタリング、どちらを利用するのかは自身の経営状況によって判断しましょう。

さて、このファクタリングを利用するには条件があります。

開業直後であっても、ファクタリングによって資金調達が行えるのでしょうか。

ファクタリングの利用条件

結論から言いますと、開業直後であってもファクタリングは利用できる可能性は十二分にあります。

ファクタリングの利用条件は「期日前の売掛債権を所有している」ことです。

開業直後であっても、売掛債権さえ持っていればファクタリングによる資金調達は可能です。

では、ファクタリングの利用条件を詳しくみていきましょう。

1.売掛債権を所有している

ファクタリングを利用するうえでの前提条件として、まず重要となるのが「売掛債権を所有していること」です。ファクタリングは融資ではなく、あくまで売掛債権をファクタリング会社へ売却する取引であるため、現金化の対象となる売掛債権が存在しなければ利用することはできません。

ただし、すべての売掛債権が対象になるわけではありません。すでに支払期日を過ぎている売掛債権については、回収リスクが高いと判断されるため、原則としてファクタリングの対象外となります。支払期日を過ぎている場合は、まず売掛先に入金状況を確認し、回収の見込みがあるかを整理することが重要です。

一方で、まだ請求書を発行していない段階の売掛債権や、今後の取引によって発生する見込みのある「将来債権」についても、条件次第ではファクタリングの対象となる場合があります。将来債権とは、継続的な取引関係があり、契約内容や取引実績から発生がほぼ確実と判断できる売掛債権のことを指します。

ただし、将来債権を取り扱っているファクタリング会社はまだ少なく、審査基準も厳しめに設定されている傾向があります。そのため、必ず利用できると過度な期待を持つのは避けたほうがよいでしょう。将来債権でのファクタリングを検討する場合は、対応実績の有無や条件を事前に確認し、複数社を比較することが大切です。

このように、ファクタリングを利用する際には、売掛債権の内容や状態によって利用可否が大きく左右されます。自社が保有している売掛債権が条件を満たしているかを事前に把握したうえで、適切なファクタリング会社を選ぶようにしましょう。

2.業歴が問われる可能性

ごく稀なケースではありますが、ファクタリング会社の中には「業歴一年以上」といった条件を設けているところも存在します。これは、取引実績が一定期間以上ある事業者のほうが、売掛先との関係性や債権の信頼性を判断しやすいという理由から設定されている条件です。

ただし、実際にはほとんどのファクタリング会社は業歴を問わず利用できる仕組みを採用しています。ファクタリングでは、利用者自身の業歴や規模よりも、売掛先の信用力や売掛債権の内容が重視されるため、開業直後や創業間もない事業者であっても問題なく利用できるケースが大半です。そのため、業歴が浅いからといって、過度に心配する必要はありません。

とはいえ、ファクタリング会社ごとに審査基準や利用条件は異なります。公式サイトや利用規約に業歴条件が明記されていない場合でも、実際の審査段階で確認されることもありますので、申し込み前に条件をしっかり確認しておくことが大切です。特に、複数社を比較検討する際には、業歴要件の有無もチェックポイントの一つとして意識しておくと安心でしょう。

このように、業歴条件は大きなハードルになることは少ないものの、万が一条件に該当しないことで利用できない事態を避けるためにも、事前確認を行ったうえで自社に合ったファクタリング会社を選ぶことをおすすめします。

3.対象が法人の可能性

ファクタリング会社の中には、サービスの提供対象を法人に限定しているところも存在します。こうした会社の多くは、銀行系ファクタリング会社や業界内でも規模の大きい大手ファクタリング会社です。銀行や大手グループが運営に関与している場合、審査基準や内部ルールが厳格に定められているため、利用者の属性にも一定の制限が設けられる傾向があります。

法人のみに利用対象を限定する理由としては、ファクタリング会社側が売掛金の回収不能リスクを低減しやすい点が挙げられます。法人は決算書の提出や財務状況の把握がしやすく、取引の継続性や信用情報も確認しやすいため、個人事業主と比べてリスク管理が行いやすいと判断されているのです。

このような背景から、銀行系や大手が提供するファクタリングサービスは、個人事業主の方が利用できないケースがほとんどです。開業したばかりの個人事業主やフリーランスの方にとっては、選択肢が限られてしまう点がデメリットといえるでしょう。

一方で、いわゆる「独立系ファクタリング会社」と呼ばれる事業者であれば、法人だけでなく個人事業主もファクタリングを利用できるケースが多く見られます。独立系とは、銀行や金融機関が企業運営に直接関与していないファクタリング会社のことを指します。そのため、審査基準や利用条件が比較的柔軟で、利用者の状況に合わせた対応が可能です。

前述した業歴の条件についても、独立系ファクタリング会社が重視することはほとんどありません。独立系の場合、利用可否の判断基準は非常にシンプルで、「売掛債権を保有しているかどうか」が最も重要なポイントとなることが一般的です。業歴の長さや会社規模よりも、売掛先の信用力や取引内容が評価されます。

そのため、開業直後の資金調達をファクタリングで行う場合には、独立系ファクタリング会社を選ぶのが現実的といえるでしょう。銀行融資が難しいタイミングでも、売掛債権さえあれば資金化できる可能性があります。

ここまでの内容から、開業直後にファクタリングを利用して資金調達を行うためには、

「売掛債権を保有していること」

「独立系ファクタリング会社を利用すること」

この2点が重要であることがお分かりいただけたかと思います。

では実際に、開業資金の調達手段としてファクタリングを活用することで、どのようなメリットが得られるのでしょうか。次の章では、その具体的な利点について詳しく見ていきましょう。

開業直後にファクタリングで資金調達を行うメリット

冒頭でも述べましたが、最近では開業したばかりの方へ向けての施策は様々なところで提供されています。

その数ある資金調達手段の中でも「ファクタリング」を利用することのメリットはなんでしょうか。

その6つのメリットが以下の通りです。

1.短期間での資金調達が可能

2.負債額が増加しない

3.審査の通過が容易

4.取引先に資金調達の旨が通知されない

5.担保や保証人が不要

それぞれを詳しく解説させていただきます。

1.短期間での資金調達が可能

ファクタリングを活用する最大のメリットの一つは、資金調達完了までにかかる時間を大幅に短縮できる点にあります。特に、急な支払い対応や資金繰りの悪化など、スピードが求められる場面では、ファクタリングは非常に有効な手段といえるでしょう。

一般的な銀行融資の場合、申し込みから実際に融資が実行されるまでに、少なくとも1~2週間程度の時間を要します。さらに、提出書類の準備や面談、詳細な審査を経たうえで判断されるため、時間をかけたにもかかわらず、最終的に審査に通過できないというケースも珍しくありません。特に開業直後や業績が安定していない事業者にとっては、銀行融資のハードルは決して低くないのが実情です。

一方、ファクタリングを上手に活用すれば、最短即日で資金が入金される可能性があります。実際には、午前中に申し込みと必要書類の提出を完了し、審査がスムーズに進めば、午後には入金が完了するといったケースも多く見られます。資金調達までのスピード感は、他の手段と比較しても大きな強みといえるでしょう。

即日での入金を希望する場合に適しているのが、2社間ファクタリングです。2社間ファクタリングは、利用者とファクタリング会社の2社のみで契約が完結するため、売掛先への通知や承諾が不要であり、その分スピーディーな対応が可能となります。ただし、売掛金の回収リスクをファクタリング会社が負う割合が高くなるため、手数料はやや高めに設定される傾向があります。

そのため、資金調達にそこまでの緊急性がない場合や、コストをできるだけ抑えたい場合には、3社間ファクタリングを検討するのも一つの選択肢です。3社間ファクタリングでは、売掛先の承諾を得る必要があるため、入金までにおおよそ1週間程度の時間はかかりますが、その分手数料は比較的低く抑えられるケースが多くなります。

このように、ファクタリングはスピード重視かコスト重視かによって、最適な方式を選ぶことが重要です。自社の資金繰り状況や資金調達の目的に応じて、2社間・3社間ファクタリングを使い分けることで、より効果的な資金調達が可能となるでしょう。

2.負債額が増加しない

ファクタリングによる資金調達の大きな特徴の一つが、負債が増加しないという点です。これは、開業直後や財務基盤がまだ安定していない事業者にとって、非常に重要なメリットだといえるでしょう。

通常の借入や銀行融資の場合、資金を調達すると手元の現金は増えますが、その一方で借入金という形で負債も同時に増加します。その結果、貸借対照表上では負債比率が高まり、財務状況が悪化して見えることもあります。また、返済義務や利息の支払いが発生するため、将来的なキャッシュフローに継続的な負担がかかる点も無視できません。

一方、ファクタリングは債権譲渡取引に分類されるため、借入とは異なり負債として計上されません。売掛債権をファクタリング会社に売却し、その対価として現金を受け取る取引であるため、会計上は資産の入れ替えが行われる形になります。その結果、負債は増えず、バランスシートを大きく崩すことなく資金調達が可能となります。

この仕組みにより、キャッシュフローが改善されるだけでなく、金融機関や取引先といった第三者から見た経営状況の見栄えが良くなるという効果も期待できます。負債が増えないことで、財務体質が健全に保たれ、今後の銀行融資や別の資金調達を検討する際にも、プラスに働く可能性が高まるでしょう。

特に開業直後は、設備投資や運転資金の確保などで出費が重なりがちです。そのタイミングで大量の負債を抱えてしまうと、経営の自由度が下がり、精神的な負担も大きくなります。できることなら、開業直後に過度な借入を抱える事態は避けたいものです。

その点、ファクタリングは負債を増やさずに資金を調達できる手段であるため、開業資金や当面の運転資金を確保する方法として非常に相性が良いといえるでしょう。財務状況を安定させながら事業を軌道に乗せたい方にとって、ファクタリングは有力な選択肢の一つではないでしょうか。

3.審査の通過が容易

ファクタリングは、一般的に審査に通過しやすい資金調達方法だといわれています。その理由は、銀行融資やビジネスローンとは大きく異なる審査対象にあります。

通常の融資の場合、審査では利用者本人の信用情報や過去の返済履歴、決算内容、自己資本比率など、経営状況全体が細かくチェックされます。そのため、開業直後で実績が少なかったり、過去に金融取引の履歴が十分でなかったりすると、審査に通過するのは難しくなりがちです。

一方で、ファクタリングの審査において最も重視されるのは、売掛先の信用度です。ファクタリング会社は、売掛債権が期日どおりに回収できるかどうかを判断するため、売掛先に十分な支払能力があるか、取引実績は安定しているかといった点を中心に確認します。そのため、利用者本人の信用情報や経営状況は、審査においてほとんど重視されません。

つまり、売掛先が法人で経営状態が安定している、もしくは支払い実績が良好であると判断されれば、利用者が開業したばかりで信用がまだ構築されていない状況であっても、審査に通過できる可能性は十分にあるということです。これが、ファクタリングが開業直後の事業者や資金繰りに悩む事業者に選ばれやすい理由の一つです。

このように、ファクタリングは「誰が借りるか」ではなく、「誰から回収するか」を重視する資金調達方法です。信用実績がまだ少ない段階でも利用しやすく、スピーディーに資金を確保できる点は、事業を立ち上げたばかりの方にとって大きなメリットといえるでしょう。

4.取引先に資金調達の旨が通知されない

ファクタリングの中でも、2社間ファクタリングの形態を選択すれば、原則として利用者とファクタリング会社の2社のみで契約が完結します。そのため、売掛先を含む第三者に対して、「資金調達を行っている」という事実が通知されることは基本的にありません。この点は、取引先との関係性を重視する事業者にとって、非常に大きなメリットといえるでしょう。

特に開業直後の段階では、事業の信用力がまだ十分に確立されていないケースも多く、資金調達を行っていることが取引先に知られてしまうと、「開業資金が足りていないのではないか」「経営状態に不安があるのではないか」といったマイナスの印象を与えてしまう可能性があります。こうした印象は、今後の取引条件や関係性に悪影響を及ぼすおそれがあります。

最悪の場合、資金繰りに不安がある事業者だと判断され、契約の見直しや取引解除といった事態につながる可能性もゼロではありません。開業直後で取引先との信頼関係をこれから築いていく段階だからこそ、こうしたリスクはできるだけ避けたいものです。

その点、2社間ファクタリングであれば、売掛先の承諾や関与が不要なため、第三者に知られることなく開業資金を調達することが可能です。銀行融資のように取引先へ確認が入ることもなく、静かに資金を確保できる点は、事業の立ち上げ期において大きな安心材料となるでしょう。

このように、「取引先との関係を維持したまま資金調達を行いたい」「開業資金の調達を周囲に知られたくない」と考えている方にとって、ファクタリング、特に2社間ファクタリングは非常に相性の良い資金調達方法といえます。事業の信用を守りながら、必要な資金を確保したい場合には、ぜひ検討してみてはいかがでしょうか。

5.担保や保証人が不要

ファクタリングを利用する際の大きな特徴として、担保や保証人が不要である点が挙げられます。一般的な銀行融資やビジネスローンでは、資金調達を行う際に連帯保証人を求められたり、不動産や有価証券などの資産を担保として差し入れるよう要求されたりすることが少なくありません。こうした条件は、特に開業直後の事業者にとって大きなハードルとなりがちです。

開業したばかりの企業や個人事業主の場合、十分な資産をまだ保有していなかったり、保証人を依頼できる相手が見つからなかったりするケースも多いでしょう。その結果、資金調達を検討していても、条件を満たせずに断念せざるを得ない場面もあります。

その点、ファクタリングは売掛債権そのものを売却する取引であるため、利用者が追加で担保を差し入れたり、第三者に保証人を依頼したりする必要がありません。売掛債権の信用力が評価の対象となるため、開業直後で経営状況がまだ不安定な段階であっても、比較的利用しやすい資金調達方法といえます。

また、担保や保証人が不要であることで、資金調達までの手続きも簡素化され、スピーディーに現金を確保できる点もメリットです。時間や手間をかけずに資金を用意したい開業初期の事業者にとって、ファクタリングは現実的な選択肢となるでしょう。

以上が、開業資金の調達手段としてファクタリングを利用する主なメリットです。負債を増やさず、審査に通りやすく、担保や保証人も不要である点から、開業資金にファクタリングが適していることをご理解いただけたのではないでしょうか。

それでは最後に、ファクタリングで開業資金を調達する際に注意すべきポイントについて、順を追って紹介していきます。

ファクタリングで開業資金を調達するときの注意点

ファクタリングで開業資金を調達するときに気を付けるべき2つのポイントをご紹介します。

それは、

・手数料

・買取限度額

です。

どちらともお金に直結する内容ですので、確認しておきましょう。

1.手数料

ファクタリングを利用する際に、特に注意して確認しておきたいのが手数料です。ファクタリングはスピーディーに資金調達ができる便利なサービスですが、手数料の設定次第では、実際に受け取れる金額が想定より少なくなってしまうこともあります。そのため、申し込み前に手数料の水準をしっかり把握しておくことが重要です。

一般的なファクタリング手数料の相場は、2社間ファクタリングの場合で10~30%程度、3社間ファクタリングの場合で1~9%程度とされています。2社間ファクタリングは、売掛先の承諾が不要でスピード重視の資金調達が可能な反面、ファクタリング会社が負うリスクが大きいため、手数料が高めに設定される傾向があります。一方、3社間ファクタリングは、売掛先が契約に関与することで回収リスクが低減され、その分手数料も低く抑えられます。

ただし、これらの手数料はあくまで目安であり、実際の手数料率はファクタリング会社ごとに異なります。売掛先の信用力や取引金額、入金までの期間、契約形態などによっても条件は変わるため、同じ売掛債権であっても、会社によって提示される手数料に差が出ることは珍しくありません。

そのため、ファクタリングを検討する際には、1社だけで即決するのではなく、複数のファクタリング会社から見積もりを取ることが大切です。多くのファクタリング会社では、無料の事前相談や見積もりサービスを提供しており、費用をかけずに条件を比較することができます。

複数社の見積もりを比較することで、手数料だけでなく、入金までのスピードや対応の丁寧さ、契約内容の分かりやすさなども確認できます。こうした点を総合的に判断したうえで、自社にとって最も条件の良いファクタリング会社を選ぶようにしましょう。

2.買取限度額

ファクタリングを利用する際には、資金調達できる金額には上限があるという点を、あらかじめしっかり理解しておく必要があります。ファクタリングは便利な資金調達方法ですが、希望する金額を必ずしもそのまま調達できるわけではありません。

まず前提として、ファクタリング会社ごとに買取限度額が設定されている点に注意しましょう。買取限度額とは、1社のファクタリング会社が1回、もしくは一定期間内に買い取れる売掛債権の上限金額を指します。たとえば、あるファクタリング会社の買取限度額が1,000万円に設定されている場合、それを超える金額の売掛債権を保有していたとしても、1,000万円以上の買取は原則として断られてしまいます。

また、ファクタリングによる資金調達では、売掛債権の額面金額を満額そのまま受け取れるわけではない点も重要なポイントです。実際に入金される金額は、「売掛債権の額面 − ファクタリング手数料」となります。手数料はファクタリング会社や契約形態によって異なるため、想定よりも手元に残る資金が少なくなるケースもあります。

そのため、開業資金や運転資金としてファクタリングを利用する場合は、自分が保有している売掛債権の金額から、どの程度の手数料が差し引かれるのかを事前に把握し、実際に調達できる金額を正確に計算しておくことが大切です。必要な資金額と、実際に入金される金額とのギャップを理解していないと、資金不足に陥るリスクもあります。

以上が、ファクタリングを活用して開業資金を調達する際の主な注意点です。ファクタリングには、スピーディーに資金を確保できる、負債を増やさないといったメリットがある一方で、買取限度額や手数料といった、事前に把握しておくべきポイントも存在します。

これらのメリットと注意点の両方を理解したうえでファクタリングを活用すれば、開業直後であっても無理のない資金調達が可能となるでしょう。自社の状況に合った形で、賢くファクタリングを取り入れていくことが大切です。

おすすめファクタリング会社比較15選

資金繰りが厳しいスタートアップにとって、売掛債権を活用したファクタリングは非常に有効な資金調達手段です。ファクタリングを提供する会社によって、手数料や契約条件、対応のスピードなどが異なるため、どの会社を選ぶかによって資金調達の効率や負担も大きく変わります。ここでは、スタートアップでも利用しやすいファクタリング会社の一覧をまとめました。それぞれの特徴やメリットを比較しながら、自社に最適な会社を選ぶ参考にしてください。

| ファクタリング業者 | 利用可能金額 | 買取手数料 | 入金速度 | 個人事業主 |

|---|---|---|---|---|

| sokumo | 10万円~1億円 | 1.0%~15% | 最短30分 | 可能 |

| Accel Factor | 30万円~1億円 | 2.0%~20.0% | 最短即日 | 可能 |

| Best Factor | 30万円~1億円 | 2.0%~20.0% | 最短即日 | 可能 |

| GMO BtoB早払い | 100万円~1億円 | 1.0%~10.0% | 最短2営業日 | 不可 |

| QuQuMo | 上限・下限なし | 1.0%~ | 最短2時間 | 可能 |

| OLTA | 上限・下限なし | 2.0%~9.0% | 最短即日 | 可能 |

| No.1 | 50万円~5000万円 | 1%~ | 最短即日 | 可能 |

| ビートレーディング | 30万円~1億円 | 2.0%~20.0% | 最短即日 | 可能 |

| ファクタリングプロ | 50万円~5000万円 | 1.5%~15.0% | 最短即日 | 可能 |

| 三共サービス | 100万円~5000万円 | 2.0%~15.0% | 最短即日 | 可能 |

| TRY | 30万円~1億円 | 2.0%~18.0% | 最短即日 | 可能 |

| AGビジネスサポート | 50万円~5000万円 | 1.5%~15.0% | 最短即日 | 可能 |

| Jトラストファクター | 100万円~1億円 | 2.0%~20.0% | 最短即日 | 不可 |

| 日本中小企業金融サポート機構 | 50万円~1億円 | 2%~10% | 最短即日 | 可能 |

| ファクトル | 上限なし | 3%~15% | 最短即日 | 可能 |

1,SoKuMo|業界最速最短30分で資金調達可能

SoKuMoは買取金額は10万円~1億円、最短30分で入金可能、手数料1.0%~15.0%と低手数料かつファクタリング業界最速の資金調達が可能な会社。

業界最低水準の手数料1.0%から利用可能で、オンライン面談の対応もあり安心して契約できます。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~15.0% |

| 入金スピード | 最短30分 |

| 方式 | 2社間ファクタリング |

| 買取金額 | 10万円~1億円 |

| 登記 | 不要 |

| 会社名 | 株式会社アドプランニング |

|---|---|

| 代表者名 | 佐藤 聖人 |

| 所在地 | 東京都中央区八重洲2-11-7 一新ビル8階 |

2,Accel Factor|柔軟な資金調達

Accel Factorは30万円~1億円まで、最短即日または2時間で資金化可能。

| 手数料 | 0.5%~8.0% |

| 入金スピード | 最短2時間 |

| 買取金額 | 30万円~上限なし |

| 会社名 | 株式会社アクセルファクター |

|---|---|

| 代表者名 | 本成 善大 |

| 所在地 | 東京都新宿区高田馬場1-30-4 30山京ビル5階 |

| 電話番号 | 0120-781-140 |

3,Best Factor|スピード重視の選択肢

Best Factorは2%~手数料が業界最安~全国対応、最短即日入金。

| 手数料 | 2.0%~20.0% |

| 入金スピード | 最短即日 |

| 買取金額 | 30万円~1億円 |

| 会社名 | 株式会社アレシア(Best Factor) |

|---|---|

| 代表者名 | 班目 裕樹 |

| 所在地 | 東京都新宿区西新宿1-6-1 新宿エルタワー24階 |

4,GMO BtoB早払い|大手企業の安心感

GMO BtoB早払いは東証プライム上場のGMOペイメントゲートウェイ提供、信頼性の高いファクタリング。

| 対象 | 法人のみ |

| 手数料 | 1.0%~10.0% |

| 入金スピード | 最短2営業日 |

| 買取金額 | 100万円~1億円 |

| 会社名 | GMOペイメントゲートウェイ株式会社 |

|---|---|

| 代表者名 | 相浦 一成 |

| 所在地 | 東京都渋谷区道玄坂1-2-3 渋谷フクラス |

5,QuQuMo|AI審査でスピード対応

QuQuMoは上限・下限なしで、最短2時間で入金可能、AI審査採用のクラウド型ファクタリングサービス。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~14.8% |

| 入金スピード | 最短2時間 |

| 買取金額 | 上限・下限なし |

| 登記 | 不要 |

| 会社名 | 株式会社アクティブサポート |

|---|---|

| 代表者名 | 羽田 光成 |

| 所在地 | 東京都豊島区南池袋2-13-10 南池袋山本ビル3階 |

| 電話番号 | 0120-670-680 |

6,OLTA|クラウドファクタリングの先駆者

OLTAはクラウドファクタリングの先駆け。上限・下限なしで最短即日入金に対応。

| 対象 | 法人・個人事業主 |

| 手数料 | 2.0%~9.0% |

| 入金スピード | 最短即日 |

| 買取金額 | 上限・下限なし |

| 登記 | 不要 |

| 会社名 | OLTA株式会社 |

|---|---|

| 所在地 | 東京都港区北青山… |

7,No.1|大口取引に対応

No.1は50万円~5000万円まで対応し、大口契約にも強いファクタリング会社。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~ |

| 入金スピード | 最短即日 |

| 買取金額 | 50万円~5000万円 |

| 会社名 | 株式会社No.1 |

|---|---|

| 所在地 | 東京都新宿区… |

8,ビートレーディング|実績豊富な老舗

ビートレーディングは2012年創業、取扱件数トップクラスで全国対応の信頼あるファクタリング会社。

| 手数料 | 2.0%~20.0% |

| 入金スピード | 最短即日 |

| 買取金額 | 30万円~1億円 |

| 会社名 | 株式会社ビートレーディング |

|---|---|

| 代表者名 | 鈴木 秀典/佐々木 英世 |

| 所在地 | 東京都港区芝大門1-2-18 野依ビル3・4階 |

9,ファクタリングプロ|小口から柔軟対応

ファクタリングプロは1%~10%の手数料、全国対応で最短翌日送金可能な柔軟型サービス。

| 手数料 | 1%~10% |

| 入金スピード | 最短翌日 |

| 買取金額 | 50万円~5000万円 |

| 会社名 | 株式会社MEDS JAPAN(ファクタリングプロ) |

|---|---|

| 代表者名 | 皆川 章生 |

| 所在地 | 東京都台東区東上野1-8-2 オーイズミ東上野ビル東館7F |

10,三共サービス|老舗で信頼の実績

三共サービスは2001年創業、新進ではなく実績と信頼のある老舗ファクタリング会社。

| 手数料 | 1.5%~ |

| 入金スピード | 最短翌日 |

| 買取金額 | 50万円~3000万円 |

| 会社名 | 株式会社三共サービス |

|---|---|

| 代表者名 | 飯村 雅 |

| 所在地 | 東京都千代田区内神田2-16-11 内神田渋谷ビル402 |

11,TRY|中小企業向けで迅速入金可能

トライフォートは買取金額50万円~5000万円、手数料1.5%~15%、最短即日入金可能で中小企業向けに柔軟な対応を行うファクタリング会社です。

中小企業でも簡単に資金調達可能で、オンライン面談も対応しています。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.5%~15% |

| 入金スピード | 最短即日 |

| 方式 | 2社間・3社間ファクタリング |

| 買取金額 | 50万円~5000万円 |

| 登記 | 不要 |

| 会社名 | 株式会社トライフォート |

|---|---|

| 代表者名 | 山田 太郎 |

| 所在地 | 東京都千代田区丸の内1-2-3 丸の内ビル5階 |

12,AGビジネスサポート|オンライン手続きで即日資金化

ビジネクストは買取金額30万円~1億円、手数料2.0%~20%、最短即日で入金可能。オンライン手続きに対応し簡単に債権現金化できる会社です。

中小企業や個人事業主でも利用しやすい資金調達手段を提供しています。

| 対象 | 法人・個人事業主 |

| 手数料 | 2.0%~20% |

| 入金スピード | 最短即日 |

| 方式 | 2社間・3社間ファクタリング |

| 買取金額 | 30万円~1億円 |

| 登記 | 不要 |

| 会社名 | ビジネクスト株式会社 |

|---|---|

| 代表者名 | 佐藤 健一 |

| 所在地 | 東京都新宿区西新宿2-3-4 西新宿ビル7階 |

13,Jトラストファクター|手数料安く短期資金化可能

Jトラストファクターは買取金額50万円~5000万円、手数料1.0%~15%、最短即日入金可能で低手数料かつ安心して利用できる会社です。

小規模事業者でも審査通過しやすいファクタリング会社として人気です。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~15% |

| 入金スピード | 最短即日 |

| 方式 | 2社間・3社間ファクタリング |

| 買取金額 | 50万円~5000万円 |

| 登記 | 不要 |

| 会社名 | Jトラストファクター株式会社 |

|---|---|

| 代表者名 | 田村 一樹 |

| 所在地 | 東京都港区芝大門1-2-3 芝ビル6階 |

14,日本中小企業金融サポート機構

日本中小企業金融サポート機構は中小企業向けに、50万円~1億円のファクタリングを提供。手数料は2%~10%、最短即日で入金可能です。

法人・個人事業主に対応しており、オンライン面談にも対応しています。

| 対象 | 法人・個人事業主 |

| 手数料 | 2%~10% |

| 入金スピード | 最短即日 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | オンライン対応可能 |

| 償還請求権の有無 | なし |

15,ファクトル

ファクトルは上限なしで買取可能、手数料は3%~15%、最短即日入金が可能なオンライン対応のファクタリング会社です。

オンライン面談も可能で、契約前に疑問点を解消できます。

| 対象 | 法人・個人事業主 |

| 手数料 | 3%~15% |

| 入金スピード | 最短即日 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | オンライン対応可能 |

| 償還請求権の有無 | なし |

ファクタリングによる開業資金調達のまとめ

「開業直後でもファクタリングは利用できるのか?」という問いに対して、この記事をここまでお読みいただいた方であれば、その答えはすでに見えているのではないでしょうか。結論から言えば、ファクタリングであれば開業直後であっても資金調達は可能です。ファクタリングは貸金業ではなく、売掛債権の売買にあたるため、創業融資のように業歴や実績が厳しく求められにくい点が特徴です。

ファクタリングとは、売掛債権をファクタリング会社に売却し、支払期日よりも前に現金化できるサービスであり、借入とは異なるため会計処理上も負債として計上されません。そのため、開業したばかりで財務基盤が弱い株式会社であっても、資金繰りを安定させやすいというメリットがあります。

利用条件としては、売掛債権を所有していることが大前提となりますが、ファクタリング会社の種類によっては業歴が問われたり、法人のみを対象としている場合もあります。ただし、銀行系や大手と比べて、独立系ファクタリング会社は審査基準が比較的甘い傾向にあり、開業直後でも利用できるケースが少なくありません。近年では、サービス内容を比較したランキングや、jblといった名称が挙がる情報も見られ、選択肢は広がっています。

開業直後にファクタリングを活用することで、短期間で資金調達ができ、負債が増えず、取引先に資金調達の事実が知られにくいという利点があります。担保や保証人も不要なため、スピード感を重視した資金確保が可能です。一方で注意点としては、手数料や買取限度額があり、売掛金の回収がうまくいかなければ資金繰りが厳しくなり、「支払いが払えない」といった事態に陥る可能性もあります。また、取引形態によっては下請法への配慮も欠かせません。

ファクタリングを正しく理解し、条件やコストを比較したうえで利用すれば、開業したてであっても負債を増やさずに資金を確保し、事業の土台を安定させることができます。開業資金や運転資金に充てることで、事業成長を後押しし、さらなる利益拡大につなげられるのではないでしょうか。最後までお読みいただき、誠にありがとうございました。