必見ファクタリング情報コラム

Message

ファクタリング審査激甘と言われる業者の特徴は?審査なしで現金化できるかについて解説

2024年12月29日

売掛債権を現金化できるファクタリングは、法人向けの資金調達法として注目を集めています。

売掛金の回収を前倒しできるので、キャッシュフローの改善効果が期待できるからです。

ファクタリングでは利用するにあたって、審査が実施されます。

審査基準は業者によってまちまちで、激甘と評価されるようなところも見られます。

ファクタリングの審査は激甘なのか、審査なしで利用できる業者はあるのかについて見ていきましょう。

目次

ファクタリングは激甘なの?

法人の資金調達方法はいろいろとあります。

銀行融資やビジネスローンなどいろいろとあって、融資を受けるためには審査をクリアしなければなりません。

融資と比較してファクタリングの審査基準は激甘なのか、についてまずは見ていきましょう。

ファクタリングは激甘と言える

結論から言えば、ファクタリングはほかの資金調達方法と比較して審査は激甘と言えます。

ファクタリングの業界における全体的な審査通過率の平均は70%と言われています。

日本政策金融公庫で50〜60%、消費者金融で30〜40%が目安と言われているので審査通過率がかなり高いのはおわかりでしょう。

業者個々の審査通過率を見てみると、さらに激甘なところがあることもわかるはずです。

審査通過率が90%超というところもいくつかあります。

さらに審査通過率が95%、有名な業者で98%の審査通過率を売り文句にしているところも見られるほどです。

かなり激甘の業者があることもわかります。

返済のない資金調達方法

なぜ他の資金調達方法と比較して、ファクタリングは全体的に審査が激甘なのか、それはビジネスモデルの違いです。

他の資金調達方法は貸付で、後日利用した法人は返済しなければなりません。

もし法人に十分な信用力や返済能力がないと、債権回収できなくなり金融業者の損失になります。

一方ファクタリングは、売掛債権の売却です。

融資ではないので、後日返済の義務が生じません。

つまり利用者の信用力を重視しなくても、売掛債権が確実に回収できれば買取可能なわけです。

債務超過や赤字決算の法人だと、銀行も融資に良い顔はしないでしょう。

貸し付けても返済のめどが立たないからです。

しかしファクタリングの場合、このような返済能力に問題のある法人でも売掛先の信用が十分なら、利用可能なわけです。

法律の規制を受けない

ファクタリングの審査が激甘になりがちなのは、独自の審査基準を各業者が設定して買取の可否を判断しているからです。

他の融資の場合、銀行であれば銀行法、消費者金融などのノンバンクなら貸金業法の規制に基づき貸付を行わないといけません。

貸金業者の場合利息制限法があり、15〜20%の年利制限があります。

あまりリスクの高いところに貸付を行えない事情があるわけです。

2024年現在、ファクタリングにはこのような規制がありません。

多少審査を緩くして、手広く貸付を行うといった経営方針をとっている業者もあります。

このように法規制にとらわれることなく、各業者独自の判断基準で債権の買取を実施しています。

よってファクタリングは、他の資金調達方法と比較して審査が甘めと言われているわけです。

激甘なファクタリングの特徴とは?

ファクタリングはほかの資金調達方法と比較して、審査の甘めな傾向が見られます。

しかし先に紹介したように全体の審査通過率の平均が70%程度なのに対し、90%超の審査通過率で激甘な業者もあります。

業者によって審査基準はピンキリなので、激甘の業者を見つけるにはどこをチェックすれば良いのでしょうか?

1.個人事業主でも利用可能

2.必要書類が少ない

3.小口の債権買取がメイン

4.オンラインで完結できる

5.手数料の上限が高め

以上が激甘なファクタリングの特徴と言われています。

なぜ上で紹介した特徴を持った業者は審査が激甘なのか、以下で詳しく見ていきます。

1.個人事業主でも利用可能

激甘業者の特徴を見てみると、法人だけでなく個人事業主も対象にしている点が顕著です。

ファクタリングの中には、個人事業主はサービス利用の対象外としているところも少なくありません。

個人事業主の場合、そこまで大口の売掛債権を抱えているケースは少ないからです。

小口の債権を買い取っても利益はあまり高くなりません。

しかも事務手続きは大口とあまり大きな違いがないので、効率性の観点からすれば業者からするとうまみが少ないわけです。

そのような個人事業主の債権も積極的に行っているところは、手広く売掛債権を募集していることがうかがえます。

すなわち、審査も激甘の可能性が高いと推測できます。

2.必要書類が少ない

ファクタリングに申し込む際には、申請書類のほかにもいくつか提出すべき書類があるのに留意してください。

必要書類の少ないところは、審査が激甘であると推測できます。

必要書類が少ないのは、そこまで精査していない証拠だからです。

つまり審査もゆるめで、売掛債権を買い取ってもらいやすいわけです。

ただしどのような激甘業者でも、2つの書類を提出するよう求めてきます。

2つの書類とは、請求書と通帳のコピーです。

前者は売掛債権が実在することを証明するため、後者はこれまでの取引先とのビジネス実績を確認するために必要です。

これら2つの書類も提示せずに売掛債権を買取してくれると謳っている業者は、要注意だと思ってください。

悪徳業者の可能性も出てくるからです。

3.小口の債権買取がメイン

ファクタリング業者では、買取可能額を設定しています。

可能額を見て、小口債権がメインであれば審査の激甘の可能性があると思ってください。

少額債権の買取であれば、たとえデフォルトになっても業者の受けるダメージは限定的だからです。

一方数千万円や数億円の売掛債権を買取している業者は、審査が厳しいと思ったほうが良いでしょう。

もしデフォルトになったら、大きな損失を被る形になりますし、数億円の不良債権をつかまされると倒産の危機に瀕するからです。

中には数万円や数十万円の債権でも買取してくれる業者も見られます。

この程度の売掛債権であれば、業者としてもローリスクなので審査を激甘にしても問題ないでしょう。

4.オンラインで完結できる

ファクタリングの中には、申し込みから入金までオンラインで完結できるようなサービスも出てきました。

従来のビジネスモデルでは、面談や契約時には来店する必要がありました。

従来の方式では、直接担当者と面談しなければなりません。

いろいろと聞かれるので、より正確に法人の信用力や売掛債権が実在するかチェックできます。

一方オンライン完結型の場合、対面での確認がないので作業に抜けの生じる可能性があります。

確認項目が対面式と比較して少なくなるので、審査も激甘になりがちです。

中には普段本業が忙しくて来店できなかったり、地方の法人だとそもそも近くに店舗がなかったりというケースもあるでしょう。

オンライン完結型であればネットに接続できる環境さえあるなら、どこからでも利用可能です。

利便性の高さという意味でも、オンライン完結型のサービスを利用するのも一考です。

5.手数料の上限が高め

ファクタリングを利用する際には、手数料が差し引かれます。

手数料が業者にとっての利益となり、万が一デフォルトになった場合のリスクマネジメントにもなるわけです。

手数料は各業者が自由に設定しています。

ファクタリングの手数料を見ると「○○~○○%」のように、一定の幅を持たせています。

このうち上限の手数料の高いところは、審査が激甘の可能性も高いでしょう。

手数料を低くしているところは、万が一デフォルトになった場合手数料もあまり入ってこないので受ける損失は大きくなります。

よって審査を厳しくして、より確実に債権回収できる売掛債権を厳選して買い取っているわけです。

逆に手数料の高いところは、リスキーな売掛債権も積極的に買い取っていることがうかがえます。

よって審査を激甘にして、より広い層にサービス利用しようとしているわけです。

審査なしで申し込めるファクタリングはある?

ここまで見てきたように、審査通過率が90%超の激甘なファクタリング業者はいろいろとあります。

しかし激甘なところでも、100%完全にどの法人でも利用できるわけではありません。

資金繰りが急速に悪化していて、「今すぐに現金を確保しないといけない…」と思っていると「審査なしで買取してくれるところが良い」と思うかもしれません。

審査なしでサービス利用できるような業者があるのか、についてここでは見ていきます。

審査なしで利用できるファクタリングサービスはない

見出しで結論を出してしまいましたが、審査なしで売掛債権を現金化できる業者はありえません。

なぜなら、買い取った売掛債権が回収の見込みが立たなかったり、そもそも実在していなかったりすれば損失を計上してしまうからです。

不良債権をいくつも買い取ってしまえば、経営面でも大きなマイナスです。

そこで審査を実施して、本当に売掛債権が実在するのか、一定以上の確率で売掛金の回収ができるのかチェックしなければなりません。

業者の経営戦略上、審査は欠かせないプロセスと考えておきましょう。

別項で紹介したように、ファクタリング業者では「○○〜○○%」と手数料に一定の幅を持たせているのが特徴です。

この中でどの料率を適用するのか、これは審査の結果次第で判断しなければなりません。

基本的に売掛先の信用力が低ければ高い料率、信用力が高ければ手数料を低くしても問題ありません。

このようにどの手数料を適用すべきか判断するためにも、審査を行う必要があるわけです。

審査なしの業者は悪徳業者の可能性

「審査なし」を謳っているファクタリング業者があれば、悪徳業者の可能性が高いと思ってください。

上で紹介したように健全な会社経営を続けるためには、審査が激甘はあり得ても「なし」はありえないからです。

審査なしの業者があれば、高額な手数料を請求される可能性があります。

ファクタリングの場合、2社間で8〜18%、3社間で2〜9%が相場です。

審査なしを謳っている業者に申し込んだ場合、これをはるかに超えるような手数料を請求される恐れがあります。

ファクタリングは債権の譲渡であり、融資ではありません。

よって利息制限法の適用を受けずに済みます。

利息制限法は元本で年利の上限は変わってくるものの、最高でも20%です。

悪徳業者の場合、20%をはるかに超えるような手数料を請求されるかもしれません。

償還請求権のある契約をさせられる恐れ

審査なしのファクタリング業者を利用する場合、償還請求権付きの契約を結ばされる恐れがあるので注意しましょう。

通常のファクタリングでは、償還請求権なしだからです。

償還請求権とは債務者が売掛金の支払い不履行になった場合、譲渡したところに債権の返還を求める権利のことです。

万が一取引先が売掛金の支払いが行えなかったら、自分たちが肩代わりしなければならなくなります。

そしてこの償還請求権付きの契約は、債権譲渡ではなく融資契約の可能性が出てくるので注意しましょう。

つまり売掛債権を担保にして、借入をする資金調達になってしまいます。

融資になるので、貸金業法に基づき貸金業者としての登録が必要です。

もし貸金業者の登録をしていなければ、明らかな違法業者です。

違法業者と契約すると、後々厄介な問題に巻き込まれかねません。

このように審査なしは一見すると資金調達しやすくありがたい存在に映るかもしれませんが、高いリスクを伴うと思ってください。

チェックポイントをもとに、ファクタリング会社を徹底比較しました

| 会社名 | 対象者 | 手数料 | 入金スピード | 方式 | 面談 | 買取可能額 |

| SoKuMo | 法人 個人 |

1%~15% | 最短30分 | 2社間 | オンライン | 10万円~ 1億円 |

| OLTA | 法人 個人 |

2%~9% | 最短即日 | 2社間 | オンライン | 上限 下限なし |

| QuQuMo | 法人 個人 |

1%~ | 最短2時間 | 2社間 | オンライン | 上限 下限なし |

| FReeNANCe | 個人 | 3%~10% | 最短即日 | 2社間 | オンライン | 1万円~ |

| nugget | 個人 | 一律10% | 最短60分 | 2社間 | オンライン | 1万円~ |

| Accel Factor | 法人 個人 |

2%~20% | 最短即日 | 2社間 | オンライン | 30万円~ 1億円 |

| No.1 | 法人 個人 |

5%~15% | 最短即日 | 2社間 3社間 |

出張対応 | 50万円~5000万円 |

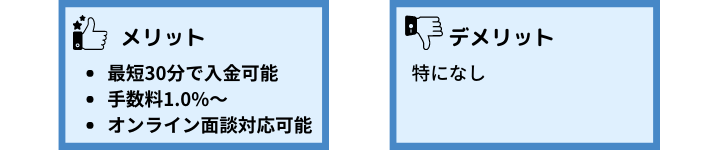

1,SoKuMo|業界最速最短30分で資金調達可能

SoKuMoは買取金額は10万円~1億円、最短30分で入金可能、手数料1.0%~15.0%と低手数料かつファクタリング業界最速での資金調達が可能な会社。

業界最低水準の手数料1.0%からの利用が可能であり、利用者によってはかなり手数料を抑えた利用ができることもSoKuMoの強みです。

また、オンラインファクタリングを採用しているため、迅速な対応が可能。

オンラインファクタリングでは珍しいオンライン面談を実施していることも特徴の1つで、契約前に疑問点や不安点を直接担当者に聞くことで、安心した取引をお約束します。

「いち早く即日で資金調達したいけど、初めての利用で不安・・・」という方には、特におすすめです。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~15.0% |

| 入金スピード | 最短30分 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 不要(オンラインファクタリング) 必要に応じてオンライン面談の対応可能 |

| 買取金額 | 10万円~1億円 |

| 償還請求権の有無 | なし |

| 債権譲渡登記の有無 | なし |

| 必要書類 | 決算書(個人事業主は申告書)、銀行口座のコピー、請求書 |

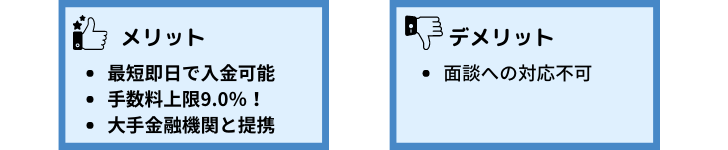

2,OLTA|主要な金融機関と提携していて安心!

OLTAは最短即日入金ができ、手数料も2.0%~9.0%と比較的低く利用ができる会社。

特に手数料の上限9.0%は、ファクタリング業界内でもトップレベルの最低上限となっています。

また、新生銀行やみずほ銀行等の主要な金融機関とも提携しており、安心した取り引きができることも、OLTAの強みと言えるでしょう。

買取金額に関しては上下限設定はなく、10万円~500万円の買取り実績があるため、利用者の希望に合わせた資金調達が可能です。

日本マーケティングリサーチ機構のデータによると、2021年6月期には「中小企業経営者・個人事業主が選ぶオンライン型ファクタリング」でNo.1を獲得しており、実績はファクタリング業界トップクラスと言って良いでしょう。

| 対象 | 法人・個人事業主 |

| 手数料 | 2.0%~9.0% |

| 入金スピード | 最短即日 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 不要(オンラインファクタリング) |

| 買取金額 | 上限・下限なし |

| 償還請求権の有無 | なし |

| 債権譲渡登記の有無 | 明記なし |

| 必要書類 | 本人確認書類(免許証、パスポート等)、請求書、 すべての事業用銀行口座の普通預金・当座預金の直近4ヶ月分の入出金明細(通帳)、 昨年度の決算書(個人事業主の場合は確定申告書) |

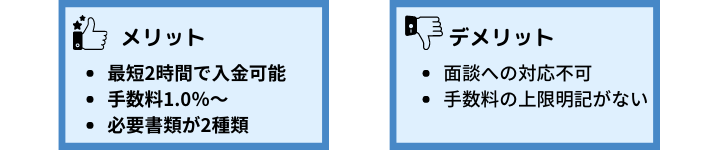

3,QuQuMo|必要書類が少ないのが魅力的

QuQuMoは最短2時間での入金が可能、手数料も1.0%~と手数料が比較的安く利用可能なファクタリング会社。

業界最低水準の手数料1.0%~利用が可能ですが、手数料上限が明記されていないため、利用時には確認が必要となります。

QuQuMoの最大の強みは、必要書類が「通帳のコピー」と「請求書」の2つで済むという点にあると言えるでしょう。

他のファクタリング会社では決算書や登記簿謄本、印鑑証明書等の書類含め4~6種類の書類が必要となることがほとんど。

早急に資金調達をしたい場合に、準備する書類が少なくて済むのは強みと言えますね。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~ |

| 入金スピード | 最短2時間 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 不要(オンラインファクタリング) |

| 買取金額 | 上限・下限なし |

| 償還請求権の有無 | なし |

| 債権譲渡登記の有無 | 明記なし |

| 必要書類 | 通帳のコピー、請求書 |

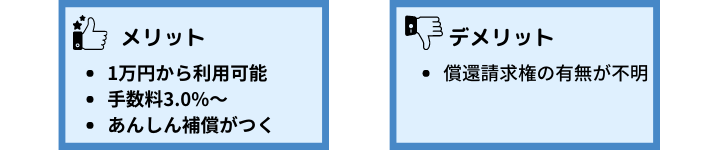

4,FReeNANCe|フリーランスに特化!無料で補償がつく!

-_-フリーランスを、もっと自由に。-Google-Chrom-1.png)

FReeNANCeは、1万円からの利用が可能、フリーランス・個人事業主に特化したファクタリングを提供している会社。

他のファクタリング会社との最大の違いは、売掛金の入金先をフリーナンス専用口座にしていると、「フリーナンスあんしん補償」という補償が無料で付与される点です。

業務が原因で生じた事故や、業務中の過失で生じた賠償の責任を補償してくれるというもので、会社の保険のないフリーランスや個人事業主には心強いサービスと言えるでしょう。

最短即日の入金が可能、手数料も3.0%~10.0%と比較的安く利用ができる点も強みとなっています。

運営会社が東証一部上場企業のGMOであるため、安心した取引ができるのも魅力です。

| 対象 | フリーランス・個人事業主 |

| 手数料 | 3.0%~10.0% |

| 入金スピード | 最短即日 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 不要(オンラインファクタリング) |

| 買取金額 | 1万円~ |

| 償還請求権の有無 | 明記なし |

| 債権譲渡登記の有無 | なし |

| 必要書類 | 身分証明書、住所の確認できる書類、請求書(送付・受領済みの確認ができるもの)、通帳のコピー |

5,nugget|個人事業主に特化!手数料は一律10.0%!

.png)

nuggetは最短60分で入金可能、1万円からの利用が可能、手数料が一律10.0%であることが特徴的な会社です。

東証一部上場企業が運営しているため、安心した取り引きが可能と言えるでしょう。

個人事業主に特化していることも特徴の1つであり、フリーランス等の個人事業主で、なかなか利用できるファクタリング会社が少ないという方からの支持が厚い会社となっています。

| 対象 | 個人事業主のみ |

| 手数料 | 一律10.0% |

| 入金スピード | 最短60分 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 不要(オンラインファクタリング) |

| 買取金額 | 1万円~ |

| 償還請求権の有無 | 明記なし |

| 債権譲渡登記の有無 | なし |

| 必要書類 | 請求書、請求確認メールの履歴、本人確認書類 |

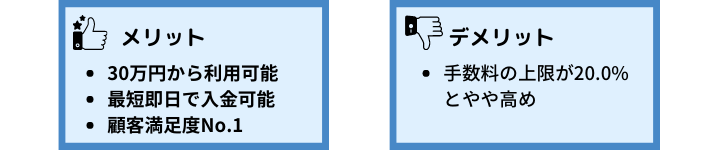

6,Accel Factor|顧客満足度No.1!

アクセルファクターは、「顧客満足度No.1」「業界トップクラスの資金調達速度」を強みにしている会社。

最短即日入金、手数料2.0%~20.0%、30万円から利用できます。

5割以上が即日入金での利用ができており、審査は比較的通りやすい会社と言えるでしょう。

しかし、手数料の上限が20.0%とやや高めの設定となっているため、利用時には確認することをおすすめします。

オンライン契約、出張契約、郵送契約が可能であり、利用者の都合により対応を変更できる点も強みの1つです。

| 対象 | 法人・個人事業主 |

| 手数料 | 2.0%~20.0% |

| 入金スピード | 最短即日 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 不要(オンラインファクタリング、訪問も可能) |

| 買取金額 | 30万円~1億円 |

| 償還請求権の有無 | 明記なし |

| 債権譲渡登記の有無 | 明記なし |

| 必要書類 | 申込用紙、請求書、通帳 |

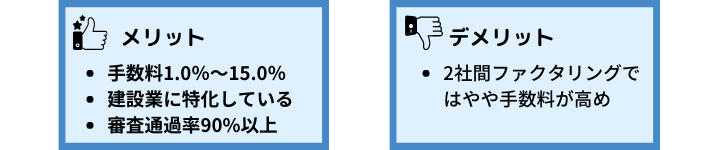

7,No.1|建設業に特化!

No.1は、「建設業に特化したファクタリングサービス」という独自の強みがあるファクタリング会社。

本社は東京にありますが、名古屋、福岡に支店があり、来店不要・全国出張対応可能であるため、ファクタリング会社を訪れる時間のない利用者様に重宝されています。

最短即日での入金が可能、手数料も1.0%~15.0%と比較的安く抑えての利用できます。

審査通過率は90%以上と審査にも通りやすく、資金繰り改善のためのコンサルティングも実施しているため、資金繰りに悩まれている方は相談してみてはいかがでしょうか。

| 対象 | 法人・個人事業主 |

| 手数料 | 2社間ファクタリング:5.0%~15.0% 3社間ファクタリング:1.0%~5.0% |

| 入金スピード | 最短即日 |

| ファクタリング方式 | 2社間ファクタリング、3社間ファクタリング |

| 面談 | 出張対応 |

| 買取金額 | 50万円~5000万円 |

| 償還請求権の有無 | なし |

| 債権譲渡登記の有無 | 明記なし |

| 必要書類 | 通帳のコピー、直近の決算書、請求書、発注書、納品書 |

ファクタリングと激甘に関するまとめ

ファクタリングはほかの法人向けの資金調達方法と比較して、審査通過率が高いと言われています。

業者によっては審査通過率90%超えの激甘が売りのところもあるほどです。

激甘の審査で積極的に売掛債権を買い取っているところは、いくつか特徴があります。

審査が激甘のファクタリングはあるものの、審査のないところは基本的にありえません。

デフォルトになるリスクの高い売掛債権や実在しない架空債権を買い取ってしまう恐れがあるからです。

審査なしはとくに急激に資金繰りが悪化して、資金調達に余裕がないと引っかかってしまいがちな甘い言葉です。

しかし会社を経営するためにはありえない話なので、きっと裏があると思って賢明な判断を心掛けましょう。

【関連記事】