必見ファクタリング情報コラム

Message

IT業界の資金繰り問題はファクタリングで解決|おすすめの理由と活用事例、ファクタリング会社をご紹介!

2024年11月21日

IT業界は比較的新規参入しやすい業界ですが、PC機器やオフィス環境などの初期設備投資が必要であったり、それらの維持やメンテナンス、入れ替えにも多額のコストがかかります。

IT業は成果報酬型が多く、収入が不安定になりやすいという特徴もあり、資金繰りに悩む方も多いでしょう。

製造業や建設業、運送業の利用割合が多いファクタリングですが、近年IT界でも利用者数が増加傾向にあります。

手元にある売掛債権(請求書)を買い取ってもらうことで、早期現金化が可能なファクタリング。

この記事では、

- IT業界の資金繰り問題

- IT業界の資金調達にファクタリングがおすすめな理由

を徹底解説します。

後半には、IT業界でのファクタリング事例やおすすめのファクタリング会社の紹介もしますので、ぜひ最後までお読みください。

目次

IT業界について

近年、成長を続けているIT業界はどれくらいの市場規模なのかを、ビジネス構造とともに紹介します。

IT業界の市場規模

IT業界の市場規模は年々拡大し、近年においては働き方改革が叫ばれ、コロナ禍におけるテレワークが急速に普及したことで、IT業の需要は増しています。

株式会社矢野経済研究所の調査によると、2022年度の国内民間IT市場規模は約14兆1,600億円であり、DXの推進、AIの進化とともに今後もIT業界は成長の一途をたどることが予想されています。

IT業界のビジネス構造

IT業界のビジネス構造は、元請けと下請けとで構成されている「多重下請構造」です。

建設業も同様のビジネス構造です。

システム開発を検討する企業は、IT事業者に案件を発注し、IT事業者が請け負います。

直接企業から請け負ったIT事業者を「元請け」と呼び、受注した元請けIT事業者は、通常細部にわたる業務を他のIT事業者に委託します。

業務を委託されたIT事業者は「下請け」となり、元請けであるIT事業者の業務を請け負い、下請けのIT事業者もまた、業務を別のIT事業者に委託します。請け負うIT事業者は「二次下請け」または「孫請け」と呼ばれるのが一般的です。

このように、多重下請構造は、ピラミッド型の構造となっており、下流に行くほど資本規模が小さくなっていくのが特徴です。

IT業界と資金繰り

総務省発表の「情報通信白書 令和3年版」によると、新型コロナウィルス感染症拡大の影響によりIT業の需要が高まっていることが記されています。

また、IT業の国内生産額は108兆円で全産業の10.4%を占めており、年々事業所数も増加傾向に。

そんなIT業界ですが、以下のような資金繰りの特徴があり、資金不足に陥りやすい業界とも言われています。

収入が不安定になりやすい

IT業は成果報酬型であることが多く、収入の増減や月々の収入の差が大きい業界です。

発注単価の減額もよくあり、「来月から10%減額でお願いします」など、急に減額をお願いされることも珍しくありません。

そんな中でも、従業員への給料や固定費の支払いはしなければならないため、「先月は余裕があったけど、今月は資金に余裕がない」と、資金繰りに悩む方も多いです。

支払いサイトが長い

IT業は依頼案件により、開発に数か月~数年かかるということも珍しくありません。

IT業では基本的に納品後の支払いとなるため、開発中は支払いを受けることができず、資金繰りに頭を抱えてしまうことも。

また、クライアントから仕様変更やバグ修正などの依頼を受けた場合、さらに支払いが先延ばしになってしまうこともあるでしょう。

外注費や設備投資など先払いするものが多い

IT業は大型案件を受けた場合など、自社内だけでなくアウトソーシングすることもあるでしょう。

また、開発するにあたり、最新機器の導入が必要であったり、機器のメンテナンスが必要だったりと、多額な支払いが必要となることも多いです。

その場合、売掛先から支払いを受ける前にそれらの支払いをしなければならず、IT業は資金不足に陥りやすいという特徴も。

とは言え、先行投資を行わずにいると、大型案件を泣く泣く諦めざるを得ず、高額収入の機会を逃してしまうかもしれません。

先行投資を行いたいが、十分な資金が手元にないと悩む方も多いのがIT業と言えるのです。

ベンチャー企業やフリーランスが多い

IT業は近年急成長してきている業界であるため、そのほとんどがベンチャー企業やフリーランス、起業間もない会社です。

そのため、資金不足に陥りそうな場合や資金調達したい場合でも、銀行の融資を断られてしまうことも珍しくありません。

IT業界の資金調達はファクタリングがおすすめ

このように資金繰りや資金調達に悩むことが多いIT業ですが、IT業界の資金調達にはファクタリングの活用がおすすめ。

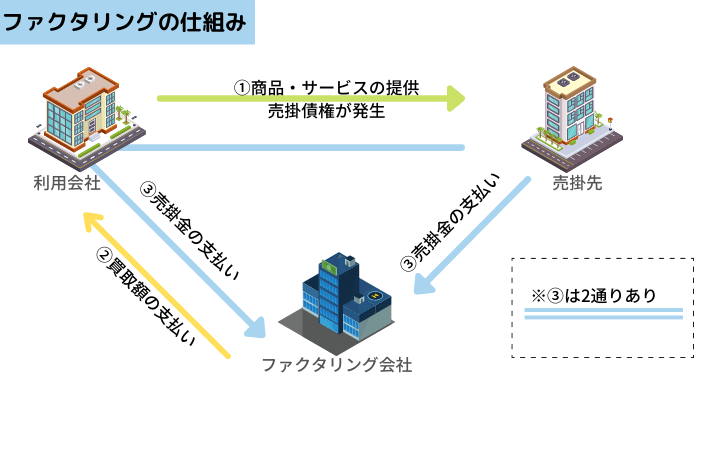

ファクタリングとは、売掛債権(※)の買取サービスのこと。

手元にある売掛債権(請求書)をファクタリング会社に買い取ってもらうことで、手数料はかかりますが、早期現金化することが可能です。

ファクタリング会社は、利用会社へ売掛金の先払いをし、従来の売掛金支払日に売掛金を回収することで取引が完了するという仕組みとなります。

(※)売掛債権:商品やサービスの対価である代金を受け取ることができる権利のこと

➡ ファクタリングの詳しい解説は「【売掛債権で資金調達】ファクタリングに関する情報を完全網羅!仕組みとABLとの違い、メリット・デメリットまで徹底解説!」参照

➡ ファクタリングの詳しい解説は「【売掛債権で資金調達】ファクタリングに関する情報を完全網羅!仕組みとABLとの違い、メリット・デメリットまで徹底解説!」参照

ファクタリングがIT業界におすすめできる理由は以下の通り。

手早い現金化が可能

ファクタリングは、手元にある売掛債権をファクタリング会社に買い取ってもらうことで、支払期日を待たずに早期現金化できるサービス。

本来であれば納品後、1ヶ月~半年かかるであろう売掛金の支払いを待つことなく、最短即日~1週間程度で現金化することができます。

銀行融資であれば、審査も厳しく、融資を受けられたとしても融資実行まで1ヶ月~数か月かかることも。

IT業界は成長スピードも早く、資金調達するのに融資実行を待っている時間も惜しいという方は多いのではないでしょうか。

ファクタリングであれば、早期現金化ができるため、大型案件の受注や機器の買い替えなど、早期に着手することも可能です。

あらゆる資金調達手段がある中、特にファクタリングは早期現金化を得意としているため、IT業特有のスピード感を持った資金調達への対応が可能という点が強みと言えるでしょう。

借入ではなく買取サービス

ファクタリングは銀行融資や消費者金融の「借入」ではなく、売掛債権の「買取」サービスです。

そのため、担保や保証人は不要であり、利用ハードルが低いという特徴も。

また、借入ではないため継続的な返済もなく、売掛金の支払日に売掛金を回収することで、取引は完了します。

収入が不安定となりやすいIT業界にとって、定期的な返済の義務がなく、資金調達ができるのはメリットとなるでしょう。

銀行融資に断られていても利用可能

IT業界はベンチャー企業や起業間もない会社も多く、銀行融資に断られてしまうことも多々あります。

銀行融資や消費者金融の借入は「利用者の返済能力」を重要視するため、審査も厳しく、利用できないことも珍しくありません。

ファクタリングは「売掛金がきちんと回収できるか」を重要視するため、利用会社よりも売掛先の信用度が重要視されます。

そのため、利用会社が赤字経営や税金滞納、起業間もないなどの不安要素があったとしても、特に問題はありません。

売掛先の信用度さえ確認できれば、誰でも利用することができます。

銀行融資という資金調達手段を利用できない可能性が高い中、資金調達できる可能性が非常に高いファクタリングはIT業の強い味方となり得るでしょう。

売掛先の倒産や支払い遅れの心配無用

IT業界は売掛先の倒産による売掛金の未回収リスクや、支払い遅れが比較的多い業界です。

せっかく時間と労力を割いて開発した商品でも、売掛先が倒産してしまっては、その支払いを受けることができません。

ファクタリングは「償還請求権のない」契約を結ぶのが一般的。

償還請求権がないため、万が一売掛先が倒産して売掛金の回収ができなくなってしまっても、利用会社はファクタリング会社へ弁済する義務は生じません。

ファクタリングを利用すれば確実に売掛金の回収ができるため、IT業のように売掛金の未回収リスクが高い場面で利用する方も増えてきています。

IT業界の資金繰りにおける問題点とは

IT業界は、資金繰り面で厳しい業種といわれています。IT業界の資金繰りにおける問題点および対処法について解説します。

IT業界の資金繰りにおける問題点

IT業界の資金繰りにおける問題点として以下の2点があるので紹介しましょう。

・人件費が重い

・売上が安定しない

人件費が重い

人件費が重荷となっていることは、資金繰りを厳しくしている要因の一つとしてあります。

人件費が重荷となる理由は、好待遇でないと人材が確保できない点です。ITにおけるスキルは、さまざまな用途に利用可能であるため、人材の流れが激しいことに起因しています。

優秀な人材を確保するために、高い人件費を支払わざるを得ない背景があります。

スキルを持った人材が確保できなかった場合、外注でカバーする必要がありますが、外注費もコスト高を招く結果となり資金繰りを圧迫することには変わりありません。

売上が安定しない

IT業界が資金繰りの厳しい理由として、売上が安定しない点があります。特にIT業界構造は、建設業同様「多重下請構造」と呼ばれ、元請けと下請けにより成り立っています。

ピラミッド構造となっていて、下位の下請けになるほど利益率が低くなるのが多重下請構造の特徴です。

下位の下請け会社は、元請けの仕事以外にもホームページの作成等がありますが、他社との相見積もりをされるため、低い金額でないと受注できません。場合によっては赤字となる場合があります。そのため、売上が安定せず持ち出しが増え、資金繰りが悪化していきます。

IT業界でのファクタリング事例

では実際に、IT業界でファクタリングを活用して資金調達した事例をみていってみましょう。

IT業界事例1|納期が間に合わず支払いが先延ばしになった事例

ランディングページやホームページの作成を主な事業としているA社。

売掛先から新規ホームページの作成とその広告の作成を依頼され、製作に取り組んでいました。

期日3日前に納品しましたが、その際売掛先から大幅な修正依頼と少しの追加依頼がありました。

なんとか納期に間に合わせるべく尽力しましたが、結局最終納品できたのは納期2日後。

たった2日のズレでしたが、売掛先の締め日後の納品となってしまったため、本来の支払予定日よりも1ヶ月支払いが遅れてしまうことに。

この案件の報酬である1,500万円の入金を見越して、外部発注していたため、A社は外部への支払いができないと大慌て。

そこで、「資金調達 最短」のキーワードでネット検索し、ファクタリングサービスを知り、即日申し込みをしました。

A社は起業間もない会社であり、「ファクタリングの利用を知られたくない」という希望があったため、2社間ファクタリングを利用。

売掛先の信用力も高かったため、申し込み翌日に1,200万円の資金を確保することができ、無事に外部発注費の支払いが可能となりました。

IT業界事例2|銀行融資に断られてしまった事例

起業から5年、順調に事業拡大をしてきたB社。

月ごとに売上の波はありましたが、年間の売上は黒字をキープできており、売上が少ない月は銀行融資等の借入により経営を続けていました。

しかし、新型コロナウイルス感染症拡大の影響を受け、複数の売掛先から減価の依頼が重なり、売上が低迷。

銀行へ追加融資の依頼をしましたが、その結果は「融資不可」。

これまで融資を断られたことがなかったため、B社の社長は頭を抱えてしまいました。

B社の社長は「ファクタリング」という資金調達方法があることはご存じであったため、ご自身でファクタリングについて調べ、「今の状況でもファクタリングなら資金調達できそうだ」と判断し、そのまま申し込みへ。

手元にある売掛債権5,000万円を売却し、事なきを得ることができました。

IT業界でおすすめのファクタリング会社5選

SoKuMo|業界最速最短30分で資金調達可能

SoKuMoは2021年設立の若い会社ですが、業界最速の最短30分での入金や、オンライン面談を用いた安心取引ができるという強みがあります。

申込みから契約・取引完了まで完全オンラインで完結するオンラインファクタリングを採用しているため、業界最低水準の手数料1.0%からの利用が可能です。

オンライン完結であるため、全国どこからでも利用でき、取引も非常に簡略的かつスムーズ。

また、SoKuMoはオンライン面談で利用者様と顔を合わせた会話や相談を行うことで、より精度の高い審査が可能、利用者さんの希望に合わせたファクタリングを提案できます。

過去にはIT業界のファクタリング事例もあるため、資金調達でお困りの際は、ぜひSoKuMoへご相談ください。

| 対象 | 法人、個人事業主 |

| 手数料 | 1.0%~15.0% |

| 入金スピード | 最短30分 |

| ファクタリング方式 | 2社間ファクタリング |

| 契約方法 | 電話、メール、LINE |

| 買取可能金額 | 10万円~1億円 |

| 必要書類 | 決算書(個人事業主は申告書) 銀行口座のコピー 請求書 |

トップ・マネジメント|コンサルティングも提供

トップマネジメントは、累計買取額100億円を突破した老舗ファクタリング会社です。

トップマネジメントの強みは、45,000件を超える取引実績と多業界との取引実績がある点。

コンサルティング業も行っており、IT業含む様々な業界の資金調達をサポートしてきたため、利用会社にとって最適な資金繰りを提案してくれるというメリットも。

手数料上限も12.5%と比較的低いため、安心した取引ができるでしょう。

| 対象 | 法人、個人事業主 |

| 手数料 | 3.5%~12.5% |

| 入金スピード | 最短即日 |

| ファクタリング方式 | 2社間ファクタリング、3社間ファクタリング |

| 契約方法 | 電話、FAX、Web、LINE |

| 買取可能金額 | 30万円~3億円 |

| 必要書類 | 決算書、試算表 過去・直近の取引入金が確認できる書類 取引先との基本契約書 成因資料 (発注書・納品書・請求書) |

ビートレーディング|業界トップクラスの取扱件数!

ビートレーディングは、2012年からファクタリングサービスを提供しており、月間契約数400件、累計取扱高638億円と、ファクタリング業界トップクラスの取扱件数がある会社です。

業界トップクラスの取引件数であり、IT業界との取引経験も豊富。

「注文書ファクタリング」も行っており、売掛先から案件を受注した段階で、資金調達ができるという特徴があります。(この場合、買取可能額は100万円~3億円)

| 対象 | 法人、個人事業主 |

| 手数料 | 2社間ファクタリング:5.0%~ 3社間ファクタリング:2.0%~ |

| 入金スピード | 最短12時間 |

| ファクタリング方式 | 2社間ファクタリング、3社間ファクタリング |

| 契約方法 | 来店、訪問、郵送 |

| 買取可能金額 | 制限なし |

| 必要書類 | 申込書 成因証明(請求書) 通帳のコピー |

No.1|業種別ファクタリングで高い専門性

株式会社No.1は、資金繰りに関する事業者の悩みを解決することを第一に、ファクタリングを展開している会社です。

本社は東京にありますが、名古屋、福岡に支店があり、来店不要・全国出張対応可能であるため、ファクタリング会社を訪れる時間のない利用者様に重宝されています。

審査通過率は90%以上と審査にも通りやすく、資金繰り改善のためのコンサルティングも実施しているため、資金繰りに悩まれている方は相談してみるのも良いでしょう。

また、No.1は業種別ファクタリングに力を入れており、それぞれの業種に専門スタッフを配置、業界ならではの課題や悩みを解決することができる点も強み。

| 対象 | 法人、個人事業主 |

| 手数料 | 2社間ファクタリング:5.0%~15.0% 3社間ファクタリング:1.0%~5.0% |

| 入金スピード | 最短即日 |

| ファクタリング方式 | 2社間ファクタリング、3社間ファクタリング |

| 契約方法 | 来店、訪問、電話、Web |

| 買取可能金額 | 50万円~5,000万円 |

| 必要書類 | 通帳のコピー 直近の決算書 請求書、発注書、納品書 |

トラストゲートウェイ|専門性の高いスタッフを配置

トラストゲートウェイは福岡県福岡市中央区に拠点を置くファクタリング会社です。

最短即日での入金が可能、手数料は3.0%~10.0%と比較的安い設定となっています。

審査通過率も95%と審査にも通りやすく幅広い事業主様から支持されており、リピート率98%という数字がトラストゲートウェイの信頼の強さを表していると言えるでしょう。

また、医療や介護業、IT業、運送業といったファクタリングの需要が高い業種に専門性の高いスタッフを配置している点もおすすめ。

関西エリア在住の方はトラストゲートウェイの利用を検討しても良いでしょう。

| 対象 | 法人、個人事業主 |

| 手数料 | 2社間ファクタリング:4.0%~10.0% 3社間ファクタリング:3.0%~8.0% |

| 入金スピード | 最短即日 |

| ファクタリング方式 | 2社間ファクタリング、3社間ファクタリング |

| 契約方法 | 電話、Webフォーム |

| 買取可能金額 | 10万円~5,000万円 |

| 必要書類 | 商業登記簿謄本 印鑑証明書 代表者の身分証明書・住民票 決算書 取引先の基本契約書 取引履歴書類(通帳) 成因資料(発注書、納品書、請求書など) |

資金調達にお困りならぜひSoKuMoへ

SoKuMoは、利用者様に安心して利用していただけるよう

- 利用を知られない「2社間ファクタリング」かつ「債権譲渡登記なし」の契約

- 手数料は「業界最低水準の1.0%~」

- 全国どこからでもご利用可能な「オンラインファクタリング」

- 緊急な資金調達も問題なし「業界最速の最短30分入金」

- 安心取引ができる「オンライン面談」に対応

- IT業含む様々な業界との取引実績がある

これらを強みにファクタリングを提供しています。

特に入金速度は業界最速の最短30分であり、どの会社にも負けません。

お急ぎの資金調達はぜひSoKuMoへお任せください。

IT業界の資金繰り問題はファクタリングで解決のまとめ

この記事では、IT業界の資金繰り問題とファクタリングがおすすめな理由を解説しました。

近年需要も高まり、急成長を遂げているIT業。

支払いサイトが長いことや先行投資が高額なこと、収入が不安定なことなど資金繰りの問題は絶えません。

しかし、そんなIT業ならではの資金繰り問題もファクタリングであれば解決できる上に、さらなる成長の糧になる可能性も高いです。

IT業で資金繰りに困ったらファクタリングの利用をご検討ください。