必見ファクタリング情報コラム

Message

【保存版】ファクタリングの仕組みを種類別にわかりやすく図解!

2025年12月25日

2024年現在、数多くの資金調達方法が存在しており、法人や個人事業主など、事業者それぞれの状況に応じた調達手段の検討が重要となっています。

本稿は、その数多く存在する資金調達方法のなかでもファクタリングにフォーカスし、具体的なケースを想定しながら図解していきます。

事業を営んでいる人であれば、「ファクタリング」という言葉を一度は聞いたことがあるのではないでしょうか。日々の業務のなかで資金繰りを意識する者にとって、関心の高い手法のひとつです。

ファクタリングは、「売掛債権を譲渡・売却することで資金を得る」調達方法であり、取引先に対する売掛金を保有している事業者が利用できる資金調達手段のひとつです。

今までは金融機関から「借りる」資金調達が主流でしたが、ファクタリングという調達型の手法が浸透したことで、迅速かつ利用者の制限が少ない資金調達ができる様になりました。

そんなファクタリングですが、まだまだ認知度は高いとは言えず、仕組みや種類をしっかり把握している方は少数です。

ファクタリングの仕組みを正しく理解し、自社の状況に合った型を選択してメリットを最大限に活かしながら資金調達を行なうほうが、最終的にはお得だと言えるでしょう。

そこで、この記事では、ファクタリングの仕組みを種類別に図解し、法人・個人事業主を問わず検討しやすい内容で解説します。ぜひ最後までお読み下さい。

ファクタリングとは

ファクタリングとは「売掛債権の譲渡・買取サービス」のこと。

商品やサービスの提供の対価として代金を請求することができる権利を「売掛債権」、受け取る代金を「売掛金」と言います。

日本企業は「○日に○円支払いします」という信用の元取引を行う信用取引が一般的であり、売掛債権が発生してから売掛金を回収するまで1ヶ月~2ヶ月、長ければ半年かかることも。

売掛金の支払期日までの間にも、人件費や発注費などの支払いは生じるため、未回収期間中に資金不足に陥ることもしばしば。

そんな時、売掛債権を早期現金化できたら嬉しいですよね。

それを可能にするのが「ファクタリング」です。

ファクタリングを利用すれば、手数料はかかりますが、支払期日前の売掛債権(請求書)を迅速に現金化することができます。

早期現金化した現金を運転資金や設備投資費などに充てて、事業を拡大することも可能です。

銀行融資などの「借りる」資金調達ではないため、審査が柔軟で利用できる人が多いという特徴も。

ファクタリングの審査では「売掛金がきちんと回収できるかどうか(売掛先の信用度)」が重要視されるため、利用者に赤字決算や税金滞納等の問題があっても、利用できる可能性は高いです。

ファクタリングには以下のようなメリット・デメリットがあります。

<ファクタリングのメリット・デメリット>

| メリット |

|

| デメリット |

|

ファクタリングの種類と仕組み

ファクタリングは、対象債権と目的別に5つに分類されます。

それぞれ仕組みが異なるため、ひとつひとつわかりやすく図解していきましょう。

買取ファクタリングの仕組み

買取ファクタリングとは「売掛債権の買取サービス」。

一般的に「ファクタリング」というと、この買取ファクタリングを指すことが多いです。

支払期日前の売掛債権をファクタリング会社に買い取ってもらうことで、早期現金化ができるというメリットがあります。

また、償還請求権(※)のない契約であるため、万が一売掛先の倒産等で売掛金が回収できなくなっても、利用者には弁済の義務が生じません。

「早期現金化」と「売掛金未回収リスクの回避」が主な利用目的となるファクタリングと言えるでしょう。

ただし、手数料相場は1.0%~30.0%とファクタリングの中でも、群を抜いて手数料が高いというデメリットも。

買取ファクタリングには「2社間ファクタリング」と「3社間ファクタリング」の2つの方式があり、仕組みと特徴が異なるため以下に解説します。

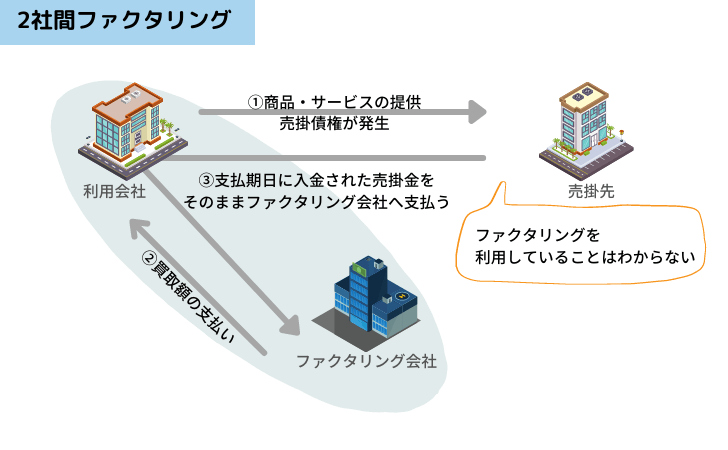

2社間ファクタリング

2社間ファクタリングとは「利用会社とファクタリング会社の2社間で契約を結ぶ」方式。

売掛先が一切関与しないため、自社の信用を守りながら資金調達ができるというメリットがあります。

売掛先はファクタリングの利用を知らないため、今後の取引に影響を与える心配もありません。

また、2社間で契約が完結するため、必要書類や手続きが少なく、最短即日で資金調達ができるというメリットも。

ただし、売掛金の回収ルートが「売掛先→利用会社→ファクタリング会社」と、一旦利用会社を経由するため、ファクタリング会社の売掛金未回収リスクが高く、手数料は10.0%~30.0%と高めの設定となっています。

2社間ファクタリングの仕組み、流れは以下の通り。

- 商品やサービスの提供により、売掛債権が発生する

- ファクタリング会社と契約後、買取額(売掛金-手数料)が利用会社に支払われる

- 売掛金支払日に売掛先から利用会社へ支払われた売掛金をそのままファクタリング会社へ支払う

<2社間ファクタリングのメリットとデメリット>

| メリット |

|

| デメリット |

|

手数料がやや高めですが、売掛先との関係性の心配がなく、最速での資金調達ができるというメリットから、2社間ファクタリングを利用する会社が多いです。

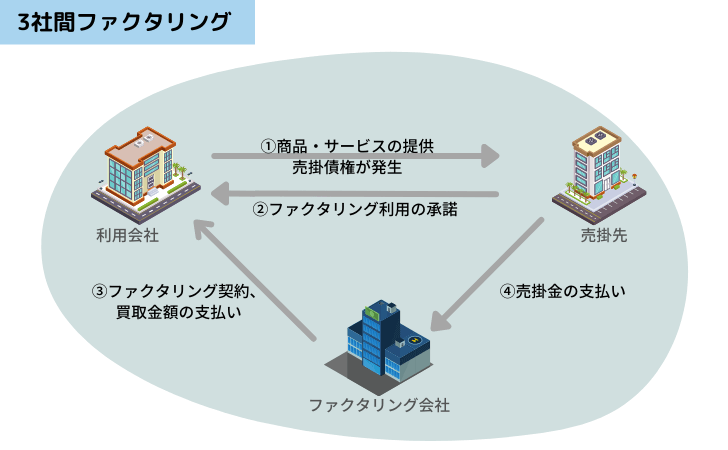

3社間ファクタリング

3社間ファクタリングとは「利用会社とファクタリング会社と売掛先の3社間で契約を結ぶ」方式。

2社間ファクタリングと比べ異なり、売掛先へファクタリングの利用を通知し、承諾を受けなければなりません。

売掛先も関与するため、売掛金の回収ルートは「売掛先→ファクタリング会社」となります。売掛金未回収となる不能リスクが低い仕組みであることから、ファクタリング会社側の管理負担も軽減され、手数料は1.0%~10.0%と割安な範囲に設定されています。

ただし、関与する会社が増えるため、事前の準備や調整に時間を要し、即日入金は難しく、資金調達までの期間は最短3日~1週間程度かかる点には注意が必要です。

また、仕組み上、売掛先にファクタリングの利用が知られてしまいます。

ファクタリングに理解のある売掛先であれば問題は少ないものの、関係性によっては経営状況や負債の有無を疑われ、その後の取引に影響を及ぼす可能性もあります。

手数料が低いという理由だけで安易に選択するのではなく、自社の経営状況や売掛先との関係、今後の取引予定などを総合的に比べたうえで、有効な資金調達方法かどうかを検討することが重要です。

3社間ファクタリングの仕組みや流れは、以下のケースを想定すると分かりやすいでしょう。

- サービスや商品の提供により売掛債権が発生する

- 売掛先からファクタリング利用に関する承諾を受ける

- ファクタリング会社と契約後、買取額(売掛金-手数料)が支払われる

- 支払期日に売掛先から直接ファクタリング会社へ売掛金が支払われる

<3社間ファクタリングのメリット・デメリット>

| メリット |

|

| デメリット |

|

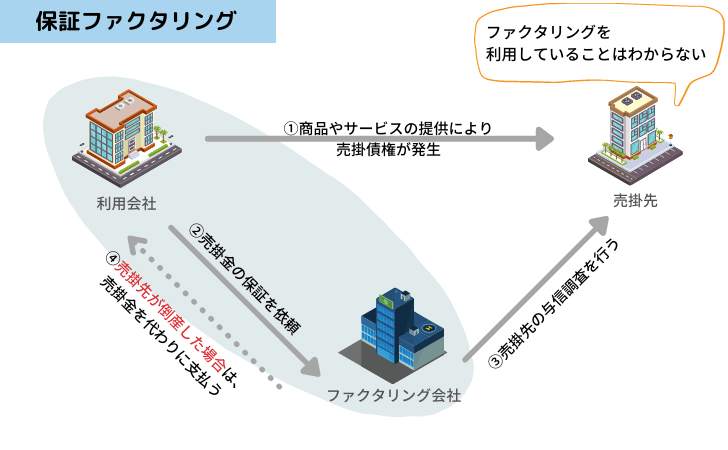

保証ファクタリングの仕組み

保証ファクタリングとは「売掛債権を担保に、ファクタリング会社と利用会社との間で保証契約を結ぶファクタリング」のことです。本サービスは融資とは異なり、貸金業には該当しない点も特徴です。

ファクタリング会社へ所定の保証費用を支払うことで、万が一売掛金の回収が不能となった場合でも、ファクタリング会社が売掛金分を支払ってくれる仕組みとなっています。

つまり、売上に関する未回収リスクや取引先とのトラブルに備える、保険のような関連サービスだと言えるでしょう。

保証ファクタリングの仕組みや流れは以下の通りです。

- 商品やサービスの提供により、売掛債権(権利)が発生する

- 売掛金の未回収リスクを回避したい希望がある場合、ファクタリング会社へ保証を依頼する

- ファクタリング会社は売掛先の与信調査を行い、審査結果に問題がなければ保証契約を結ぶ

- 売掛先の倒産などにより支払い不能となった分のみ、売掛金が代わりに支払われる

保証ファクタリングは「売掛金の未回収リスク回避」を目的としたサービスであるため、そのため買取ファクタリングとは異なり、売掛金の返済や支払いが行われるのは、未回収が確認された後となります。

なお、売掛先から問題なく支払いが行われた場合は、ファクタリング会社からの支払いは発生せず、保証料の返金もありません。

保証料は売掛債権額の1.0%~4.0%が一般的で、資金調達ではなくリスク管理のみを目的とする企業に適したサービスです。よくある質問として「資金調達と併用できるか」といった点がありますが、目的に応じて使い分けることが重要です。

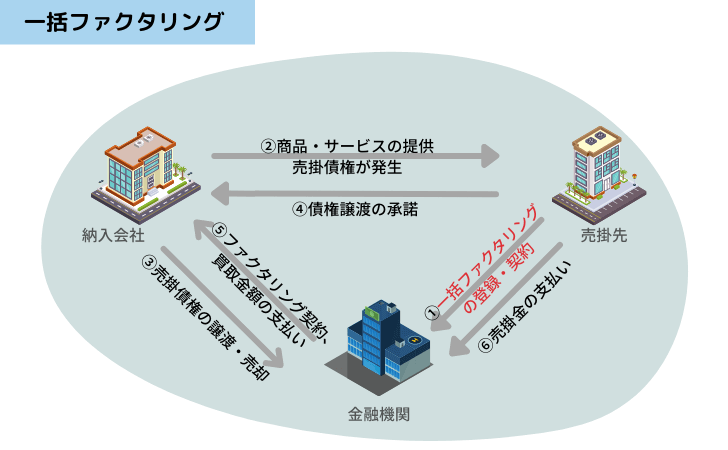

一括ファクタリングの仕組み

一括ファクタリングは、従来銀行が行っていた「手形取引」を発展させたサービスで、企業の営業活動を支える資金決済手法のひとつです。

買取ファクタリングを「利用会社(納入会社)と売掛先の両者に対して、一括で行うファクタリング」を意味し、仕組みとしては2種類あるファクタリングの中でも特殊な位置付けとなります。

手形取引は複雑な事務手続きや印紙代などの費用を要するため、企業側が大きな負担を負うという傾向がありました。

そこで、買取ファクタリング(3社間ファクタリング)と同様の仕組みを受ける形で、売掛金の支払いを金融機関が一括して担う一括ファクタリングが開発されたという事実があります。

買取ファクタリングの早期現金化によって資金を手元に確保できる点や、売掛金未回収リスクの回避に加え、決済事務を一括して引き受ける力を持つ決済システムであり、手形取引のデメリットを解消できる仕組みです。

一括ファクタリングの仕組みや流れは以下の通りです。

- 売掛先が金融機関の提供する一括ファクタリングシステムに登録し、契約を結ぶ

- 商品やサービスの提供により、売掛債権が発生する

- 早期に資金が必要となった場合、納入会社は金融機関へ売掛債権を譲渡・売却する

- 売掛先が債権譲渡を承諾する

- 金融機関は納入会社へ買取額(売掛金-手数料)を支払う

- 売掛先は支払期日に金融機関へ売掛金を支払う

3社間ファクタリングと異なる点は、ファクタリングの申込みを売掛先が行う点にあります。

一方で、買取ファクタリングよりも安い手数料(1.0%~10.0%)で利用できるものの、売掛先に申込みを依頼する必要があり、導入や継続には一定の調整を要するため、ほかのファクタリングと比べると利用されるケースは多くありません。

売掛先との関係性を重視するなら、手続きが簡単でスピーディーな買取ファクタリングを利用した方が、結果的に手間も少なく、関係悪化のリスクも回避できるでしょう。

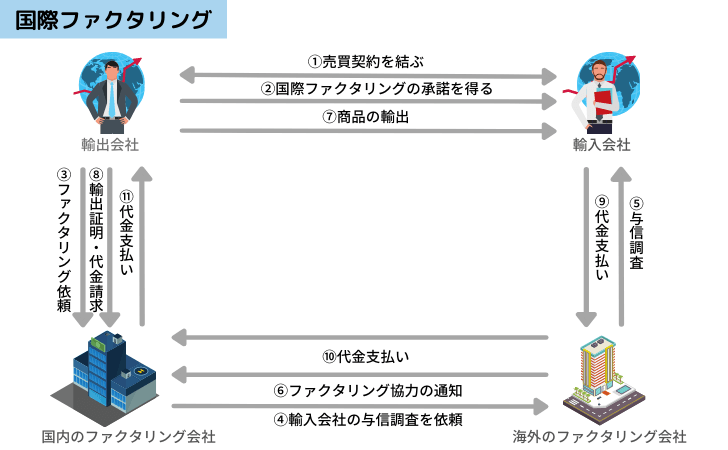

国際ファクタリングの仕組み

国際ファクタリングは、買取ファクタリングを「海外取引専用」に応用したもので、グローバルなビジネスを展開する企業にとって有効な資金管理機能を持つサービスです。

つまり、輸出債権を専門に買い取る買取ファクタリングを指します。

国内のファクタリング会社だけでは、海外企業の正確な与信調査を行うための要素や情報を十分に用意することが難しい場合があります。

そこで、国際ファクタリングでは、海外企業の与信調査を海外のファクタリング会社に依頼し、協力を得ながら取引を行う「4社間方式」が採用されています。

国際ファクタリングの仕組みや流れは以下の通りです。

- 国内の輸出会社(利用会社)と海外の輸入会社(売掛先)の間で売買契約を結び、必要に応じて特約を設定する

- 輸出会社は輸入会社に対し、国際ファクタリング利用の有無を通知し、承諾を得る

- 輸出企業が日本国内のファクタリング会社へ国際ファクタリングを依頼する

- 国内のファクタリング会社から海外のファクタリング会社へ、輸入会社の与信調査を依頼する

- 海外のファクタリング会社が、輸入会社の与信調査を実施する

- 与信に問題がなければ、国内のファクタリング会社へ協力承諾を通知する

- 輸出会社は、輸入会社へ商品を輸出する

- 輸出会社は、必要書類を用意し、国内のファクタリング会社へ提出、売掛金の支払い(送金)を依頼する

- 支払期日に輸入会社が海外のファクタリング会社へ売掛金を送金する

- 海外のファクタリング会社から国内のファクタリング会社へ売掛金が送金される

- 国内のファクタリング会社から輸出会社へ売掛金が支払われ、資金を確保できる

売掛先の与信調査を現地の専門会社に一任できるという大きなメリットがあり、「売掛金回収」と「海外企業の与信調査をアウトソーシングする」目的で利用されるケースがほとんどです。信頼できる事業者を選ぶことで、悪徳業者を避けることも重要な要素となります。

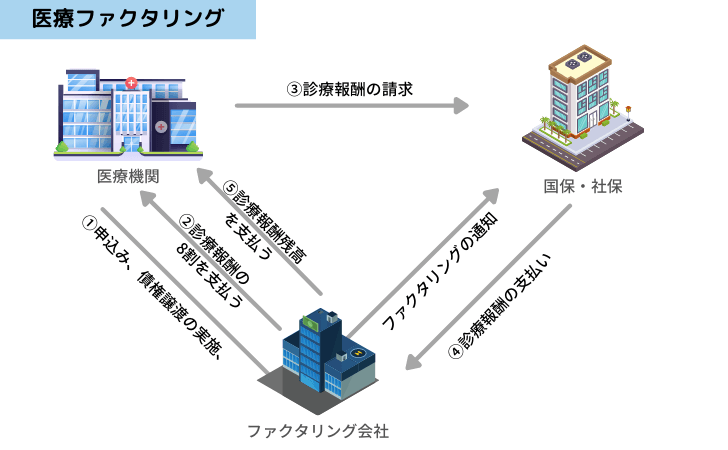

医療ファクタリングの仕組み

医療ファクタリングは、医療報酬債権を対象とした買取サービスで、医療機関の安定したビジネス運営を支える仕組みです。

買取ファクタリングの対象債権が医療報酬債権(診療報酬債権、介護報酬債権、調剤報酬債権)になったものと考えると分かりやすいでしょう。

通常、医療報酬債権は診察日に患者から3割を受領し、残りの7割は国保や社保から2~3か月後に入金されます。

この残り7割分を早期に現金として確保できる点が、医療ファクタリングの大きな特徴です。

売掛先が国保や社保といった公的機関であり、信用度が非常に高いため、手数料相場は2.0%未満と低く設定されています。

医療ファクタリングの仕組みや流れは以下の通りです。

- 診療報酬ファクタリングの申込みを行い、必要書類を用意のうえ債権譲渡を実施、国保・社保へ通知される

- ファクタリング会社が診療報酬債権の8割を医療機関に支払う

- 医療機関が審査支払機関へレセプトを提出し、診療報酬を請求する

- 国保・社保からファクタリング会社へ診療報酬額が送金される

- 診療報酬額確定後、残額から手数料を差し引いた金額が再度医療機関へ支払われる

3社間ファクタリングと大きく異なる点は、支払いが2回に分けて行われる点です。

これは、審査支払機関による審査が完了するまで診療報酬額が確定しないという仕組み上の要素が関係しています。

審査結果によって診療報酬が減額される可能性があるため、審査前は8割のみ支払われ、その後、確定額から手数料を差し引いた金額が入金される流れとなっています。

給与ファクタリングは違法

世の中には「給与ファクタリング」と呼ばれ、個人から給与債権の買取りを行うと称するサービスが存在します。

給与ファクタリングの実質は「給料を担保に行う貸付」であり、売買契約の形を取っていたとしても、「ファクタリング会社からの借金」と同じ性質を持つと見なされます。

実際、金融庁からも「給与ファクタリングは貸付業にあたる」と明確な方針のとおり認定されており、民法や関連法令の観点からも問題視されています。

貸付業に該当する場合は利息制限法が適用され、高金利での取引は違法となります。

通常のファクタリングは売掛債権の売買契約であり、利息制限法は適用外となるため、適切な契約内容であれば違法行為にはなりません。

しかし、給与ファクタリングは貸付業である以上、通常のファクタリングと同等の手数料設定で取引を行うと、違法行為に該当します。

契約書や重要事項説明書にどのような内容が記載されているかを十分に確認し、詳細を理解しないまま契約することは避けるべきです。

高額な手数料を請求されるケースや、運営会社の情報が不透明な場合は特に注意が必要であり、必ず自身で契約内容を見極める知識を持つことが重要です。

健全なキャッシュフローを維持するためにも、安易なサービス選びはせず、正しい情報に基づいて判断するようにしましょう。

ファクタリングの仕組みを種類別にわかりやすく図解のまとめ|ファクタリングは目的によって仕組みが異なる!

この記事では、各種類ごとにファクタリングの基本的な仕組みを図解しました。

一言でファクタリングと言っても、その仕組みや目的はそれぞれ異なります。

自社が保有している債権がどのファクタリングに当てはまり、どのような手順で契約を締結するのかを整理することは、大切なポイントです。

資金調達を急ぎたい場合や、できるだけ早く資金を手にしたい場合、また長い期間の運用を見据える場合など、状況によって最適な選択は変わります。

本記事を通じて理解を深めた結果、すでに検討が済み、より自社に合った方法を見極める手助けとなっていれば幸いです。

ファクタリングを装った不適切なサービスも存在するため注意しつつ、正しい知識をもとに、利益につながる選択をしていただければと思います。

おすすめファクタリング会社紹介

ファクタリングの利用を検討している方の中には、「どのファクタリング会社を選べばいいのだろう?」と悩んでいる方も多いのではないでしょうか。特に初めて利用する場合は、会社ごとの違いやサービス内容が分かりづらく、どこに申し込むべきか判断に迷ってしまうこともあるかと思います。

ファクタリング会社はそれぞれに特徴があり、手数料の設定、審査のスピード、対応している業種や債権の金額など、さまざまな違いがあります。中には即日対応を強みとしている会社もあれば、手数料の安さやサポート体制を重視している会社もあります。自社の状況や資金ニーズに合った会社を選ぶことが、スムーズな資金調達のカギとなります。

契約先として“エース”的役割を果たすファクタリング会社は、手数料・スピード・信頼性すべてにおいて大手にも引けを取らない実力を持っています。

信頼性のあるファクタリング会社を比較・紹介し、それぞれの特徴や選び方のポイントについて詳しく解説していきます。ぜひ参考にしてみてください。

| 会社名 | 対象 | 買取可能額 | 手数料 |

|---|---|---|---|

| sokumo | 法人・個人事業主 | 10万円~1億円 | 1.0%~15.0% |

| 買速 | 法人・個人事業主 | 10万円~1億円 | 1.5%~15.0% |

| アドプランニング | 法人・個人事業主 | 30万円~1億円 | 2.0%~15.0% |

| OTTI(オッティ) | 法人・個人事業主 | 20万円~5,000万円 | 2.0%~15.0% |

| アクセルファクター | 法人・個人事業主 | 30万円~1億円 | 2.0%~20.0% |

| 日本中小企業金融サポート機構 | 法人・個人事業主 | 下限なし~上限なし | 1.0%~15.0% |

| PMGファクタリング | 法人・個人事業主 | 50万円~2億円 | 1.0%~12.8% |

| JBL | 法人・個人事業主 | 30万円~5,000万円 | 2.0%~15.0% |

| ビートレーディング | 法人・個人事業主 | 10万円~3億円 | 2.0%~10.0% |

| 株式会社No.1 | 法人・個人事業主 | 30万円~1億円 | 2.0%~15.0% |

| ペイトナーファクタリング | 法人・個人事業主・フリーランス | 1万円~300万円 | 5.0%~10.0% |

| ラボル(labol) | 法人・個人事業主 | 1万円~100万円 | 10.0%前後 |

| フリーナンス | フリーランス・個人事業主 | 1万円~ | 3.0%~10.0% |

| Easy Factor | 法人・個人事業主 | 10万円~5,000万円 | 2.0%~15.0% |

| ソクデル | 法人・個人事業主 | 10万円~1億円 | 1.0%~15.0% |

| ウィット | 法人・個人事業主 | 30万円~5,000万円 | 2.0%~15.0% |

| OLTA | 法人・個人事業主 | 1万円~1,000万円 | 2.0%~9.5% |

| うりかけ堂 | 法人・個人事業主 | 30万円~3,000万円 | 1.5%~15.0% |

| GoodPlus株式会社 | 法人・個人事業主 | 30万円~1億円 | 1.5%~15.0% |

| トップ・マネジメント | 法人・個人事業主 | 50万円~1億円 | 2.0%~15.0% |

| PayToday | 法人・個人事業主 | 10万円~3,000万円 | 2.0%~10.0% |

| ファクタリングのTRY | 法人・個人事業主 | 30万円~5,000万円 | 2.0%~15.0% |

| えんナビ | 法人・個人事業主 | 30万円~1億円 | 2.0%~15.0% |

| みんなのファクタリング | 法人・個人事業主・フリーランス | 1万円~300万円 | 7.0%~ |

| QuQuMo | 法人・個人事業主 | 1万円~500万円 | 1.0%~10.0% |

| バイオン | 法人・個人事業主 | 30万円~1億円 | 1.0%~15.0% |

| ジャパンマネジメント | 法人・個人事業主 | 30万円~1億円 | 1.5%~15.0% |

| アットライン | 法人・個人事業主 | 10万円~3,000万円 | 2.0%~15.0% |

| 三共サービス株式会社 | 法人・個人事業主 | 50万円~1億円 | 2.0%~15.0% |

| BESTPAY(ベストペイ) | 法人・個人事業主 | 10万円~5,000万円 | 2.0%~10.0% |

sokumo(ソクモ)

sokumoは、法人・個人事業主向けにオンライン完結型のファクタリングを提供しており、スピーディーな審査と業界最低水準の手数料が特徴です。最短30分での資金化に対応しており、急な資金ニーズにも柔軟に対応します。

◇ポイント

- 手数料1.0%~の低コスト対応

- オンライン完結・面談不要

- 最短30分で入金可能

◇必要・提出書類

- 請求書

- 銀行口座のコピー

- 決算書または確定申告書

◇概要

| 手数料 | 1.0%~15.0% |

| 面談 | 不要(オンライン対応) |

| 審査スピード | 最短30分 |

| 支払い | 指定口座へ振込 |

| 即日入金のタイムリミット | 銀行の受付時間による |

| 問い合わせ方法 | LINE、電話 |

| 営業時間 | 平日9:00~19:00 |

買速(かいそく)

買速は、スピードと柔軟性を重視したオンラインファクタリングサービス。中小企業や個人事業主の資金繰りを支援し、即日資金化を目指す利用者に最適です。

◇ポイント

- 最短即日での資金化

- 全国対応・来店不要

- 小口から大口まで対応可能

◇必要・提出書類

- 請求書

- 通帳コピー

- 決算書または確定申告書

◇概要

| 手数料 | 1.5%~15.0% |

| 面談 | 不要(オンライン対応) |

| 審査スピード | 最短即日 |

| 支払い | 指定口座へ振込 |

| 即日入金のタイムリミット | 平日15時まで |

| 問い合わせ方法 | 電話、Webフォーム |

| 営業時間 | 平日9:00~18:00 |

アドプランニング

アドプランニングは、法人および個人事業主を対象に柔軟な買取条件を提示するファクタリング会社です。初回利用者にもわかりやすい対応で信頼を集めています。

◇ポイント

- 柔軟な審査と安心のサポート体制

- 業界平均水準の手数料設定

- 即日対応可能

◇必要・提出書類

- 請求書

- 通帳コピー

- 決算書または確定申告書

◇概要

| 手数料 | 2.0%~15.0% |

| 面談 | 不要(オンライン・電話対応) |

| 審査スピード | 最短即日 |

| 支払い | 指定口座へ振込 |

| 即日入金のタイムリミット | 平日15時まで |

| 問い合わせ方法 | 電話、メール |

| 営業時間 | 平日9:00~18:30 |

OTTI(オッティ)

OTTI(オッティ)は、オンラインで完結するスピード重視型のファクタリング会社。中小企業や個人事業主の資金ニーズに対応し、柔軟な条件で利用可能です。

◇ポイント

- オンライン完結で即日入金可能

- 手数料2.0%~の安心設定

- 小規模事業者にも対応

◇必要・提出書類

- 請求書

- 銀行口座コピー

- 確定申告書

◇概要

| 手数料 | 2.0%~15.0% |

| 面談 | 不要(オンライン対応) |

| 審査スピード | 最短即日 |

| 支払い | 指定口座へ振込 |

| 即日入金のタイムリミット | 平日15時まで |

| 問い合わせ方法 | 電話、LINE |

| 営業時間 | 平日9:00~18:00 |

アクセルファクター

アクセルファクターは、業界大手の実績を誇るファクタリング会社。法人・個人事業主ともに利用可能で、迅速な審査・入金スピードに定評があります。

◇ポイント

- 最短即日入金可能

- 累計契約数多数の信頼実績

- 全国対応・訪問不要

◇必要・提出書類

- 請求書

- 通帳コピー

- 決算書または確定申告書

◇概要

| 手数料 | 2.0%~20.0% |

| 面談 | 不要(オンライン対応) |

| 審査スピード | 最短即日 |

| 支払い | 指定口座へ振込 |

| 即日入金のタイムリミット | 平日15時まで |

| 問い合わせ方法 | 電話、Webフォーム |

| 営業時間 | 平日9:30~18:30 |

日本中小企業金融サポート機構

日本中小企業金融サポート機構は、全国の中小企業や個人事業主を対象に、幅広い金額帯のファクタリングサービスを提供しています。公的性質を持つ一般社団法人として信頼性が高く、安心して利用できる点が強みです。

◇ポイント

- 公的機関運営による高い信頼性

- 下限なし・上限なしの柔軟な対応

- 全国の中小企業をサポート

◇必要・提出書類

- 請求書

- 通帳コピー

- 決算書または確定申告書

◇概要

| 手数料 | 1.0%~15.0% |

| 面談 | 不要(オンライン・電話対応) |

| 審査スピード | 即日~翌営業日 |

| 支払い | 指定口座へ振込 |

| 即日入金のタイムリミット | 銀行受付時間による |

| 問い合わせ方法 | 電話、Webフォーム |

| 営業時間 | 平日9:00~18:00 |

PMGファクタリング

PMGファクタリングは、全国展開する大手ファクタリング会社。資金繰りに課題を抱える企業に対して、安定した資金調達支援を行う信頼性の高い企業です。

◇ポイント

- 1.0%~の低手数料

- 最大2億円までの大型取引対応

- 法人・個人事業主ともに利用可能

◇必要・提出書類

- 請求書

- 通帳コピー

- 決算書または確定申告書

◇概要

| 手数料 | 1.0%~12.8% |

| 面談 | 要相談(訪問・オンライン可) |

| 審査スピード | 即日~翌営業日 |

| 支払い | 指定口座へ振込 |

| 即日入金のタイムリミット | 平日15時まで |

| 問い合わせ方法 | 電話、Webフォーム |

| 営業時間 | 平日9:00~18:00 |

JBL

JBLは、個人事業主から中堅企業まで幅広く対応するファクタリング会社。資金繰りに困った際にスピーディーな対応を行い、信頼と実績を積み重ねています。

◇ポイント

- 即日対応可能なスピード審査

- 柔軟な審査基準で幅広い業種に対応

- オンライン契約可能

◇必要・提出書類

- 請求書

- 通帳コピー

- 確定申告書

◇概要

| 手数料 | 2.0%~15.0% |

| 面談 | 不要(オンライン対応) |

| 審査スピード | 最短即日 |

| 支払い | 指定口座へ振込 |

| 即日入金のタイムリミット | 平日15時まで |

| 問い合わせ方法 | 電話、メール |

| 営業時間 | 平日9:30~18:30 |

ビートレーディング

ビートレーディングは、業界トップクラスの実績を誇る大手ファクタリング会社。迅速かつ信頼性の高い取引で、幅広い業種の企業から支持を得ています。

◇ポイント

- 累計契約件数トップクラスの実績

- 全国対応・来店不要

- 最短即日での資金調達が可能

◇必要・提出書類

- 請求書

- 通帳コピー

- 決算書または確定申告書

◇概要

| 手数料 | 2.0%~10.0% |

| 面談 | 不要(オンライン・電話対応) |

| 審査スピード | 最短即日 |

| 支払い | 指定口座へ振込 |

| 即日入金のタイムリミット | 平日15時まで |

| 問い合わせ方法 | 電話、Webフォーム |

| 営業時間 | 平日9:00~18:30 |

株式会社No.1

株式会社No.1は、法人・個人事業主の資金調達を支援するファクタリング専門会社。明確な料金体系とスピーディーな対応で、初めての利用者にも安心感を提供します。

◇ポイント

- 明確な料金・安心のサポート体制

- 全国どこでもオンライン完結

- 最短即日での資金化が可能

◇必要・提出書類

- 請求書

- 通帳コピー

- 確定申告書または決算書

◇概要

| 手数料 | 2.0%~15.0% |

| 面談 | 不要(オンライン対応) |

| 審査スピード | 最短即日 |

| 支払い | 指定口座へ振込 |

| 即日入金のタイムリミット | 平日15時まで |

| 問い合わせ方法 | 電話、LINE |

| 営業時間 | 平日9:30~18:30 |

ペイトナーファクタリング

ペイトナーファクタリングは、フリーランス・個人事業主を中心に、請求書を即日現金化できるオンライン完結型サービス。面談不要でスマホから申込みできる手軽さが人気です。

◇ポイント

- オンライン完結で簡単手続き

- 最短10分で審査完了

- フリーランスでも利用可能

◇必要・提出書類

- 請求書

- 通帳コピー

- 身分証明書

◇概要

| 手数料 | 1.0%~15.0% |

| 面談 | 不要(オンライン対応) |

| 審査スピード | 最短10分 |

| 支払い | 指定口座へ即日振込 |

| 即日入金のタイムリミット | 銀行営業時間内 |

| 問い合わせ方法 | チャット、メール |

| 営業時間 | 平日9:00~18:00 |

ラボル(labol)

ラボルは、フリーランスや個人事業主に特化した少額ファクタリングサービス。1万円から利用でき、急な資金ニーズにも即日対応しています。

◇ポイント

- 1万円から利用可能

- 最短即日入金対応

- スマホだけで完結可能

◇必要・提出書類

- 請求書

- 身分証明書

- 通帳コピー

◇概要

| 手数料 | 10.0%前後 |

| 面談 | 不要(完全オンライン) |

| 審査スピード | 最短即日 |

| 支払い | 口座振込 |

| 即日入金のタイムリミット | 平日15時まで |

| 問い合わせ方法 | チャット、LINE |

| 営業時間 | 平日10:00~18:00 |

フリーナンス(FREENANCE)

フリーナンスはGMOクリエイターズネットワークが運営する、フリーランス向けファクタリングサービス。請求書を即時現金化できるだけでなく、損害補償保険など安心のサポート体制も充実しています。

◇ポイント

- GMOグループ運営で安心

- 保険付きの安心サポート

- 完全オンラインで手続き簡単

◇必要・提出書類

- 請求書

- 身分証明書

- 口座情報

◇概要

| 手数料 | 3.0%~10.0% |

| 面談 | 不要(オンライン) |

| 審査スピード | 最短即日 |

| 支払い | 指定口座へ振込 |

| 即日入金のタイムリミット | 平日15時まで |

| 問い合わせ方法 | Webフォーム、メール |

| 営業時間 | 平日9:00~18:00 |

Easy Factor

Easy Factorは、法人・個人事業主向けに柔軟な資金調達をサポートする新進気鋭のファクタリングサービス。オンラインで完結でき、最短即日入金にも対応しています。

◇ポイント

- スピード重視の即日資金化

- 手数料明確で安心

- 全国対応・オンライン完結

◇必要・提出書類

- 請求書

- 通帳コピー

- 確定申告書

◇概要

| 手数料 | 2.0%~15.0% |

| 面談 | 不要(オンライン対応) |

| 審査スピード | 最短即日 |

| 支払い | 指定口座へ振込 |

| 即日入金のタイムリミット | 平日15時まで |

| 問い合わせ方法 | 電話、メール |

| 営業時間 | 平日9:00~18:00 |

ソクデル

ソクデルは、最短即日での資金化を実現するスピード型ファクタリングサービス。個人事業主から法人まで幅広く対応し、急な資金ニーズにも迅速に対応します。

◇ポイント

- 最短即日入金対応

- オンライン完結で簡単

- 個人事業主・法人どちらもOK

◇必要・提出書類

- 請求書

- 通帳コピー

- 身分証明書

◇概要

| 手数料 | 1.5%~15.0% |

| 面談 | 不要(オンライン対応) |

| 審査スピード | 最短即日 |

| 支払い | 指定口座へ振込 |

| 即日入金のタイムリミット | 平日15時まで |

| 問い合わせ方法 | 電話、LINE |

| 営業時間 | 平日9:00~18:00 |

ウィット

ウィットは、中小企業や個人事業主向けに柔軟な資金調達を支援するファクタリング会社。高い審査通過率と丁寧なサポート体制で、初めての利用者にも安心です。

◇ポイント

- 審査通過率が高い

- 初回でも丁寧な対応

- 即日対応可能

◇必要・提出書類

- 請求書

- 通帳コピー

- 確定申告書

◇概要

| 手数料 | 2.0%~15.0% |

| 面談 | 不要(オンライン・電話) |

| 審査スピード | 最短即日 |

| 支払い | 指定口座へ振込 |

| 即日入金のタイムリミット | 平日15時まで |

| 問い合わせ方法 | 電話、メール |

| 営業時間 | 平日9:30~18:30 |

OLTA

OLTAは、クラウドファクタリングのパイオニアとして知られる大手サービス。AIによる自動審査で、オンライン完結・最短即日入金を実現しています。

◇ポイント

- AI審査でスピーディー

- オンライン完結

- 全国対応・信頼性が高い

◇必要・提出書類

- 請求書

- 通帳コピー

- 確定申告書または決算書

◇概要

| 手数料 | 2.0%~9.5% |

| 面談 | 不要(オンライン完結) |

| 審査スピード | 最短即日 |

| 支払い | 指定口座へ振込 |

| 即日入金のタイムリミット | 銀行の受付時間による |

| 問い合わせ方法 | Webフォーム、メール |

| 営業時間 | 平日10:00~18:00 |

うりかけ堂

うりかけ堂は、法人・個人事業主のどちらにも対応する柔軟なファクタリングサービス。最短2時間での現金化が可能で、スピーディーな対応に定評があります。

◇ポイント

- 最短2時間で資金化

- オンライン完結・来店不要

- 全国どこでも対応可能

◇必要・提出書類

- 請求書

- 通帳コピー

- 身分証明書

◇概要

| 手数料 | 2.0%~15.0% |

| 面談 | 不要(オンライン対応) |

| 審査スピード | 最短2時間 |

| 支払い | 口座振込 |

| 即日入金のタイムリミット | 平日15時まで |

| 問い合わせ方法 | 電話、LINE |

| 営業時間 | 平日9:00~18:00 |

GoodPlus株式会社

GoodPlus株式会社は、中小企業の資金繰りをサポートする総合型ファクタリング会社。2社間・3社間両方の取引に対応し、柔軟な資金調達を実現します。

◇ポイント

- 2社間・3社間取引に対応

- 全国対応・訪問相談も可能

- 即日入金にも対応

◇必要・提出書類

- 請求書

- 通帳コピー

- 決算書

◇概要

| 手数料 | 1.5%~15.0% |

| 面談 | 必要(訪問・オンライン対応可) |

| 審査スピード | 最短即日 |

| 支払い | 銀行振込 |

| 即日入金のタイムリミット | 銀行営業時間内 |

| 問い合わせ方法 | 電話、メール |

| 営業時間 | 平日9:00~18:00 |

トップ・マネジメント

トップ・マネジメントは、業界でも長年の実績を持つ老舗ファクタリング会社。高額買取や安定したサービス提供で、多くの企業から信頼を得ています。

◇ポイント

- 業界屈指の実績と信頼

- 高額債権の買取にも対応

- 来店・訪問・郵送の柔軟な対応

◇必要・提出書類

- 請求書

- 決算書

- 通帳コピー

◇概要

| 手数料 | 2.0%~15.0% |

| 面談 | 必要(来店または訪問対応) |

| 審査スピード | 最短即日 |

| 支払い | 指定口座へ振込 |

| 即日入金のタイムリミット | 銀行営業時間内 |

| 問い合わせ方法 | 電話、Webフォーム |

| 営業時間 | 平日9:00~19:00 |

PayToday

PayTodayは、オンライン完結型のクラウドファクタリングサービス。AIによるスピード審査と最短即日入金で、急な資金ニーズにも柔軟に対応します。

◇ポイント

- AI審査でスピーディー

- オンライン完結・全国対応

- 最短即日入金

◇必要・提出書類

- 請求書

- 通帳コピー

- 本人確認書類

◇概要

| 手数料 | 1.5%~10.0% |

| 面談 | 不要(オンライン完結) |

| 審査スピード | 最短即日 |

| 支払い | 指定口座へ振込 |

| 即日入金のタイムリミット | 平日15時まで |

| 問い合わせ方法 | Webフォーム、メール |

| 営業時間 | 平日10:00~18:00 |

ファクタリングのTRY

ファクタリングのTRYは、即日対応と柔軟な審査で中小企業や個人事業主の資金繰りをサポート。訪問・郵送・オンラインなど多様な対応が可能です。

◇ポイント

- 即日対応可能

- 訪問・郵送・オンライン対応

- 全国対応

◇必要・提出書類

- 請求書

- 通帳コピー

- 決算書または確定申告書

◇概要

| 手数料 | 2.0%~15.0% |

| 面談 | 必要(訪問・オンライン) |

| 審査スピード | 最短即日 |

| 支払い | 銀行振込 |

| 即日入金のタイムリミット | 平日15時まで |

| 問い合わせ方法 | 電話、メール |

| 営業時間 | 平日9:00~18:00 |

えんナビ

えんナビは、全国対応のファクタリング比較・紹介サービス。複数社から最適なプランを提案してくれるので、初めての方にも安心です。

◇ポイント

- 複数社の比較が可能

- 全国対応・スピード対応

- 相談無料

◇必要・提出書類

- 請求書

- 通帳コピー

- 本人確認書類

◇概要

| 手数料 | 2.0%~15.0% |

| 面談 | 不要(電話・オンライン) |

| 審査スピード | 最短即日 |

| 支払い | 指定口座へ振込 |

| 即日入金のタイムリミット | 平日15時まで |

| 問い合わせ方法 | 電話、Webフォーム |

| 営業時間 | 平日9:00~19:00 |

みんなのファクタリング

みんなのファクタリングは、個人事業主から法人まで幅広く対応。オンライン完結で、最短即日入金も可能な利便性の高いサービスです。

◇ポイント

- 個人事業主もOK

- オンライン完結

- 最短即日入金

◇必要・提出書類

- 請求書

- 通帳コピー

- 本人確認書類

◇概要

| 手数料 | 2.0%~12.0% |

| 面談 | 不要(オンライン完結) |

| 審査スピード | 最短即日 |

| 支払い | 銀行振込 |

| 即日入金のタイムリミット | 平日15時まで |

| 問い合わせ方法 | Webフォーム、LINE |

| 営業時間 | 平日9:00~18:00 |

QuQuMo

QuQuMo(ククモ)は、完全オンラインで完結するクラウドファクタリングサービス。スマホからでも申請でき、スピーディーな資金調達が可能です。

◇ポイント

- スマホで申請OK

- 完全オンライン完結

- 最短即日入金

◇必要・提出書類

- 請求書

- 通帳コピー

- 本人確認書類

◇概要

| 手数料 | 1.0%~10.0% |

| 面談 | 不要(オンライン完結) |

| 審査スピード | 最短即日 |

| 支払い | 銀行振込 |

| 即日入金のタイムリミット | 銀行営業時間内 |

| 問い合わせ方法 | Webフォーム、メール |

| 営業時間 | 平日9:00~18:00 |

ジャパンマネジメント

ジャパンマネジメントは、法人・個人事業主問わず対応可能なファクタリング会社。訪問相談も可能で、柔軟な資金調達をサポートします。

◇ポイント

- 訪問相談可能

- 全国対応

- 即日入金対応

◇必要・提出書類

- 請求書

- 通帳コピー

- 決算書または確定申告書

◇概要

| 手数料 | 2.0%~15.0% |

| 面談 | 必要(訪問・オンライン) |

| 審査スピード | 最短即日 |

| 支払い | 銀行振込 |

| 即日入金のタイムリミット | 銀行営業時間内 |

| 問い合わせ方法 | 電話、メール |

| 営業時間 | 平日9:00~18:00 |

アットライン

アットラインは、最短5分で入金可能な超高速ファクタリングサービス。初回手数料0%のキャンペーンもあり、スピードとコストの両方で魅力的です。

◇ポイント

- 初回手数料0%

- 最短5分で入金

- オンライン完結

◇必要・提出書類

- 請求書

- 通帳コピー

- 本人確認書類

◇概要

| 手数料 | 初回0%、以降2.0%~ |

| 面談 | 不要(オンライン完結) |

| 審査スピード | 最短5分 |

| 支払い | 指定口座へ振込 |

| 即日入金のタイムリミット | 平日19時まで |

| 問い合わせ方法 | 電話、Webフォーム |

| 営業時間 | 平日9:00~19:00 |

三共サービス株式会社

三共サービスは、創業20年以上の実績を持つ老舗ファクタリング会社。元金融マンによる丁寧な対応と、業界最安水準の手数料が魅力です。

◇ポイント

- 業界最安水準の手数料

- 訪問相談可能

- 全国対応

◇必要・提出書類

- 請求書

- 通帳コピー

- 決算書または確定申告書

◇概要

| 手数料 | 1.5%~10.0% |

| 面談 | 必要(訪問・オンライン) |

| 審査スピード | 最短即日 |

| 支払い | 銀行振込 |

| 即日入金のタイムリミット | 銀行営業時間内 |

| 問い合わせ方法 | 電話、メール |

| 営業時間 | 平日9:00~18:00 |

BESTPAY(ベストペイ)

BESTPAYは、スピードと安心を両立したファクタリングサービス。個人事業主にも対応しており、柔軟な審査と即日対応が魅力です。

◇ポイント

- 個人事業主もOK

- 即日対応可能

- 全国対応

◇必要・提出書類

- 請求書

- 通帳コピー

- 本人確認書類

◇概要

| 手数料 | 2.0%~15.0% |

| 面談 | 不要(オンライン対応) |

| 審査スピード | 最短即日 |

| 支払い | 銀行振込 |

| 即日入金のタイムリミット | 平日15時まで |

| 問い合わせ方法 | 電話、メール |

| 営業時間 | 平日9:00~18:00 |

買取ファクタリングならSoKuMo

私どもSoKuMoは買取ファクタリングを提供している会社です。買取型と融資との違いが分からない方や、そもそもファクタリングとは何なのかを知りたい方にも、分かりやすくご案内しています。

2社間ファクタリングかつ債権譲渡登記のない契約ですので、売掛先にファクタリングの利用を知られることなく、安心してご利用いただけるでしょう。契約条件が甘いという意味ではなく、柔軟で利用しやすい仕組みとなっています。

また、手数料も業界最低水準の1.0%からご利用が可能です。コスト面におけるメリットデメリットについても、事前に丁寧にご説明いたします。

オンラインファクタリングであるため、申込みから取引完了まですべてオンライン上で完結し、手続きも簡単です。いつでもどこからでもお申込みをお待ちしております。

オンラインファクタリングでは珍しい「オンライン面談」にも対応しているため、初めてファクタリングを利用される方や、会計上の仕分けや返済方法について不安や心配がある方でも、安心して取引をしていただけます。

資金調達に関する不安や心配がある場合は、ぜひ私どもSoKuMoへご相談ください。