必見ファクタリング情報コラム

Message

【製造業の資金調達はファクタリングで】ファクタリングが製造業におすすめな理由とおすすめのファクタリング会社を徹底解説!

2024年7月24日

本記事は製造業の方でファクタリングの利用を検討している方に向けた記事になります。

ファクタリングは、売掛債権を売却して事前に現金化できる資金調達方法です。

銀行融資とは別の資金調達方法として、注目を集めているファクタリングが製造業におすすめな理由やおすすめのファクタリング会社を徹底解説していきます。

製造業の経営者様で資金調達に悩んでいる方はぜひこの記事を最後までお読みください。

製造業は、資材や光熱費、人件費などの固定費が多く、資金繰りの課題を抱えやすい業界。

SoKuMoに来られる方も、

「製造業をしていて売上はあるんですけど、手元に自由に使える資金がなくて・・・」

「銀行融資を待ってる時間がなくて・・・」

「製造業でお金を借りると、周りの目が心配で・・・」

「製造業をしていて急に機械が壊れて今すぐ修理資金が欲しくて・・・」

このような悩みを抱え、相談に来られる製造業の方が大勢います。

売上はあるのに、自由に使える現金が手元にない・・・

製造業の方のその悩み、ファクタリングなら解決できるかもしれません。

この記事では、

- 製造業にファクタリングがおすすめな理由

- 製造業がファクタリングを利用する際の注意点

- 自社(製造業)に合ったファクタリング会社を選ぶためのポイント

を解説します。

最後には、製造業におすすめなファクタリング会社も紹介しますので、ぜひ最後までお読みください。

目次

製造業と資金調達

製造業は資材や光熱費、人件費などの固定費が多く、資金繰りに悩む企業が多い業界。

製造業は受注から支払いまでの「支払いサイト(期間)」も長く、手元に十分な資金がないという問題を抱えることも珍しくありません。

また、製造業はその多くを中小企業が支えてる業界でもあり、銀行融資になかなか通りづらいという特徴もあります。

そのため、製造業界では以下の様なケースで資金ショートが生じやすいです。

- 支払いサイト(期間)の長期化

- 海外商品の参入で資金繰りに余裕がなくなる(薄利多売)

- 手元にある資金が少ない

1,支払いサイト(期間)の長期化

取引先の支払いサイトの長期化に悩まれている製造業者が多くいます。

ほとんどの場合、受注から支払いまで3ヶ月~4ヶ月、長いと半年後となることもしばしば。

また、取引先の経営状況によっては、入金遅れが発生することもあるでしょう。

入金がされなくとも、製造業ならではの毎月の固定費の支払いや、受注された商品の製造は行わなければならず、資金繰りが難しい場面がよくみられます。

2,海外商品の参入で資金繰りに余裕がなくなる(薄利多売)

以前は国内の競合との価格競争がメインでしたが、最近は海外からも安い商品がたくさん入ってくるようになりました。

海外から安い商品が入ってくることで、製造業の場合取引先が受注先変更を検討したり、価格交渉をしてきたりする場合があるでしょう。

そのため、国内の製造業はギリギリの利益率で注文を請けざるを得ない状況になることもしばしば。

より良い商品を造るために、研究開発費が必要になりますが、薄利多売によって資金繰りがうまくいかない会社が多いです。

価格を下げて商品を提供するか、より良い商品を造って価格を下げないか、どちらの選択をするにせよ資金難になりやすいと言えるでしょう。

3,手元にある資金が少ない

製造業は売掛サイトが長いということもあり、帳簿上では十分な売上と資金があるにも関わらず、手元にある資金が少ないという状況に陥りやすいです。

手元にある資金が少なければ、最新機器を購入したり、新規受注を受けたりしにくくなるでしょう。

「手元に資金があれば大口受注も受けられたのに・・・」と泣く泣く受注を断るといったケースも珍しくありません。

大口受注を受けられないがために、さらに資金難になるという悪循環が生じてしまうかもしれません。

ファクタリングとは

上で述べたような製造業界の課題を解決できるのが『ファクタリング』。

そもそもファクタリングとはどのようなサービスなのか、以下に解説します。

ファクタリングとは「売掛債権(請求書)の買取サービス」のこと。

商品やサービスを提供した際、その対価として売掛先から支払われる金額を「売掛金」、その支払いを受ける権利を「売掛債権」と言います。

日本企業は、商品やサービスの対価である売掛金を「○日に支払います」という約束を信用した上で取引をする「信用取引」が一般的に普及しています。

信用取引の場合、売掛金が入金されるまで1ヶ月~半年を要することがほとんど。

つまり、売掛金の入金日まで待つことなく、売掛債権を現金化することができるのがファクタリングと言えます。

ファクタリングを利用すると、売掛債権の買取りの際にファクタリング手数料が発生しますが、最短即日で現金化できるという特徴があります。

また、担保・保証人は一切不要、赤字経営等があっても利用可能であり、利便性が高いというメリットも魅力的。

ファクタリングの仕組みはこちら。

- 商品やサービスの提供により、売掛債権が発生する

- ファクタリング会社へ売掛債権を売却、買取金額(売掛金-手数料)が入金される

- 売掛金支払日に、売掛金をファクタリング会社へ支払う

このような流れで、ファクタリングは行われます。

また、ファクタリングには「2社間ファクタリング」と「3社間ファクタリング」の2つのファクタリング方式があり、それぞれ仕組みと特徴が異なります。

2社間ファクタリング

2社間ファクタリングとは「利用会社とファクタリング会社の2社間で契約を結ぶ」方式。

売掛先にファクタリングの利用が知られないため「自社の信用を守りながら資金調達ができる」というメリットがあります。

しかし売掛先が関与しないために、売掛金の支払いを利用会社が行わなければいけません。

また、売掛金の流れが「売掛先→利用会社→ファクタリング会社」と、一旦利用会社を挟む仕組み上、ファクタリング会社の売掛金未回収リスクが高くなります。

そのため、手数料はやや高めの設定になることがほとんど。

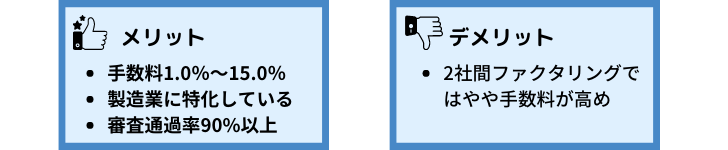

2社間ファクタリングのメリット・デメリットはこちら。

| メリット |

|

| デメリット |

|

(※)償還請求権とは、売掛先の倒産等で万が一売掛金の回収ができなくなったときに、ファクタリング会社が利用会社に売掛金額を請求することができる権利のこと。

償還請求権がない場合は、利用会社がファクタリング会社へ支払いをする必要はありません。

3社間ファクタリング

3社間ファクタリングとは「利用会社とファクタリング会社と売掛先の3社間で契約を結ぶ」方式。

2社間ファクタリングとの大きな違いは「売掛先からファクタリング利用の承諾を得る必要がある」という点が挙げられます。

3社間ファクタリングでは、売掛金の支払いの流れが「売掛先→ファクタリング会社」となるため、売掛金の未回収リスクが低く、その分手数料設定は低くなっています。

しかし、売掛先から承諾を得る手間があるため、即日での資金調達はできません。

また、ファクタリングの理解があまりない売掛先の場合「資金繰りに悪化してるのではないか」と経営を疑われてしまうことも。

最悪の場合、取引解消や取引縮小等の関係性悪化に繋がるリスクも秘めているため、利用時には慎重に検討し、十分に注意してください。

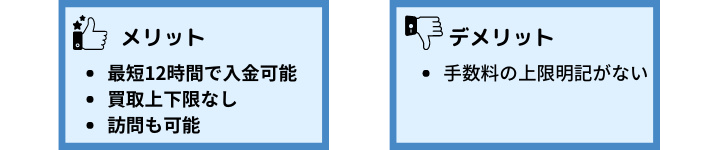

3社間ファクタリングのメリット・デメリットはこちら。

| メリット |

|

| デメリット |

|

製造業にファクタリングがおすすめな7個の理由

製造業にファクタリングがおすすめな理由は、以下の7つです。

- 支払いサイトが長い

- 先に払わなければならないものが多い

- 固定費が高い

- 機械の故障などの急なトラブルが生じやすい

- 経営状態が悪くても利用できる

- 取引先との関係性に影響を与えづらい

- 担保・保証人が一切不要

1,支払いサイトが長い

製造業界は、比較的支払いサイトが長い業界です。

そのため、売掛金の回収に平均でも2ヶ月~3ヶ月、長ければ半年程度かかることも。

その間は、売上はあるにも関わらず入金待ちの状態であり、運転資金が枯渇しやすくなります。

最悪の場合、黒字倒産になってしまうというケースも珍しくありません。

ファクタリングで先に売掛金を現金化することで、このような事態を避けることができるでしょう。

2,先に払わなければならないものが多い

製造業は、自社のみで製造が完結することはありません。

商品を作る際に外部発注したり、商品を作るための材料を購入したりと、製造業は商品納品前に支払わなければならない費用が多いです。

手元に十分な資金があれば心配いりませんが、製造業は支払いサイトも長く売掛金の回収に時間がかかるため、支払いに間に合わないこともあるでしょう。

支払いに間に合わない場合、会社の信用を損なってしまうかもしれません。

しかし、ファクタリングで手早く現金化すれば、そんな問題も解決できます。

3,固定費が高い

製造業は工場の管理費や光熱費、人件費など多くの固定費が発生します。

しかも、その固定費が他の業界よりも高い上に、発注数が少なく売上が低迷しているような場合でも同額の費用がかかります。

そのため、製造業は毎月高額な固定費の支払いを行う必要がある、資金難になりやすい業界と言えるでしょう。

銀行融資等で高額融資を受けられれば資金繰りは改善しますが、中小企業の製造業が多く、銀行融資に断られてしまうこともしばしば。

対してファクタリングであれば、例え経営状態が悪化していても、企業年数が浅くても、審査に通過する可能性は高いです。

困ったときにすぐ利用できるという点でも、製造業でファクタリングは重宝されています。

4,機械の故障などの急なトラブルが生じやすい

製造業は、機械を用いて一度に多量生産している会社がほとんど。

機械のメンテナンス費もかかる上に、機械の急な故障等のトラブルも生じやすいです。

高額機器を用いているため、修理費や購入費にも多額の資金が必要になることがほとんど。

さらに製造業では、機械が故障した場合、早く復旧作業をしなければ生産が滞ってしまいます。

「今すぐ資金が必要」「いち早く工場を稼働させたい」こんな状況も生じることでしょう。

そんな時、最短即日で資金調達ができるファクタリングは製造業にとって最適な資金調達と言えます。

5,経営状態が悪くても利用できる

ファクタリングは、経営状態が悪くても利用できる点が、おすすめの理由のひとつ。

製造業は社会情勢や景気の影響を受けやすく、経営が悪化しやすい業界。

経営が悪化してしまってから融資を受けようとしても、融資審査を通過することはできません。

しかしそのような状況でも、ファクタリングは利用できる可能性が高いです。

なぜなら、ファクタリングの審査では利用会社ではなく「売掛先の信用度」を重要視しているから。

売掛先が売掛金をきちんと支払えることが判断できれば、利用会社が赤字経営など経営状態が悪くても利用できます。

6,取引先との関係性に影響を与えづらい

売掛先との関係性に影響を与えづらい点も、おすすめな理由のひとつ。

製造業など、他社から受注を受けたり、他社へ発注したりする業界では、取引先との信頼関係の悪化は命取りになりかねません。

「あの会社は資金繰りに悪化しているみたいだ」「借金を背負っているらしい」と、このような噂が出回れば、取引解消等の問題に発展することもあるでしょう。

しかし2社間ファクタリングであれば、売掛先にファクタリングの利用を知られずに資金調達することができます。

資金繰りの悪化を勘ぐられることなく資金確保ができるという点でも、ファクタリングはとても重宝されています。

7,担保・保証人が一切不要

ファクタリングは買取サービスであるため、担保や保証人は一切必要ありません。

担保・保証人を見つけることが難しい起業したばかりの企業や、中小企業では融資を受けられないこともしばしば。

そもそも担保・保証人がいない場合は、融資の審査に申し込むことすらできません。

対してファクタリングは担保・保証人不要であるため、手軽に申込みができるという点でも、製造業におすすめできます。

製造業がファクタリングを利用する5個のメリット

製造業がファクタリングを利用するメリットは以下の5つです。

- 最短即日で資金調達ができる

- 審査に通りやすい

- 売掛金の未回収リスクを回避できる

- 風評被害から会社を守れる

- 大型発注にも対応しやすくなる

1,最短即日で資金調達ができる

ファクタリング最大のメリットは、なんといっても「最短即日で資金調達ができる」点。

製造業で資金繰りに悩んでいる場合、できることなら1日でも早く手元に資金が欲しいですよね。

銀行融資の場合、融資実行まで早くて1ヶ月、長いと2~3ヶ月かかることもあります。

融資を待っている間に、さらに資金繰りが悪化してしまうこともあるでしょう。

しかし、ファクタリングであれば最短即日での現金化が可能。

手にした現金を元に新規事業に着手したり、最新機器を購入して受注量を増やしたり、事業の可能性を広げることに資金を回せるようになります。

2,審査に通りやすい

審査に通りやすい点も、メリットのひとつとして挙げられます。

銀行融資等の貸付サービスは「利用者の支払い能力」を重要視するため、経営状態や会社規模によっては利用できない場合も多々あるでしょう。

対して、ファクタリングの審査は「売掛先の信用度」を最重要視しています。

売掛先が売掛金をきちんと払うことができると判断されれば、利用会社に多少の問題があっても影響はありません。

赤字経営や税金滞納、債務超過がある場合でも資金調達できるという点はメリットと言えるでしょう。

3,売掛金の未回収リスクを回避できる

ファクタリングは基本的に「償還請求権のない」契約を結びます。

償還請求権とは、売掛先の倒産等により万が一売掛金の回収ができなかった場合に、ファクタリング会社が利用会社に代金の支払いを請求できる権利のこと。

ファクタリングは償還請求権のない契約がほとんどであるため、売掛金の回収ができなくなった場合でも、利用会社に弁済の義務は生じません。

経営が傾いていそうな売掛先の売掛債権を、先にファクタリング会社に買い取ってもらうことで、売掛金の未回収リスクを回避することができます。

4,風評被害から会社を守れる

上でも述べましたが、製造業は「取引先との信頼関係が命」と言っても過言ではありません。

借入等で「借金をした」事実が知られると、取引に影響を及ぼす可能性もあるでしょう。

実際、SoKuMoに相談に来られる製造業の方も「なるべく取引先や関係者に知られることなく資金調達したい」という希望を持たれている方が多いです。

2社間ファクタリングであれば、ファクタリング利用を知られることなく資金調達が可能な上に、借金ではないため信用情報が傷つくこともありません。

風評被害から会社を守りながら資金調達ができるのは、メリットと言えるでしょう。

5,大型発注にも対応しやすくなる

製造業ならではの大型発注を受ける際「大型発注に耐え得るだけの資金があるか」という問題が生じます。

大型発注を受ければ多くの収益を得ることができますが、売掛金回収前に多量の材料の確保や機材のメンテナンス・新調も必要となるでしょう。

製造業では「先だった支払いができないが故に大型発注を断らざるを得ない」というケースも珍しくありません。

ファクタリングで早期現金化することで、先行払いが可能となり、大型発注にも対応しやすくなるというメリットがあります。

ファクタリング利用時の6つの注意点

ここまでファクタリングの良い点を紹介してきましたが、利用時には注意が必要な点もいくつかあります。

ファクタリングを利用する際の注意点は、以下の6つです。

- 手数料がかかる

- 審査に通過しない場合もある

- 売掛金以上の資金調達はできない

- 譲渡不可の売掛債権は使えない

- 売掛先との関係性が悪化する可能性がゼロという訳ではない

- 悪質業者に騙される可能性がある

1,手数料がかかる

1つ目は、手数料がかかる点。

ファクタリングで資金調達をする際、ファクタリング手数料が発生します。

- 2社間ファクタリング:10%~30%

- 3社間ファクタリング:1%~10%

- オンラインファクタリング:1%~20%

以上がファクタリング手数料の相場。

近年、申込みから取引完了まで全てネット上で完結する「オンラインファクタリング」が増加傾向にあります。

オンラインファクタリングは、ファクタリング会社の事務所代や人件費の削減ができるため、従来のファクタリングよりも比較的安い手数料設定となっています。

多かれ少なかれ、本来手に入る予定だった売掛金額よりも、手数料分少ない金額が手に入る形になるということは理解しておきましょう。

2,審査に通過しない場合もある

2つ目は、審査に通過しない場合もあるという点。

ファクタリングは、利用会社に赤字決算や債務超過・税金滞納等があっても利用でき、比較的審査は通りやすいと言えます。

しかし、誰でも必ず審査に通ることができる訳ではありません。

ファクタリングは、主に以下の情報を元に、審査の可否を決めています。

- 売掛先の信用度(売掛先の経営状況、業歴、実績)

- 売掛先と利用会社の取引期間

- 利用会社の事業内容、経営者の人柄

- 買取希望金額と入金希望日

中でも重要視されるのが「売掛先の信用情報」です。

ファクタリング会社が最も恐れているのは「売掛金が回収できない」こと。

そのため、しっかりと売掛金を支払うことができる売掛先なのかどうかのチェックが重要視されます。

経営が怪しい売掛先の場合は、審査に通らない、もしくは通っても手数料が高くなる傾向があるので、注意してください。

ただし、この審査システムを利用することで、売掛先が優良企業なのかどうかの判断もできるという隠れたメリットも存在します。

自社が取引をする相手企業が安定した会社なのか見極めることができるので、リスクマネジメントに繋がる方法だと言えるでしょう。

3,売掛金以上の資金調達はできない

3つ目は、売掛金以上の資金調達ができない点。

ファクタリングは「売掛債権の買取サービス」であるため、売掛金以上の資金調達をすることはできません。

多額の資金が必要な場合は、複数の売掛債権のまとめ買取に対応している会社を利用するか、融資等のファクタリング以外の資金調達方法を利用する必要があります。

4,譲渡不可の売掛債権は使えない

4つ目は、譲渡不可の売掛債権は使えない点。

売掛債権のなかには、譲渡不可の契約になっているものもあります。

譲渡不可の場合は、ファクタリング会社に売掛債権を譲ることができないため、ファクタリングの利用もできません。

5,売掛先との関係性が悪化する可能性がゼロという訳ではない

5つ目は、売掛先との関係性が悪化する可能性があるという点。

3社間ファクタリングでは、売掛先からファクタリング利用の承諾を得る必要があるため、必然的にファクタリングの利用を知られてしまいます。

ファクタリングへの理解がない売掛先の場合、経営難や資金繰りの悪化を疑われてしまい、信頼関係が傷つくかもしれません。

最悪の場合、取引解消や取引縮小になる場合も・・・。

また、ファクタリング利用の承諾の必要がない2社間ファクタリングでも、気をつけるべきポイントはあります。

2社間ファクタリングでも「債権譲渡登記のある」契約の場合は、ファクタリングの利用が知られてしまうかもしれません。

債権譲渡登記とは「この売掛債権を○○に譲りました」と法務局に記録するもので、この登記は一般公開されています。

かなり稀にはなりますが、売掛先がこの登記簿を見た場合はファクタリングの利用が知られてしまうことでしょう。

絶対に利用を知られたくない場合は「2社間ファクタリング」かつ「債権譲渡登記のない」契約をしてください。

6,悪質業者に騙される可能性がある

6つ目は、悪質業者に騙される可能性がある点。

ファクタリングは、信用情報を守りながら資金調達可能な2社間ファクタリングを利用される方がほとんど。

3社間ファクタリングは大手企業が展開していることが多いですが、2社間ファクタリングは小規模企業が運営していることが多いです。

ファクタリングはまだ歴史が浅く、警察の目が行き届いていないのも事実。

2社間ファクタリングを提供している会社には、悪質業者の存在も認められています。

でも、安心してください。

以下のポイントに注意するだけで、悪質業者を見抜くことができます。

- ホームページに会社情報が開示されているか(住所、固定電話等)

- 相場から逸脱した手数料設定ではないか

- 手数料の他の諸費用で高額請求してこないか

- 担保・保証人を要求してこないか(貸付業)

- 償還請求権のある契約ではないか

- 契約書をきちんと準備してくれるか

- 契約内容の説明は十分に行ってくれるか

- 契約内容に関する質問への返答が曖昧、はぐらかされないか

- 威圧的な態度で、契約を急かしてこないか

これらの条件に当てはまる場合は、悪質業者である可能性が高いため、利用しないでください。

製造業でファクタリング会社を選ぶ際の5つのポイント

ファクタリング業界の中には、優良会社もたくさん存在しています。

実際ファクタリングを利用しようとした際「どの会社がいいのかわからない、悩んでしまう」という問題も生じてくることでしょう。

自社に最適なファクタリング会社を選ぶ際のポイントは以下の5つです。

- 手数料はどれくらいか

- 入金スピードはどれくらいか

- 売掛先に利用を知られないか

- 買取可能額はいくらか

- 製造業界での実績があるか

1,手数料はどれくらいか

手数料がどれくらいかかるかは、資金調達をする上でもかなり重要となるでしょう。

同じ売掛債権でも、利用するファクタリング会社によって手数料は異なります。

手数料が低ければ、それだけ手元に入ってくる金額も大きくなります。

手数料は低ければ良いというモノではありませんが、できるだけ低く抑えたいのも事実。

多くのファクタリング会社では、申込み前に無料見積もりを出してもらえます。

申込み前に複数社で見積もりを取り、比較するのがおすすめ。

2,入金スピードはどれくらいか

入金スピードも、利用するファクタリング会社により異なります。

最短即日対応している会社もあれば、3営業日後、1週間後となる会社もあります。

自社の資金調達に、どの程度の時間的猶予があるのかも検討材料となるでしょう。

3,売掛先に利用を知られないか

売掛先に利用を知られないかも重要なポイントとなります。

今後の取引関係にも影響を与えかねませんので、ここは慎重に考えるべきポイント。

3社間ファクタリングは、確かに低い手数料で資金調達できますが、必ず売掛先にファクタリングの利用を知られてしまいます。

ファクタリングに対して理解のある売掛先なら問題はありませんが、ファクタリングに対して理解のない売掛先の場合は注意してください。

絶対に利用を知られたくない場合は、2社間ファクタリングかつ債権譲渡登記のない契約を結ぶようにしましょう。

4,買取可能額はいくらか

買取可能額もファクタリング会社によりさまざま。

基本的には100万円~1億円の買取に対応しているという会社がほとんど。

中には1万円からの買取に対応、上限なく買取対応している会社もあるため、自社が希望する買取額とマッチしている会社を選びましょう。

5,製造業界での実績があるか

1番重要とも言えるのが、過去に製造業界との実績があるかどうか。

優良ファクタリング会社でも、過去に製造業界との実績がない場合、対応に手こずる場合もあるでしょう。

ファクタリング会社にも、得意な業界とそうでない業界があります。

過去に製造業との実績がある会社なら、対応にも慣れているため、スムーズに取引を行うことができます。

公式ホームページに過去の実績を開示している会社も多いため、気になっている会社のホームページを確認してみるといいでしょう。

製造業におすすめのファクタリング会社7選

ここからは、製造業との取引実績があるおすすめ会社を紹介します。

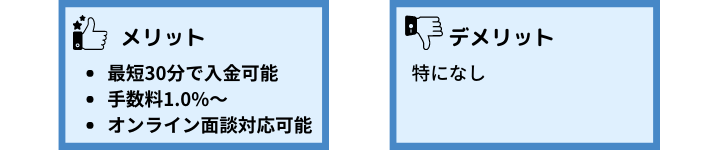

1,SoKuMo|業界最速最短30分で資金調達可能

SoKuMoは、業界最速の最短30分で入金が可能なため、とにかく資金調達を急いでいるという方からの支持が厚い会社です。

また、業界最低基準の手数料1.0%からの利用ができるため、利用者によってはかなり手数料を抑えて資金調達ができるという強みも。

製造業界からも数多くのご相談とご利用をいただき、実績もあります。

オンラインツールを使用したオンライン面談を実施していることも特徴の1つで、契約前に疑問点や不安点を直接担当者に聞くことができるので、安心した取引が可能となっています。

債権譲渡登記の必要もなく、売掛先にファクタリング利用が知られる心配もありません。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~15.0% |

| 入金スピード | 最短30分 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 不要(必要に応じてオンライン面談可能) |

| 買取可能金額 | 10万円~1億円 |

| 償還請求権の有無 | なし |

| 債権譲渡登記の有無 | なし |

| 必要書類 | 決算書(個人事業主は申告書) 通帳のコピー 請求書 |

2,No.1|製造業に特化!

No.1は、「製造業特化ファクタリング」を展開している会社です。

製造業専門のアドバイザーも在住、資金繰り改善のためのコンサルティングも実施しているため、資金繰りに悩まれている方には特におすすめ。

本社は東京にありますが、名古屋、福岡に支店があり、来店不要・全国出張対応可能であるため、ファクタリング会社を訪れる時間のない利用者様に重宝されています。

| 対象 | 法人・個人事業主 |

| 手数料 | 2社間ファクタリング:5.0%~15.0% 3社間ファクタリング:1.0%~5.0% |

| 入金スピード | 最短即日 |

| ファクタリング方式 | 2社間ファクタリング、3社間ファクタリング |

| 面談 | 来店もしくは出張対応 |

| 買取可能金額 | 50万円~5,000万円 |

| 償還請求権の有無 | なし |

| 債権譲渡登記の有無 | 明記なし |

| 必要書類 | 通帳のコピー 直近の決算書 請求書、発注書、納品書 |

3,Accel Factor|顧客満足度No.1!

アクセルファクターは、「顧客満足度No.1」「業界トップクラスの資金調達速度」を強みにしている会社。

5割以上が即日入金での利用ができているため、とにかく急いで資金調達をしたいという方におすすめです。

しかし、手数料の上限が20.0%とやや高めの設定となっているため、利用時には確認を怠らないようにしましょう。

| 対象 | 法人・個人事業主 |

| 手数料 | 2.0%~20.0% |

| 入金スピード | 最短即日 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 不要(オンラインファクタリング)、訪問も可能 |

| 買取可能金額 | 30万円~1億円 |

| 償還請求権の有無 | 明記なし |

| 債権譲渡登記の有無 | 明記なし |

| 必要書類 | 申込用紙 請求書 通帳 |

4,ビートレーディング|業界トップクラスの取扱件数!

ビートレーディングは、月間契約数400件とファクタリング業界トップクラスの取扱件数であり、安心して取り引きができる会社。

最短12時間での現金化、手数料2.0%~利用が可能となっています。

買取金額の上下限設定もなく、10万円~7億円の買取実績があり、業界最高額の買取実績なのも強みと言えるでしょう。

取扱件数も多いため、製造業のファクタリングの経験も豊富といえます。

ただし、手数料上限が明記されていないため、利用時には注意してください。

| 対象 | 法人・個人事業主 |

| 手数料 | 2社間ファクタリング:5.0%~ 3社間ファクタリング:2.0%~ |

| 入金スピード | 最短12時間 |

| ファクタリング方式 | 2社間ファクタリング、3社間ファクタリング |

| 面談 | 来店もしくは訪問にて実施 |

| 買取可能金額 | 上限・下限なし |

| 償還請求権の有無 | なし |

| 債権譲渡登記の有無 | 必要な場合もあり |

| 必要書類 | 申込書 成因証明(請求書) 通帳のコピー |

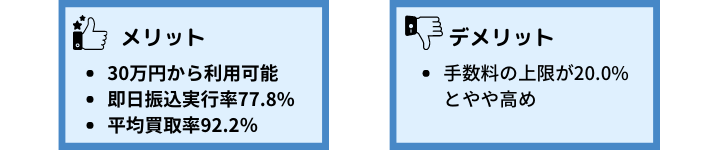

5,Best Factor|平均買取率92.2%!

Best Factorは、柔軟な審査で有名なファクタリング会社。

平均買取率は92.2%と高く、起業して間もない方でも売掛金さえあれば基本的に利用可能という点が強みです。

また、即日振込実行率も77.8%と高いため、資金調達を急いでいる方におすすめ。

対面での面談が必須なのがやや面倒ですが、来店のみでなく訪問での面談も可能なので、利用者の都合に合わせた対応をしてくれます。

しかし、手数料の上限は20%と他社よりも高い設定となっているため、利用時には注意が必要となるでしょう。

| 対象 | 法人・個人事業主 |

| 手数料 | 2.0%~20.0% |

| 入金スピード | 最短即日~3営業日 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 来店もしくは訪問にて実施 |

| 買取可能金額 | 30万円~1億円 |

| 償還請求権の有無 | なし |

| 債権譲渡登記の有無 | 明記なし |

| 必要書類 | 身分証明書 請求書 入出金の通帳(WEB通帳) 見積書 |

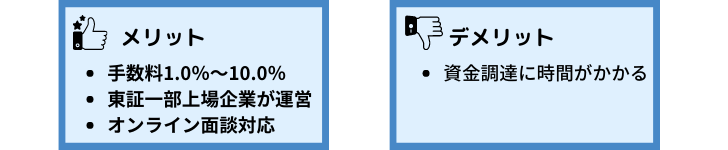

6,GMO BtoB早払い|注文書買取、譲渡禁止の債権買取も実行!

GMO BtoB早払いは、東証一部上場企業が運営しており、安心した取り引きが可能な会社。

また、ファクタリング業界では珍しい「注文書買取」と「譲渡禁止の債権買取」も行っているため、利用者の希望に沿った利用ができる可能性も高いです。

ただし、資金調達には最短でも2営業日は要するため、資金調達を急いでいる方には不向きと言えるでしょう。

| 対象 | 法人のみ |

| 手数料 | 1.0%~10.0% |

| 入金スピード | 最短2営業日 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 不要(必要に応じてオンライン面談可能) |

| 買取可能金額 | 100万円~1億円 |

| 償還請求権の有無 | 明記なし |

| 債権譲渡登記の有無 | なし |

| 必要書類 | 2期分の決算書と試算表 取引基本契約書 見積書、発注書、請求書・納品確認書(検収書) |

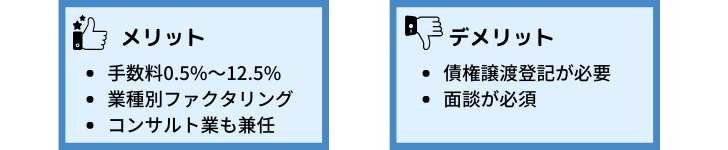

7,トップマネジメント|業種別ファクタリングで高い専門性

トップマネジメントは、累計買取額100億円を誇るファクタリング会社。

業種別ファクタリングで、各業種に強い専門スタッフが対応してくれる点が強みです。

コンサルティング業も行っているため、資金調達に関するアドバイスを受けることもできるでしょう。

また、手数料上限も12.5%と比較的低いため、安心した取引ができます。

しかし、債権譲渡登記の必要があるため、絶対に売掛先にファクタリングの利用が知られたくない場合は注意してください。

| 対象 | 法人・個人事業主 |

| 手数料 | 2社間ファクタリング:3.5%~12.5% 3社間ファクタリング:0.5%~3.5% |

| 入金スピード | 最短即日 |

| ファクタリング方式 | 2社間ファクタリング、3社間ファクタリング |

| 面談 | 必須(オンライン面談) |

| 買取可能金額 | 下限なし~3億円 |

| 償還請求権の有無 | 明記なし |

| 債権譲渡登記の有無 | あり |

| 必要書類 | 本人確認書類 請求書 昨年度の決算書 直近7ヶ月の入出金明細 |

まとめ

この記事では、製造業にファクタリングがおすすめな理由と利用時の注意点を解説しました。

製造業にファクタリングがおすすめな理由は以下の7点です。

- 支払いサイト(期間)が長い

- 先に払わなければならないものが多い

- 固定費が高い

- 機械の故障などの急なトラブルが生じやすい

- 経営状態が悪くても利用できる

- 取引先との関係性に影響を与えづらい

- 担保・保証人が一切不要

利用時の注意点は以下の6点です。

- 手数料がかかる

- 審査に通過しない場合もある

- 売掛金以上の資金調達はできない

- 譲渡不可の売掛債権は使えない

- 売掛先との関係性が悪化する可能性がゼロという訳ではない

- 悪質業者に騙される可能性がある

これからファクタリングの利用を検討している製造業の経営者様は今回の記事を参考に正しいファクタリング会社の選定ができるようにしましょう。ファクタリング会社を選ぶ際は、手数料だけで決めるのではなく、過去の取引実績やファクタリング方式も含め検討するようにしましょう。

この記事を読むことで、納得いく資金調達の一助になっていたら嬉しいです。

製造業でファクタリングするならSoKuMo!

SoKuMoは今までいろいろな業種の方からご相談を受けてきました。

製造業の方からのご相談も多く、皆様相談に来られた際には、

「私たちでも資金調達できますか?」

「できるだけ早く・・・できれば今日中にお願いしたいのですが・・・」

「他の会社だと手数料が高くて・・・」

と、このような不安を抱えていました。

SoKuMoは、これらを強みに事業展開させていただいております。

- 最短30分で入金可能

- 償還請求権なし、債権譲渡登記の必要もなし

- 手数料は業界最低水準の1.0%~

- オンライン面談にも対応あなたのその悩み、SoKuMoで解決のお手伝いをさせていただけませんか?