必見ファクタリング情報コラム

Message

山形でファクタリングは活用できる?優良業者の選び方について解説

2026年2月7日

山形県で事業を営んでいる人にとって、頭痛の種になりがちなのが資金調達ではありませんか?

とくに中小企業や個人事業主の場合、日々の取引に必要な運転資金をどのように確保するかは、会社経営において重要な課題です。

山形の場合、周辺に金融機関の店舗が少ない地域もあるでしょう。

株式会社や地元企業であっても、場所によっては金融機関まで距離があり、気軽に相談できないケースも考えられます。

地形的に場所によっては、山を越えないと視点がないエリアもあるかもしれません。

そのため、資金調達の手続きに時間がかかり、決算前後や支払い期限が迫っている状況では大きな負担になりがちです。

また、赤字決算の影響で銀行融資が難しい企業もあるでしょう。

全国展開している金融サービスであっても、地域性によって利用しづらいと感じることも少なくありません。

こうした背景から、山形でスムーズに資金調達を実現する方法を探している事業者は増えています。

そのような山形で事業資金を調達する手段としておすすめなのが、今回紹介するファクタリングです。

ファクタリングであれば、取引先との売掛金を活用して、融資とは異なる形で資金調達が可能です。

銀行融資の審査に時間がかかる場合や、資金が必要になった後すぐに現金を確保したい場合にも、有効な選択肢となるでしょう。

今回は山形のファクタリング事情や、おすすめの優良業者の選び方について見ていきましょう。

山形でファクタリング活用がおすすめの理由

山形で事業を営んでいて、資金繰りに困ったらファクタリングを利用してください。

中小企業や個人事業主など、事業規模を問わず資金繰りに悩む事業者にとって、有力な選択肢の一つです。

なぜ山形でファクタリングがおすすめかと言うと、製造業の盛んな地域だからです。

製造業とファクタリングの相性はもともと良好です。

業界全体としても、売掛債権を活用した資金調達は一般的になりつつあります。

またファクタリングは、来店不要で売掛債権の買取が可能なサービスもあります。

請求書をもとにした債権譲渡によって資金化できるため、金融機関の店舗が近くにない地域でも利用しやすい点が特徴です。

本業が多忙でなかなかお店に行けない法人代表者にとっても、利便性は高いでしょう。

スピードや柔軟性を重視したい場合には、ファクタリングの利用を検討する価値があります。

山形県は製造業が盛ん

山形県の産業を見てみると、県庁所在地である山形市一極集中の傾向が見られます。

山形市ほどではないものの、県内では米沢市や酒田市、鶴岡市にも進出している法人も少なくありません。

これらの地域には、設立から長い歴史を持つ会社名の知られた企業も存在します。

山形は製造業が盛んと言われています。

というのも950年超の歴史を誇る、山形鋳物があるからです。

山形鋳物をベースにして技術革新が進み、今では精密機械部品の産地として有名です。

さらに山形県を見ると部品加工から最終製品の製造まで、さまざまな技術があるのも強みと言えます。

こうした事例は、日本のものづくりを支える重要な存在となっています。

さらに最新技術の導入にも積極的なエリアです。

バイオテクノロジーや有機エレクトロニクスに関連する産業の集積も推進しています。

このため、今後ますます製造業が盛んになるでしょう。

製造業の発展に伴い、資金調達手段の多様化も求められています。

製造業は銀行融資が難しい

山形は製造業が盛んで、製造業の傾向として銀行融資が受けにくい業種の一つと言われています。

銀行などの金融機関は、融資の可否を判断するにあたって、経営状況と信用力を重視するためです。

信用力の判断基準となるのが、本業における収益が重視されます。

この点は、他社との違いとして理解しておく必要があります。

製造業の場合、設備投資や原料の仕入資金のため出ていくお金も大きくなりがちです。

すると利益率がどうしても低くなるので、収益の出ない法人として審査の評価が低くなってしまいます。

赤字決算や税金の支払いが重なると、さらに融資が難しくなるケースもあります。

経済産業省のデータによると、製造業における営業利益率は平均で3.4%です。

全業種の平均は5%程度なので、利益の出にくい業種であることがお分かりでしょう。

すると銀行融資はどうしても受けにくくなります。

このような状況から、別の資金調達方法を検討する企業も増えています。

ファクタリングは法人の信用力よりも、売掛先の経営状況を重視します。

売掛債権を回収できるかどうかを重視するので、経営の安定した売掛先であれば買取可能です。

経営状況の安定している取引先を有していれば、銀行融資が受けられなかった製造業でもファクタリングで資金調達できるわけです。

この仕組みは、製造業にとって大きなメリットと言えるでしょう。

償還請求権なしの契約

製造業の令和2年度のデータによると、廃業率は3%でした。

製造業者の倒産理由はいろいろとありますが、資金繰りの悪化が主な原因です。

その中には売掛金の債権回収ができなくて、キャッシュフローが悪化し資金ショートしてしまうケースもあります。

こうしたリスクを避けるための支援策として、ファクタリングが選ばれています。

ファクタリングで売掛債権を売却して資金確保すれば、デフォルトの影響を受ける心配もありません。

さらにファクタリングは一般的に、償還請求権なしの契約なのも特徴の一つです。

通常の融資や借入とは内容が異なり、債権譲渡による資金調達となります。

償還請求権とは、売掛先の倒産などで債権回収できなかった場合、利用法人に肩代わりを求める権利です。

しかしその償還請求権なしなので、たとえ売掛先が倒産するなどで債権がデフォルトになっても、賠償請求されることはありません。

デフォルトリスクを回避するために、償還請求権のないファクタリングを利用するのも一考です。

契約条件や登記の有無など、詳細は必ず確認するようにしましょう。

回収サイトが長い製造業

製造業の資金繰りを見ると、売上の発生から実際に入金されるまでの回収サイトの長い傾向があります。

製造業の回収サイトは、平均すると2.09か月でした。

全業種の平均は1.23か月だったので、製造業はやや長めと言えます。

この通り、資金が手元に入るまでに時間がかかる業種です。

1月に売上が発生しても、実際に入金されるのは3月以降というわけです。

その間にも原料の仕入などの支払いがあるので、その間の資金繰りをどうすれば良いかは大きな課題になるでしょう。

個人事業主やフリーランスにとっても、回収サイトの長さは深刻な問題です。

ファクタリングであれば、より早期に売掛債権を売却することで手元に資金が入ってきます。

その資金を使って、当面の支払いに充てることも可能です。

ファクタリングの中には最短即日や2時間以内、当日振込に対応しているサービスもあります。

スピーディーに資金調達したい場合には、こうしたサービスを希望すると良いでしょう。

山形で優良なファクタリング業者を見つけるポイントについて解説

山形は製造業がメインで、ファクタリングの利用はおすすめであると紹介しました。

製造業を中心とした中小企業や個人事業主にとって、資金繰り改善の選択肢として注目されています。

しかしファクタリングには悪徳業者も一部含まれているので、どの業者に申し込むかは注意が必要です。

これはローンや借入とは異なる仕組みであり、制度を十分に知らないまま利用するとリスクが生じる可能性があるためです。

では山形でファクタリング選びをするには、どのようなところを利用すれば良いでしょうか?

優良業者を選ぶには、以下のようなポイントに留意しましょう。

1.実績が豊富か?

2.手数料が妥当か?

3.償還請求権の有無

4.オンラインファクタリングがおすすめ

5.コンサルタントなどプラスアルファのサービスがある

これらのポイントは、経営者が安心して利用するための基本とも言える注意点です。

なぜ上で紹介した業者は優良であると言えるのか、以下で見ていきます。

山形で利用する際の参考にしてください。

ファクタリングに資格は必要ない

たとえば融資サービスを行う場合、ノンバンクであれば貸金業者の登録をしなければなりません。

一方ファクタリングはそのような資格なしでも開業できてしまいます。

この点は、金融サービスの中でも特殊な位置付けと言えるでしょう。

ファクタリングは法人向けの金融サービスの中でも後発です。

しかもここ数年で急速にマーケットが拡大したこともあって、法整備がまだ追いついていない状況です。

その結果、行政の許可や登録などしなくても営業できてしまいます。

このような背景から、業者の信頼性を自分で見極めることが重要になります。

資格がないと、個別のファクタリングに対するチェック機能が働きません。

貸金業者の場合、登録していないところは違法業者で悪徳業者であると推測できます。

しかしファクタリングは免許がそもそもないので、悪徳業者の区別が難しくなります。

よって利用する側で自己防衛のために、慎重に利用先の選定をしなければなりません。

1.実績が豊富か?

ファクタリング業者を選ぶ際に、これまでの実績を確認してください。

実績豊富なところであれば、営業や審査に関するノウハウを有しています。

また業歴の長いところは、それだけ利用者からの信頼を集めていると判断できます。

あくどい営業をしていれば、悪評が立って、長く継続的な運営などできません。

ファクタリングはまだ後発の資金調達方法なので、5年も業歴があれば、老舗の方と言えます。

5年以上の業歴があれば、安心して利用できると思ってください。

山形で利用可能な業者を見てみると、実績豊富なところも見られます。

中にはこれまでの買取実績が46,000件以上といった業者もあるので、件数の多さを一つの判断基準にすると良いでしょう。

公式サイトに掲載されている実績情報も確認しておくのがおすすめです。

2.手数料が妥当か?

ファクタリングを利用する場合、売掛債権の額面から一定の手数料を差し引いた金額が現金化されます。

たとえば手数料10%の業者を利用した場合、お手持ちの売掛金が20万円だと2万円が手数料として差し引かれます。

そして残りの18万円が支払われるわけです。

10万円や100万円といった金額でも利用できるサービスが多い一方で、手数料水準は業者によって異なります。

手数料が低ければ、それだけ効率的にお手持ちの売掛債権を現金化できます。

ファクタリング業者を探す際には、手数料をチェックしてください。

手数料の相場は一般的に2〜18%程度です。

これをはるかに超えるような料率で運営している山形の業者には手を出すべきではありません。

特に低水準を大きく超える場合は、注意が必要です。

ファクタリングはあくまでも売掛金の買取であり、融資やローンではありません。

このため、利息制限法の適用外になります。

20%超えの手数料を請求されても、違法ではないので注意してください。

山形で利用できるファクタリングサービスを見てみると、「2.0〜9.0%」や「9.0%〜」と一定の幅を持たせているところも少なくありません。

審査の結果次第で、どの料率を適用するか個別に設定します。

そこで手数料率を比較する際には、上限の料率が相場の範囲内にあるかで候補を絞り込むと良いでしょう。

3.償還請求権の有無

ファクタリングの契約を交わすにあたって、償還請求権が付いてくるかどうかは確認してください。

たとえば契約書の中に「売掛金が回収不可になった場合、利用法人が買い戻すこと」という旨の条項はありませんか?

これは償還請求権ありという意味になるので、利用すべきではありません。

償還請求権ありの場合、一般的にファクタリングではなく売掛債権を担保にした融資と見なされます。

融資に当たるので、貸金業者登録していなければなりません。

もし登録をしていなければ無登録業者、すなわち闇金業者となるわけです。

優良業者であれば、Webサイトやパンフレットに「償還請求権はありません」「ノンリコース」といった文言が書かれています。

もし心配であれば、申し込む前に償還請求権は付いてこないか担当者に問い合わせておきましょう。

この確認は、トラブル回避のためにも重要です。

4.オンラインファクタリングがおすすめ

山形では県内で拠点を持っている業者はそれほど多くありません。

ファクタリングは首都圏など大都市圏に営業所が集中しがちです。

一方山形のような地方には、まだそれほど浸透していない状況です。

しかし山形でもオンラインファクタリングであれば、日本全国どの業者でも利用できます。

東京や大阪、福岡などに本社を構える業者であっても、オンラインで完結すれば問題ありません。

オンラインファクタリングとは、入金までのすべてのプロセスがWebで完結するサービスです。

従来ファクタリングは、面談と契約の際には来店してもらうのが一般的でした。

しかし山形の法人代表者は、県内以外のサービスを利用するために遠方までわざわざ出かけないといけません。

オンラインで完結するなら、このような面倒な移動を省略できます。

またオンラインであれば、24時間365日いつでも好きな時に手続きできるのもメリットです。

郵送で書類を送る必要がなく、申込から完了までの流れも迅速です。

日中は本業によりなかなか手続きできない人でも、仕事終わりのちょっとした自由時間を使って申し込めるわけです。

実際山形のおすすめ業者を見てみると、新宿や池袋のビルに本社を置くサービスも含まれています。

5.コンサルタントなどプラスアルファのサービスがある

山形で利用できるファクタリングの中には、プラスアルファのサービスを手掛けているところも見られます。

その中でもおすすめなのが、コンサルティングサービスの有無です。

コンサルティングを取り扱うには、ビジネスや財務に関する専門知識やキャリアが必要になります。

コンサルティングサービスを行っているところは、それだけ専門性の高いスタッフがいることになり安心です。

また繰り返しファクタリングを利用している法人は、キャッシュフローになんらかの問題があるかもしれません。

コンサルティングサービスを利用すれば、経営上の課題や問題点が見つかるでしょう。

専門家のアドバイスを受けることで、支払や滞納リスクを抑え、経営も安定する可能性があります。

このほかにも各種サービスを提供している業者もあります。

補助金の案内や資金調達メニューを用意している業者も存在します。

自分たちにとって必要なサービスがあるかどうかで、候補を絞り込んでみるのも一考です。

山形でおすすめのファクタリング業者10選

山形でファクタリングを利用しようと考えた場合、「どの業者を選べば良いのか分からない」と感じる人も多いでしょう。

実際、ファクタリング業者は全国に数多く存在し、手数料や入金スピード、対応金額、サービス内容もさまざまです。

特に山形のように製造業が多く、回収サイトが長くなりやすい地域では、スピード感や使いやすさが業者選びの重要なポイントになります。

来店不要で利用できるか、オンラインで手続きが完結するかといった点も、日々忙しい事業者にとっては見逃せません。

そこでここでは、山形で利用しやすく、実績や利便性の面で評価の高いファクタリング業者を10社厳選して紹介します。

それぞれの特徴を比較しながら、自社の資金繰り状況や利用目的に合った業者選びの参考にしてください。

| ファクタリング業者 | 利用可能金額 | 買取手数料 | 入金スピード | 個人事業主 |

|---|---|---|---|---|

| SoKuMo | 10万円~1億円 | 1.0%~15.0% | 最短30分 | 可能 |

| PayToday | 10万円~ | 1.0%~9.5% | 最短30分 | 可能 |

| QuQuMo | 1万円~上限なし | 1.0%~ | 最短2時間 | 可能 |

| ビートレーディング | 10万円~3億円 | 2.0%~ | 最短即日 | 可能 |

| 日本中小企業金融サポート機構 | 10万円~上限なし | 1.5%~ | 最短即日 | 可能 |

| アクセルファクター | 30万円~5,000万円 | 2.0%~ | 最短即日 | 可能 |

| トップ・マネジメント | 30万円~3億円 | 2.0%~ | 最短即日 | 不可 |

| OLTA | 下限なし | 2.0%~9.0% | 最短即日 | 可能 |

| PMGファクタリング | 50万円~2億円 | 2.0%~ | 最短即日 | 不可 |

| ラボル | 1万円~ | 10.0%~ | 最短30分 | 可能 |

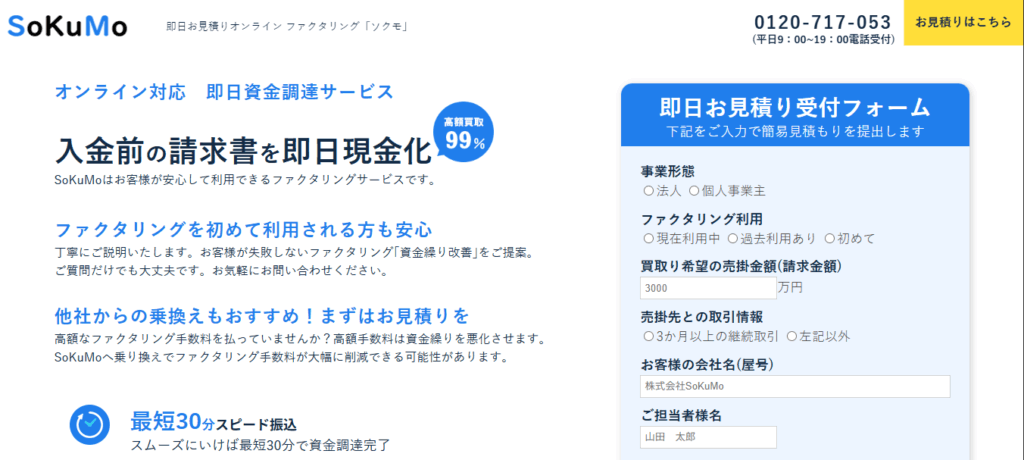

1,SoKuMo|山形でスピード重視の資金調達をしたい法人におすすめ

SoKuMoは、最短30分のスピーディーな入金とオンライン完結に対応しており、山形の事業者でも利用しやすいファクタリングサービスです。

SoKuMoは申込から審査、契約、振込までをWeb上で完了できるため、金融機関の店舗が近くにないエリアでも問題なく利用できます。

製造業のように回収サイトが長くなりがちな業種でも、請求書をもとに早期資金化できる点が強みです。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~15.0% |

| 入金スピード | 最短30分 |

| 方式 | 2社間 |

| 買取金額 | 10万円~1億円 |

| 登記 | 不要 |

| おすすめな人 | 山形で来店不要・即日資金化を重視したい法人 |

2,PayToday|手数料を抑えてオンライン完結したい事業者向け

PayTodayは、比較的低い手数料水準とスピードを両立したオンライン型ファクタリングです。

PayTodayは全国対応のため、山形からでも問題なく利用できます。

資金繰り改善を目的としつつ、コスト面も重視したい製造業や中小企業に向いています。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~9.5% |

| 入金スピード | 最短30分 |

| 方式 | 2社間 |

| 買取金額 | 10万円~ |

| 登記 | 不要 |

| おすすめな人 | 手数料を抑えてファクタリングを活用したい事業者 |

3,QuQuMo|少額から利用でき初めてでも使いやすい

QuQuMoは、少額の売掛債権から申込みでき、初めてのファクタリングにも向いています。

山形の個人事業主や中小企業でも利用しやすく、回収サイトが長い取引のつなぎ資金として活用できます。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~ |

| 入金スピード | 最短2時間 |

| 方式 | 2社間 |

| 買取金額 | 1万円~上限なし |

| 登記 | 不要 |

| おすすめな人 | 少額の請求書を早く現金化したい事業者 |

4,ビートレーディング|実績重視で安心して利用したい法人向け

ビートレーディングは取引実績が豊富で、安定した対応が評価されています。

製造業や建設業など、比較的高額な売掛債権を扱う山形の法人にも向いています。

| 対象 | 法人・個人事業主 |

| 手数料 | 2.0%~ |

| 入金スピード | 最短即日 |

| 方式 | 2社間・3社間 |

| 買取金額 | 10万円~3億円 |

| 登記 | 不要(条件あり) |

| おすすめな人 | 実績と信頼性を重視したい法人 |

5,日本中小企業金融サポート機構|資金繰り全体を相談したい企業向け

ファクタリングだけでなく、資金繰り全体のサポートを受けられる点が特徴です。

繰り返し資金繰りに悩んでいる山形の中小企業に向いています。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.5%~ |

| 入金スピード | 最短即日 |

| 方式 | 2社間・3社間 |

| 買取金額 | 10万円~上限なし |

| 登記 | 不要 |

| おすすめな人 | 経営改善も視野に入れて利用したい法人 |

6,アクセルファクター|即日対応を重視する事業者向け

アクセルファクターは、急な支払いが発生した際の即日対応に強みがあります。

山形で緊急的な資金調達が必要な場合に選択肢となるでしょう。

| 対象 | 法人・個人事業主 |

| 手数料 | 2.0%~ |

| 入金スピード | 最短即日 |

| 方式 | 2社間・3社間 |

| 買取金額 | 30万円~5,000万円 |

| 登記 | 不要 |

| おすすめな人 | 急ぎで現金が必要な法人 |

7,トップ・マネジメント|高額債権を扱う法人向け

数億円規模の売掛債権にも対応できる点が特徴です。

山形で製造業や大口取引を行う法人に向いています。

| 対象 | 法人 |

| 手数料 | 2.0%~ |

| 入金スピード | 最短即日 |

| 方式 | 2社間・3社間 |

| 買取金額 | 30万円~3億円 |

| 登記 | 不要(条件あり) |

| おすすめな人 | 高額な売掛金を現金化したい法人 |

8,OLTA|手続きを簡単に済ませたい事業者向け

OLTAはオンラインでの手続きの簡単さが特徴です。

書類提出や手続きの手間を減らしたい山形の事業者に向いています。

| 対象 | 法人・個人事業主 |

| 手数料 | 2.0%~9.0% |

| 入金スピード | 最短即日 |

| 方式 | 2社間 |

| 買取金額 | 下限なし |

| 登記 | 不要 |

| おすすめな人 | 手続きを簡単に済ませたい法人・個人事業主 |

9,PMGファクタリング|法人専門で安定した対応を求める企業向け

法人専門で、継続利用を前提とした対応が特徴です。

山形で長期的に資金調達手段を確保したい法人に向いています。

| 対象 | 法人 |

| 手数料 | 2.0%~ |

| 入金スピード | 最短即日 |

| 方式 | 2社間・3社間 |

| 買取金額 | 50万円~2億円 |

| 登記 | 不要 |

| おすすめな人 | 安定した取引を重視する法人 |

10,ラボル|個人事業主・フリーランス向け

ラボルは少額から利用でき、個人事業主にも対応しています。

山形でフリーランスや小規模事業を営んでいる人に向いています。

| 対象 | 法人・個人事業主 |

| 手数料 | 10.0%~ |

| 入金スピード | 最短30分 |

| 方式 | 2社間 |

| 買取金額 | 1万円~ |

| 登記 | 不要 |

| おすすめな人 | 少額で資金調達したい個人事業主 |

山形のファクタリングに関するまとめ

山形は製造業の盛んな地域です。

県内には精密部品や加工など、ものづくりを支える産業が集積しており、今後も事業活動が活発化していくことが期待されます。

しかし製造業は利益率が低いなどの理由で、銀行融資の受けにくい側面があります。

設備投資や原料の仕入など、先に出ていく支出が大きくなりやすく、決算の数字が伸びにくい企業も少なくありません。

その結果、必要なタイミングで資金調達ができず、資金繰りに悩むケースも出てきます。

そこでおすすめなのが、ファクタリングです。

売掛債権を譲渡して現金化するファクタリングは、売掛先の信用力を重視します。

よって自社の信用力が十分でなくても、売掛先の経営状況が安定していれば利用可能です。

またオンライン完結型のサービスを選べば、山形からでも来店不要で手続きを進められるため、スピード感を重視したい事業者にも向いています。

ただしまだ法整備が進んでいないため、悪徳業者も潜んでいるかもしれないので利用する業者を選ぶ際には慎重に品定めしましょう。

手数料が相場からかけ離れていないか、償還請求権の有無、契約書・見積書などの書面がきちんと提示されるかといった点は、最低限確認しておくことが重要です。

自社の状況に合ったサービスを選び、必要な場面で上手に活用することで、資金繰りの安定につなげていきましょう。