必見ファクタリング情報コラム

Message

【各社比較】ネット完結型ファクタリングのポイントや注意点を徹底解説!

2024年7月23日

緊急時の資金調達など、いざという時資金調達までのスピードが遅かったり、審査基準が厳しかったりと多くの事業主様が悩み抱える時があると思います。

そんな方たちに向けて、今回ネット完結型ファクタリングのポイントや注意点やメリット・デメリットまで解説していきます。

近年では審査から契約までネット上で利用ができるネット完結型ファクタリングが主流になってきています。

事業主様にとって、メリットは多いと思いますがデメリットもありますので気をつけてください。

本記事ではネット完結型ファクタリングについて、わかりやすく解説しますのでぜひ最後までお読みいただけると幸いです。

「キャッシュフローが追い付かず、急ぎ資金が必要になった…」

「急な出費が必要となり、必要な資金を調達したい」

経営をする中で、このような悩みを抱えたことはありませんか?

資金調達手段のひとつであるファクタリング。

ファクタリングは「最短即日入金」も可能であり、素早い資金調達が可能なサービスです。

これまで主流だったオフラインのファクタリング契約から、社会背景に合せたネット完結型ファクタリングが広まりを見せています。

この記事では、

- ネット完結型ファクタリングの手続き方法

- ネット完結型ファクタリングのポイント・注意点

- ネット完結型ファクタリングのメリット・デメリット

を徹底解説します。

後半にネット完結型のファクタリング会社の紹介・比較もしますので、ぜひ最後までお読みください。

目次

ファクタリングとは

ネット完結型のファクタリングについて解説する前に、今一度「従来型のオフラインでのファクタリング」についておさらいしてみましょう。

ファクタリングとは、企業(事業主)における資金調達ツールのひとつ。

企業が保有している売掛債権(請求書)をファクタリング会社が買い取ることで、売掛金を資金として提供するサービスを指します。

つまり、手元にある請求書や帳簿の売掛金を、売掛金入金予定日よりも前に現金化できるサービスです。

また、ファクタリングは「買取サービス」であるため、担保・保証人は不要。

さらに、借入として信用情報に残ることもないというメリットがあります。

日本の企業間取引は信用取引が一般的であるため、売上があっても売掛金が入金されるのは数ヶ月先ということがほとんど。

そんな中、「借りない資金調達」であるファクタリングを利用することで、素早く手元に現金の準備ができるため、企業の方々に広く利用されています。

ファクタリング以外の資金調達方法は?

では、ファクタリング以外の資金調達にはなにがあるのでしょうか。

ファクタリング以外の資金調達方法としては、主に以下の2つが流通しています。

- 出資(エクイティ)

- 融資(デット)

上記2点とファクタリングを、比較しつつ解説します。

| 資金調達の種類 | 概要 |

| 出資(エクイティ) |

|

| 融資(デット) |

|

| ファクタリング |

|

※一般的に、出資(エクイティ)の方が融資(デット)に比べ、ハイリスク・ハイリターンとされています。

※ファクタリングは債権や融資を伴わない、資金調達として起業家の方にとても有益とされています。

ファクタリングの種類

ファクタリングの種類については、以下の5つが主流となります。

ポイントを絞って解説しましょう。

| 種類 | 概要|特徴 |

| 医療ファクタリング |

|

| 買取ファクタリング |

|

| 一括ファクタリング |

|

| 保証ファクタリング |

|

| 国際ファクタリング |

|

一般的に「ファクタリング」というと、「買取ファクタリング」を指していることが多く、利用者も最も多いです。

ファクタリングの契約形態

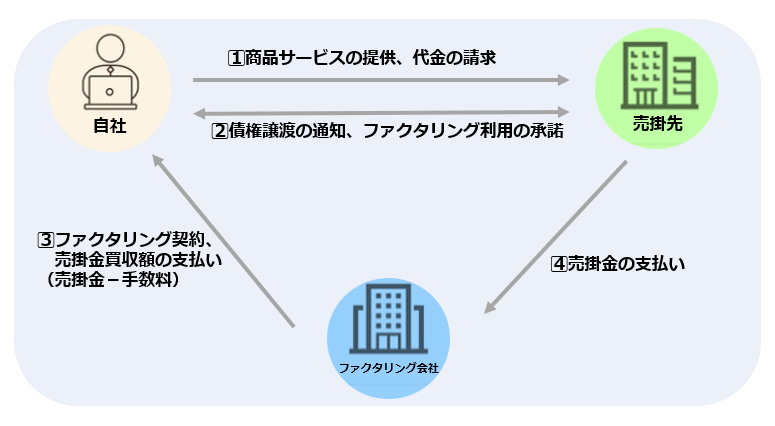

ファクタリングの契約形態については、2種類あります。

- 2社間ファクタリング

- 3社間ファクタリング

2社間ファクタリング

2社間ファクタリングとは、売掛先にはファクタリングを行うことを伝えず、利用者とファクタリング会社のみで執り行う契約のことです。

2社間ファクタリングのメリットとデメリットはこちら。

メリット

|

デメリット

|

3社間ファクタリング

3社間ファクタリングとは、売掛先、利用者、ファクタリング会社で契約を結ぶファクタリングのこと。

3社間ファクタリングのメリットとデメリットはこちら。

メリット

|

デメリット

|

ネット完結型ファクタリングとは

ここからは、ネット完結型ファクタリングについて詳しく解説します。

ファクタリングは、「借りない資金調達」として広まりを見せている資金調達方法。

しかし従来のファクタリングでは「近くにファクタリング会社がない」「遠方の住まいだから申し込みできない」という課題がありました。

ファクタリング会社の従業員が出張・訪問してカバーできるケースもありましたが、利用会社が遠方であるが故に審査対象外、申込対象外とされてしまうこともしばしば。

また、ファクタリング申し込みの際にはオフラインの面談が必要となる場合もあり、経営の忙しさからファクタリングの申し込みを諦めてしまう方もいました。

そこで課題を解決すべく、登場したのが「ネット完結型ファクタリング」です。

ネット完結型ファクタリングのポイントはこちら。

- 来店不要で即日対応可能

- オンラインにて審査・契約が簡潔

- 全国どこにいてもファクタリングが申し込める

- 24時間申込み可能

このような理由から、ネット完結型ファクタリングの会社が近年増え続けています。

また、新型コロナウイルス感染症の拡大もあり、非対面での契約形態が注目され、ネット完結型ファクタリング会社の需要も加速していくでしょう。

従来型ファクタリングとネット完結型ファクタリングの比較

従来型のファクタリングとネット完結型ファクタリングの違いを比較してみましょう。

| 従来型のファクタリング | ネット完結型ファクタリング | |

| 契約 |

|

|

| 手続き |

|

|

| 提出物の届け |

|

|

| 審査方法 |

|

|

| 備考 |

|

|

パソコンやスマホの作業に不慣れといったケースを除いては、手続き~審査・入金までがスムーズに行えるのが、ネット完結型ファクタリングの特徴です。

ネット完結型ファクタリングの手続きの流れ

では、ネット完結型ファクタリングの手続きを解説します。

利用するファクタリングの種類や企業によっても規約の差は生じますが、大まかな手続きの手順の流れを知っておくと、いざというときに役立つでしょう。

ここでは、ネット完結型ファクタリングにおける「2社間ファクタリング」と「3社間ファクタリング」、それぞれの方式の手続きの流れを紹介します。

ネット完結型ファクタリング|2社間ファクタリングの手続きの手順

申し込みから入金までの早さがポイントとなる2社間のネット完結型ファクタリング。

手続きは以下となります。

- ホームページお申し込みフォームに必要事項を入力

- 必要書類の提出(画像データをメール等に添付)

- 審査結果を待つ

- 審査結果の確認

- 問題がなければ契約(クラウド契約)し、買取金額が入金される

- 売掛金入金後、利用者はファクタリング会社へ売掛金の入金を行う

多くの企業が、審査に問題がなければそのまま契約に進み、契約を済ませればすぐに入金処理が行われることとなります。

午後の一定時刻を過ぎると入金処理の反映が翌営業日となる場合もあるので、利用するファクタリング会社に確認するようにしましょう。

ネット完結型ファクタリング|3社間ファクタリングの手続きの手順

2社間ファクタリングと比べると、信頼性が重視される3社間ファクタリング。

ネット完結型ファクタリングの申込み前に、以下を確認してみましょう。

- 売掛先(企業)へファクタリング契約を行う連絡を行う

- 売掛先(企業)に必ずファクタリングについての承諾を貰う

また、3社間のネット完結型ファクタリングの、手続きは以下となります。

- 相談・問い合わせ

- 相談内容に問題がなければ、利用者への連絡と、売掛先へ売掛債権の譲渡に関する連絡がいく

- 利用者とファクタリング会社、売掛先とで契約を結ぶ

- 振込金額についての確認

- 審査結果の確認

- ファクタリング会社から利用者へ買取金額が入金される

- 売掛金の支払期日に、売掛先からファクタリング企業へ売掛金の支払いを行う

ファクタリングサービスを提供する企業によって、規約も手続きも異なることがほとんど。

不明点は、必ず契約前に確認を行うようにしましょう。

ネット完結型ファクタリング|必要な書類について

ネット完結型ファクタリングに限りませんが、ファクタリングの利用にあたって、いくつかの契約書を準備することを把握しておきましょう。

一般的に必要となる提出書類はこちら。

| 提出書類 | 取得先 | 備考 |

| 印鑑証明書 | お近くの法務局 | 発行日から3ヶ月以内のもの |

| 登記簿謄本 | お近くの法務局 | 発行日から3ヶ月以内のもの |

| 契約書類関係 ・注文書 ・買取契約書など |

利用者の管理書類 | - |

| 試算表 | 利用者の管理書類 | 決算より、6ヶ月以上経過した場合に必要となる |

| 法人税確定申告書 (決算報告書) |

利用者の管理書類 |

|

| 売掛金関係書類 ・請求書 ・納品書 ・注文書など |

利用者の管理書類 | - |

※ファクタリング会社に応じて、必要書類の変更・追加書類の提出を求められることもあります。

ネット完結型ファクタリング|必要な書類に関する注意点

必要書類に関する注意点は、主に以下の3つです。

- 契約書類の保管

- 契約前の確認・見極め

- 契約解除はできないと認知しておくこと

まず、必ず覚えておいて欲しいことは「契約書類一式は、必ず保管しておく」ということ。

万が一トラブルが起こった際も契約書が動かぬ証拠として手元に残ります。

そのため、契約前に気になったことは、事前に確認して契約を結ぶようにしましょう。

その際、しっかりと説明をした上で契約書を提出してくれる会社かどうかを見極めることで、悪質業者に騙されないポイントにもなります。

また、ネット完結型ファクタリングは、基本的に契約の途中・事後で契約解除はできないものと覚えておきましょう。

万が一契約解除について説明を受けた場合も、多くの場合はファクタリング会社からの契約解除を指す場合がほとんどです。

ネット完結型ファクタリング会社を選ぶ際のポイント

ネット完結型ファクタリング会社の選び方について解説します。

ネット完結型ファクタリングでは、オフラインで顔を合わせることがない上に、重要な書類を提出したりお金を動かしたりするので、初めての場合は大きな不安を抱える方もいます。

ネット完結型ファクタリング企業を選ぶ際は、以下のポイントを必ず確認しましょう。

| 会社概要について確認 | 後のトラブル回避のためにも、以下について要確認

|

| 会社の規模 |

|

| 実績 | 以下のような実績の掲載についても要確認

|

| 契約や条件 | ホームページや契約書に以下の事柄などを詳しく記載されているかどうか要確認

|

ネット完結型ファクタリングは近年増え始めましたが、「ファクタリング」というサービスは古くからあります。

近年、働き方改革などによって起業する方が増えたり、それにより多くのサービスが提供されるようになり、ファクタリング業界においても、トラブルや事件が増え始めたことも事実。

その注意喚起を拡充するために、メディアや新聞などで情報提供され「ファクタリング」に悪いイメージを抱く人も増えました。

そのため、正しい知識を知らずに「ネット完結型のファクタリング」と聞くと、さらに不安になってしまう方もいるかもしれません。

ネット完結型のファクタリングはサービスの仕組みを正しく理解し、優良な業者を選ぶことで資金繰りの改善に繋がるサービスです。

未だファクタリングサービスに関する法律が未整備なために、悪質な業者もいるということは覚えておきましょう。

ネット完結型ファクタリングのメリットとデメリット

ネット完結型ファクタリングのメリットとデメリットを解説します。

ネット完結型ファクタリングの7つのメリット

ネット完結型ファクタリングメリットは、以下の7点となります。

- 資金の早期確保ができる

- 借金にならない

- 継続的、且つ長期的に活用できる

- 倒産などによるリスクの低減

- キャッシュフローの改善

- 保証人不要

- 負債を作らずに済む

| 資金の早期確保 |

|

| 借金にならない |

|

| 継続的かつ長期的に活用できる |

|

| 倒産などによるリスクの低減 | 万が一、取引先事業者様(売掛先)が倒産に至った場合

|

| キャッシュフローの改善 | 売掛金の早期支払いにより、キャッシュフローが改善される |

| 保証人不要 | 融資ではないため、担保・保証人不要 |

| 負債を作らずに済む | ファクタリングは借入金とはならないため、貸借対照表の負債にはならない |

ネット完結型ファクタリングの3つのデメリット

ネット完結型ファクタリングのデメリットは、以下の3つとなります。

- 手数料が高い

- 債権譲渡登記が必要となるケースもある

- 悪質業者に気を付ける必要がある

| 手数料が高い | 一概にはいえませんが、手数料が高い傾向にあります。 中には売掛金の3割程度の手数料が必要になるケースもあるため事前確認が必要。 |

| 債権譲渡登記が必要となるケースがある | 取引金額が高くなると、債権譲渡登記が必要となるケースがあります。(※1) |

| 悪質業者に気をつける必要がある | 法律で一定の規律があるわけではないために、悪質業者に気を付けましょう。 ※上述した「ネット完結型のファクタリング企業の選び方のポイント」を参考にしてください。 |

(※1)債権譲渡登記とは?

債権譲渡登記とは、取引先による債権の不払いのリスクを回避するための手段のひとつのこと。

担保となるものや債権譲渡に関わる契約書の記載が不適切な場合、万が一債権の不払いが起こったときに、債権の回収ができなくなってしまうために「債権譲渡登記」が必要とされています。

ネット完結型ファクタリングの各社比較

ネット完結型ファクタリング会社を利用する際、「どこを選べばいいのだろう」と悩む方も多いのではないでしょうか。

ネット完結できるファクタリング会社を比較・紹介します。

| 会社名 | 対象 | 買取可能額 | 手数料 |

| SoKuMo | 法人・個人事業主 | 10万円~1億円 | 1.0%~15.0% |

| nugget | 個人事業主のみ | 1万円~10万円 | 一律10.0% |

| yup先払い | 法人・個人事業主 | 1万円~10万円 ※初回 |

一律10.0% |

| FReeNANCe | 個人事業主のみ | 1万円~25万円 | 3.0%~10.0% |

| OLTA | 法人・個人事業主 | 無制限 | 2.0%~9.0% |

| QuQuMo | 法人・個人事業主 | 無制限 | 1.0%~ |

| 電ふぁく | 法人・個人事業主 | 非公開 | 1.8%~8.0% |

| Accel Factor | 法人・個人事業主 | 無制限 | 2.0%~9.0% |

| anew | 法人のみ | 無制限 | 2.0%~9.0% |

1,SoKuMo

SoKuMoは、最短30分で入金可能、オンライン面談に対応しているネット完結型ファクタリングの会社です。

◇ポイント

- 手数料は業界最低基準の1.0%~

- オンライン面談に対応可能

- 業界最速の30分で入金

◇必要・提出書類

- 請求書

- 決算書(個人事業主の場合は確定申告書)

- 銀行口座のコピー

◇概要

| 手数料 | 2社間ファクタリング:1.0%~15.0% 3社間ファクタリング:取り扱いなし |

| 面談 | 不要(必要に応じてオンライン面談) |

| 審査スピード | 最短30分 |

| 支払い | 指定なし |

| 即日入金のタイムリミット | 指定口座の対応時間による |

| 問い合わせ方法 | LINE、電話 |

| 営業時間 | 平日9:00~19:00 |

2,nugget

.png)

nuggetは、個人事業主に特化したネット完結型ファクタリングを提供しているファクタリング会社です。

◇ポイント

- 「与信タスク」をこなすと、上限がアップ

- 創業して間もない企業も対応可能

- 個人間取引には対応不可

◇必要・提出書類

- 請求書

- 請求確認メールの履歴

- 本人確認書類

◇概要

| 手数料 | 2社間ファクタリング:一律10.0% 3社間ファクタリング:取り扱いなし |

| 面談 | 不要 |

| 審査スピード | 最短60分 |

| 支払い | 150日以内 |

| 即日入金のタイムリミット | 16時までに審査完了 |

| 問い合わせ方法 | メール、チャット |

| 営業時間 | 平日10:00~19:00 |

3,yup先払い

yup先払いは、他にはないサービス利点なども多いのが特徴。

比較的、額面の小さい資金調達を求める際に向いています。

◇ポイント

- 個人顧客の売掛金を買い取ってもらえる(他にはないサービス)

- アフィリエイト、note、UberEatsなど一部の報酬は不対応

- 個人間の利用にも対応可能

- 創業して間もない企業も対応可能

◇必要・提出書類

- 請求書

- 仕事のURL(HP、SNSなど)

- 本人確認書類

◇概要

| 手数料 | 2社間ファクタリング:一律10.0% 3社間ファクタリング:取り扱いなし |

| 面談 | 不要 |

| 審査スピード | 最短60分 |

| 支払い | 70日以内 |

| 即日入金のタイムリミット | 正午までに審査完了 |

| 問い合わせ方法 | メール、チャット、LINE |

| 営業時間 | 平日10:00~18:00 |

4,FREENANCE

-_-フリーランスを、もっと自由に。-Google-Chrom-2.png)

FREENANCEは、フリーランスに役立つあらゆるサービスを提供している企業となります。

◇ポイント

- FREENANCEの口座を使用することとなる

- 審査に通過すれば、契約・売掛金回収・支払いの手続きは、自動で処理去れる

- 連絡が必要な場合はZoomで行う

- 3社間ファクタリングは「ともだち企業」の請求書のみ対象

- 一定の条件を満たすと、調達可能額や手数料が優遇

◇必要・提出書類

- フリーナンス口座の請求書

- 請求確認メールの履歴

- 3ヶ月分の入出金履歴

- 本人確認書類

- 登記簿謄本(法人のみ)

◇概要

| 手数料 | 2社間ファクタリング:3.0%~10.0% 3社間ファクタリング:取り扱いなし |

| 面談 | オンライン面談 |

| 審査スピード | 最短30分 |

| 支払い | 105日以内 |

| 即日入金のタイムリミット | AM11:30までに審査完了 |

| 問い合わせ方法 | メール、チャット、必要に応じてzoom |

| 営業時間 | メール:平日9:00~18:00 チャット:平日10:00~17:00 |

5,olta

「OLTA」は、調達可能額や支払いについて、審査によって柔軟に対応してもらえる企業です。

◇ポイント

- 少額空でも利用可能

- 審査通過後は「都度契約」となる

- 提携している銀行が多い

- 審査時の面談は基本不要

- 必要な場合も電話ヒアリングのみ

- 4ヶ月以上の事業による入出金実績が必要

◇必要・提出書類

- 請求書

- 4ヶ月分の入出金明細

- 決算書、 もしくは確定申告書

- 本人確認書類

◇概要

| 手数料 | 2社間ファクタリング:2.0%~9.0% 3社間ファクタリング:取り扱いなし |

| 面談 | 不要 |

| 審査スピード | 24時間 |

| 支払い | 制限なし |

| 即日入金のタイムリミット | 指定口座の対応時間による |

| 問い合わせ方法 | 電話、チャット |

| 営業時間 | 平日10:00~18:00 |

6,QuQuMo

QuQuMoは、クラウドサインを利用している会社です。

クラウドサインに慣れた人にとってはもちろんですが、とても簡単に「ネット完結型ファクタリングの手続き」を進めることのできる企業です。

◇ポイント

- 「クラウドサイン」|電子契約サービスで契約する

- 審査時の面談は基本不要

- 基本的には面談不要だが、審査結果によっては面談が必要なケースもある

- 3ヶ月以上の事業による入出金実績が必要

◇必要・提出書類

- 請求書

- 3ヶ月分の入出金明細

- 決算書 or 確定申告書

- 本人確認書類

◇概要

| 手数料 | 2社間ファクタリング:1.0%~ 3社間ファクタリング:取り扱いなし |

| 面談 | 不要 |

| 審査スピード | 最短30分 |

| 支払い | 制限なし |

| 即日入金のタイムリミット | 非公開 |

| 問い合わせ方法 | メール、電話 |

| 営業時間 | 平日9:00~19:00 |

7,電ふぁく

電ふぁくは、「トップ・マネジメント」との2社間ファクタリングを行っています。

「2.5社間ファクタリング」と提言されていますが、おそらく、売掛金の回収や支払いを行う際に「Tranzax」という別の管理会社が関与しているためでしょう。

◇ポイント

- 手数料が安い

- 2回目以降は、最短1時間入金となる

- 初回利用時は口座開設が必要となるため、時間がかかる

- 手続きを一貫して管理会社に任せることができるため利用者の負担が減る

◇必要・提出書類

- 請求書、基本契約書

- 7ヶ月分の入出金明細

- 決算書 or 確定申告書

- 本人確認書類

- 納税証明書

- 印鑑(登録)証明書

- Tranzaxの利用などに関する同意書

- ファクタリング契約に関する必要書類

※電ふぁくのネット完結型ファクタリングの契約・必要書類は、公式サイトでの公表はありません。

お問い合わせの上ご確認ください。

◇概要

| 手数料 | 2社間ファクタリング:1.8%~8.0% 3社間ファクタリング:取り扱いなし |

| 面談 | 不要 |

| 審査スピード | 非公開 |

| 支払い | 非公開 |

| 即日入金のタイムリミット | 非公開 |

| 問い合わせ方法 | 電話 |

| 営業時間 | 平日9:00~19:00 |

8,Accel Factor

アクセルファクターは、最高1億円までのネット完結型ファクタリングに対応しているにもかかわらず、個人事業主から法人まで対応するファクタリング会社となります。

また、来店にも対応しています。

◇ポイント

- 給与ファクタリングはしていない

- 手数料は業界最低水準2%~

◇必要・提出書類

- 売掛先への請求書

- それに類する書面(詳しくはお問い合わせの上ご確認ください)

◇概要

| 手数料 | 2社間ファクタリング:2.0%~20.0% 3社間ファクタリング:取り扱いなし |

| 面談 | 訪問可能 |

| 審査スピード | 最短即日 |

| 支払い | 非公開 |

| 即日入金のタイムリミット | 非公開 |

| 問い合わせ方法 | メール、電話 |

| 営業時間 | 平日9:30~19:00 |

9,anew

anewは、OLTAと新生銀行が共同運営している、法人に特化したネット完結型ファクタリング企業です。

審査等についてはOLTAが担当しているため、OLTAとほぼ変わらないと思ってください。

◇ポイント

- 調達可能額については、下限も上限設定なし

- OLTAと新生銀行が共同運営する法人特化のネット完結ファクタリング

- 審査時の面談は基本不要で、必要な場合も電話ヒアリングだけで済む

- 4ヶ月以上の事業による入出金実績が必要

◇必要・提出書類

- 請求書

- 4ヶ月分の入出金明細

- 決算書

- 本人確認書類

◇概要

| 手数料 | 2社間ファクタリング:2.0%~9.0% 3社間ファクタリング:取り扱いなし |

| 面談 | 不要 |

| 審査スピード | 24時間以内 |

| 支払い | 6ヶ月以内 |

| 即日入金のタイムリミット | 指定口座の対応時間による |

| 問い合わせ方法 | 電話、チャット |

| 営業時間 | 平日10:00~18:00 |

【各社比較】ネット完結型ファクタリングのポイントや注意点のまとめ

今回は、ネット完結型ファクタリングについて、従来のファクタリングとの違いや注意点などを詳しく解説しました。

また、大手ネット完結型のファクタリング企業も比較紹介しています。

ファクタリングは債権を背負わずにキャッシュフローをを改善できる、とても便利なサービスです。

また、ネット完結型ファクタリングを利用することで、手続きも簡単に済ませることが可能となり時間の大幅な節約となります。

ですが、ネット完結型ファクタリングを利用する際の注意点もあるので忘れずに気をつけてください。

起業家の皆さんの「いざ」という手助けになってくれること間違いありません。ぜひ頭の片隅に覚えておいてくださいね。