必見ファクタリング情報コラム

Message

ファクタリングとリースの違いとは?|それぞれの特徴と使い分け方法を徹底解説!

2025年12月26日

会社を経営していく上で、事業に必要な設備を整えるためには、ある程度まとまった資金を用意する必要があります。十分な資金が確保できなければ、必要な設備投資ができず、思うような経営が行えない状況に陥る可能性もあるでしょう。そうした設備投資の資金確保の手段として、ファクタリングやリース契約を利用する企業は少なくありません。

ファクタリングとリース契約はいずれも資金面の負担を軽減できる方法ですが、その仕組みや利用する期間、適した場面には明確な違いがあります。審査の考え方や利用条件も異なり、場合によってはファクタリングの方が審査が甘いと感じられるケースもあります。そのため、自社の財務状況や設備投資の目的に応じて、どちらを選ぶべきか慎重に判断することが重要です。

この記事では、ファクタリングとリース契約それぞれの仕組みや特徴を整理し、どのようなケースでどちらが向いているのかを分かりやすく解説します。両者の違いを一覧的に理解することで、設備投資に関する資金調達の悩みを解消し、自社にとって最適な選択ができるようになるでしょう。ぜひ最後までお読みください。

ファクタリングとは

ファクタリングとは、売掛債権をファクタリング会社に買い取ってもらう資金調達サービスのことです。

支払日を待っている状態の売掛金を売却することで、支払期日前に「現金」を得ることができます。

銀行融資のように何を担保にするか、保証人を立てる必要があるのかと悩む必要はなく、保証料も発生しません。

ファクタリングを利用する際には1%~30%程度の手数料がかかりますが、最短即日で資金調達できる点は大きな魅力です。融資とは異なり、借入ではないため返済方法を考える必要がなく、「返済できるか」「将来払えなくなったらどうしよう」といった不安を抱えずに済むのも特徴と言えるでしょう。

ファクタリングで得られた現金を、必要な設備の購入や導入費用に充てることで、スムーズに設備の準備を進めることが可能です。

一方で、手数料というコストが発生するため、メリットデメリットを正しく理解した上で利用することが重要です。スピードを重視したい場面や、負債を残さずに資金を確保したい場合には、ファクタリングは非常に有効な資金調達手段となるでしょう。

リース契約とは

リース契約とは、企業や個人事業主が事業に必要な設備を準備する際、物件そのものを購入するのではなく、リース会社から一定期間借りて利用する仕組みのことです。

リースの対象となる設備は、コピー機などのOA機器、パソコンやサーバーといったIT機器、デスクやロッカーなどの事務用品、営業活動で使用する自動車など多岐にわたります。工場を持つ企業の場合には、工作機械や重機、各種産業機器といった事業に直結する設備もリースの対象となります。

つまり、消耗品を除き、企業活動に関連するほとんどの設備がリースの対象になると言えるでしょう。

ただし、不動産や建物付属設備、構築物については原則としてリースの対象外となるため、導入を検討する際には注意が必要です。

リース契約では、借りた設備の所有権はリース会社が保有しますが、自社で購入する場合と比べて初期投資を抑えながら同等の設備を利用できる点が大きなメリットです。

銀行からの融資を受けて設備を購入する方法と異なり、まとまった資金を用意する必要がないため、最新機器や高額な設備についても導入のハードルが下がります。

このように、リース契約は資金負担を抑えつつ事業を拡大したい企業や個人事業主にとって、設備投資の選択肢として最適な方法のひとつと言えるでしょう。

リース契約は大きく分けて、ファイナンスリースとオペレーティングリースの2つに分類されます。

以下に2つのリースとそれぞれの違いを解説します。

ファイナンスリース

ファイナンスリースとは、利用者が選択した物品をリース会社が代わりに購入し、一定期間にわたって貸与する取引のことです。

一般的に「リース」と言う場合、多くはこのファイナンスリースを指します。ファイナンスリースには、リース期間満了後に物件の所有権が利用者へ移る「所有権移転ファイナンスリース」と、満了後も所有権は移転せず、更新手続きを行い再リース料を支払うことで継続利用する「所有権移転外ファイナンスリース」の2種類があります。

設備投資を行う際、特に高額な機械や設備を導入するケースでは、想定していたほどの利益を得られない場合もあります。こうした過剰投資が発生すると、設備の維持費や購入費用の返済が重荷となり、経営に悪影響を及ぼすことも少なくありません。ファイナンスリースは、必要な期間だけ設備を利用できるため、このような過剰設備のリスクを抑えたい企業向けの手法と言えるでしょう。

ファイナンスリースは、原則としてリース契約期間の間に中途解約ができません。また、物件の保守・修繕義務は利用者側にあり、メンテナンスに関するサポートは限定的となる点にも注意が必要です。リース料には、リース対象物件の購入価格に加え、金利や損害保険料、固定資産税などが含まれます。

これらの要素を踏まえると、最終的に支払う総額は、物品価格のおおよそ115%程度になるのが一般的です。金融機関からの借入と比較した場合、信用情報への影響が少ない点はメリットですが、総支払額は高くなる傾向があります。

ファイナンスリースは、一括購入に比べて初期費用を抑えられる一方で、総コストは割高になるため、導入前にはリースの仕組みや契約内容について十分な知識を持ったうえで検討することが重要です。

オペレーティングリース

オペレーティングリースとは、リース期間満了後に対象物に市場価値が残存する見込みがある場合のみ貸与できるリースのこと。

リース会社は、リース期間満了時の物件の残存価値を予測し、購入費用や金利などを加えた総額から残存価値を差し引いてリース料を設定します。

オペレーティングリースはファイナンスリースと比較して、短期間での契約が可能であり、リース満了後も所有権は利用者に移りません。

そのため、物件の保守・修繕義務はリース会社にあり、利用者がメンテナンス費を負担することもないのです。

また、中途解約も可能であるため「やっぱり必要ないな」と思ったときに、解約することも可能。

オペレーティングリースにおけるリース料は、物件購入価格の90%未満に設定しなければならないため、一括購入するよりも低価格で同じ物件を利用できます。

ただし、リース期間満了後に中古売却することが前提でリースするため、残価価値の見込めるものしかリース対象になりません。

そのため、リース対象になり得る物件が少ないという点に注意が必要です。

ファクタリングとリースの違い

設備準備に利用されることの多いファクタリングとリース。

簡単に言うと、ファクタリングは設備購入に必要な資金を調達する手法、リースは必要な設備をレンタルできる手法です。

ファクタリングとリースには大きな違いが4つあるので、それぞれ以下に解説します。

- 利用目的

- キャッシュフローへの影響

- 手数料率

- 設備の所有権

1,利用目的

オペレーティングリースとは、リース期間満了後にも対象物に一定の市場価値が残ると見込まれる場合にのみ提供されるリース方式です。

リース会社は、契約までの流れの中で、リース期間満了時点における物件の残存価値を予測し、購入費用や金利などを含めた総額からその残価を差し引いた金額をもとにリース料を設定します。

オペレーティングリースは、ファイナンスリースとは仕組みが異なる点が多く、比較的短期間での契約が可能です。リース満了後も所有権は利用者に移らず、同時に物件の保守や修繕義務もリース会社側が負います。そのため、利用者がメンテナンス費用を別途負担する必要はありません。また、中途解約が認められているケースも多く、ビジネス環境の変化に応じて柔軟に対応できる点は大きな特徴と言えるでしょう。

オペレーティングリースでは、リース料を物件購入価格の90%未満に設定する必要があるため、一括購入と比べて低コストで同じ設備を利用できます。

契約から利用開始までのスピードも早い場合があり、迅速に設備を導入したい企業にとっては魅力的な選択肢となります。

ただし、リース期間満了後に中古市場で売却することを前提とした契約形態であるため、残存価値が見込める物件しか対象になりません。その結果、リース可能な物件の数が限られる点には注意が必要です。導入を検討する際には、対象物件の市場価値やリース会社の取り扱い実績を事前に確認し、自社のビジネスに適した契約かどうかを見極めることが重要でしょう。

2,キャッシュフローへの影響

ファクタリングとリースでは、キャッシュフローへの影響の型も異なるため、その違いを基本から理解しておくことが重要です。どちらも会計上は負債にならない資金調達・資金活用手段であり、保証を求められないケースが多く、利用しやすい点は共通しています。

ファクタリングは売掛金を早期に現金化する仕組みであるため、利用すると手元資金が増え、資金不足のリスクを軽減できます。実際にファクタリングを利用した経験のある事業者の中には、急な支払いに対応できたことで資金繰りが大きく改善したという声もあります。ただし、利用時には手数料がかかる点を考慮する必要があります。

一方、リースは設備などを購入せずに利用できる仕組みであり、負債や資産が増えないという特徴があります。高額な設備投資に伴う一時的な資金流出を防ぐことができるため、キャッシュアウトフローの増加を抑え、資金繰りを安定させる効果があります。このように、リースは日々の資金管理を重視する企業にとって有効な手段といえるでしょう。

つまり、両者を比較すると、ファクタリングは資金繰りの「改善」に向いた手段であり、リースは資金繰りの「維持」や安定化に適した手段という違いがあります。自社の状況や資金の流れを踏まえたうえで、どちらを選ぶべきかを判断することが大切です。

3,手数料率

ファクタリングとリースの違いには、手数料率や支払い方法といった内容も含まれます。特に法人や事業を営む社にとっては、資金繰りへの影響を左右する重要なポイントです。

ファクタリングは、保有している売掛債権を売却する際、売掛金額に対して1%~30%程度のファクタリング手数料が発生します。そのため、売掛金を満額で資金化することはできず、入金額は支払期日まで待った場合よりも少なくなります。手数料負担が大きいと感じることもありますが、資金繰りの悪化を防ぎ、早急に現金を確保できる点は大きな力となります。

一方で、リースは物件購入額のおよそ1.5%に加え、金利や諸費用などの支払いが毎月発生します。月々の支払額は比較的抑えられるため、資金計画を立てやすく、長期的に見れば安心して利用しやすい仕組みといえるでしょう。ただし、契約期間中は継続して支払いが発生するため、事業状況に応じた判断が求められます。

ファクタリングは売掛債権の売却時に一度だけ手数料を支払うのに対し、リースは契約期間中、継続的に費用がかかります。このように、両者は手数料率だけでなく支払いが発生する期間にも明確な違いがあります。自社の資金状況や事業計画を踏まえたうえで、どちらを選ぶべきかを慎重に検討することが重要です。

4,設備の所有権

ファクタリングとリースでは、設備の所有権の所在という重要な点にも明確な違いがあります。まず概要として理解しておきたいのが、ファクタリングは自社で設備を購入する形となるため、所有権は自社にあるという点です。そのため、事業環境の変化や急な方針転換があった場合でも、自社判断で売却や処分ができ、不要な維持コストを抑えることが可能です。新しい設備への入れ替えも柔軟に行えるため、経営判断の自由度は高いといえるでしょう。

一方で、リースはリース会社から設備をレンタルしている状態であり、物件の所有権はリース会社にあります。原則として中途解約はできず、不要になった場合でも売却や処分は認められません。そのため、契約期間満了までリース料を支払い続ける必要があり、状況によっては負担が以上に感じられることもあります。審査が比較的甘いケースもあり導入しやすい反面、長期的な視点での負担には注意が必要です。

このように、設備準備後の物件の自由度という点では、ファクタリングを利用した方が高いといえます。資金調達や設備導入における支援策として、どちらが適しているかは事業内容や将来計画によって異なります。設備準備後の扱いも含め、ファクタリングとリースの違いを正しく理解したうえで、自社にとって最適な方法を検討することが求められるでしょう。

ファクタリングとリースどっちがいいの?

ここまでファクタリングとリースについて、それぞれの特徴と違いを解説してきました。リースは手数料が比較的低く、初期負担を抑えて設備を準備できるため、一見するとお得に感じる方も多いでしょう。一方で、ファクタリングを活用すれば、準備した設備は自社の所有物となり、自己資産として計上できる点が大きな特徴です。税金や会計処理への影響も含め、事業全体の計画を考えたうえで判断する必要があります。

このように、両者は仕組みや考え方が異なり、それぞれにメリットとデメリットが存在します。そのため、どちらを選ぶべきか迷ってしまうのも無理はありません。資金調達から設備導入までをスムーズに完結させたいのか、あるいはコストを分散しながら利用したいのかによって、適した方法は変わってきます。場合によっては、専門家のアドバイスやサービスの提供を受けながら検討するのも良い選択といえるでしょう。

結論から言うと、設備の利用期間が長くなる場合、その期間分だけリース費用が積み重なるため、設備を長期的に使用するのであればファクタリングの方がおすすめです。では、実際にどのようなケースでファクタリングやリースが適しているのか、次に詳しく解説していきましょう。

ファクタリングが適しているケース

ファクタリングで設備準備をした場合、物件は自社の所有物となります。

また、一度購入してしまえばその後毎月の支払いが発生することもなく、設備を導入することで得られた利益がそのまま会社の利益として計上できます。

そのため、ファクタリングは以下のようなケースでおすすめ。

- 設備を導入することで利益を得られる可能性が高いと予測できるケース

- 導入する設備を長期間使用する可能性が高いケース

- 自社の所有物として設備を利用したいケース

また、ファクタリングは設備投資のためだけでなく、自由に使用できる現金の早期調達が可能です。

そのため、すぐに現金が必要な会社や回収サイトの短縮により資金繰りを改善したい会社にもおすすめと言えるでしょう。

リースが適している会社

ファクタリングとは違い、リースで設備準備をした場合、物件の所有権はリース会社のもの。

しかし、一括購入するための十分な資金がなくても高額設備の導入が可能になるのが、リースの最大のメリット。

そのため、リースは以下のようなケースにおすすめ。

- 設備購入のための十分な資金がない会社

- 高額な資金の流出を避けたい会社

リースは高額な設備でも、一括で支払いをする必要がなく、毎月少額の支払いで設備を利用することができます。

設備導入を検討しているけど資金の準備ができない、そんな場合は特におすすめでしょう。

おすすめファクタリング会社比較表

| ファクタリング業者 | 利用可能金額 | 買取手数料 | 入金速度 | 個人事業主 |

|---|---|---|---|---|

| sokumo | 10万円~1億円 | 1.0%~15% | 最短30分 | 可能 |

| ファクタリングプロ | 50万円~5000万円 | 1.5%~15.0% | 最短即日 | 可能 |

| 三共サービス | 100万円~5000万円 | 2.0%~15.0% | 最短即日 | 可能 |

| TRY | 30万円~1億円 | 2.0%~18.0% | 最短即日 | 可能 |

| AGビジネスサポート | 50万円~5000万円 | 1.5%~15.0% | 最短即日 | 可能 |

| Jトラストファクター | 100万円~1億円 | 2.0%~20.0% | 最短即日 | 不可 |

| QuQuMo | 上限・下限なし | 1.0%~ | 最短2時間 | 可能 |

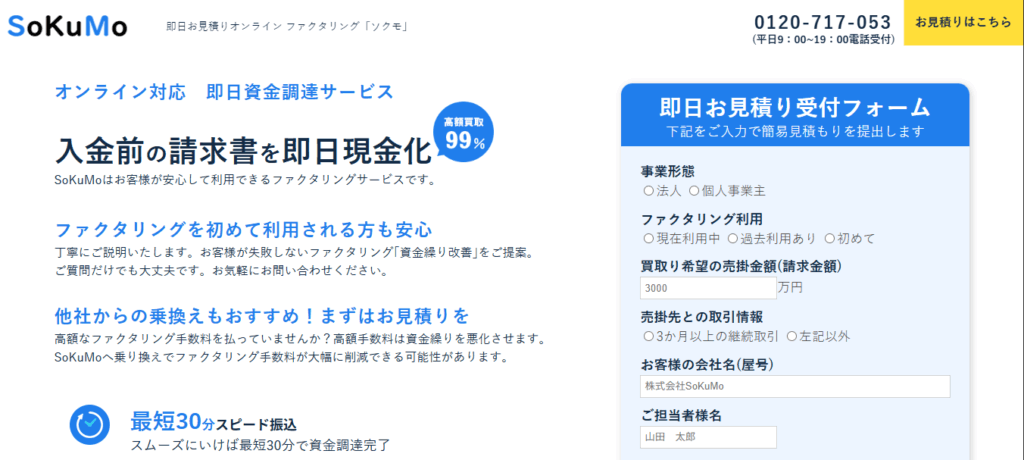

1,SoKuMo|業界最速最短30分で資金調達可能

SoKuMoは買取金額は10万円~1億円、最短30分で入金可能、手数料1.0%~15.0%と低手数料かつファクタリング業界最速の資金調達が可能な会社。

業界最低水準の手数料1.0%から利用可能で、オンライン面談の対応もあり安心して契約できます。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~15.0% |

| 入金スピード | 最短30分 |

| 方式 | 2社間ファクタリング |

| 買取金額 | 10万円~1億円 |

| 登記 | 不要 |

| 会社名 | 株式会社アドプランニング |

|---|---|

| 代表者名 | 佐藤 聖人 |

| 所在地 | 東京都中央区八重洲2-11-7 一新ビル8階 |

2,ファクタリングプロ|小口から柔軟対応

ファクタリングプロは1%~10%の手数料、全国対応で最短翌日送金可能な柔軟型サービス。

| 手数料 | 1%~10% |

| 入金スピード | 最短翌日 |

| 買取金額 | 50万円~5000万円 |

| 会社名 | 株式会社MEDS JAPAN(ファクタリングプロ) |

|---|---|

| 代表者名 | 皆川 章生 |

| 所在地 | 東京都台東区東上野1-8-2 オーイズミ東上野ビル東館7F |

3,三共サービス|老舗で信頼の実績

三共サービスは2001年創業、新進ではなく実績と信頼のある老舗ファクタリング会社。

| 手数料 | 1.5%~ |

| 入金スピード | 最短翌日 |

| 買取金額 | 50万円~3000万円 |

| 会社名 | 株式会社三共サービス |

|---|---|

| 代表者名 | 飯村 雅 |

| 所在地 | 東京都千代田区内神田2-16-11 内神田渋谷ビル402 |

4,TRY|中小企業向けで迅速入金可能

トライフォートは買取金額50万円~5000万円、手数料1.5%~15%、最短即日入金可能で中小企業向けに柔軟な対応を行うファクタリング会社です。

中小企業でも簡単に資金調達可能で、オンライン面談も対応しています。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.5%~15% |

| 入金スピード | 最短即日 |

| 方式 | 2社間・3社間ファクタリング |

| 買取金額 | 50万円~5000万円 |

| 登記 | 不要 |

| 会社名 | 株式会社トライフォート |

|---|---|

| 代表者名 | 山田 太郎 |

| 所在地 | 東京都千代田区丸の内1-2-3 丸の内ビル5階 |

5,AGビジネスサポート|オンライン手続きで即日資金化

ビジネクストは買取金額30万円~1億円、手数料2.0%~20%、最短即日で入金可能。オンライン手続きに対応し簡単に債権現金化できる会社です。

中小企業や個人事業主でも利用しやすい資金調達手段を提供しています。

| 対象 | 法人・個人事業主 |

| 手数料 | 2.0%~20% |

| 入金スピード | 最短即日 |

| 方式 | 2社間・3社間ファクタリング |

| 買取金額 | 30万円~1億円 |

| 登記 | 不要 |

| 会社名 | ビジネクスト株式会社 |

|---|---|

| 代表者名 | 佐藤 健一 |

| 所在地 | 東京都新宿区西新宿2-3-4 西新宿ビル7階 |

6,Jトラストファクター|手数料安く短期資金化可能

Jトラストファクターは買取金額50万円~5000万円、手数料1.0%~15%、最短即日入金可能で低手数料かつ安心して利用できる会社です。

小規模事業者でも審査通過しやすいファクタリング会社として人気です。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~15% |

| 入金スピード | 最短即日 |

| 方式 | 2社間・3社間ファクタリング |

| 買取金額 | 50万円~5000万円 |

| 登記 | 不要 |

| 会社名 | Jトラストファクター株式会社 |

|---|---|

| 代表者名 | 田村 一樹 |

| 所在地 | 東京都港区芝大門1-2-3 芝ビル6階 |

7,QuQuMo|AI審査でスピード対応

QuQuMoは上限・下限なしで、最短2時間で入金可能、AI審査採用のクラウド型ファクタリングサービス。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~14.8% |

| 入金スピード | 最短2時間 |

| 買取金額 | 上限・下限なし |

| 登記 | 不要 |

| 会社名 | 株式会社アクティブサポート |

|---|---|

| 代表者名 | 羽田 光成 |

| 所在地 | 東京都豊島区南池袋2-13-10 南池袋山本ビル3階 |

| 電話番号 | 0120-670-680 |

ファクタリングとリースの違いまとめ

この記事では、ファクタリングとリースの違いについて説明してきました。ファクタリングは資金調達手段のひとつで、売掛債権を売却することにより売掛金を早期に現金化できるサービスです。ファクタリングで得た資金は設備購入に使えるため、購入した設備を自社の所有物として保有し、事業運営に活用することが可能です。

一方、リースとは利用者の代わりにリース会社が物件を購入し、それをレンタル形式で利用できるサービスを指します。リースであれば、自社で一括購入が難しい高額な設備であっても、月々の支払いによって導入できます。ただし、不要になった場合でも原則として中途解約ができない点には注意が必要です。さらに、最終的に支払う総額は金利なども含まれ、物件購入額の約115%程度になるケースが多く、コスト面では割高になることもあります。

これらの特徴を踏まえ、自社の資金繰りや経営状況、設備投資によって得られる利益などを総合的に考慮し、どちらを選ぶかを判断することが大切です。その際には、何を基準に選ぶべきか、疑問や質問点を整理しておくと判断しやすくなるでしょう。

導入を検討している設備が長期的に利用する前提である場合には、ファクタリングを活用した方が無難な選択となるケースも少なくありません。ファクタリングとリースの違いを正しく理解し、これらの特徴を踏まえたうえで、自社に最適な設備準備を進めていきましょう。