必見ファクタリング情報コラム

Message

【フリーランス必見】資金繰りに困ったらファクタリング|フリーランスでも利用できるおすすめのファクタリング会社を7社紹介!

2025年12月23日

フリーランスの方が資金調達をしようと考えた際、まず最初に不安や懸念として挙がるのは、金融機関による審査のハードルではないでしょうか。

「フリーランスという働き方のため、融資やローンの審査に通りづらいのではないか」

「金融系サービスはどこも会社員や法人が優先で、フリーランスはお断りされてしまい、急な資金不足に陥ることがある」

「カードローンでの借入にも上限があり、これ以上は対応できない」

このような悩みや不安を日頃から抱えている方も多いのではないでしょうか。

実際にSoKuMoにも、こうした資金繰りや審査面での不安を抱えたフリーランスの方が多く相談に来られています。収入が月ごとに変動しやすいことや、安定性を理由に金融機関から厳しい判断を受けやすい点は、フリーランス特有の課題と言えるでしょう。

一般的に、資金調達が難しい立場にあると言われているフリーランスや個人事業主ですが、実は方法次第では柔軟に資金を確保することも可能です。

その選択肢の一つがファクタリングです。ファクタリングであれば、フリーランスや個人事業主であっても、売掛債権を活用することで資金調達を行うことができます。

この記事では、

- フリーランスの方に特におすすめできるファクタリング会社の紹介

- フリーランスならではの資金繰りの特徴や注意点

- フリーランスがファクタリングを利用する際のメリット・デメリット、事前に知っておきたいポイント

について分かりやすく徹底解説していきます。資金調達に悩んでいる方や、ファクタリングの利用を検討している方は、ぜひ最後までご覧ください。

目次

フリーランスにおすすめなファクタリング会社7選

まず最初に、フリーランスでも利用可能なおすすめのファクタリング会社を7社紹介します。

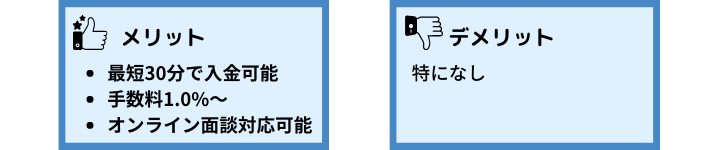

1,SoKuMo|業界最速最短30分で資金調達可能

SoKuMoは買取金額は10万円~1億円、最短30分で入金可能、手数料1.0%~15.0%とファクタリング業界最速での資金調達ができます。

業界最低水準の手数料1.0%からの利用ができ、利用者によってはかなり手数料を抑えた利用ができることも強みの一つ。

オンラインファクタリングを採用しているため迅速な対応も可能です。

また、オンラインツールを使用したオンライン面談を実施していることも特徴の1つで、契約前に疑問点や不安点を直接担当者に聞くことができるので、安心した取引をお約束します。

債権譲渡登記の必要もないため、手数料以外の諸費用がかからないという点も強みとして日々お客様のサポートを行っています。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~15.0% |

| 入金スピード | 最短30分 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 不要 (オンラインファクタリング:必要に応じてオンライン面談可能) |

| 買取金額 | 10万円~1億円 |

| 償還請求権の有無 | なし |

| 債権譲渡登記の有無 | なし |

| 必要書類 | 申告書、銀行口座のコピー、請求書 |

2,FReeNANCe|フリーランスに特化!無料で補償がつく!

-_-フリーランスを、もっと自由に。-Google-Chrom-1.png)

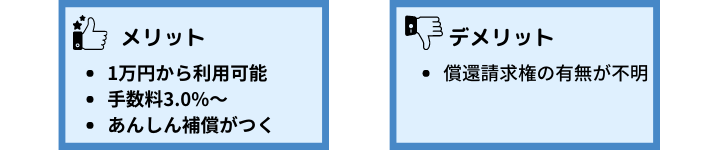

FReeNANCeは、1万円からの利用が可能な、フリーランス・個人事業主に特化したファクタリングを提供している会社。

他のファクタリング会社との最大の違いは、売掛金の入金先をフリーナンス専用口座にしていると「フリーナンスあんしん補償」という補償が無料で付与される点です。

業務が原因で生じた事故や、業務中の過失で生じた賠償の責任を補償してくれるというもので、会社の保険のないフリーランスや個人事業主には心強いサービスと言えるでしょう。

最短即日の入金が可能、手数料も3.0%~10.0%と比較的安く利用ができる点も強みとなっています。

運営会社が東証一部上場企業のGMOであるため、安心した取引ができるのも魅力です。

| 対象 | フリーランス・個人事業主 |

| 手数料 | 3.0%~10.0% |

| 入金スピード | 最短即日 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 不要(オンラインファクタリング) |

| 買取金額 | 1万円~ |

| 償還請求権の有無 | 明記なし |

| 債権譲渡登記の有無 | なし |

| 必要書類 | 身分証明書、住所の確認できる書類、 請求書(送付・受領済みの確認ができるもの)、通帳のコピー |

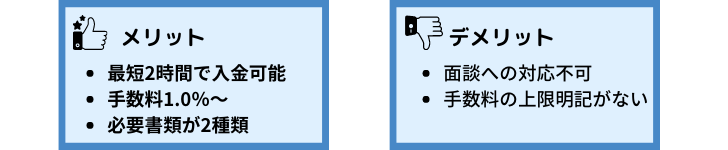

3,QuQuMo|必要書類が少ないのが魅力的

QuQuMoは最短2時間での入金が可能で、手数料も1.0%~と相場内で安く利用できるファクタリング会社。

QuQuMoの最大の強みは、必要書類が「通帳のコピー」と「請求書」の2つで済むという点にあると言えるでしょう。

他のファクタリング会社では決算書や登記簿謄本、印鑑証明書等の書類含め4~6種類の書類が必要となることがほとんど。

早急に資金調達をしたい場合に、準備する書類が少なくて済むのは強みと言えますね。

しかし、手数料上限が明記されていないため、利用時には手数料の確認を怠らないようにしましょう。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~ |

| 入金スピード | 最短2時間 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 不要(オンラインファクタリング) |

| 買取金額 | 上限・下限なし |

| 償還請求権の有無 | なし |

| 債権譲渡登記の有無 | 明記なし |

| 必要書類 | 通帳のコピー、請求書 |

4,nugget|個人事業主に特化!手数料は一律10.0%!

.png)

nuggetは最短60分で入金可能、1万円からの利用が可能、手数料が一律10.0%であることが特徴的な会社。

東証一部上場企業が運営しているため、安心した取り引きが行えるでしょう。

個人事業主に特化していることも特徴の1つであり、フリーランス等の個人事業主で、なかなか利用できるファクタリング会社が少ないという方からの支持が厚いサービスです。

| 対象 | 個人事業主のみ |

| 手数料 | 一律10.0% |

| 入金スピード | 最短60分 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 不要(オンラインファクタリング) |

| 買取金額 | 1万円~ |

| 償還請求権の有無 | 明記なし |

| 債権譲渡登記の有無 | なし |

| 必要書類 | 請求書、請求確認メールの履歴、本人確認書類 |

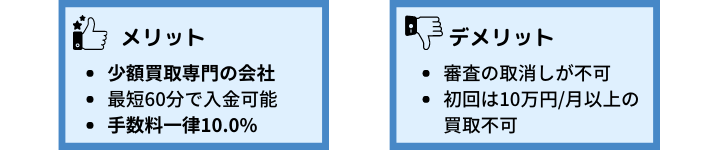

5,yup先払い|10万円以下の少額利用に特化!

yup先払いは、ひと月に1万円~10万円までの少額買取を専門としている会社。

最短60分で入金ができ、手数料は一律10%で利用できます。

また、必要書類は本人確認書と請求書の2点のみであり、他のファクタリング会社と比べて必要書類が少ないことが特徴の一つ。

yup先払いは初回利用の場合、ひと月に10万円までの買取であり、利用回数に応じて限度額がアップしていくという特徴があります。

査定完了と同時に振り込みが行われるため、手早い現金化は可能ですが、査定内容や条件に不満があっても取り消すことが出来ないという点には注意を怠らないようにしましょう。

| 対象 | 法人・個人事業主 |

| 手数料 | 一律10.0% |

| 入金スピード | 最短60分 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 不要(オンラインファクタリング) |

| 買取金額 | 初回1万円~10万円/月(利用回数により買取可能額増額あり) |

| 償還請求権の有無 | 明記なし |

| 債権譲渡登記の有無 | なし |

| 必要書類 | 請求書、仕事のURL(直近3ヶ月の入出金明細でも可)、 本人確認書類 |

6,ビートレーディング|業界トップクラスの取扱件数!

ビートレーディングは、月間契約数400件とファクタリング業界トップクラスの取扱件数があり、安心して取り引きができる会社。

最短12時間での現金化、手数料2.0%~で利用できます。

買取金額の上下限設定もなく、10万円~7億円の買取実績があり、業界最高額の買取実績な点が強みと言えるでしょう。

面談は来店のみでなく訪問形式も取り扱っているため、忙しくて店舗に出向く時間がとれない事業主様に重宝されています。

| 対象 | 法人・個人事業主 |

| 手数料 | 2社間ファクタリング:5.0%~ 3社間ファクタリング:2.0%~ |

| 入金スピード | 最短12時間 |

| ファクタリング方式 | 2社間ファクタリング、3社間ファクタリング |

| 面談 | 来店もしくは訪問にて実施 |

| 買取金額 | 上限・下限なし |

| 償還請求権の有無 | なし |

| 債権譲渡登記の有無 | 必要な場合もあり |

| 必要書類 | 申込書、成因証明(請求書)、通帳のコピー |

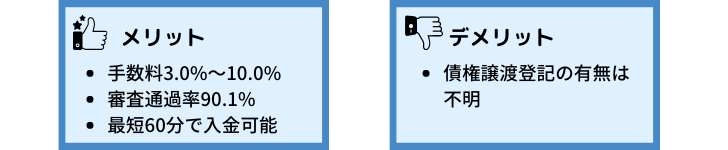

7,MSFJ(フリーランス専用ファクタリング)|審査通過率90.1%!

MSFJのフリーランス専用ファクタリングは手数料3.0%~、10万円~1,000万円までの資金調達が可能な会社です。

クイックファクタリング、プレミアムファクタリング、個人事業主専用ファクタリング、フリーランス専用ファクタリングと、4つのプランがあり、それぞれに特化したファクタリングプランを用意しているという点が特徴と言えるでしょう。

フリーランス専用ファクタリングは、手数料3.0%~10.0%で利用可能、最短60分で入金、10万円~1,000万円の買取に対応しています。

審査通過率も90.1%と高いため、利用できるフリーランスの方が多いという点も魅力的です。

| 対象 | フリーランス |

| 手数料 | 3.0%~10.0% |

| 入金スピード | 最短60分 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 不要(オンラインファクタリング) |

| 買取金額 | 10万円~1,000万円 |

| 償還請求権の有無 | 明記なし |

| 債権譲渡登記の有無 | 明記なし |

| 必要書類 | 直近の決算書、通帳のコピー、入金予定の請求書、身分証明書 |

フリーランスと資金調達

残念ながら、フリーランスが使える資金調達方法は、法人と比べるとかなり少ないです。

実際にフリーランスが使える資金調達方法は、以下の3つでしょう。

- カードローン

- 知人や親族からの借入

- ファクタリング

カードローンで資金調達することはできますが、フリーランスの場合、カードローンの審査に通りづらかったり、借入できる金額が制限されることも。

またカードローンには、借入したお金を事業資金に充てることができないというデメリットもあります。

知人や親族からの借入は比較的簡単かもしれませんが、人間関係のトラブルを招いてしまうかもしれません。

ファクタリングであれば、審査に通りやすく、自身の売上を早期に現金化できるので、利用するフリーランスの方が増えてきています。

ファクタリングとは

では、そもそもファクタリングとは、具体的にどのような仕組みや特徴を持つサービスなのでしょうか。資金調達の手段として近年注目されているファクタリングですが、内容を正しく理解しておくことが大切です。

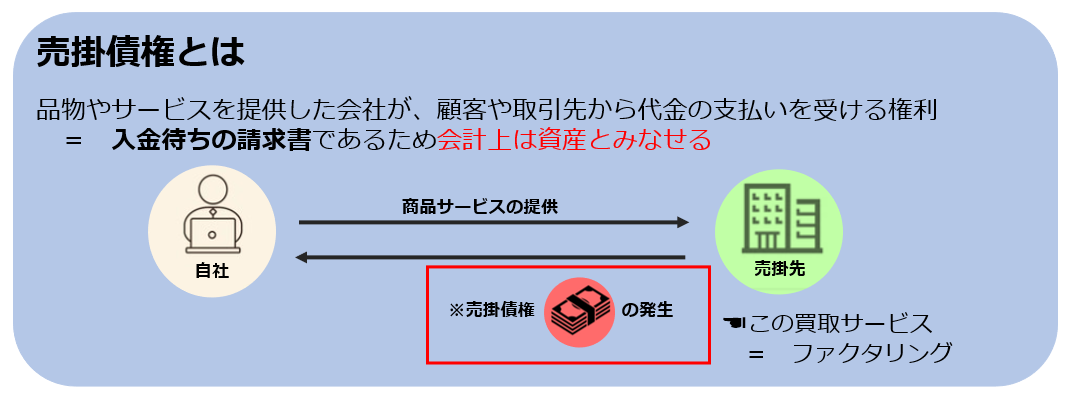

ファクタリングとは「売掛債権の買取」サービスのことを指します。

ファクタリングは、いわば売掛金が入金される前の売掛債権を、ファクタリング会社に買い取ってもらう代わりに、所定の手数料を支払う資金調達サービスです。

銀行融資やローンとは異なり、借入ではなく「売却」という形を取るため、手続きが比較的簡略化されている点が特徴です。そのため、最短即日での現金化が可能なサービスとして、近年利用者が増えています。

ファクタリングの仕組み自体は非常にシンプルで、流れを理解しておくことで初めての方でも安心して利用することができます。

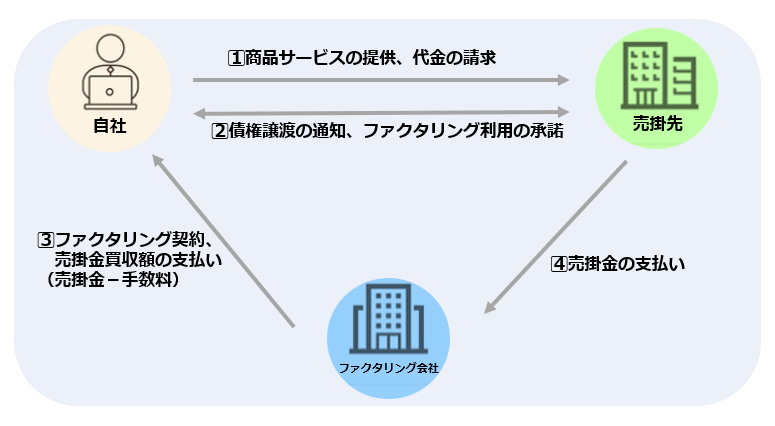

- 商品やサービスを提供することで売掛債権が発生する

- ファクタリング会社がその売掛債権を買い取る(売掛金買取額が支払われる)

- 売掛先から売掛金が入金された後、ファクタリング会社へ支払う

このような流れでファクタリングは成立しており、非常に分かりやすい仕組みとなっています。

そのため、ファクタリングには以下のような特徴があります。

- 担保や保証人を用意する必要がない

- 「買取」という形式のため、信用情報に影響がない

- スピーディーな資金調達が可能で、最短即日で現金化できる

- 借入と比べて審査に通りやすい傾向がある

これらの点から、資金繰りに悩む事業者やフリーランスにとって、利用しやすいサービスと言えるでしょう。

入金待ちの売掛債権をファクタリング会社に買い取ってもらうことで、資金を早期に確保できる点が、ファクタリング最大の魅力です。

また、前倒しで資金調達ができるため、いち早く事業拡大を図ったり、新たな事業に着手したりする際にも、借入を行うことなく資金面での余裕を持つことが可能になります。

なお、ファクタリングには「2社間ファクタリング」と「3社間ファクタリング」という2つの方式があり、それぞれ契約形態や手続きの流れ、特徴が異なります。次の章では、それぞれのファクタリング方式について詳しく解説していきます。

2社間ファクタリング

2社間ファクタリングとは、利用者とファクタリング会社の2社間のみで契約を結ぶタイプのファクタリング方式です。

この方式では、売掛先は契約や手続きに一切関与せず、資金の流れや契約内容を知られることもありません。そのため、売掛先にファクタリングの利用を知られる心配がなく、取引関係や信頼関係に影響を与えにくい点が大きな特徴となっています。

売掛先にファクタリングの利用が知られないことから、特に「取引先からの信用を守りつつ資金を調達できる」という点は、2社間ファクタリングならではの大きなメリットと言えるでしょう。

これは、例えば、継続的に取引を行っている取引先や、支払い状況に敏感な取引先がある場合に非常に有効です。また、資金繰りの事情を外部に知られたくない場合にも、安心して利用できる選択肢となります。

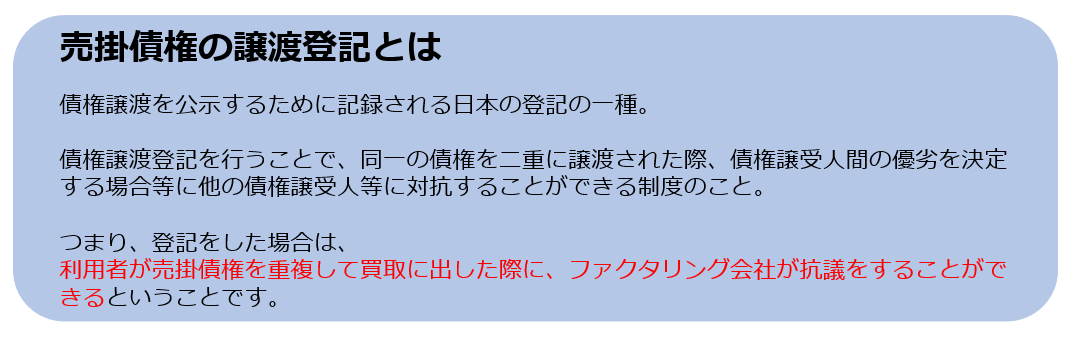

(※なお、売掛債権を第三者に譲渡したことを公示する「債権譲渡登記」を行う契約の場合、登記情報を確認された場合に限り、ファクタリングの利用を知られる可能性があります。ただし、登記不要な契約形態を採用している会社も多いため、契約前に確認しておくことが重要です。)

2社間ファクタリングには、以下のような特徴があります。

- 売掛先にファクタリングの利用が知られないため、取引関係や信頼関係を損なわずに資金を調達できる

- 利用者がファクタリング会社へ直接売掛金を支払う必要があるため、支払いの管理や資金フローの調整が求められる

- 申込みから最短即日で現金化できる点は大きなメリットですが、3社間ファクタリングと比べると手数料はやや高めに設定されている傾向がある

これらの特徴から、2社間ファクタリングは「スピードと利便性を重視しつつ、取引先に知られずに資金を確保したい」方に最適な資金調達方法であることが分かります。

- 売掛先にファクタリングの利用を知られたくない場合(取引関係の悪化を避けたいとき)

- ファクタリングに対してネガティブなイメージを持っている売掛先がいる場合

- 資金繰りが逼迫しており、少しでも早く現金化して事業運営や支払いに充てたい場合

- 取引先との関係性を維持しつつ、柔軟に資金を確保したい場合

こうした状況では、2社間ファクタリングが最も適した方式と言えるでしょう。特にフリーランスや個人事業主の方にとっては、急な支払いや運転資金の確保、資金ショートの防止にも大きく役立つ方法です。

3社間ファクタリング

3社間ファクタリングとは、利用者、ファクタリング会社、そして売掛先会社の3者間で契約を結ぶ形のファクタリング方式です。

「売掛先にファクタリング利用の承諾を得る必要がある」という点が、2社間ファクタリングとの最も大きな違いと言えるでしょう。売掛先が契約に関与するため、取引の透明性が非常に高く、資金調達の手続きや条件についても事前に明確にしたうえで進めることが可能です。この方式は、取引先との信頼関係を維持したまま資金を確保できる点が大きなメリットです。また、取引先に事前承諾を得ることにより、資金の流れが明確になり、後々のトラブルを避けやすくなるという利点もあります。

3社間ファクタリングには、以下のような特徴があります。

- 売掛先に対して事前にファクタリング利用の承諾を得る必要があるため、契約前に取引先とのコミュニケーションや合意形成が必要

- 売掛先がファクタリング会社に直接売掛金を支払う仕組みになっており、資金の流れが透明で、回収リスクの低減につながる

- 2社間ファクタリングと比較して、手数料が低く設定されるケースが多く、コスト面を重視したい場合に向いている

- 契約や売掛先の承諾手続きが必要なため、現金化までにやや時間がかかる(最短3日~1週間程度が目安)

このように、3社間ファクタリングは、資金調達のコストを抑えたい場合や、売掛先との透明性を重視したい場合に特に適している方式です。また、手数料を安く抑えられる一方で、契約手続きに時間がかかる点は留意する必要があります。

- ファクタリングに対して十分な理解があり、協力的な売掛先がいる場合

- 資金調達に多少時間がかかっても、できるだけ手数料を安く抑えたい場合

- 売掛金の回収や支払い業務を、直接ファクタリング会社に任せて手間を削減したい場合

- 資金繰りの安定を図りつつ、売掛先との信頼関係を損なわずに資金調達したい場合

上記のような状況に当てはまる場合には、3社間ファクタリングは非常に有効な選択肢となるでしょう。特に長期的に安定した資金繰りを実現したいフリーランスや個人事業主の方にとっては、手数料を抑えつつリスク管理も同時に行えるメリットが大きいと言えます。

フリーランスの資金繰りに関する3つの特徴と課題

フリーランスの資金繰りには以下の3つの特徴があるとされています。

- 支払いサイト(期間)がバラバラで資金繰りが難しい

- フリーランスの売掛金は未回収リスクが高い

- 信用力が低く、借入ができない場合が多い

1,支払いサイト(期間)がバラバラで資金繰りが難しい

フリーランスとして独立して仕事をしている方の場合、取引先は基本的にひとつだけに限定されることはほとんどなく、複数の企業や個人事業主、さらには団体や学校などさまざまなクライアントと同時並行で取引を行っているケースが非常に多いのが現状です。案件ごとに契約条件や納期、請求書の締め日が異なるため、入金時期や金額も一律ではなく、大きく変動することがあります。

これに対して、会社員の場合は、雇用契約に基づき毎月決まった給料日が設定されており、固定の給与が口座にまとめて振り込まれる仕組みになっています。そのため、収入の変動がほとんどなく、生活費や事業に必要な支出を計画的に管理することが容易です。

しかし、フリーランスの場合は、それぞれの取引先によって請求書の締め日や支払いサイトが異なるため、入金のタイミングが案件ごとにバラバラになることが一般的です。そのため、毎月入る金額も案件ごとに大きく変動することがあり、予期せぬ支払い遅延が発生することも少なくありません。結果として、日々の生活費や事業運営に必要な資金を安定的に確保することが難しく、資金繰りを計画的に行うことが困難になりやすい状況となるのです。

こうした背景から、フリーランスの方にとっては、入金のタイミングのズレや金額の変動に備え、資金繰りを安定させるための対策を講じることが非常に重要であり、場合によっては売掛債権の早期現金化やファクタリングの活用なども有効な手段となるでしょう。

2,フリーランスの売掛金は未回収リスクが高い

フリーランスの方が仕事を受注する際の取引相手は、多くの場合、個人事業主や中小零細企業であるケースが非常に多く見られます。これらの取引先は、資金力や経営基盤が安定している大企業と比べると、経営状況や資金繰りの面で不安定な部分が多く、取引先自体の財務状況が予測しづらいため、資金繰りの悪化や突然の倒産リスクが比較的高い取引先と言えるでしょう。

そのため、フリーランス側としては、取引先の業績不振や急な経営悪化、資金繰りの行き詰まりといった状況を直接的な影響として受けやすくなるのです。例えば、請求書を発行しても支払いが遅延したり、入金が予定より数週間、場合によっては数か月遅れることも珍しくありません。さらに、取引先が急に倒産してしまう可能性もゼロではなく、最悪の場合には売掛金そのものを回収できず、フリーランス自身の資金繰りや生活費、事業運営に深刻な影響を与えてしまうこともあります。

こうした状況は、単に資金の不足にとどまらず、フリーランスが次の案件に取り組む際の判断や、急な経費の支払い、従業員や外注スタッフへの報酬の支払いなど、日常の事業運営全体に影響を及ぼす可能性があります。そのため、フリーランスとしては、取引先の経営状況や入金状況を常に注意深く確認し、リスクヘッジを行うことが非常に重要と言えるでしょう。また、こうした不安定な状況を踏まえて、資金繰りを安定させるための手段として、売掛債権を活用したファクタリングなどの資金調達方法を検討することも有効です。

3,信用力が低く、借入ができない場合が多い

フリーランスや個人事業主が利用できる資金調達の手段は、法人や会社組織と比較すると、どうしても選択肢が限られてしまうという現状があります。

例えば、銀行からの融資やビジネスローン、カードローンやキャッシングなどの金融商品を利用することは一応可能です。しかし、これらの金融機関では「フリーランス=収入が安定していない」「毎月の固定収入がない」というイメージを持たれやすく、そのため審査の通過率が低くなる傾向があります。実際に、フリーランスの方が申込みを行っても、希望通りの金額を借りられなかったり、借入限度額が必要最低限に制限されたりするケースも少なくありません。

その結果、急な支払いの発生や、事業拡大のための資金確保を行いたくても、必要なタイミングで十分な資金を手に入れられないという課題に直面することが多いのです。特に、取引先からの入金サイトが長期であったり、複数の取引先からの入金タイミングがバラバラだったりすると、資金繰りが一層厳しくなることもあります。

こうした背景から、フリーランスにとっては、必要な資金を確実かつスムーズに確保できる手段を見つけることが非常に重要となります。金融機関からの融資だけでは対応できない場合も多いため、手軽に利用できる別の資金調達方法を検討することが、事業運営の安定や成長につながると言えるでしょう。

フリーランスがファクタリングを利用する8つのメリット

上記のような特徴と課題があるフリーランスの資金繰り。

資金繰りで悩んでいるフリーランスの方には、ファクタリングでの資金調達がおすすめです。

フリーランスがファクタリングを利用するメリットは以下の8点です。

- 最短即日で資金調達ができる

- 資金繰りの改善ができる

- 利用者の信用力は審査に影響しづらい

- 売掛先に知られることなく資金調達が可能

- 信用情報に悪影響がない

- 担保や保証人が不要

- 売掛金の未回収リスクを回避できる

- リスクマネジメントができる

1,最短即日で資金調達ができる

ファクタリングの最大のメリットは、何と言っても「手早く現金化できる点」にあります。通常であれば、請求書を発行してから入金されるまでに数週間、場合によっては1か月以上かかることもありますが、ファクタリングを利用すれば、申込みから審査、そして実際の入金までを最短即日で対応している会社も多く、手元にある請求書を非常に短期間で現金に変えることが可能となります。

特に、支払いサイトが取引先ごとに異なり、入金のタイミングが不規則になりやすいフリーランスにとっては、資金繰りの管理が非常に難しく、時には運転資金が不足してしまうことも少なくありません。例えば、複数のクライアントからの入金が月末に集中してしまったり、想定よりも数週間遅れて入金されると、事業運営や生活費の支払いに影響が出ることがあります。そのような不安定な状況の中で、必要なタイミングですぐに現金化できるファクタリングは、急な支払いの発生や予期せぬ出費への対応、さらには新しい案件の受注に向けた運転資金の確保など、幅広い場面で役立ちます。この点において、フリーランスにとって非常に大きなメリットがあると言えるでしょう。

2,資金繰りの改善ができる

資金繰りが改善できる点も、ファクタリングを利用する大きなメリットの一つと言えるでしょう。

たとえ売上自体が順調に伸びていたとしても、取引先ごとに支払いサイトが長かったり、入金タイミングがバラバラであったりすると、日々の資金管理が難しくなりやすいのがフリーランスの実情です。

売掛金が実際に入金される前に、外注費や経費、税金などの支払いが重なると、売上が立っているにもかかわらず手元資金が不足し、資金難に陥ってしまうケースも少なくありません。

その結果、必要な支払いができず、本来であれば受けられるはずの新規案件や追加受注を断らざるを得ない状況に追い込まれてしまうことも珍しくありません。

ファクタリングを活用すれば、売掛金を早期に現金化できるため、こうした資金不足を未然に防ぎ、安定した資金繰りを維持することが可能になります。

3,利用者の信用力は審査に影響しづらい

利用者自身の信用力や過去の金融履歴が審査にあまり影響しない点も、ファクタリングを利用する大きなメリットの一つと言えるでしょう。

一般的な銀行融資やビジネスローンなどの借入審査では、申込者自身に十分な返済能力があるかどうか、安定した収入があるかどうかを非常に重視します。そのため、収入が不安定であったり、過去に借入の遅延や支払い滞納があったフリーランスの方は、審査に通りづらいという現実があります。

しかし、ファクタリングの審査においては、重視されるのは「売掛先が売掛金を期日通りに支払えるかどうか」という点です。

そのため、たとえ利用者自身に税金の滞納や過去の経済的な問題があったとしても、審査上大きな問題にはなりません。実際、自己破産や借入の遅延歴がある方でも、売掛先の信用力が十分であれば、ファクタリングによる資金化が可能となります。

このように、審査が利用者の信用情報に左右されにくいため、フリーランスや個人事業主でも審査に通りやすく、資金調達のハードルが低い点が大きなメリットであり、安心して利用できる理由の一つと言えるでしょう。

4,売掛先に知られることなく資金調達が可能

2社間ファクタリングの場合、売掛先は一切契約や手続きに関与しません。

そのため、ファクタリングを利用して資金調達をしたという事実が、売掛先や取引先に知られることは基本的にありません。

ファクタリングに対してあまり良いイメージを持っていない売掛先の場合、もし利用している事実が知られてしまうと、「資金繰りが厳しいのではないか」と疑われたり、信用不安を招いたりする可能性もあります。

場合によっては、取引解消や取引縮小など、事業活動に悪影響を及ぼすリスクもゼロではありません。

しかし、2社間ファクタリングを利用すれば、売掛先に知られることなく資金を確保できるため、このような心配を抑えつつスムーズに資金繰りを改善することが可能です。

※なお、3社間ファクタリングの場合は「売掛先からファクタリングの承諾を得る」という手続きが必須であるため、必然的に売掛先にファクタリングの利用が知られてしまいます。

※また、2社間ファクタリングでも「債権譲渡登記が必要な契約」を行った場合、売掛先が登記情報を確認すれば利用している事実が分かる可能性があります。

絶対にファクタリング利用の事実を知られたくない場合は、「2社間ファクタリングかつ債権譲渡登記不要の契約」を選択することを強くおすすめします。こうすることで、安心して資金調達が可能となり、取引先との関係も維持しやすくなります。

5,信用情報に悪影響がない

信用情報に悪影響がない点も、ファクタリングの大きなメリットの一つとして挙げられます。

なぜなら、ファクタリングは単なる売掛債権の買取サービスであり、借入やローンのような「負債」を伴う資金調達ではないからです。

この買取サービスは、あくまで売掛債権をファクタリング会社が買い取る仕組みであり、利用者自身の借入ではないため、信用情報に傷がつくことは基本的にありません。

そのため、たとえ過去にローンや借入で信用情報に多少の影響があったとしても、ファクタリングを利用することで新たに信用情報を悪化させる心配がないのです。

借金があるとネガティブなイメージを持たれる会社や取引先もある中で、信用情報に傷をつけることなくスムーズに資金調達ができる点は、フリーランスや中小企業にとって非常に大きなメリットとなるでしょう。

6,担保や保証人が不要

ファクタリングは、原則として担保や保証人を必要としない資金調達手段です。

特にフリーランスの場合、担保にできる資産が少なかったり、保証人を立てるのが難しいことも多く、従来の借入やローンでは資金調達が難しいケースが少なくありません。

一般的な銀行融資やビジネスローンでは、担保や保証人がない場合、審査に通らなかったり、借入限度額が大幅に下がったりすることがあります。

しかし、ファクタリングは売掛債権を売却する仕組みであるため、担保や保証人がなくても資金調達が可能であり、フリーランスや個人事業主にとって非常に利用しやすい数少ない手段となっています。

そのため、担保や保証人を用意できない場合でも、売掛債権を活用することでスムーズに資金を確保できるのが大きな強みです。

7,売掛金の未回収リスクを回避できる

先程も述べた通り、フリーランスは売掛金の未回収リスクが高い業界です。

売掛先の倒産や資金繰り悪化により、売掛金が入金されないことも珍しくありません。

ファクタリングであれば、先に売掛債権を買い取ってもらって現金化することが可能。

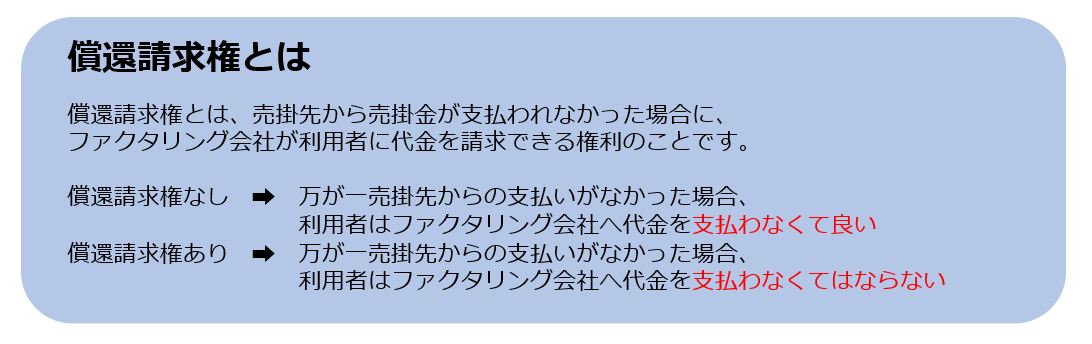

また、基本的に「償還請求権のない」契約をしている会社が多いです。

万が一、売掛金が回収できなかったとしても、利用者は代わりに売掛金を支払う必要はありません。

経営が怪しそうな売掛先の売掛金を、先にファクタリングで買い取ってもらうことで、リスク回避ができるという点はメリットと言えるでしょう。

8,リスクマネジメントができる

リスクマネジメントができる点も、ファクタリングのメリットです。

というのも、ファクタリングは「売掛先の信用度」を重要視しているから。

ファクタリング会社が売掛先会社を審査して、問題なく、また手数料が低く利用できる場合は、経営が安定している売掛先という証明ができるのです。

逆に、審査に通らなかったり、審査に通っても手数料が高い場合には、経営が怪しい売掛先かもしれません。

今後継続してお付き合いをするかもしれない売掛先が、安全な会社なのかどうかの判断ができるという点もメリットと言えるでしょう。

フリーランスがファクタリングを利用する5つのデメリット

たくさんのメリットがあるファクタリングですが、デメリットも存在します。

フリーランスがファクタリングを利用するデメリットは以下の5点です。

- 手数料がかかってしまう

- 少額利用に対応している会社が少ない

- 悪質業者も存在する

- 分割払いは不可

- 売掛金以上の資金調達はできない

1,手数料がかかってしまう

ファクタリングは、売掛債権を買い取ってもらうことで手早い現金化が可能となる代わりに、手数料が発生します。

2社間ファクタリングで10.0%~30.0%、3社間ファクタリングで1.0%~10.0%、オンラインファクタリングで1.0%~20.0%が手数料の相場となります。

ファクタリングを利用したことで、本来手に入るはずだった金額よりも少なくなってしまうという点には注意が必要でしょう。

資金調達の速度感と、手数料のバランスを考えて利用するかどうか検討することをおすすめします。

2,少額利用に対応している会社が少ない

ファクタリング会社はたくさん存在しますが、少額利用に対応している会社はそう多くありません。

ファクタリング会社は、手数料で利益を出しているため、利益の少ない少額利用はお断りしている会社が多いのです。

一般的にファクタリングは、100万円以上の売掛債権の買取をしている会社がほとんど。

しかし、フリーランスの売掛金のほとんどは数万円~数十万円でしょう。

1万円や数十万円からの買取に対応している会社や、複数の売掛債権をまとめて買い取ってくれる会社もあるため、利用する際には少額利用に対応している会社を選ぶようにしましょう。

3,悪質業者も存在する

ファクタリング業界には、悪質業者が存在しているのも事実。

悪質業者は、ファクタリングを謳いながら「貸付」契約をさせてきたり、手数料の他に高額の諸費用を請求してきたりします。

以下の様な会社は悪質業者である可能性が高いので、利用しないようにしましょう。

- 担保・保証人を要求してくる

- 手数料は低いが、その他諸費用を請求してくる

- 契約書の説明がおざなり、もしくは説明しない

- 契約に関する質問に対しての返答が曖昧

- 契約を急かす様な素振りがある

- 手数料が相場範囲から逸脱している

4,分割払いは不可

ファクタリングは原則として、売掛金の一括払いで資金回収を行う仕組みです。

売掛金が入金されたことを確認したら、その全額を当日中にファクタリング会社へ送金する必要があります。

分割払いには対応していないのが一般的であるため、複数回に分けて支払うことはできません。この点を理解せずに利用すると、入金日に資金不足となり、ファクタリング会社への支払いが遅れてしまうリスクがあります。

利用する際には、入金日や売掛金の金額をしっかり把握し、支払い期日までに資金を確保しておくことが重要です。これにより、トラブルを避けつつスムーズに取引を完結させることができます。

5,売掛金以上の資金調達はできない

ファクタリングとは、事業者やフリーランスが保有している売掛債権をファクタリング会社に買い取ってもらい、現金化するサービスです。

この仕組みの特徴として、手元にある売掛債権の範囲内でしか資金を調達できないという点があります。つまり、売掛金以上の資金を一度に調達することはできないというデメリットが存在します。

そのため、事業運営や急な出費で、売掛金以上の資金が必要な場合には、ファクタリングだけでは補えず、銀行融資やビジネスローン、または信頼できる知人や家族からの借入など、別の資金調達手段を併用する必要があるでしょう。

フリーランスがファクタリングを利用する際の3つの注意点

では実際に、フリーランスがファクタリングを利用する際の注意点はなんでしょうか。

具体的には、以下の3つに注意が必要です。

- フリーランス特化or個人事業主に対応している会社を選ぶ

- 手数料に注意

- 請求書などの書類をしっかり準備する

1,フリーランス特化or個人事業主に対応している会社を選ぶ

先ほども触れたように、少額の売掛債権や小規模な取引に対応しているファクタリング会社は、まだまだ数が限られています。

しかし、フリーランスに特化したサービスを提供している会社や、個人事業主向けにファクタリングを行っている会社であれば、少額での利用が可能なケースも増えてきています。こうした会社は、1万円や数十万円といった少額の資金調達にも柔軟に対応してくれる場合があります。

さらに、フリーランスや個人事業主を積極的に歓迎している会社は、審査基準が一般的な融資よりも緩やかで、審査に通りやすいという特徴も持っています。これにより、資金が急に必要になった場合でも、スムーズに資金を確保できる可能性が高くなります。

2,手数料に注意

ファクタリングを利用する際、同じ売掛債権であっても、利用する会社によって手数料の設定は大きく異なる場合があります。

手数料の差は、最終的に利用者の手元に残る金額にも直結しますので、重要なポイントとなります。たとえ売掛債権の金額が同じであっても、手数料が高い会社を選んでしまうと、受け取れる資金が少なくなってしまう可能性があります。

資金調達までに時間的な余裕がある場合は、複数のファクタリング会社から見積もりを取り、手数料だけでなく契約内容や入金スピード、サポート体制なども比較検討することを強くおすすめします。

こうすることで、費用面で損をせず、より安全かつスムーズに資金を確保することが可能となり、資金繰りの安定や事業運営の安心にもつながります。

3,請求書などの書類をしっかり準備する

ファクタリングは、利用する際に必ず審査が行われる資金調達手段です。

審査に必要な書類は、利用するファクタリング会社によって多少の違いがありますが、一般的には以下のような書類が求められることが多いです。「身分証明書(運転免許証やマイナンバーカードなど)」「請求書や注文書」「通帳のコピー」「決算書や確定申告書」「印鑑証明書」などが該当します。

これらの必要書類が揃っていない場合、審査を開始すること自体ができず、資金調達がスムーズに行えなかったり、入金までに時間がかかってしまう可能性があります。そのため、書類不足は資金繰りの遅延につながる大きな要因となり得ます。

特にフリーランスの方の場合、決算書や確定申告書、印鑑証明書などを短期間で用意することは容易ではありません。ですが、事前に検討中のファクタリング会社が必要とする書類の種類や形式を確認し、漏れなく揃えておくことで、審査をスムーズに進めることができ、より早く資金を確保することが可能です。

このように、ファクタリングの利用前には、必要書類の確認と事前準備を十分に行うことが、迅速で確実な資金調達のための大きなポイントとなります。

資金繰りに困ったらファクタリング|フリーランスでも利用できるおすすめのファクタリング会社を7社紹介のまとめ

この記事では、フリーランスに特におすすめできるファクタリング会社の紹介に加えて、フリーランスや個人事業主がファクタリングを活用することで得られるメリットや、利用にあたって注意すべきデメリットについて詳しく解説してきました。

フリーランスの資金繰りには、法人や会社員とは異なる独特の特徴があります。具体的には以下のような点が挙げられます。

- 取引先によって支払いサイトがバラバラで、入金時期も一定でないため、資金繰りを安定させるのが難しい

- フリーランスの売掛金は、中小零細企業や個人事業主からの取引も多く、未回収となるリスクが比較的高い

- 信用力が低く評価されやすいため、銀行融資やビジネスローンなどの借入審査に通らない場合が多く、必要な資金を確保するのが難しい

次に、フリーランスがファクタリングを利用することによって得られるメリットを、より具体的に解説します。ファクタリングは、資金調達のスピードや安全性など、フリーランス特有の課題を解決できる手段です。代表的な8つのメリットは以下の通りです。

- 最短即日で資金調達が可能。急な支払いにも対応できるため、資金ショートを防ぐことができる

- 資金繰りの改善が可能。入金前の売掛金を前倒しで現金化できるため、事業運営に余裕が生まれる

- 利用者の信用力は審査にほとんど影響しない。収入が安定していないフリーランスでも審査に通りやすい

- 売掛先にファクタリングの利用を知られることなく資金調達できる。取引先との関係を守ることができる

- 信用情報に悪影響がない。借金扱いにならないため、将来的な融資や信用に影響しない

- 担保や保証人が不要。フリーランスでも手軽に利用できる

- 売掛金の未回収リスクを回避可能。ファクタリング会社が売掛金を買取るため、回収不能リスクを軽減できる

- リスクマネジメントに役立つ。資金繰りや売掛金管理の負担を減らせる

一方で、ファクタリングには注意すべきデメリットも存在します。フリーランスが利用する場合には、特に以下の5点を理解しておく必要があります。

- 手数料が発生するため、売掛金から差し引かれる金額がある。短期的には資金調達コストがかかる

- 少額利用に対応している会社がまだ少ない。フリーランス向けに柔軟なサービスを提供している会社を選ぶ必要がある

- 悪質業者が存在する場合があるため、信頼できる会社の見極めが重要

- 原則として分割払いは不可。売掛金全額を一括で支払う必要がある

- 売掛金以上の資金調達はできない。資金の上限は保有している売掛債権の範囲内となる

フリーランスの方々がファクタリングを活用することで、資金繰りの不安や取引先の支払いリスクを軽減し、安心して事業に取り組むための一助になることを、心から願っています。資金調達は事業継続や新規事業の展開にも直結する重要な要素ですので、こうした仕組みを正しく理解し、活用することが成功のカギとなるでしょう。

低手数料、少額利用も可能!最速で資金調達するならSoKuMo!

フリーランスや個人で活動されている方が資金調達を行おうとする際、特に懸念されやすいのは、

「本当に審査に通ることができるのか、条件が甘く設定されているのかどうか」という点や、

「手数料が高く設定されており、結果的に資金を受け取った後で払えなくなったり、損をしてしまうような状況に陥らないか」という点です。

実際、口コミや過去の利用者の声を見ても、こうした不安を抱えている個人の方やフリーランスの方は少なくありません。特に初めて資金調達を検討する方は、審査の過程や手数料の仕組みが分かりにくく、どの会社を選べば安心なのか迷ってしまうことも多いのです。

そこで、わたくしどもSoKuMoでは、個人向けの利用にも配慮したオンラインファクタリングサービスを採用しています。これにより、従来の2社間ファクタリングが持つ「最短即日で現金化が可能」「ファクタリングの利用が取引先に知られない」といったメリットをしっかりと維持しつつ、さらに「手数料1.0%~15.0%」という低水準の手数料も実現しています。

また、審査に際しては、注文書や請求書などの確実なエビデンスをもとに行うため、フリーランスや個人事業主の方でも安心してご利用いただけます。入金後の仕分けや資金管理も簡単に行えるため、日々の事業運営に支障をきたすことなく効率的に資金繰りが可能です。さらに、買取率も99%と非常に高く設定されているため、手数料による損失を最小限に抑えながら必要な資金を確保できます。

資金繰りに悩まれている個人の方や、他社の手数料が高いと感じている方は、まずは即日お見積もり受付フォームから、見積もりだけでもお気軽にお申し込みいただくことをおすすめします。初めての方でも、専門スタッフによる丁寧なサポートとヒアリングを通じて、無理なくスムーズに資金調達を行うことが可能です。

フリーランスや個人事業主の方々が抱える資金繰りの悩みや不安を、SoKuMoで少しでも解消し、安心して事業に取り組んでいただけるよう、全力でお手伝いさせていただきます。