必見ファクタリング情報コラム

Message

【WEBで簡単に資金調達】WEB完結型ファクタリングの特徴と注意点を徹底解説!

2025年12月24日

2024年現在、ファクタリングはWEB完結で資金調達ができる方法として話題になっています。

融資やファクタリングなどで資金調達をしたい時、

「忙しくて店舗に行く時間がない」

「面談等で何度も足を運ばなくてはいけないのが面倒」

「利用したい会社があるけど、遠くて利用しづらい・・・」

このような悩みを抱えたことはありませんか?

事業を行う上で時間は大切です。

できることなら無駄な時間は使うことなく、資金調達したいですよね。

その悩み、WEB完結型ファクタリングなら解決できます。

WEB完結型ファクタリングなら、いつでもどこにいても、パソコンやスマホがあればネット上で自由に申込み、契約ができます。

この記事では、

- WEB完結型ファクタリングの特徴と流れ

- WEB完結型ファクタリングのメリットとデメリット、おすすめなケース

- WEB完結型ファクタリング利用時の注意点

を徹底解説します。

最後にはおすすめのWEB完結型ファクタリング会社の紹介もするので、ぜひ最後までお読みください。

目次

そもそもファクタリングって?WEB完結はできるの?

WEB完結型ファクタリングの説明の前に、まずファクタリングの仕組みからおさらいしましょう。

ファクタリングとは「売掛債権(請求書)の買取サービス」のこと。

会社がサービスや商品を提供した対価として受け取るお金を「売掛金」、売掛金を受け取る権利を「売掛債権」と言います。

日本企業は、商品やサービスを提供してから売掛金が入金されるまで、1ヶ月~2ヶ月、長いと半年程度かかるとされています。

帳簿上では売上があるにも関わらず、手元にある現金が少ないというケースも珍しくありません。

売掛金の回収までに時間がかかるが故に、資金繰りが上手くいかない、新事業に着手できないといった問題が生じてくる場合もあるでしょう。

ファクタリングを利用して、売掛債権を買い取ってもらうことで、早期現金化が可能となります。

買取の際にファクタリング手数料が発生しますが、自由に使えるお金が手元に入るため、魅力的なサービスと言えるでしょう。

また、ファクタリングは以下の様な特徴があるサービスであるため、個人事業主や中小企業から重宝されています。

- 審査に通りやすい

- 赤字経営や税金滞納している会社でも利用可能(売掛先の信用度を重視)

- 手早い現金化が可能(最短即日~1週間)

- 利用会社の信用情報が傷つくことがない(借金にならない)

ファクタリングの流れは、以下の通り非常に簡単。

- 商品やサービスの提供により、売掛債権が発生する

- ファクタリング会社が売掛債権を買い取ることで、売掛金買取額(売掛金-手数料)が支払われる

- 売掛金支払い予定日に、ファクタリング会社へ売掛金を支払う

ファクタリングには「2社間ファクタリング」と「3社間ファクタリング」の2つの方式があり、それぞれ仕組みと特徴が異なります。

2社間ファクタリング

2社間ファクタリングは「利用会社とファクタリング会社の2社間で契約を結ぶ」方式。

売掛先が関与しないため「会社の信用を守りながら」資金調達が可能というメリットがあります。

また、2社間契約であるため審査に要する時間も短く、最短即日での資金調達の可能性も高い方式と言えるでしょう。

しかし、売掛金の回収の流れが「売掛先→利用会社→ファクタリング会社」と、一旦利用会社を挟む仕組み上、ファクタリング会社の売掛金未回収リスクが高くなるため、手数料は高めの設定となっています(10%~30%)。

3社間ファクタリング

3社間ファクタリングは「利用会社とファクタリング会社と売掛先の3社間で契約を結ぶ」方式。

2社間ファクタリングとの大きな違いは「売掛先からファクタリング利用の同意を得る必要がある」という点にあります。

売掛先も契約に関与するため、比較的審査に通りやすいというメリットも。

また、売掛金の回収も「売掛先→ファクタリング会社」へ直接行われるため、売掛金の未回収リスクが低く、手数料も低い設定となっています(1%~10%)。

しかし、必然的に売掛先にファクタリングの利用が知られてしまうため、トラブルが発生する可能性も否定できません。

例えば、ファクタリングへの理解がない売掛先の場合、資金難を疑われ取引解消や取引縮小など、今後の取引関係に影響を与える可能性があります。

利用する際には、ファクタリング利用に対して理解がある会社なのかどうか、確認しておく必要があるでしょう。

WEB完結型ファクタリングとは

WEB完結型ファクタリングとは、その名の通り「すべての契約・取引がWEB上で完結するファクタリング」のこと。

従来のファクタリングは、申込み時や契約・面談時に直接ファクタリング会社へ足を運ぶ、もしくは担当者が出張する等して、対面での面談が必須でした。

しかし、地方の中小企業や個人事業主にとって来店することはとても手間であり、ファクタリングの利用を諦めざるを得ないという問題が生じたのです。

そこで誕生したのが「WEB完結型ファクタリング」。

WEB完結型ファクタリングは年々増加傾向にありましたが、新型コロナウイルス感染症の拡大に伴い、WEB完結型ファクタリングを採用する会社も急増しています。

WEB完結型ファクタリングの特徴はこちら。

- WEB完結型なのでファクタリング会社へ足を運ぶ必要がない

- WEB完結型なので遠方企業でもファクタリングの利用が可能

- 24時間365日申込み可能

- 手続きが簡潔

- 手数料がやや低めの設定

- 即日入金可能な会社が多い

従来のファクタリングとWEB完結ファクタリングの違いと特徴

では、従来のファクタリングとWEB完結型ファクタリングの違いはなんでしょう。

以下の表にポイントとなる点をまとめました。

| 従来のファクタリング | WEB完結型ファクタリング | |

| 手数料 | 2社間:10%~30% 3社間:1%~10% |

1%~20% |

| 取扱ファクタリング方式 | 2社間ファクタリング 3社間ファクタリング |

2社間ファクタリングがほとんど |

| 入金スピード | 2社間:最短即日~3日 3社間:最短3日~1週間 |

最短即日がほとんど (最短30分) |

| 契約方法 | 来店、訪問など対面方式 契約書へ署名・押印 |

Webフォーム クラウドサイン |

| 面談方法 | 来店、訪問で対面実施 | オンライン面談 ※実施しない場合もあり |

| 書類の提出 | 来店、訪問、郵送 | 写真データの添付 |

従来のファクタリングよりも利便性が高く、利用可能な企業や個人事業主の幅が広いというのが最大の特徴でしょう。

WEB完結型ファクタリングの流れ

WEB完結型ファクタリングの利用の流れは以下の通りです。

- Webから24時間いつでも申込み

- 必要書類の提出はメール添付などで対応

- 面談はリモート面談や電話で実施(※面談を行わない会社もあります)

- 審査はAI審査を用いてスピーディーに実施

- 契約手続きはクラウド署名で対応

- 契約締結後はスピーディーに口座へ振り込み

1,Webから24時間いつでも申込み

利用したいファクタリング会社の公式ホームページから「申込み」や「お見積もり」のボタンをクリックして、手続きを行います。

ホームページのほかにも、電話やメール、LINEなどで申込みに対応している会社もあり、個人向けのサービスを用意している場合もあります。

申込みの際には、会社名や住所、希望買取金額などの基本情報を入力する必要があるため、給料や仕入れ代金が払えず資金繰りに困る前に、事前に情報を整理し、ミスのないよう注意して入力しましょう。

WEB完結型はインターネット環境があれば、パソコンやスマホからいつでもどこからでも申込みができるため、審査基準が比較的甘いと感じる方も多く、手続きも簡単です。

また、ほとんどの会社で無料見積もりフォームが用意されているため、申込み前に複数社で見積もりをとって比較検討するのもよいでしょう。

2,必要書類の提出はメール添付などで対応

必要書類の提出は、書類スキャナで読み取ったデータをメール添付する方法や、ネット上の専用フォームから写真撮影して提出する方法などがあり、法人だけでなく個人でも利用しやすく、対応方法は会社によって異なります。

直接持ち込んだり、郵送したりする必要がないため、個人事業主で給料や人件費の支払いが迫っており、早く資金を用意しないと払えない場合でも、手間と時間を大幅に短縮できます。

3,面談はリモート面談や電話で実施

提出書類と面談内容を元にファクタリング審査は進められるため、運営会社としても慎重に判断を行う重要なポイントとなります。

WEB完結型ファクタリングの場合は、提出書類と申込時の情報を元にAI審査を受ける仕組みとなっており、急な資金需要にも対応できる反面、面談を実施しない会社がほとんどです。

しかし、できることならオンラインツールを用いたオンライン面談に対応している会社を選び、複数のファクタリング会社を比較したうえで申し込むと安心です。

オンライン面談では、直接ファクタリング会社の担当者と顔を合わせて話ができるため、万が一のトラブルを防ぎやすく、柔軟な対応を受けやすいほか、契約前の不安や疑問も解消しやすいというメリットがあります。

そこまで手間にはならないため、特に初めてファクタリングを利用する方や、急ぎで資金調達を検討している方は、面談に柔軟に対応してくれる運営会社を選んで申し込んでみてください。

4,審査はAI審査を用いてスピーディーに実施

WEB完結型のファクタリング会社は、AI審査を用いている会社がほとんどで、銀行融資と比べても手続きが簡略化されています。

必要な情報を入力してスコアリングすることで審査が行われるため、取引先との取引状況などを踏まえたうえで、スムーズに審査が進み、ファクタリング利用の可否や手数料を通過・非通過の形でスピーディーに確認できます。

そして、ほとんどの会社では審査結果をメールで通知する仕組みとなっているため、法人向け・個人事業主向けを問わず、仕事の妨げになることなく、自身の状況に合わせて確認できる点もメリットです。

5,契約手続きはクラウド署名で対応

審査結果として提示された契約内容に双方が納得できれば、内容を十分に検討したうえで、晴れて契約成立となります。

契約の際も、強固なセキュリティで守られているクラウド署名を利用するケースがほとんどで、必要書類をオンライン上でアップロードするだけで手続きが完了します。そのため、情報漏洩の心配が少なく、状況に応じた柔軟性のある対応が可能な点が、WEB完結型ファクタリングを選択する理由として、多くの事業者に適しているといえるでしょう。

6,契約締結後はスピーディーに口座へ振り込み

契約締結後は、指定の振込口座へ買取金(売掛金-手数料)が振り込まれます。銀行融資と比べても手続きが難しいと感じにくく、サポート体制が整っている点も安心材料といえるでしょう。

指定している口座の対応状況や利用するファクタリング会社の数にもよりますが、ほとんどの場合、申込みから入金までの流れは当日中~2日程度で完了する率が高いのが特徴です。

WEB完結型ファクタリングの7つのメリット

WEB完結型ファクタリングのメリットは以下の7点です。

- パソコン・スマホ1つでどこからでも利用できる

- 365日24時間申込み可能

- 手数料が安い

- 現金化までが早い

- 少額の売掛金に対応してくれる場合が多い

- 必要書類が少ない

- ファクタリングの利用を知られづらい

1,パソコン・スマホ1つでどこからでも利用できる

WEB完結型ファクタリングの最大のメリットは、ファクタリング会社へ来店する必要がなく、個人事業主や設立間もない事業者でも利用しやすい点にあります。

従来のファクタリングでは、申請や書類提出の際に来店が必要となるケースが多く、初回利用時には特に手間や負担を感じやすいものでした。

近隣にファクタリング会社がない場合は、来店に伴う交通費や時間といった費用面の負担が大きく、利用をためらう要因となっていたでしょう。

WEB完結型ファクタリングでは、電子契約を含め、WEB上ですべての手続きが完了するため、全国どこからでも申込みが可能です。多様化する資金調達ニーズに応えられる点も、大きなメリットといえます。

2,365日24時間申込み可能

WEB完結型ファクタリングは、インターネット上のシステムから申込みを行い、土日祝日や時間帯を気にすることなく今すぐ手続きを進められる点が大きな特徴です。

自社を経営する中で、平日の営業時間内に時間を確保するのは難しいケースも多く、その点が負担になりやすい傾向があります。

そのため、仕事終わりやちょっとしたスキマ時間を活用して申込みを行い、迅速に資金調達の準備を進められる点は、多くの事業者にとって大きなメリットといえるでしょう。

※申込み自体は24時間365日可能ですが、審査や入金対応は原則として平日の営業日内に行われ、結果が出るまでに1~数営業日以内を要する会社がほとんどのため、注意が必要です。

3,手数料が安い

従来のファクタリングは、2社間ファクタリングの場合で10%~30%程度が手数料の目安となっており、資金調達手段としてはコスト面がやや高いと感じられるケースもあります。

対してWEB完結型ファクタリングの場合、手数料は1%~20%程度に設定されているのが一般的です。

WEB完結型ファクタリングでは、ファクタリング会社の事務所規模を抑えられるほか、人件費などのコスト削減と関連した運営体制が取られています。そのため、従来の2社間ファクタリングよりも手数料が低めに定められており、AIによる簡易診断やスコアリングといった仕組みを活用することで、事業者の資金状況や売掛債権の内容といった項目を効率的に評価できる点も、コスト削減力につながっています。

4,現金化までが早い

WEB完結型ファクタリングは、現金化までのスピードが早い点も大きなメリットであり、常に資金繰りの安定を意識したい事業者にとって心強い手段といえるでしょう。

WEB完結型ファクタリングでは、申込みや必要書類の提出に時間をかける必要がなく、インターネット環境さえ確保できる場所であれば手続きを進めることができます。

それに加え、審査にはAIによるスコアリングが採用されているため、売掛債権の内容や申込情報を素早く把握し、短時間で審査結果が提示される点も特徴です。

こうした仕組みを参考にすると、従来のファクタリングと比べても、より手早く現金化できる可能性は高いといえるでしょう。

5,少額の売掛金に対応してくれる場合が多い

ファクタリング会社は、手数料を主な収益源としており、事業者との取引条件によって利益構造が成り立っています。

少額利用の場合、審査や確認作業の手間は変わらないにもかかわらず収益が少ないため、従来のファクタリングでは利用条件が厳しく、敬遠されがちでした。

しかしWEB完結型ファクタリングでは、ネット上のシステムを活用し、事前登録や審査工程を効率化することでファクタリング会社側のコストを抑えることが可能となっています。その結果、少額利用にも対応できる体制が整い、柔軟な条件での取引を実現している会社がほとんどです。

6,必要書類が少ない

必要書類が少ない点も、WEB完結型ファクタリングの最も大きな強みのひとつといえるでしょう。

従来のファクタリングでは、商業登記謄本や確定申告書、決算書などを含む5種類前後の書類提出が一般的で、書類の準備やファクタリング会社とのやり取りに手間がかかるほか、高額案件以外は断られるケースもありました。

一方、WEB完結型ファクタリングはAIによるスコアリング審査を導入しているため、必要書類は「取引履歴がわかる通帳」「請求書」「決算書」など2~3種類で済む場合が多く、スピード感を持って手続きを進められます。書類負担が軽減されることで、初めての利用でも安心感を持って申し込みやすい点も特徴です。

7,ファクタリングの利用を知られづらい

ファクタリングの利用が知られづらい点もメリットです。

従来のファクタリングでも、2社間ファクタリングの場合は売掛先にファクタリングの利用が知られることはありません。

WEB完結型ファクタリングの場合、ファクタリング会社に来店する際に誰かに目撃されたり、郵送物の受け取りの際に見られる等のリスクも回避可能。

そのため、従来のファクタリングよりも、さらにWEB完結型はファクタリングの利用を知られづらいと言えるでしょう。

WEB完結型ファクタリングの3つのデメリット

WEB完結型ファクタリングには、以下3点のデメリットが存在します。

- 3社間ファクタリングに対応していない会社が多い

- 電子署名ツールが必要

- ファクタリング会社と信頼関係を築きにくい

1,3社間ファクタリングに対応していない会社が多い

WEB完結型ファクタリングは、もちろん利便性の高さから近年注目を集めている資金調達方法ですが、まだサービスとしての歴史は浅く、現時点では3社間ファクタリングに対応していない会社がほとんどです。そのため、売掛先を含めた契約形態を希望する場合には、選択肢が限られる点は理解しておく必要があるでしょう。

とはいえ、3社間ファクタリングの最大の特徴である「手数料が安い」というメリットについては、WEB完結型ファクタリング自体の手数料水準が低下していることから、以前ほど大きなデメリットにはならないと判断する事業者も増えています。特に、スマートフォンから申込みや手続きが完結し、事務所へ移動する必要がない点は、忙しい経営者にとって大きな魅力といえるでしょう。

また、近年では資金調達額が300万円程度までであれば、WEB完結型ファクタリングでも十分に対応できるケースが多く、従来型のファクタリングから乗り換えを検討する企業も増えています。利用者の約70%が利便性やスピードを重視して選択しているともいわれており、コストや手続き負担を総合的に見たうえで、自社にとって最適な方法かどうかを判断することが重要です。

2,電子署名ツールが必要

利用するファクタリング会社によっては、電子契約や手続きのために特定の電子書籍ツールや専用アプリの用意が必要となる場合があります。これは各社が定める利用基準の一部であり、サービス内容の概要を事前に確認しておくことが大切です。

パソコンやスマートフォンの環境、本体のOSや設定次第では利用できないケースもあり、「あっ、使えない」と後から気づくこともあります。そのため、公式サイトのよくある質問や推奨環境を確認し、キャッシュフロー改善を継続的に行うための手段として問題なく利用できるか、事前に把握しておきましょう。

3,ファクタリング会社と信頼関係を築きにくい

WEB完結型ファクタリングでは、利用会社によってオンライン面談などの対面コミュニケーションに対応していないケースもあり、近くに担当者を感じにくい場合があります。

システム主導で機械的に契約が進んでいくため、手続き自体に時間がかからないという利便性がある一方で、ファクタリング会社の担当者の顔が見えず、審査基準や対応方針の透明性に不安を持つ方もいるかもしれません。その結果、信頼関係を築きにくいと感じる可能性もあります。

SoKuMoを含め、オンライン面談に対応し、利用者の状況や要望を丁寧に聞き取る姿勢を持つファクタリング会社も存在します。特に初めて利用する場合は、安心感や対応の柔軟性を求め、オンライン面談に対応している会社を選ぶことをおすすめします。

WEB完結型ファクタリングがおすすめなケース

以上のメリット・デメリットからWEB完結型ファクタリングは以下のケースにおすすめと言えるでしょう。

- 低コストで早急に資金調達が必要な場合

- 売掛先に知られずに低コストで資金調達したい場合

- 地方の事業主の場合

- 日中忙しく、なかなか時間をとることができない場合

- 個人事業主・フリーランスの場合(少額利用に対応)

WEB完結型ファクタリングを利用する際の注意点

WEB完結型ファクタリングを利用する際にはいくつかの注意点があります。

というのも、2社間ファクタリングは悪質業者の存在が認められている上に、オンライン上で取引が可能となると、さらに雲隠れしやすい環境になるから。

悪質業者に騙されないよう、以下の3点を確認するようにしましょう。

- 会社情報を確認する(住所、電話、業歴)

- 面談の有無

- 契約書の内容をしっかり確認する

1,会社情報を確認する(住所、電話、業歴)

優良なファクタリング会社の場合、近年では公式ホームページ上に会社情報を開示しているのが一般的となっています。

会社の所在地はどこか、固定電話の有無、業歴の長さといった点は、悪質業者かどうかを見極めるための基本的なチェック項目であり、判断材料として重要なポイントの一つです

。

一方で悪質業者は、正規の制度や業界慣行とは異なる手法を用い、検挙されそうになると電話番号を変更し、新しい会社を立ち上げるといった行為を繰り返しながら、独自のやり方で業界内に存在し続けています。

そのため、

固定電話ではなく携帯電話のみを連絡先としているケースが多く、業歴も2年未満で信用情報が十分に蓄積されていないため、審査や対応の質が落ちやすい傾向があります。

また、所在地についても明記されていなかったり、開示されていても実際には存在しない住所であるなど、実態と異なる情報が掲載されている場合があります。

ファクタリング会社を利用する前には、こうした会社情報を一つひとつ確認し、信頼できる事業者かどうかを慎重に判断するようにしてください。

2,面談の有無

面談の有無も、ファクタリング会社を見極めるうえで重要なポイントの一つです。

ただし、面談がないからといって、すべてが悪質業者に該当するというわけではありません。公式サイト上で運営方針や審査の流れ、支援体制が明確に説明されている会社であれば、一定の信頼性があると判断できる場合もあります。

WEB完結型ファクタリングでは、ファクタリング会社の人柄や対応姿勢、トップやマネジメント層の考え方を直接知ることができる機会が、実質的に面談時に限られる点が特徴です。

オンライン面談を行うことが可能であれば、審査基準の説明や少額利用、たとえば30万円規模の取引が可かどうかといった点についても具体的に確認でき、条件が通らない理由についても納得感のある説明を受けられる可能性が高まります。

そのため、面談に対応している場合には、以下のような不自然な点がないかを注意深く観察し、少しでも不安を感じた場合は無理に契約を進めず、利用を見送る判断も重要です。

-

契約内容や審査結果について質問しても、明確な説明がなく、回答をはぐらかされる

-

利用者の状況を十分に確認せず、とにかく契約を急かすような姿勢が見られる

-

利用者への配慮に欠け、横柄な態度や高圧的な対応を取る

3,契約書の内容をしっかり確認する

WEB完結型ファクタリングの場合、契約書はPDFなどのデータ形式で送信されてくるのが一般的で、公式サイトや申込用サイトを通じて内容を確認する流れとなります。

ただし、WEB完結型ファクタリングの審査結果によっては、申込時に依頼した条件がすべて希望通りに通るとは限らず、金額や条件に一定の制限が設けられるケースもあります。

そのため、審査結果の通知を受け取ったら、累計取引実績やビジネス支援の実態なども踏まえつつ、契約内容を細かく確認し、納得できる場合のみ契約を締結することが重要です。

また、契約書は万が一トラブルが発生した際に信頼性のある法的資料となり、契約書内に記載されていない事項は原則として証拠として認められません。

手数料やファクタリング方式、償還請求権の有無などは契約前に必ず確認し、契約締結後は取引完了まで大切に保管しておくことで、安心してファクタリングを活用できるでしょう。

WEB完結型ファクタリングのおすすめ会社10選

ここからは、WEB完結型ファクタリングのおすすめ会社を紹介します。

ここからは、WEB完結型ファクタリングを利用する際に特におすすめできる会社をご紹介します。各社ともに、スピーディーな審査やオンラインで完結できる利便性を兼ね備えており、全国どこからでも利用可能な点が特徴です。初めてファクタリングを利用する事業者にとっても、必要書類や契約手続きの手間が少なく、スマートフォンやパソコンから簡単に申込みができるため、キャッシュフローの改善や資金調達を迅速に実現することが可能です。

さらに、各会社ごとに手数料や審査基準、支援体制に違いがあるため、事前に特徴を把握し、自社のニーズに合った会社を選ぶことが重要です。ここでは、安心して利用できる信頼性の高い会社を中心に、サービスの概要や特徴を分かりやすく解説していきます。

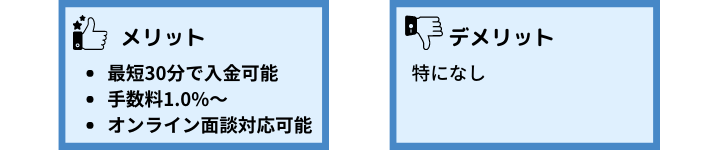

1,SoKuMo|オンライン面談で安心取引!

SoKuMoは、WEB完結型ファクタリング業界でも珍しい、オンライン面談に対応しているサービスです。

ZoomやTeamsなどのオンライン会議ツールを活用することで、担当者と実際に顔を合わせながら丁寧に面談を行うことができます。初めてファクタリングを利用する方や、資金調達に関して不安や疑問を抱えている事業者にとって、安心して手続きを進められる非常に大きなメリットです。

オンライン面談では、契約条件や手数料、審査基準などについて直接質問することができ、疑問点や不安点をしっかり解消してから利用できる点がSoKuMoの大きな強みとなっています。担当者が事業者の状況やニーズを把握し、最適な資金調達プランを提案してくれるため、安心感を持って契約に進めます。

さらに、買取金額は少額の10万円から高額の1億円まで幅広く対応しており、小規模な資金調達が必要な場合でも、無理なく利用できる柔軟性があります。また、業界最速のスピードで、最短30分という短時間で入金されるため、急な資金ニーズにも対応可能です。これにより、キャッシュフローの改善や突発的な支出への対応もスムーズに行えます。

手数料についても業界最低水準である1.0%~15.0%に設定されており、利用者によっては従来のファクタリングと比べてかなりコストを抑えた形で資金調達が可能です。少額から高額まで幅広く対応し、オンライン完結で手間を最小限に抑えられるため、初めて利用する事業者から経験者まで幅広く支持されています。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~15.0% |

| 入金スピード | 最短30分 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 不要 ※必要に応じてオンライン面談対応 |

| 買取金額 | 10万円~1億円 |

| 償還請求権の有無 | なし |

| 債権譲渡登記の有無 | なし |

| 必要書類 | 請求書 通帳のコピー 決算書(個人事業主は申告書) |

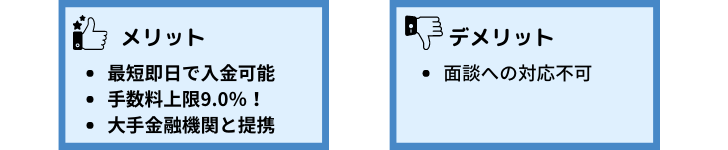

2,OLTA|主要な金融機関と提携していて安心!

OLTAは、新生銀行やみずほ銀行など、日本国内の主要な金融機関とも提携しており、資金調達を行う際にも安心して取引できる会社です。

提携金融機関との連携により、審査や入金スピードの信頼性が高く、初めてWEB完結型ファクタリングを利用する事業者にとっても安心感があります。

手数料は2.0%~9.0%と非常に低く、WEB完結型ファクタリングサービスの中でもトップレベルの手数料水準を誇ります。少額から高額まで幅広い買取に対応しており、資金ニーズに合わせて柔軟に利用できる点が大きな魅力です。

さらに、日本マーケティングリサーチ機構の調査によると、2021年6月期に「中小企業経営者・個人事業主が選ぶオンライン型ファクタリング」部門でNo.1を獲得しており、累計利用者数や実績も業界トップクラスとなっています。この実績は、多くの企業や事業者が安心してOLTAを選んでいる証拠と言えるでしょう。

OLTAは、オンライン完結型でありながら、買取金額や手数料、審査基準などの条件についても透明性が高く、契約前にしっかり確認できる点も安心です。これにより、初めて資金調達を行う事業者でも、スムーズかつ安全に資金を確保することが可能です。

| 対象 | 法人・個人事業主 |

| 手数料 | 2.0%~9.0% |

| 入金スピード | 最短即日 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 不要 |

| 買取金額 | 上限・下限なし |

| 償還請求権の有無 | なし |

| 債権譲渡登記の有無 | 明記なし |

| 必要書類 | 本人確認書類(免許証、パスポート、マイナンバーカード等) 請求書 すべての事業用銀行口座の普通預金・当座預金の直近4ヶ月分の入出金明細(通帳) 昨年度の決算書(個人事業主の場合は確定申告書) |

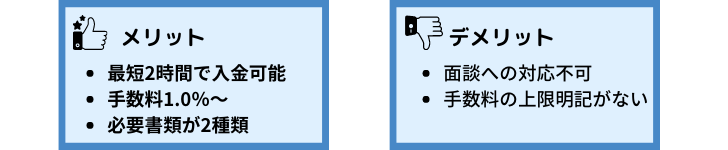

3,QuQuMo|必要書類が少ないのが魅力的

QuQuMoは、最短でわずか2時間というスピードで入金が可能なWEB完結型ファクタリング会社です。

手数料も1.0%~と比較的低く設定されており、資金調達を急ぐ事業者にとって非常に利用しやすい環境が整っています。

業界最低水準の手数料1.0%~という点は大きな魅力ですが、手数料の上限については公式サイト上で明記されていない場合もあるため、利用前に必ず確認しておくことが重要です。

これにより、事前に資金調達コストを把握でき、安心して申し込むことができます。

QuQuMoの最大の強みは、必要書類が「通帳のコピー」と「請求書」の2つだけで済むという点です。

書類準備が簡単なため、急な支払い対応やキャッシュフロー改善が必要な場合でも、スムーズに申込みから入金までの手続きを行えます。

特に初めてファクタリングを利用する個人事業主や中小企業にとっては、準備する書類が少ないことは大きな安心材料となるでしょう。

また、入金までの時間が短いことに加え、オンラインで契約が完結するため、移動の手間や時間をかけずに資金を確保できる点もQuQuMoの魅力です。

少額から高額まで柔軟に対応できるため、資金規模に応じて効率的に活用できる点も特徴です。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~ |

| 入金スピード | 最短2時間 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 不要 |

| 買取金額 | 上限・下限なし |

| 償還請求権の有無 | なし |

| 債権譲渡登記の有無 | 明記なし |

| 必要書類 | 通帳のコピー 請求書 |

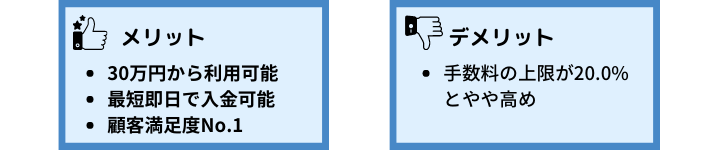

4,Accel Factor|顧客満足度No.1!

アクセルファクターは、「顧客満足度No.1」と「業界トップクラスの資金調達スピード」を大きな強みとしているWEB完結型ファクタリング会社です。

全体の5割以上の取引が即日入金で完了しており、急な資金ニーズにも柔軟に対応できる点は、特に事業者にとって大きなメリットと言えるでしょう。

また、審査も比較的通りやすく、初めてファクタリングを利用する方でも安心して申し込める体制が整っています。

一方で、手数料については2.0%~20.0%と上限がやや高めに設定されているため、利用前に必ず確認することをおすすめします。

契約内容や条件によっては手数料が変動する場合があるため、事前に把握しておくことで、後から想定外のコストが発生することを防げます。

さらに、アクセルファクターはオンライン完結型であるため、パソコンやスマートフォンから申込みや契約手続きが完了します。これにより、移動時間や事務手続きの負担を大幅に軽減でき、キャッシュフローの改善を迅速に実現することが可能です。

初回利用の事業者でも、簡単かつスムーズに資金調達ができる点が、多くの企業から支持されている理由と言えるでしょう。

| 対象 | 法人・個人事業主 |

| 手数料 | 2.0%~20.0% |

| 入金スピード | 最短即日 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 不要 |

| 買取金額 | 30万円~1億円 |

| 償還請求権の有無 | 明記なし |

| 債権譲渡登記の有無 | 明記なし |

| 必要書類 | 申込用紙 請求書 通帳 |

5,nugget|個人事業主に特化!手数料は一律10.0%!

.png)

nuggetは、東証一部上場企業が運営しているため、資金調達において安心して取引できるWEB完結型ファクタリング会社です。

上場企業ならではの信頼性や安定性があり、初めてファクタリングを利用する事業者でも安心して利用できます。

nuggetでは、最短でわずか60分というスピードで入金が可能です。また、利用金額は1万円から対応しているため、少額の資金ニーズにも柔軟に対応できます。手数料は一律10.0%に設定されており、事前にコストが明確なため、資金計画を立てやすい点も魅力のひとつです。

手数料が一律である点は、売掛先の信用度が不安な場合には他社よりも低コストで利用できるメリットがあります。

一方で、売掛先の信用度が高い場合には、他社と比べてやや高めの手数料になる可能性もあるため、利用時には売掛先の状況を考慮して判断することが重要です。

さらに、nuggetは個人事業主に特化している点も大きな特徴です。フリーランスや個人事業主の中には、利用可能なファクタリング会社が少なく、資金調達に苦労している方も多いですが、nuggetはそのような方々から厚い支持を受けています。

オンラインで契約や入金まで完結できるため、移動や事務手続きの負担を最小限に抑えつつ、必要な資金を迅速に確保できるのも大きなメリットです。

このように、nuggetは安心の上場企業運営、迅速な入金対応、個人事業主特化の三拍子が揃ったファクタリング会社として、幅広い事業者にとって頼れる選択肢となっています。

| 対象 | 個人事業主のみ |

| 手数料 | 一律10.0% |

| 入金スピード | 最短60分 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 不要 |

| 買取金額 | 1万円~ |

| 償還請求権の有無 | 明記なし |

| 債権譲渡登記の有無 | なし |

| 必要書類 | 請求書 請求確認メールの履歴 本人確認書類 |

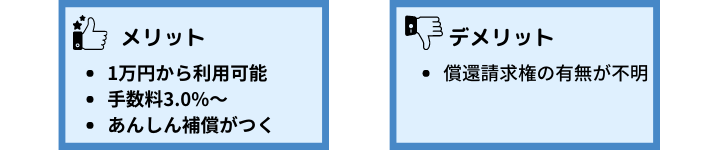

6,FReeNANCe|フリーランスに特化!無料で補償がつく!

-_-フリーランスを、もっと自由に。-Google-Chrom-1.png)

FReeNANCeは、東証一部上場企業であるGMOグループが運営しているため、信頼性の高いWEB完結型ファクタリングサービスを提供しています。

上場企業運営という安心感は、初めてファクタリングを利用する事業者や個人事業主にとって大きなメリットです。

FReeNANCeが他のファクタリング会社と大きく異なる点は、売掛金の入金先をFReeNANCe専用口座に設定すると、自動的に「フリーナンスあんしん補償」という補償サービスが無料で付与されることです。

この「あんしん補償」は、業務中に発生した事故や過失による損害賠償責任を補償してくれるもので、会社の保険制度が整っていないフリーランスや個人事業主にとって非常に心強いサービスと言えます。

例えば、納品ミスや業務上のトラブルによる賠償請求など、予期せぬリスクにも対応できるため、安心して事業活動に専念できます。

また、FReeNANCeはオンライン完結型で手続きが簡単であり、スマートフォンやパソコンから24時間365日申し込みが可能です。

申込みから入金までのスピードも早く、必要書類も最低限に抑えられているため、急な資金ニーズに対しても迅速に対応できます。

このように、FReeNANCeは資金調達だけでなく、事業者の安心感やリスク管理も支援する総合的なサービスを提供している会社です。

最短即日の入金が可能、手数料も3.0%~10.0%と比較的安く利用ができる点も強みです。

| 対象 | フリーランス・個人事業主 |

| 手数料 | 3.0%~10.0% |

| 入金スピード | 最短即日(午前中までの申込み) |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 不要 |

| 買取金額 | 1万円~ |

| 償還請求権の有無 | 明記なし |

| 債権譲渡登記の有無 | なし |

| 必要書類 | 身分証明書 住所の確認できる書類 請求書(送付・受領済みの確認ができるもの) 通帳のコピー |

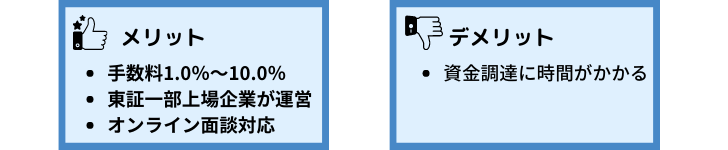

7,GMO BtoB早払い|注文書買取、譲渡禁止の債権買取も実行!

GMO BtoB早払いは、東証一部上場企業が運営しているため、WEB完結型ファクタリングサービスとして非常に信頼性が高く、安心して取引できる会社です。

上場企業の運営という背景により、契約内容や入金スピード、手数料などにおいても安定したサービス提供が期待できます。

GMO BtoB早払いの大きな特徴として、ファクタリング業界では珍しい「注文書買取」と「譲渡禁止の債権買取」に対応している点があります。

これにより、利用者は自社のニーズや資金状況に合わせて柔軟に買取方法を選択できるため、希望に沿った資金調達が可能になるのが大きな強みです。

対象は法人のみとなりますが、契約前にオンラインでの面談も可能です。

オンライン面談を活用することで、疑問点や不安点を事前に解消し、納得した上で契約手続きを進めることができます。初めてWEB完結型ファクタリングを利用する法人でも安心して申し込める環境が整っています。

ただし、入金までには最短でも2営業日かかるため、急ぎで資金を確保したい場合には向かない場合もあります。

そのため、資金調達のスピードが重要なケースでは、他社の即日入金サービスと比較し、どの方法が最も適しているかを事前に検討することが大切です。

さらに、GMO BtoB早払いはオンラインで契約が完結するため、移動や事務手続きの負担を最小限に抑えることができ、契約後の資金管理やキャッシュフロー改善にもスムーズに活用できます。

これにより、法人経営者は資金繰りに集中できるという利点もあります。

| 対象 | 法人のみ |

| 手数料 | 1.0%~10.0% |

| 入金スピード | 最短2営業日 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 不要(必要に応じてオンライン面談対応) |

| 買取金額 | 100万円~1億円 |

| 償還請求権の有無 | 明記なし |

| 債権譲渡登記の有無 | なし |

| 必要書類 | 2期分の決算書と試算表 取引基本契約書 見積書 発注書 請求書・納品確認書(検収書) |

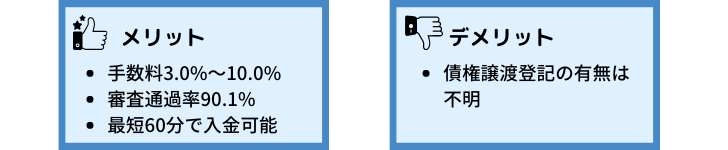

8,MSFJ(フリーランス専用ファクタリング)|審査通過率90.1%!

MSFJのフリーランス専用ファクタリングは、手数料3.0%~で利用可能で、10万円から最大1,000万円まで幅広い資金調達に対応できるWEB完結型ファクタリング会社です。

フリーランスや個人事業主のニーズに特化して設計されているため、スムーズかつ安心して資金調達ができる点が大きな特徴です。

MSFJでは、クイックファクタリング、プレミアムファクタリング、個人事業主専用ファクタリング、そしてフリーランス専用ファクタリングの4つのプランを提供しています。

各プランはそれぞれ異なるニーズに特化して設計されており、資金調達の目的や金額、スピード感に応じて最適なプランを選択できる点が、他社にはない大きなメリットと言えるでしょう。

特にフリーランス専用ファクタリングは、手数料3.0%~10.0%という比較的低コストでの利用が可能です。最短60分で入金されるスピード感は、急なキャッシュフローのニーズにも対応でき、10万円~1,000万円という幅広い買取額に対応しているため、規模の大小を問わず多くのフリーランスが利用できます。

さらに、審査通過率は90.1%と非常に高く、多くのフリーランスや個人事業主が資金調達をスムーズに行える点も大きな魅力です。

これにより、初めての利用でも安心して申し込め、キャッシュフローを安定させつつ事業活動に集中できる環境が整っています。

また、オンライン完結型であるため、申込みから契約、入金までの手続きが全てネット上で完了します。これにより、移動や事務手続きにかかる時間やコストを大幅に削減でき、フリーランスの方でも手軽に利用できる点が支持されている理由の一つです。

| 対象 | フリーランス |

| 手数料 | 3.0%~10.0% |

| 入金スピード | 最短60分 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 不要(オンラインファクタリング) |

| 買取金額 | 10万円~1,000万円 |

| 償還請求権の有無 | 明記なし |

| 債権譲渡登記の有無 | 明記なし |

| 必要書類 | 直近の決算書、通帳のコピー、入金予定の請求書、身分証明書 |

9,トラストゲートウェイ|専門性の高いスタッフを配置している

トラストゲートウェイは、福岡県福岡市中央区に拠点を置く信頼性の高いファクタリング会社です。

地域密着型の運営に加え、WEB完結型のサービスも提供しており、全国どこからでも迅速な資金調達が可能となっています。

同社の特徴として、最短即日での入金に対応している点が挙げられます。

手数料は3.0%~10.0%と比較的低く設定されており、資金調達コストを抑えたい事業者にとって非常に使いやすいサービスです。

また、審査通過率が95%と高く、初めてファクタリングを利用する事業主でも比較的スムーズに利用できる点が大きな魅力となっています。

さらに、リピート率が98%という非常に高い数字を誇ることから、利用者からの信頼の高さが窺えます。

これは、迅速な入金対応や丁寧なサポート、契約手続きの簡便さなど、トラストゲートウェイが長年にわたり培ってきた信頼性の証と言えるでしょう。

加えて、医療・介護業、IT業、運送業など、ファクタリングの需要が高い業種に特化した専門性の高いスタッフを配置している点も同社の強みです。

各業種の特性や取引先の状況に応じた柔軟な対応が可能で、事業主が抱える資金面の課題に寄り添ったサポートを受けられるのも大きな魅力です。

このように、トラストゲートウェイは福岡を拠点にしつつも、全国の事業者に対して迅速で安心感のある資金調達手段を提供する、信頼性の高いファクタリング会社として注目されています。

| 対象 | 法人・個人事業主 |

| 手数料 | 3.0%~10.0% |

| 入金スピード | 最短即日 |

| ファクタリング方式 | 2社間ファクタリング、3社間ファクタリング |

| 面談 | 来店不要(メール、郵送、訪問) |

| 償還請求権の有無 | なし |

| 営業時間 | 9:00~18:00(平日のみ) |

| 所在地 | 福岡県福岡市中央区大名2-2-42 ケイワン大名402号 |

10,No.1|建設業に特化!

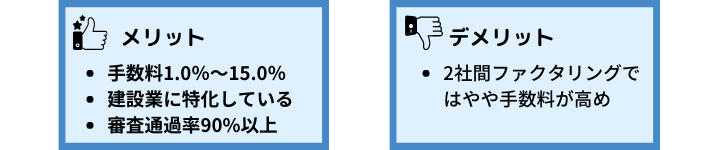

No.1は、「建設業に特化したファクタリングサービス」を提供している独自性の高いファクタリング会社です。

建設業という特定業種に特化することで、業界特有の資金ニーズや取引形態に精通したサービスを提供できる点が、同社の大きな強みと言えます。

本社は東京都にありますが、名古屋や福岡にも支店を構えており、全国どこからでも利用しやすい体制を整えています。

来店不要で手続きを完結できるだけでなく、全国出張対応も可能なため、事務や移動にかかる手間を大幅に削減できます。

特に、忙しく現場や事務作業に追われる建設業の利用者にとって、この利便性は非常に重宝されています。

資金調達スピードも魅力の一つで、最短即日での入金が可能です。

手数料も1.0%~15.0%と比較的低めに設定されており、コストを抑えつつスムーズに資金を確保することができます。

さらに、審査通過率は90%以上と高く、多くの建設業の事業者が安心して利用できる仕組みが整っています。

加えて、No.1では資金繰り改善のためのコンサルティングサービスも提供しています。

単に資金を調達するだけでなく、事業運営全般に関わるマネジメントやキャッシュフロー管理のアドバイスを受けることができるため、資金繰りに悩んでいる経営者にとって非常に頼りになる存在です。

初めての利用でも安心して申し込むことができ、建設業の事業者が抱える課題を的確に支援してくれます。

このように、No.1は建設業特化という専門性、全国対応の利便性、スピーディーな入金、そして資金繰り支援まで幅広く提供する、建設業界の事業者にとって頼れるファクタリング会社として高く評価されています。

| 対象 | 法人・個人事業主 |

| 手数料 | 2社間ファクタリング:5.0%~15.0% 3社間ファクタリング:1.0%~5.0% |

| 入金スピード | 最短即日 |

| ファクタリング方式 | 2社間ファクタリング、3社間ファクタリング |

| 面談 | 出張対応 |

| 買取金額 | 50万円~5000万円 |

| 償還請求権の有無 | なし |

| 債権譲渡登記の有無 | 明記なし |

| 必要書類 | 通帳のコピー、直近の決算書、請求書、発注書、納品書 |

| 会社名 | 株式会社No.1 |

|---|---|

| 代表者名 | 浜野 邦彦 |

| 住所 | 【東京本社】 〒171-0014 東京都豊島区池袋4-2-11 CTビル3F 【名古屋支社】 〒453-0014 愛知県名古屋市中村区則武2-3-2 サン・オフィス名古屋3F 【福岡支社】 〒812-0011 福岡県福岡市博多区博多駅前1-15-20 NMF博多駅前ビル2F |

| 電話番号 | 0120-700-339 |

| FAX番号 | 03-5956-3671 |

| 営業時間 | 平日 9:00〜19:00(土日祝休) |

| 設立日 | 平成28年1月7日 |

まとめ

この記事では、WEB完結型ファクタリングの特徴と流れ、メリット・デメリット、利用時の注意点を解説しました。

WEB完結型ファクタリングの特徴は以下の6つです。

- ファクタリング会社へ足を運ぶ必要がない

- 遠方企業でもファクタリングの利用が可能

- 365日24時間申込み可能

- 手続きが簡潔

- 手数料がやや低めの設定

- 即日入金可能な会社が多い

WEB完結型ファクタリングのメリットは以下の7つです。

- パソコン・スマホ1つでどこからでも利用できる

- 365日24時間申込み可能

- 手数料が安い

- 現金化までが早い

- 少額の売掛金に対応してくれる場合が多い

- 必要書類が少ない

- ファクタリングの利用を知られづらい

WEB完結型ファクタリングのデメリットは、以下の3点です。

- 3社間ファクタリングに対応していない会社が多い

- 電子署名ツールが必要

- ファクタリング会社と信頼関係を築きにくい

会社情報や面談時の対応等で、信頼に値するファクタリング会社かどうか見極めてから利用するようにしましょう。

SoKuMoならオンライン面談で安心取引!

私どもSoKuMoは、利用者様が安心してファクタリングのご利用ができるよう、

- オンライン面談に対応

- 手数料は業界最低水準の1.0%~

- 安心の2社間ファクタリング&債権譲渡登記のなしの契約

- 最短30分で入金

これらを強みに、事業展開させていただいております。

「できるだけ手数料を抑えて、できれば即日で入金してほしい」

「でも、ファクタリングを利用するのは初めてだから、手続きや流れが少し不安・・・」

「万が一、悪質業者に騙されてしまわないか心配・・・」

こんな悩みや不安を抱えて、資金調達に踏み切れずにいる方も多いのではないでしょうか。

私たちは、あなたの事業のキャッシュフローをスムーズにするお手伝いを完全にサポートします。

初めての方でも安心して利用できる体制を整えており、申込みから入金までの手続きはすべてネット上で完結。さらに、資金調達後の仕分けや会計処理についても丁寧にアドバイスいたします。

資金が必要なタイミングで確実に確保できるよう、手続きの流れや手数料の仕組みをしっかりご説明し、安心してご利用いただける環境をご提供します。あなたの事業を支える強力なパートナーとして、ぜひご相談ください。