必見ファクタリング情報コラム

Message

ファクタリングの審査に落ちる理由とは?落ちた8つの原因と対策とおすすめ業者を徹底解説!

2025年9月7日

売掛債権の買取サービスとして注目されているファクタリングは、資金調達の新しい選択肢として多くの企業や個人事業主に利用されています。特に、銀行融資の審査に落ちてしまった場合でも、ファクタリングなら利用できる可能性が高く、赤字決算や債務超過といった状況でも柔軟に対応してくれる点が魅力です。

「銀行からの融資が通らなかった…」 「資金繰りが厳しくて、もう払えない…」 そんなとき、ファクタリングはまさに激しい状況を乗り越えるための心強い味方になります。

とはいえ、ファクタリングは誰でも必ず利用できるというわけではありません。ネットなどで「審査が甘い」と聞いて申し込んだのに、実際には審査に落ちてしまった…というケースも少なくありません。審査に落ちた原因を知らないまま、何度も申し込みを繰り返してしまうと、かえって利用できる可能性が下がってしまうこともあります。

そこでこの記事では、ファクタリングの審査に落ちる8つの原因と、落ちた後にどうすればいいのかという具体的な対策について、わかりやすく解説していきます。独自の視点から、審査に通らせるためのコツも紹介しているので、これからファクタリングを検討している方や、すでに審査に落ちてしまった方にも役立つ内容となっています。

「どうして落ちたのか知りたい」 「次こそは審査に通りたい」 そんな思いを抱えているみんなに向けて、納得のいく資金調達ができるよう、しっかりサポートします。

ぜひ最後までお読みいただき、ファクタリング審査突破のヒントを手に入れてください!

目次

ファクタリングの審査に落ちた8つの原因

ファクタリングは、ファクタリング会社に売掛債権を買い取ってもらうことで、売掛債権の早期現金化ができるサービスです。

銀行融資などの貸付とは異なる「買取サービス」であるため、利用時の審査は比較的柔軟。

銀行融資の審査に落ちた会社や、赤字経営・債務超過がある会社でも、ファクタリングなら利用できる可能性は高いです。

ただし、誰でも必ず利用できるというわけではありません。

ファクタリングを利用する際にも必ず審査があるため、審査に落ちた場合は、ファクタリングを利用することはできません。

ファクタリングの審査で重要視されるのは「売掛先がきちんと売掛金を支払うことができるか」という点。

つまり、売掛金の未回収リスクが高い場合は、審査に落ちる可能性が高くなります。

ファクタリングの審査に落ちた具体的な原因は、以下の8つです。

- 売掛先の信用度が低い

- 売掛先との取引実績が少ない

- 売掛金の支払期日までの期間が長い

- 買取不可な売掛債権

- 売掛金に二重譲渡の疑いがある

- 利用会社の信用が著しく低い

- 売掛債権が少額すぎる

- 売掛先の承諾が得られていない(3社間ファクタリング)

1,売掛先の信用度が低い

売掛先の信用度が低い場合、ファクタリングの審査に落ちる可能性は非常に高くなります。これは、ファクタリングの審査において「売掛先の信用度」が最も重要なポイントとして評価されるためです。利用会社の財務状況や業績ももちろん審査対象になりますが、それ以上に、売掛先がきちんと支払いを行えるかどうかが重視されます。

ファクタリング契約は、原則として償還請求権のない契約が主流です。つまり、売掛先が倒産したり、支払い不能になった場合でも、ファクタリング会社は利用企業に対して弁済を求めることができません。これは、ファクタリング会社が売掛金の未回収リスクも含めて売掛債権を買い取るという性質を持っているためです。

そのため、売掛先が「売掛金の支払いが確実にできる」と判断できない場合には、審査に落ちてしまうことも珍しくありません。売掛先の信用度が低いと、ファクタリング会社にとってリスクが高すぎると判断されてしまうのです。

さらに注意すべき点として、売掛先が法人ではなく個人事業主である場合も、審査に通過する可能性は低くなります。法人であれば、帝国データバンクなどの信用調査機関を通じて、企業の財務状況や取引履歴などを簡単に確認することができます。しかし、個人事業主の場合は、そうした情報が十分に得られず、売掛先の経営状況や支払い能力を正確に判断することが困難になります。

その結果、売掛先が個人事業主である売掛債権は、そもそも買取対象外としているファクタリング会社も多く存在します。これは、リスク管理の観点から当然の対応と言えるでしょう。

ファクタリングを利用する際には、売掛先の信用度や法人格の有無など、事前にしっかりと確認しておくことが重要です。審査に通るためには、売掛債権の内容だけでなく、売掛先の信頼性も大きな鍵となります。水面下のリスクを見逃さず、安心して資金調達できるように準備しておきましょう。

2,売掛先との取引実績が少ない

売掛先との取引実績が少ない場合は、ファクタリングの審査に落ちる原因のひとつとなる可能性があります。ファクタリング会社では、売掛債権の信用性を判断するために、売掛先との過去の取引履歴を非常に重視しています。そのため、取引実績が乏しいと、売掛先の支払い能力や信頼性を十分に評価することができず、審査に不利に働いてしまいます。

多くのファクタリング会社では、審査の際に通帳のコピーの提出を必須としています。これは、通帳から売掛先との入金履歴を確認することで、実際に取引が行われているか、そして売掛金が期日通りに支払われているかを判断するためです。通帳に記載された入金履歴は、売掛先の信用度を裏付ける重要な証拠となります。

取引歴が長く、継続的に売掛金が入金されており、遅延や未払いといったトラブルが一切ない場合には、ファクタリング会社も安心して債権を買い取ることができます。その結果、審査に通過しやすくなる傾向があります。

しかし、取引歴が短く、売掛金の入金状況が確認できない場合には、「売掛先がきちんと売掛金を支払うことができるかどうか」という判断が難しくなります。ファクタリング会社としては、リスクを最小限に抑える必要があるため、こうした不確定要素がある場合には、審査を通すことができないケースも多くなります。

さらに注意すべき点として、初回債権、つまり新規の売掛先との間に発生した初めての売掛債権については、買取対象外としているファクタリング会社も少なくありません。これは、過去の取引実績がないため、売掛先の支払い能力や信頼性を判断する材料が一切ないことが理由です。

ファクタリングを利用する際には、売掛先との取引実績がどれだけあるか、そしてその履歴が通帳などで証明できるかどうかが、審査通過の大きなポイントになります。資金調達をスムーズに進めるためにも、日頃から売掛先との取引履歴をしっかりと記録し、通帳の管理を丁寧に行っておくことが大切です。

水面下の信頼関係が、表面の資金調達力につながります。 しっかり準備を整えて、安心してファクタリングを活用しましょう。

3,売掛金の支払期日までの期間が長い

売掛金の支払期日までの期間が長い場合も、ファクタリングの審査に落ちる原因となることがあります。これは、支払期日までの期間が長ければ長いほど、売掛先がその間に倒産してしまうリスクが高まるためです。

ファクタリングは、原則として償還請求権のない契約形態が多く採用されています。そのため、売掛先が支払期日を迎える前に倒産してしまった場合、ファクタリング会社は売掛金を回収できなくなる可能性があります。こうしたリスクを避けるため、支払期日までの期間が長い債権は、審査において慎重に扱われる傾向があります。

通常の信用取引では、支払いは1か月から2か月後に設定されることが一般的です。しかし、業界によっては支払いサイトが長く、支払期日まで3か月、場合によっては半年以上となるケースも珍しくありません。特に建設業界や出版業界などでは、長期の支払いサイトが慣例となっていることもあります。

このように、支払期日までが90日以上ある債権については、ファクタリング会社がリスクを高く見積もるため、審査に落ちる可能性が高くなります。売掛先の信用度が高くても、支払期日までの期間が長いだけで審査に通らないこともあるため、注意が必要です。

ファクタリングを検討する際には、売掛金の支払期日がどれくらい先なのかを事前に確認し、可能であれば支払いサイトの短縮を交渉するなどの工夫が求められます。資金調達をスムーズに進めるためには、こうした細かな条件にも目を向けておくことが大切です。

水のように流れる資金も、途中でせき止められてしまっては意味がありません。 リスクを見極めて、安心できる流れをつくっていきましょう。

4,買取不可な売掛債権

ファクタリングには、買取不可な売掛債権も存在します。

ファクタリングで買取対象となるのは、原則「支払期日前の確定債権」。

支払期日が過ぎている不良債権や、支払期日の決まっていない将来債権は買取できません。

また、確定債権であっても、以下のような債権を提出した場合には、審査に落ちた原因である可能性が高いので注意しましょう。

- 譲渡禁止特約のついている債権

- 売掛先が個人事業主である債権

- 初めての売掛先との取引で生じた債権(初回債権)

5,売掛金に二重譲渡の疑いがある

審査に落ちた売掛債権の中には、売掛金に二重譲渡の疑いがあるケースも存在します。特に、2社間ファクタリングの場合は注意が必要です。2社間ファクタリングは、売掛先が契約に関与しない方式であるため、ファクタリング会社に売掛債権の所有権が移ったことを第三者に証明する手段がありません。

この仕組みを悪用すると、同一の売掛債権を複数のファクタリング会社に対して売却することが可能となってしまいます。これを「売掛債権の二重譲渡」と呼びますが、これは明確な犯罪行為に該当します。ファクタリング会社は、審査の過程で二重譲渡の可能性があると判断した場合、当然ながら審査には通しません。

なお、債権譲渡登記を行っていれば、売掛債権の所有権が登記簿に記録されるため、二重譲渡の防止が可能です。登記によって、どのファクタリング会社が債権を保有しているかが明確になるため、二重譲渡が疑われることはなく、審査に落ちるリスクも低くなります。

しかしながら、債権譲渡登記を行うことで、登記簿を売掛先に見られる可能性が生じます。その結果、売掛先にファクタリングの利用が知られてしまうリスクがあるため、利用企業にとっては慎重な判断が求められます。こうした背景から、近年では債権譲渡登記の留保が可能なファクタリング会社も増えてきています。

ただし、「債権譲渡登記を留保しているから二重譲渡をしてもバレない」と考えて、同一の売掛債権を複数社に売却する行為は絶対にしてはいけません。これは法的にも倫理的にも重大な問題であり、発覚した場合には厳しい責任を問われることになります。

ファクタリングは、資金繰りを支える便利な手段ですが、正しいルールのもとで利用することが何よりも大切です。 水のように透明で誠実な取引を心がけて、安心して資金調達を進めましょう。

6,利用会社の信用が著しく低い

利用会社の信用が著しく低い場合も、ファクタリングの審査に落ちる原因となる可能性があります。ファクタリングでは、一般的に売掛先の信用度が最も重視されるため、利用会社が赤字経営や債務超過の状態であっても、審査に通過する可能性は十分にあります。

しかしながら、利用会社の信用度がまったく関係ないというわけではありません。特に、2社間ファクタリングを利用する場合には、利用会社の信用度も重要な審査項目となります。

2社間ファクタリングでは、売掛金が一旦利用会社に入金された後、ファクタリング会社へ支払われる仕組みとなっています。そのため、利用会社の経営状態が悪い場合には、ファクタリング会社に支払うべき売掛金を使い込んでしまうリスクも考えられます。こうしたリスクを避けるため、ファクタリング会社は利用会社の財務状況や経営の安定性も慎重に確認します。

特に、過去に支払い遅延や債務不履行の履歴がある場合や、税金・社会保険料の滞納がある場合には、信用度が著しく低いと判断され、審査に落ちる可能性が高くなります。ファクタリング会社としては、売掛金の回収が確実に行われることが前提となるため、利用会社の信用度が低い場合には契約を見送る判断をすることもあります。

ファクタリングを利用する際には、売掛先の信用度だけでなく、自社の経営状況や支払い能力についても見直しておくことが大切です。 水の流れのようにスムーズな資金調達を実現するためには、透明性と信頼性が欠かせません。

7,売掛債権が少額すぎる

ファクタリングの審査に落ちた理由として、売掛債権が少額すぎることも挙げられます。ファクタリング会社は、ファクタリング利用時に発生する手数料によって利益を得ているため、買い取る売掛債権の金額が小さいと、手数料も少額となり、十分な利益を確保することが難しくなります。

また、ファクタリング会社は審査の際に、売掛先の信用調査や契約内容の確認など、一定の手間と時間をかけて対応しています。これは、少額債権であっても高額債権であっても、基本的に同じ労力が必要となるため、少額債権の買い取りでは、労力に対する利益が少なく、採算が合わないと判断されることがあります。

その結果、少額債権の買い取りには消極的な姿勢を示すファクタリング会社も多く、審査に落ちてしまうケースも珍しくありません。特に、最低買取金額を設定しているファクタリング会社では、基準に満たない債権はそもそも審査対象外となることもあります。

少額債権の買取を希望する場合には、少額債権に特化したファクタリング会社を選ぶことが重要です。こうした専門の会社であれば、少額でも柔軟に対応してくれる可能性が高く、審査通過の確率も上がります。

資金調達の選択肢を広げるためには、自社の状況に合ったファクタリング会社を見極めることが大切です。 水滴のように小さな債権でも、正しく扱えば大きな流れにつながります。

8,売掛先の承諾が得られていない(3社間ファクタリング)

3社間ファクタリングの場合、売掛先からファクタリング利用の承諾が得られないと、審査を受けることができません。3社間ファクタリングは、利用会社・ファクタリング会社・売掛先の三者が契約に関与する方式であり、売掛先の協力が前提となる仕組みです。

この契約形態では、売掛先がファクタリングの内容を理解し、支払い先がファクタリング会社に変更されることに同意する必要があります。つまり、売掛先からの承諾は必須条件であり、これが得られなければ、ファクタリング会社は審査を進めることすらできません。

売掛先がファクタリングに対して否定的な姿勢を示している場合や、契約内容の変更に慎重な企業である場合には、承諾を得るのが難しくなることもあります。そのため、3社間ファクタリングを検討する際には、事前に売掛先との関係性や理解度を確認しておくことが重要です。

ファクタリングの仕組みを丁寧に説明し、売掛先の不安や疑問を解消することで、スムーズに承諾を得られる可能性が高まります。 水のように、信頼と理解の流れをつくることが、資金調達の成功につながります。

ファクタリング審査で重要視されるポイント

ファクタリングは、緊急性の高い資金調達や銀行融資の審査に落ちた際に、利用されることが多いです。

ファクタリングの審査に落ちたときに、次の資金調達先に困ってしまうという方も多いと思います。

ファクタリングの審査に落ちないためには、ファクタリングの審査で重要視されるポイントを押さえておくことが大事。

ファクタリングの審査で重要視されるポイントは、以下の4つ。

- 売掛先の信用度

- 売掛金の支払日までの期間

- 買取希望額

- 利用者の信用度

1,売掛先の信用度

ファクタリングの審査で最も重要視されるのは「売掛先の信用度」です。

なぜなら、ファクタリングは、原則償還請求権のない契約を結ぶから。

売掛先が売掛金の支払いができなくても利用会社に弁済を求められないため、ファクタリング会社は売掛金の未回収リスクを最も恐れています。

そのため「売掛金をきちんと支払うことができる売掛先かどうか」の判断には、非常に慎重。

売掛先の信用度の調査は、帝国データバンクの情報をもとに、売掛先の事業規模や経営状態などが調べられます。

さらに、利用会社の通帳から過去の取引実績(入金遅れ等の有無)、過去にしっかりと売掛金の支払いが行われているかどうかの確認をします。

2,売掛金の支払日までの期間

売掛金の支払日までの期間も重要です。

ファクタリングの審査では、支払日までの期間が短い売掛債権が好まれる傾向にあります。

なぜなら、支払日までの期間が長ければ長いほど、売掛先の経営が悪化する可能性が高まるから。

特に支払日までの期間が90日以上ある債権は、審査で落ちる可能性が高まるので注意しましょう。

3,買取希望額

買取希望額も、審査で重要視されるポイントの一つ。

ファクタリング会社は、利用時に発生する手数料から会社の利益のほとんどを得ています。

ファクタリングの審査は銀行融資のような厳格なものではありませんが、審査にはそれなりの労力を伴います。

審査に労力がかかるにも関わらず、利益率が低い少額債権の買取は、怪訝されやすい傾向にあるでしょう。

しかし、ここで注意が必要なのは、買取希望額が高ければいいという訳でもないということ。

ファクタリングは償還請求権のない契約であるため、高額すぎる債権の場合、未回収となった際の損失が大きくなります。

そのため、100万円~5,000万円の買取額が好まれる傾向にあると言えるでしょう。

100万円以下の少額債権や、5,000万円を超えるような高額債権の買取を希望する場合は、少額専門・高額専門のファクタリング会社を利用するのがおすすめです。

4,利用者の信用度

ファクタリングの審査では、売掛先の信用度が最重要視されますが、利用者の信用度が全く影響しないわけではありません。

特に2社間ファクタリングにおいては、一度利用会社に売掛金が入金されます。

入金された売掛金を使い込まれるリスクがあるため、2社間ファクタリングでは、利用者の信用度も重要となるのです。

ファクタリング審査に落ちたとしても対策次第では利用できる

ファクタリングの審査に落ちたからと言って、落ち込むことはありません。

対策次第では、審査に通過できる可能性は十分にあります。

ファクタリングの審査に落ちた場合には、以下の4点を再度見直して対策してみてください。

- 他のファクタリング会社に依頼する

- 売却する売掛債権を見直す

- ファクタリング方式や契約形態を見直す

- 面談時の対応に気を付ける

1,他のファクタリング会社に依頼する

ファクタリングの審査基準は、ファクタリング会社によって異なります。

そのため、1つのファクタリング会社の審査に落ちたとしても、他のファクタリング会社の審査なら通過できる可能性はあります。

審査が緩いファクタリング会社に再度申し込みをするのも一つの手でしょう。

審査が緩いファクタリング会社の特徴は、以下の通り。

- 提出書類が少ない

- 債権譲渡登記が必須

- 手数料の上限が高めの設定

- 買取率・審査通過率が高い

- 設立からの年数が比較的浅い

また、利用者や売掛債権によっては、専門性の高いファクタリング会社を利用するのもおすすめ。

例えば、100万円以下の売掛債権の場合は少額債権専門のファクタリング会社、フリーランス・個人事業主が利用する場合は個人事業主に特化しているファクタリング会社など。

自社の資金調達ニーズとファクタリング会社の特性が合っていれば、審査通過する可能性は高いと言えます。

2,売却する売掛債権を見直す

売却する売掛債権を見直すのもいいでしょう。

ファクタリングの審査では「売掛金の回収ができるかどうか」の判断が行われます。

そのため、回収できる可能性が高い売掛債権は審査に通りやすくなります。

ファクタリングで有利になる売掛債権は、以下の通り。

- 売掛先が大手企業や国・地方自治体の売掛債権

- 支払期日までの期間が短い売掛債権

- 自社との取引歴が長い売掛先の売掛債権

- 過去に売却したことのある売掛債権と同一の売掛先の売掛債権

- 100万円~5,000万円の範囲内の売掛債権

売掛債権を複数所有している場合は、ファクタリングに有利になる売掛債権を売却すると良いでしょう。

3,ファクタリング方式や契約形態を見直す

ファクタリング方式や契約形態を見直すことでも、審査に通過する可能性は高くなります。

2社間ファクタリングは、売掛先が関与しないため、審査もやや通りづらくなります。

3社間ファクタリングは売掛先も契約に参加するため、売掛金の未回収リスクが低く、審査はより柔軟。

2社間ファクタリングで審査に落ちたという場合は、3社間ファクタリングを利用するのも良いでしょう。

ただし、3社間ファクタリングは、ファクタリングの利用を売掛先に知られてしまうため、ファクタリングの理解がある売掛先でない場合はおすすめできません。

2社間ファクタリングでなければ困るという場合には、対面での面談がある契約方式がおすすめ。

特に、オンラインファクタリングを利用する際には、オンライン面談に対応している会社がいいでしょう。

対面での面談があれば、書類だけで判断できないような利用者の人となりも判断可能です。

また、利用会社の経営状況等の詳細を把握することもできるため、審査に通りやすくなります。

4,面談時の対応に気を付ける

面談時の対応に気を付けることも大切です。

ファクタリングは、金銭のやりとりをする取引であるため、信頼関係が大事。

信頼できそうな利用者の場合、審査に通過しやすくなるのは確かです。

面談時には以下のポイントに気を付けるようにしましょう。

- ハキハキ話す

- 提出書類と面談時の内容が一致するように話す

- 経営者にふさわしい身だしなみで行く

- 変にごまかしたりせず正直に話す

まとめ:ファクタリングの審査に落ちたという方はSoKuMoにご相談ください

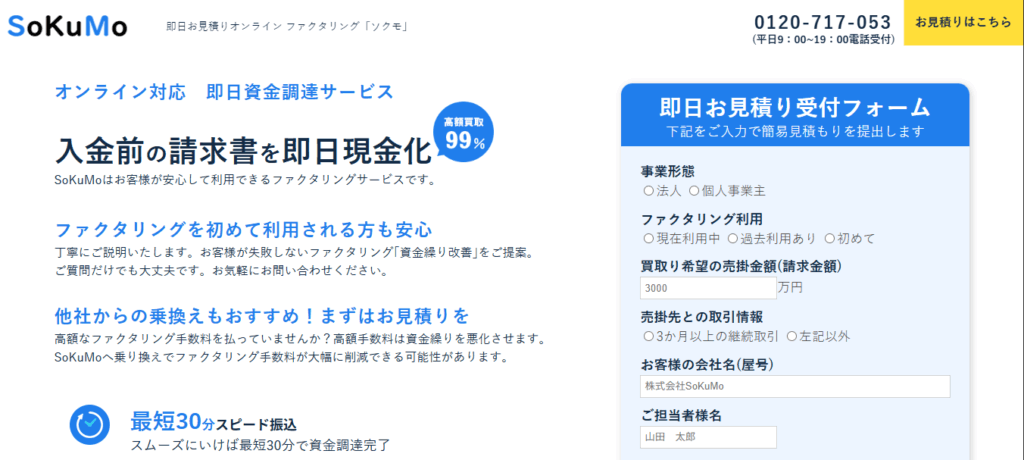

他のファクタリング会社の審査に落ちたという方は、是非SoKuMoにご相談ください。

私どもSoKuMoは、ご利用者様の状況や資金調達の悩みをお聞きして、一人ひとりに合わせた柔軟な対応ができます。

以下に、SoKuMoの審査に通りやすい理由をご紹介いたします。

買取可能額は10万円~1億円

SoKuMoは、買取可能額を10万円~1億円に設定しています。

買取可能額を100万円~5,000万円としている会社が多いですが、SoKuMoは100万円以下の少額債権も、5,000万円以上の高額債権も買取可能です。

SoKuMoなら「少額債権・高額債権だから」という理由で、審査に落ちる心配がいりません。

初回債権の買取も可能

SoKuMoは、初回債権の買取にも対応しています。

新規取引先との間で初めて発生した売掛債権(初回債権)の場合、過去の取引歴から売掛先の信用度を調べることができません。

そのため、初回債権を買取不可としているファクタリング会社は多いです。

SoKuMoは、初回債権であっても、過去の取引実績以外の要素で、売掛先の信用度が高いことが分かれば買取に応じています。

「初回債権だから」という理由で、審査に落とすことはないので、ご安心ください。

オンライン面談への対応

SoKuMoは、オンラインファクタリングを提供していますが、オンライン面談にも対応しています。

オンラインファクタリングは、全国どこからでも利用できる点や、最短即日で資金調達ができる可能性が高い点から、人気が高い契約方法と言えます。

しかし、オンラインファクタリングはAIによる審査が主流であるため、審査はやや厳しくなる傾向にあります。

また、面談対応不可としているファクタリング会社も多く、審査通過率は高いとは言えません。

SoKuMoは、オンラインファクタリングでは珍しいオンライン面談にも対応しています。

そのため、利用者様の状況や希望を考慮した上で審査が可能。

AI審査だけでは判断できない詳細な情報をもとに審査できるため、他社よりも審査に通りやすいという特徴があります。

おすすめファクタリング会社比較表

| ファクタリング業者 | 利用可能金額 | 買取手数料 | 入金速度 | 個人事業主 |

|---|---|---|---|---|

| sokumo | 10万円~1億円 | 1.0%~15% | 最短30分 | 可能 |

| QuQuMo | 上限・下限なし | 1.0%~ | 最短2時間 | 可能 |

| OLTA | 上限・下限なし | 2.0%~9.0% | 最短即日 | 可能 |

| No.1 | 50万円~5000万円 | 1%~ | 最短即日 | 可能 |

| Accel Factor | 30万円~1億円 | 2.0%~20.0% | 最短即日 | 可能 |

| Best Factor | 30万円~1億円 | 2.0%~20.0% | 最短即日 | 可能 |

| GMO BtoB早払い | 100万円~1億円 | 1.0%~10.0% | 最短2営業日 | 不可 |

| ビートレーディング | 30万円~1億円 | 2.0%~20.0% | 最短即日 | 可能 |

| ファクタリングプロ | 50万円~5000万円 | 1.5%~15.0% | 最短即日 | 可能 |

| 三共サービス | 100万円~5000万円 | 2.0%~15.0% | 最短即日 | 可能 |

| TRY | 30万円~1億円 | 2.0%~18.0% | 最短即日 | 可能 |

| AGビジネスサポート | 50万円~5000万円 | 1.5%~15.0% | 最短即日 | 可能 |

| Jトラストファクター | 100万円~1億円 | 2.0%~20.0% | 最短即日 | 不可 |

1,SoKuMo|業界最速最短30分で資金調達可能

SoKuMoは買取金額は10万円~1億円、最短30分で入金可能、手数料1.0%~15.0%と低手数料かつファクタリング業界最速の資金調達が可能な会社。

業界最低水準の手数料1.0%から利用可能で、オンライン面談の対応もあり安心して契約できます。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~15.0% |

| 入金スピード | 最短30分 |

| 方式 | 2社間ファクタリング |

| 買取金額 | 10万円~1億円 |

| 登記 | 不要 |

| 会社名 | 株式会社アドプランニング |

|---|---|

| 代表者名 | 佐藤 聖人 |

| 所在地 | 東京都中央区八重洲2-11-7 一新ビル8階 |

2,QuQuMo|AI審査でスピード対応

QuQuMoは上限・下限なしで、最短2時間で入金可能、AI審査採用のクラウド型ファクタリングサービス。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~14.8% |

| 入金スピード | 最短2時間 |

| 買取金額 | 上限・下限なし |

| 登記 | 不要 |

| 会社名 | 株式会社アクティブサポート |

|---|---|

| 代表者名 | 羽田 光成 |

| 所在地 | 東京都豊島区南池袋2-13-10 南池袋山本ビル3階 |

| 電話番号 | 0120-670-680 |

3,OLTA|クラウドファクタリングの先駆者

OLTAはクラウドファクタリングの先駆け。上限・下限なしで最短即日入金に対応。

| 対象 | 法人・個人事業主 |

| 手数料 | 2.0%~9.0% |

| 入金スピード | 最短即日 |

| 買取金額 | 上限・下限なし |

| 登記 | 不要 |

| 会社名 | OLTA株式会社 |

|---|---|

| 所在地 | 東京都港区北青山… |

4,No.1|大口取引に対応

No.1は50万円~5000万円まで対応し、大口契約にも強いファクタリング会社。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~ |

| 入金スピード | 最短即日 |

| 買取金額 | 50万円~5000万円 |

| 会社名 | 株式会社No.1 |

|---|---|

| 所在地 | 東京都新宿区… |

5,Accel Factor|柔軟な資金調達

Accel Factorは30万円~1億円まで、最短即日または2時間で資金化可能。

| 手数料 | 0.5%~8.0% |

| 入金スピード | 最短2時間 |

| 買取金額 | 30万円~上限なし |

| 会社名 | 株式会社アクセルファクター |

|---|---|

| 代表者名 | 本成 善大 |

| 所在地 | 東京都新宿区高田馬場1-30-4 30山京ビル5階 |

| 電話番号 | 0120-781-140 |

6,Best Factor|スピード重視の選択肢

Best Factorは2%~手数料が業界最安~全国対応、最短即日入金。

| 手数料 | 2.0%~20.0% |

| 入金スピード | 最短即日 |

| 買取金額 | 30万円~1億円 |

| 会社名 | 株式会社アレシア(Best Factor) |

|---|---|

| 代表者名 | 班目 裕樹 |

| 所在地 | 東京都新宿区西新宿1-6-1 新宿エルタワー24階 |

7,GMO BtoB早払い|大手企業の安心感

GMO BtoB早払いは東証プライム上場のGMOペイメントゲートウェイ提供、信頼性の高いファクタリング。

| 対象 | 法人のみ |

| 手数料 | 1.0%~10.0% |

| 入金スピード | 最短2営業日 |

| 買取金額 | 100万円~1億円 |

| 会社名 | GMOペイメントゲートウェイ株式会社 |

|---|---|

| 代表者名 | 相浦 一成 |

| 所在地 | 東京都渋谷区道玄坂1-2-3 渋谷フクラス |

8,ビートレーディング|実績豊富な老舗

ビートレーディングは2012年創業、取扱件数トップクラスで全国対応の信頼あるファクタリング会社。

| 手数料 | 2.0%~20.0% |

| 入金スピード | 最短即日 |

| 買取金額 | 30万円~1億円 |

| 会社名 | 株式会社ビートレーディング |

|---|---|

| 代表者名 | 鈴木 秀典/佐々木 英世 |

| 所在地 | 東京都港区芝大門1-2-18 野依ビル3・4階 |

9,ファクタリングプロ|小口から柔軟対応

ファクタリングプロは1%~10%の手数料、全国対応で最短翌日送金可能な柔軟型サービス。

| 手数料 | 1%~10% |

| 入金スピード | 最短翌日 |

| 買取金額 | 50万円~5000万円 |

| 会社名 | 株式会社MEDS JAPAN(ファクタリングプロ) |

|---|---|

| 代表者名 | 皆川 章生 |

| 所在地 | 東京都台東区東上野1-8-2 オーイズミ東上野ビル東館7F |

10,三共サービス|老舗で信頼の実績

三共サービスは2001年創業、新進ではなく実績と信頼のある老舗ファクタリング会社。

| 手数料 | 1.5%~ |

| 入金スピード | 最短翌日 |

| 買取金額 | 50万円~3000万円 |

| 会社名 | 株式会社三共サービス |

|---|---|

| 代表者名 | 飯村 雅 |

| 所在地 | 東京都千代田区内神田2-16-11 内神田渋谷ビル402 |

11,TRY|中小企業向けで迅速入金可能

トライフォートは買取金額50万円~5000万円、手数料1.5%~15%、最短即日入金可能で中小企業向けに柔軟な対応を行うファクタリング会社です。

中小企業でも簡単に資金調達可能で、オンライン面談も対応しています。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.5%~15% |

| 入金スピード | 最短即日 |

| 方式 | 2社間・3社間ファクタリング |

| 買取金額 | 50万円~5000万円 |

| 登記 | 不要 |

| 会社名 | 株式会社トライフォート |

|---|---|

| 代表者名 | 山田 太郎 |

| 所在地 | 東京都千代田区丸の内1-2-3 丸の内ビル5階 |

12,AGビジネスサポート|オンライン手続きで即日資金化

ビジネクストは買取金額30万円~1億円、手数料2.0%~20%、最短即日で入金可能。オンライン手続きに対応し簡単に債権現金化できる会社です。

中小企業や個人事業主でも利用しやすい資金調達手段を提供しています。

| 対象 | 法人・個人事業主 |

| 手数料 | 2.0%~20% |

| 入金スピード | 最短即日 |

| 方式 | 2社間・3社間ファクタリング |

| 買取金額 | 30万円~1億円 |

| 登記 | 不要 |

| 会社名 | ビジネクスト株式会社 |

|---|---|

| 代表者名 | 佐藤 健一 |

| 所在地 | 東京都新宿区西新宿2-3-4 西新宿ビル7階 |

13,Jトラストファクター|手数料安く短期資金化可能

Jトラストファクターは買取金額50万円~5000万円、手数料1.0%~15%、最短即日入金可能で低手数料かつ安心して利用できる会社です。

小規模事業者でも審査通過しやすいファクタリング会社として人気です。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~15% |

| 入金スピード | 最短即日 |

| 方式 | 2社間・3社間ファクタリング |

| 買取金額 | 50万円~5000万円 |

| 登記 | 不要 |

| 会社名 | Jトラストファクター株式会社 |

|---|---|

| 代表者名 | 田村 一樹 |

| 所在地 | 東京都港区芝大門1-2-3 芝ビル6階 |

債権譲渡登記のあり/なしの選択可能

SoKuMoは、債権譲渡登記の有無をみんなのニーズに合わせて選べる独自の仕組みを持っています。売掛先に絶対に利用を知られたくない場合には、債権譲渡登記の留保が可能です。

また、少しでも審査に通らせたいという場合には、債権譲渡登記ありの契約を結ぶことで、審査通過の可能性が高まります。激 しく資金繰りに困っている方でも、個人事業主の方でも、甘い条件での資金調達ができるチャンスがあるかもしれません。

「ファクタリングの審査に落ちたけどどうしよう…」 「支払いが迫っていて、もう払えない…」 「資金調達できなくて困っている」

そんなときは、甘 く ない現実に立ち向かうためにも、ぜひ私どもSoKuMoへご相談ください!