必見ファクタリング情報コラム

Message

運送業の資金調達ならファクタリングがおすすめ|おすすめな理由と会社の選び方を解説!

2025年6月23日

日本は自給率が低く、物流が滞ってしまったら大問題に発展します。

そんな日本の物流を支えている運送業界。

近年はネット通販事業の拡大に伴い、さらに利用者や利用頻度が急増しています。

しかし、利用者が急増する反面、燃料高騰や人件費の増加により運送業の利益率は低くなっているのが現状です。

実際、私どもSoKuMoに相談に来られる方も、

「売上は上がっているのに、資金繰りがうまく行かなくて・・・」

「繁忙期で燃料費が思ったよりもかさんでしまって苦しいです・・・」

「事故で急な出費が必要になってしまって、今日中に入金してもらえますか?」

このような悩みを抱えている運送業の方が大勢います。

ファクタリングであれば、このような悩みを解決できるかもしれません。

この記事では、

- 運送業の資金繰りの課題

- 運送業にファクタリングがおすすめなワケ

- 運送業がファクタリング会社を選ぶ際のポイント

を解説します。

最後には、運送業におすすめなファクタリング会社の紹介もしますので、ぜひ最後までお読みください。

目次

運送業と資金調達

運送業は、自給率の低い日本にとって欠かせない存在。

新型コロナウイルス感染症の拡大やインターネット通販事業の拡大に伴い、運送業の利用率は増加傾向にあると言えるでしょう。

しかし運送業の利用率が増える一方で、年々高騰しつつある燃料費や人件費の増加に伴い、利益率が低くなっているという問題も・・・。

そんな運送業ですが、資金繰りが悪化しやすく、黒字倒産してしまう会社も少なくありません。

運送業が資金ショートに陥りやすい理由を以下に解説します。

運送業は支払いサイトが長い

運送業は荷主から受注した会社が下請け、孫請け、ひ孫請けへと仕事を回すピラミッド構造となっています。

そのため、通常であれば「末日締めの翌月払い」のところ、「末日締めの翌々月末払い」になることが多く、支払いサイトが長い傾向にあります。

売掛金の入金よりも先に、従業員への給料の支払いや燃料費などの経費の支払いをしなければならないため、運送業は資金ショートになりやすいと言えるでしょう。

また、配送コスト削減を要求された場合は、受注会社ではなく運送業の下請け以下にしわ寄せが生じるため、利益率が低くなることも珍しくありません。

受注しないと利益はないけれど、受注しても利益率は高くない・・・そんな問題を抱えやすいのが運送業なのです。

運送業は急な出費が多い

運送業は、トラックによる配送がメインとなります。

人間が運転する以上、事故を完全に防ぐことはできません。

運送業は、事故やトラックの故障により賠償や損害補償、修理費など急に多額の出費が必要となる場面が多い業界です。

また、修理に時間がかかったり、廃車となってしまったりしても、受注している以上運送を中断することもできません。

早急に新しいトラックの用意が必要となりますが、運送業で使用するような大型トラックは新車で2,000万円、中古でも500万円以上と高額。

このような事態が生じたとき、十分支払いができる余剰資金があれば問題ありませんが、なかなか簡単な話ではありません。

運送業は、急な出費に対応できず資金ショートに陥る会社も多くある業界となっています。

運送業は繁忙期に運営コストが増大する

運送業は、引っ越し時期やクリスマス等のイベント時が特に繁忙期となります。

繁忙期は受注量が増え利益が上がる一方、運送の燃料費がかさむという問題も。

大型トラックは燃費が悪い上に、受注内容によっては走行距離が長く、経費の10%以上を燃料費が占めるという運送会社も珍しくありません。

燃料費の高騰は年々加速傾向にあり、特に運送業はダメージを受けやすくなっていると言えるでしょう。

運送業は設備投資や人材育成に費用がかかる

大型トラックは新車2,000万円、中古でも500万円以上と設備費等に多額な資金が必要となります。

また、大型免許を所有していなければトラックの運転はできないため、運送業においてはドライバー育成にも費用がかかるでしょう。

さらに、運送業は慢性的な人材不足という問題もあり、従業員に残業を頼むこともしばしば。

残務時間は給料も上乗せされるため、従業員への給料の支払いも高くなり易いと言えるでしょう。

運送業における資金繰り悪化の背景

ネットショッピングの利用が増加していることにより、運送業の需要は高まっており、「運送業は資金繰りが安定している業種」というイメージを持たれる方もいるかもしれません。

しかし、実際には企業として運送事業を営む場合も、個人で請け負うフリーランスのドライバーであっても、資金繰りが厳しいケースが多く見られます。

では、なぜ運送業は資金繰りが悪化しやすいリスクの高い業種なのでしょうか。

その背景には、「運送にかかる費用が不安定」「売上が不安定」「深刻な人手不足」「車両の故障など想定外の支出」「業務効率の見直しが困難」といった複数の要因が挙げられます。

運送にかかる費用が不安定

運送業では車両やバイクなどを使って荷物を運ぶため、主にかかる費用に燃料費が挙げられます。

燃料費は毎日価格が変動するため、安定していません。

加えて、ここ数年は燃料費が高騰しています。

これらの理由により、運送業の資金繰りは悪化しやすいと考えられます。

売上が不安定

運送業の資金繰りが悪化しやすい理由には、売上が不安定なことも挙げられます。

大手企業から継続して仕事をもらうことができれば売上はある程度安定しますが、全ての運送会社が大手企業から依頼を受けているわけではありません。

そのため、仕事量が一定ではない運送会社は売上が不安定で資金の動きがつかみにくいのです。

また、繁忙期と閑散期によっても売上が不安定になります。

例えばクリスマスや年末年始などのイベント時にはネットショッピングの利用者が急増するため、運送業の売上が高まります。

一方で、イベントがない時期は仕事はあるもののイベント時に比べて仕事量が少なくなり、売上が下がります。

例年の状況を踏まえて売上を予測することはできますが、資金の管理をしっかり行わないと閑散期に資金不足に陥る可能性があるのです。

加えて、運送業では売掛先からの入金が2か月先になることも珍しくありません。

入金されるまでの間も燃料費や人件費などのコストはかかるため、手元に十分な資金を残しておかないと支払いが厳しくなります。

このように、運送業は売上が不安定で資金の動きがつかみにくいため、資金繰りが悪化しやすいと考えられます。

深刻な人手不足

運送業の需要が高まっているのに対し、人手は減っているのが実情です。

人手不足になると人材を確保しなければなりませんが、給与が低いと当然ながら「働きたい」と思ってもらいづらいため、人件費を上げなければなりません。

人材を確保できても仕事量が安定しない運送会社は、この人件費の増加により資金繰りが悪化することになるのです。

車両の故障など想定外な支出

運送業は、車両の故障や事故による想定外の支出が発生しやすい環境にあります。

そのため、買い替えたばかりの車両でも、もし事故に遭ってしまうと買い替えが必要になることもあるでしょう。

予期せぬタイミングで修理や車両の買い替えが発生した場合、数十万円〜数百万円かかることがあるため、運送業は他の業種に比べて資金繰りが難しく悪化しやすいといえます。

業務効率の見直しが困難

業務量の負担を減らしたり人手不足を解消したりする方法には業務の効率化が挙げられますが、運送業の業務は見直しが困難です。

なぜなら、どの荷物が再配達になるのかを事前に把握することができないからです。

再配達になると、場合によっては同じ道を行ったり来たりしなければなりません。

従業員の負担にもなりますし、燃料費も余計にかかります。

もちろん、再配達でも最適なルートを考えた上で配達しますが、事前に再配達をスケジュールに組み込むことはできないため、業務効率の見直しは難しいといえるでしょう。

これらの理由により、業務効率の見直しが困難で資金繰りが悪化しやすくなるのです。

運送業にファクタリングがおすすめなワケ

以上のような資金繰りの特徴がある運送業。

資金ショートに陥りやすく「黒字倒産」してしまう会社も運送会社も・・・。

しかし、ファクタリングなら運送業が抱える資金問題を解決できるかもしれません。

実際、ファクタリング業界では「運送業ファクタリング」という名称があるくらい、運送業でファクタリングを利用する事例も多いのです。

主に以下の理由で、運送業ファクタリングがおすすめとなっています。

急な支払いに対応できる

ファクタリングは、売掛債権をファクタリング会社に買い取ってもらうことで、売掛金の早期現金化ができるサービス。

銀行融資等の貸付とは異なる「売掛債権の買取り」であるため、担保・保証人が不要、最短即日で資金調達ができるという特徴があります。

- 2社間ファクタリング:最短即日~3営業日

- 3社間ファクタリング:最短3日~1週間

運送業において、事故や故障、繁忙期などで急な支払いが必要になった際、すぐに資金調達ができるという点はメリットとなるでしょう。

高額な設備投資ができる

事業歴が浅かったり、事業実績が少ないと銀行等で融資を受けるのは難しいでしょう。

運送業を営む中で、トラックの購入や修理・メンテナンス費など高額の資金が必要となった場合、融資を受けられないと困ってしまいますよね。

しかし、ファクタリングであれば事業歴が浅かったり、事業実績がない運送業の方ても「売掛債権があれば」利用できます。

というのも、ファクタリングの審査では利用者よりも「売掛先の信用度」が重要視されるから。

売掛先に「売掛金の支払い能力がある」と判断されれば、利用者に税金滞納や赤字経営などの金銭問題があっても審査通過できる可能性は高いのです。

ファクタリング利用時に手数料は発生しますが、利用ハードルも低く、資金調達ができる可能性が高いというのはメリットと言えるでしょう。

手元に高額な売掛債権があれば、高額調達も可能であり、設備投資などに回すこともできます。

利用者の信用情報は関係ない

先程も述べましたが、ファクタリングの利用の可否は、基本的に利用者の信用情報の影響をあまり受けません。

ファクタリング会社が最も恐れているのは「売掛金の未回収」。

ファクタリングは一般的に「償還請求権のない契約」であるため、万が一売掛先の倒産等で売掛金の回収ができなくなってしまっても、ファクタリング会社は利用会社へ弁済を求めることはできません。

つまり、売掛金が回収できなかった場合、ファクタリング会社は多大な損害を負うことになるのです。

そのため、審査でも「売掛先の信用度(支払い能力)」が最重要視されています。

利用者の信用情報に左右されず資金調達ができる数少ない手段であり、運送業を含む多くの方から重宝されているサービスと言えるでしょう。

売掛先にファクタリングの利用を知られない(2社間ファクタリング)

利用者とファクタリング会社の2社間で契約を結ぶ「2社間ファクタリング」であれば、売掛先にファクタリング利用を知られることなく、資金調達ができます。

運送業は、元請け会社(売掛先)との信頼関係が重要であり「借金をしている(融資)」「資金繰りに悪化している」という事実を知られたくないという方が多い業界。

資金繰りの悪化が知られたら取引縮小等の風評被害を受ける可能性も・・・。

そのような心配をすることなく資金調達ができるのも、ファクタリングの強みと言えるでしょう。

※利用者とファクタリング会社と売掛先との3社間で契約を結ぶ「3社間ファクタリング」の場合は、利用を知られてしまうため注意。

運送業ファクタリング|運送業におけるファクタリング事例

ここでは実際に、運送業の方がファクタリングを利用した事例を紹介します。

運送業ファクタリング1|トラックの故障による緊急資金の調達事例

- 買取額:600万円

- 手数料:6.0%(2社間ファクタリング)

- 入金スピード:即日(2時間)

A社が所有していた大型トラックが急に故障。

引っ越し時期で繁忙期ということもあり、早急に修理が必要となりました。

融資を受けるだけの事業歴はありましたが、多くの書類準備の手間と審査期間を待つ時間が惜しく、「運送業 資金調達 即日」とインターネットで検索したところ、「運送業ファクタリング」がヒット。

とにかく早急な資金調達を希望していたため「2社間ファクタリング」かつ「オンライン完結」できるオンラインファクタリングを利用。

当日中に600万円から手数料6.0%を差し引いた564万円の資金調達が無事にでき、事なきを得ました。

運送業ファクタリング2|繁忙期のキャッシュ不足を改善した事例

- 買取額700万円

- 手数料10.0%(2社間ファクタリング)

- 入金スピード:即日(5時間)

運送業にとっての繁忙期である引っ越しシーズン。

家具や衣類などの日用品に加え、新規購入物の運送や引越祝いのお届け等、長距離かつ依頼件数も多い時期です。

B社もたくさんの運送を担っていましたが、近年の燃料の高騰化により徐々にキャッシュが不足してしまいました。

「繁忙期=稼ぎ時」であるためB社としても極力受注を受けたい反面、燃料費や人件費の確保に頭を抱えるようになったのです。

ビジネスローンの利用も検討しましたが、起業間もないことや資本が少ないことを理由に借入することができません。

B社の社長はファクタリングを知っていたので、ビジネスローンを断られた後、すぐにファクタリングの申込みを実施。

初回債権や取引歴の短い売掛先が多かったため、手数料はやや割高の10.0%でしたが、手元にある売掛債権700万円から手数料10.0%を差し引いた630万円の資金を即日で調達できました。

運送業でファクタリング会社を選ぶ際の4つのポイント

運送業ファクタリングを利用する際、どのような会社を選ぶのが良いのでしょうか。

自社の資金繰りに合ったファクタリング会社を選ぶには、以下の4つのポイントに気をつけましょう。

- ファクタリング方式はなににするか

- 手数料はどれくらいか

- 入金スピードはどれくらいか

- 運送業との取引事例があるかどうか

1,ファクタリング方式はなににするか

ファクタリングには以下2つの方式があります。

- 2社間ファクタリング:利用者とファクタリング会社で契約

- 3社間ファクタリング:利用者とファクタリング会社と売掛先で契約

2社間ファクタリングは、ファクタリングの利用を売掛先に知られることなく、最短即日で資金調達ができますが、その分手数料は割高に。

3社間ファクタリングは、手数料を低く抑えられますが、最短3日~1週間と資金調達にやや時間がかかる上、売掛先にファクタリングの利用は必ず知られてしまいます。

手数料は低く抑えられますが、資金繰りの悪化を怪しまれ、今後の取引に悪影響を与える可能性も・・・。

運送業は特に、売掛先との信頼関係が重要な業界であり、売掛先から疑念をもたれることは経営上死活問題となり得ます。

売掛先がファクタリングに対して理解のある会社なのかどうかも含め、どちらの方式を利用するか検討する必要があるでしょう。

2,手数料はどれくらいか

ファクタリングを利用する際、多かれ少なかれ必ずファクタリング手数料が発生します。

手数料相場は以下の通り。

- 2社間ファクタリング:10.0%~30.0%

- 3社間ファクタリング:1.0%~10.0%

- オンラインファクタリング:1.0%~20.0%

手数料は、実際に資金調達できる金額に直接関与するため、なるべく低く抑えたいものですよね。

しかし「手数料が安いから」という理由だけで利用する会社を決めるのは少し危険。

手数料が安いという甘い言葉で契約を結ばせ、高額貸付をしようとする悪質業者に騙されないよう注意が必要です。

また、売掛先との関係性や今後の取引への影響等、総合的に判断する必要があると言えるでしょう。

売掛先にファクタリングの利用を知られたくないけど、手数料も安く抑えたいという運送業の方は「オンラインファクタリング」がおすすめ。

オンラインファクタリングは「申込みから取引完了までオンライン上で完結」するファクタリングです。

ファクタリング会社の事務所代や人件費の削減ができるため、2社間ファクタリングでも手数料を抑えた利用が可能となっています。

実際、運送業ファクタリングを利用される会社のほとんどが2社間ファクタリングかつオンラインファクタリングを選択しています。

「売掛先との信頼関係の心配がいらない(2社間ファクタリング)」かつ「即日・低手数料(オンラインファクタリング)」という強みが、運送業の資金調達に適しているからでしょう。

3,入金スピードはどれくらいか

入金スピードがどれくらいかも重要なポイント。

運送業は、事故や故障などで早急な資金調達が必要となる場合も多いです。

即日入金してくれる会社もあれば、入金まで1週間かかるという会社もあります。

自社が求めている入金スピードはどれくらいなのか、そのニーズに応えてくれる会社を選ぶようにしましょう。

4,運送業との取引実績があるかどうか

そして、最も重要なのが「運送業との取引実績があるかどうか」。

いくら優良ファクタリング会社だったとしても、過去に運送業との取引がない場合は、対応にもたついたり、必要以上に時間がかかる可能性も。

その反面、実績のあるファクタリング会社であれば、運送業界の内情の理解もあり、より柔軟な対応をしてくれるでしょう。

優良ファクタリング会社であれば、ホームページ内に過去の買取事例を開示していることが多いため、運送業との取引実績があるかどうか確認することをおすすめします。

運送業におすすめの優良ファクタリング会社6選

SoKuMo|業界最速最短30分で資金調達可能

SoKuMoは2021年設立の若い会社ですが、業界最速の最短30分での入金や、オンライン面談を用いた安心取引ができるという強みがあります。

買取金額は10万円~1億円と小口債権から比較的大口な債権にも対応しているという特徴も。

申込みから契約・取引完了まで完全オンラインで完結するオンラインファクタリングを採用しているため、業界最低水準の手数料1.0%からの利用も可能です。

オンラインファクタリングはAI審査を用いていることが多く、やや厳しめの審査になりやすく、手数料も高い傾向に。

しかし、SoKuMoはオンライン面談で利用者様と顔を合わせた会話や相談を行うことで、より精度の高い審査が可能、手数料をかなり低く抑えられる可能性が高いです。

運送業者様との取引実績もあり、柔軟な対応ができるため、ぜひ一度ご相談ください。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~15.0% |

| 入金スピード | 最短30分 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談の有無 | 不要(オンラインファクタリング) ※必要に応じてオンライン面談の対応可能 |

| 買取可能額 | 10万~1億円 |

| 償還請求権の有無 | なし |

| 債権譲渡登記の有無 | なし |

| 必要書類 | 決算書(個人事業主は申告書) 銀行口座のコピー 請求書 |

トップ・マネジメント|業種別ファクタリングで専門性が高い

トップマネジメントは、累計買取額100億円を突破した老舗ファクタリング会社です。

トップマネジメントの強みは、45,000件を超える取引実績と多業界との取引実績がある点。

業種別ファクタリングで、各業種に強い専門スタッフが対応してくれるため、運送業に強い担当者がコンサルティング含め、資金調達をサポートしてくれるでしょう。

| 対象 | 法人・個人事業主 |

| 手数料 | 3.5%~12.5% |

| 入金スピード | 最短即日 |

| ファクタリング方式 | 2社間ファクタリング、3社間ファクタリング |

| 面談の有無 | オンライン面談必須 |

| 買取可能額 | 30万~3億円(※1社1億まで) |

| 償還請求権の有無 | なし |

| 債権譲渡登記の有無 | あり |

| 必要書類 | 決算書、試算表 過去・直近の取引入金が確認できる書類 取引先との基本契約書 成因資料 (発注書・納品書・請求書) |

トラストゲートウェイ|運送業専門のスタッフを配置

トラストゲートウェイは医療や介護業、IT業、運送業といったファクタリングの需要が高い業種に専門性の高いスタッフを配置している会社です。

最短即日での入金が可能、手数料は1.5%~と比較的安い設定となっています。

審査通過率も95%と審査にも通りやすく幅広い事業主様から支持されており、リピート率98%という数字がトラストゲートウェイの信頼の強さを表していると言えるでしょう。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.5%~ |

| 入金スピード | 最短即日 |

| ファクタリング方式 | 2社間ファクタリング、3社間ファクタリング |

| 面談の有無 | 不要(オンラインファクタリング) |

| 買取可能額 | 10万~5,000万円 |

| 償還請求権の有無 | 明記なし |

| 債権譲渡登記の有無 | 明記なし |

| 必要書類 | 商業登記謄本 印鑑証明書 代表者の身分証明書、住民票 直近3年分の決算書コピー 基本契約書 取引履歴書類(通帳) 成因資料(発注書、納品書、請求書 |

Accel Factor|顧客満足度No.1!

アクセルファクターは、「顧客満足度No.1」「業界トップクラスの資金調達速度」を強みにしている会社です。

「原則即日入金」をモットーとしており、実際に5割以上が即日入金できているため、資金調達を急いでいるという方におすすめです。

しかし、手数料の上限が20.0%とやや高めの設定となっているため、利用時には確認することをおすすめします。

| 対象 | 法人・個人事業主 |

| 手数料 | 2.0%~20.0% |

| 入金スピード | 最短即日 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談の有無 | 不要(オンラインファクタリング、訪問も可能) |

| 買取可能額 | 30万~1億円 |

| 償還請求権の有無 | 明記なし |

| 債権譲渡登記の有無 | 明記なし |

| 必要書類 | 申込用紙 請求書or見積書 通帳 決算報告書 身分証明書 印鑑証明書 |

ビートレーディング|業界トップクラスの取扱件数!

ビートレーディングは、2012年からファクタリングサービスを提供しており、月間契約数1000件、累計買取額1170億円と、ファクタリング業界トップクラスの取扱件数がある会社です。

ビートレーディングの強みは、審査通過率98%と利用希望者のほとんどがファクタリングで資金調達ができるという点。

また、「注文書ファクタリング」も行っており、売掛先から案件を受注した段階で、資金調達ができるという特徴があります。(この場合、買取可能額は100万円~3億円)

業界トップクラスの取扱件数があるため、運送業との取引実績も多く、利用者のニーズに合ったファクタリングを提供してくれるでしょう。

| 対象 | 法人・個人事業主 |

| 手数料 | 2社間ファクタリング:5.0%~ 3社間ファクタリング:2.0%~ |

| 入金スピード | 最短12時間 |

| ファクタリング方式 | 2社間ファクタリング、3社間ファクタリング |

| 面談の有無 | 来店、もしくは訪問にて実施 |

| 買取可能額 | 制限なし |

| 償還請求権の有無 | なし |

| 債権譲渡登記の有無 | 必要な場合もあり |

| 必要書類 | 申込書 成因証明(請求書) 通帳のコピー |

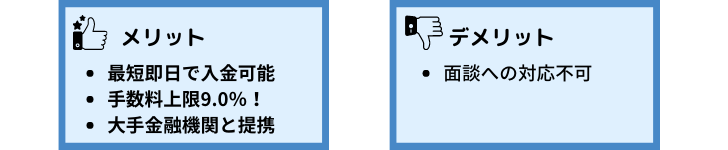

OLTA(オルタ)|主要な金融機関と提携していて安心!

最短即日入金、手数料も2.0%~9.0%と比較的低く利用ができる会社です。

特に手数料の上限9.0%は、ファクタリング業界内でもトップレベルの最低上限。

また、新生銀行やみずほ銀行等の主要な金融機関とも提携しており、安心した取り引きができることも、OLTAの強みと言えるでしょう。

買取金額に関しては上下限設定はなく、10万円~500万円の買取り実績があるため、利用者の希望に合わせた資金調達が可能。

日本マーケティングリサーチ機構のデータによると、2021年6月期には「中小企業経営者・個人事業主が選ぶオンライン型ファクタリング」でNo.1を獲得しており、実績はファクタリング業界トップクラスと言えますね。

| 対象 | 法人・個人事業主 |

| 手数料 | 2.0%~9.0% |

| 入金スピード | 最短即日 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 不要(オンラインファクタリング) |

| 買取金額 | 上限・下限なし(実績:10万円~500万円) |

| 償還請求権の有無 | なし |

| 債権譲渡登記の有無 | 明記なし |

運送業の資金調達ならファクタリングがおすすめ!のまとめ

この記事では、運送業のファクタリングについて解説しました。

事故や故障などの急な出費が多く、燃料高騰など社会情勢の影響を受けやすい運送業界では、大手企業だけでなくフリーランスのドライバーも資金繰りに苦しむケースが少なくありません。

売上があっても「払えない」状況に陥り、黒字倒産や自己破産に追い込まれるリスクがあるため、未然に防ぐ手段としてファクタリングの活用が有効です。

実際に、資金不足から従業員の給与未払いが続き、経営者が逮捕されるといった事例もあるため、ファクタリングを検討する際は、運送業との取引実績が豊富な会社を選び、信頼できる条件で契約を結ぶことが大切です。

早急な資金調達ならSoKuMoにおまかせ!

私どもSoKuMoは、

- 業界最速の最短30分で入金

- ファクタリングの利用が知られない「2社間ファクタリング」「債権譲渡登記のない契約」

- 業界最低水準の手数料1.0%~

- オンライン面談で不安の解消&正確な審査でより低手数料に

これらを強みとし、ファクタリングを提供しています。

「売掛先との関係性を守りながら資金調達がしたい」

「早急な支払いの必要があって今日中に入金して欲しい」

運送業の利用者様のこのような希望に数多くお応えしてきました。

あなたのその資金調達、SoKuMoでお手伝いさせていただけませんか?