お知らせ

Message

【事例付き!】ファクタリング事例から見るトラブルの原因を徹底解説!|トラブルを回避するためにできることも紹介!

2022年10月3日

手元にある売掛債権を、入金予定日前に現金化できるファクタリング。

審査に通りやすく、資金調達速度も早いため、近年利用者が増えてきているサービスです。

違法性はなく、法律でもしっかり認められている資金調達方法ではありますが、歴史が浅く警察の目が行き届いていないのが現状。つまりトラブルが発生する。

ファクタリングの理解が浅いが故に、トラブルが発生してしまったというケースも珍しくありません。

この記事では、

- ファクタリングでよくあるトラブル事例

- トラブル回避のためにできること

- ファクタリングの仕組みと法的根拠

を解説していきます。

この記事を読むことで、ファクタリングの理解が深まり、トラブルにならず安心して取引ができるようになるでしょう。

ぜひ最後までお読みください。

目次

ファクタリングとは

本題に入る前に、まずファクタリングの仕組みについて簡単に説明します。

ファクタリングとは「売掛債権(請求書)の買取サービス」のこと。

入金前の売掛債権をファクタリング会社に買い取ってもらうことで、資金調達ができるサービスを指します。

買取の際に、ファクタリング会社へ手数料を支払う必要はありますが、最短即日で資金調達ができる点が魅力的なサービスであるとして近年利用者が増加傾向。

ファクタリングの仕組みは、非常に簡単です。以下の図をご覧下さい。

- 商品やサービスの提供により、売掛債権が発生する。

- ファクタリング会社から売掛金買取額(売掛金-手数料)が支払われる

- 入金された売掛金をファクタリング会社へ支払う

このような流れでファクタリングは行われます。

数年前は、ファクタリング会社へ直接来店し、契約を結ぶ会社がほとんどでした。

しかし、近年は新型コロナウイルスの影響もあり、申込みから契約・取引完了まで完全オンラインで完結する「オンラインファクタリング」が増加傾向に。

ファクタリングには、2社間ファクタリングと3社間ファクタリングの2つの方式があり、それぞれ特徴が異なります。

2社間ファクタリング

2社間ファクタリングは、利用者とファクタリング会社の2社間で契約を結ぶ方式。

売掛先が関与することがないため「自社の信用情報を守りながら」資金調達することができるというメリットがあります。

2社間ファクタリングの特徴はこちら。

- 最短即日で資金調達が可能

- 利用者がファクタリング会社へ直接売掛金を支払う必要がある

- 手数料はやや高め

- 売掛先にファクタリングの利用が知られない

3社間ファクタリング

3社間ファクタリングは、利用者とファクタリング会社と売掛先の3社間で契約を結ぶ方式。

2社間ファクタリングとの大きな違いは「売掛先からファクタリング利用の承諾を得る必要がある」という点です。

3社間ファクタリングの特徴はこちら。

- 売掛先からファクタリング利用の承諾を得なければいけない

- 売掛先がファクタリング会社へ直接売掛金を支払ってくれる

- 手数料は2社間ファクタリングよりも低い

- 最短即日での資金調達は難しい(3日~1週間程度)

ファクタリングのトラブル事例

ファクタリングでよくあるトラブルは、ファクタリング会社側の問題と、利用会社側の問題の2つに分かれます。

双方の視点から、トラブルの事例を紹介していきます。

ファクタリング会社側の問題で生じたトラブル

ファクタリング会社側の問題や、ファクタリングの仕組みにより生じやすいトラブルについて説明します。

ファクタリング会社側の問題で生じるトラブルのほとんどは、悪質業者絡み。

危険なファクタリング会社を見抜くことと、契約書をきちんと確認することが、トラブルを未然に防ぐための肝となります。

1,法外な手数料を要求されたケース

ファクタリングは、利息制限法が適用されていないため、手数料の設定は各ファクタリング会社に一任されています。

利用するファクタリング方式や会社により多少差はありますが、ファクタリング手数料相場はこちら。

- 2社間ファクタリング:10.0%~30.0%

- 3社間ファクタリング:1.0%~10.0%

- オンラインファクタリング:1.0%~20.0%

この相場範囲から大きく外れる場合や、不透明な諸経費を請求される場合はトラブルに発展しかねないので注意が必要です。

悪質業者は、強引に契約を結ばせて法外な手数料を取ろうとすることがほとんど。

威圧的な態度で署名を急かす場合も多く、流されて契約書にサインしてしまったという話がよく聞かれます。

信頼できない業者や手数料設定が相場から逸脱しているような会社は、トラブルになりかねないので利用しないようにしましょう。

2,口約束のみで契約書を交わさないケース

契約書は、契約内容や契約条件を記載し、利用者とファクタリング会社双方の合意があった旨を証明する大切な書類。

「手数料が安い」「貸付契約はしない」と口約束をしても、書面の記録が残っていないと、それを証明することはできません。

万が一、トラブルが発生して法的措置を検討する場合、契約書は必須。

まれに、印紙税を節約するために契約書の発行をしない会社がありますが、そのような会社は絶対に利用しないようにしましょう。

3,契約書内容の見解に相違があったケース

無事に契約書を発行してもらってもトラブルを回避する注意すべき点はまだあります。

契約前には絶対に契約書の内容を確認してください。

特に、ファクタリング方式について見解に相違があるケースが目立ちます。

3社間ファクタリングの場合は、売掛金は売掛先からファクタリング会社へ直接入金されるため、利用者は関与する必要はありません。

しかし2社間ファクタリングの場合、売掛金の入金が確認できたら、その日のうちに利用者が直接ファクタリング会社へ売掛金の支払いを行う必要があります。

ここでのトラブルは、3社間ファクタリングと勘違いしていて「売掛金の支払いをせず督促状が来てしまった」というケースがほとんど。

実際に希望している契約内容と、契約書内の内容が間違っていないか、契約書に署名する前にトラブル回避するため再度確認するようにしましょう。

また、広告で告知していた手数料と実際に請求された手数料が違ったというケースもあります。

ファクタリングの手数料は、「売掛先の経営状況」「売掛先との取引期間」「売掛債権の支払予定日までの期間」等により、設定されています。

利用する売掛債権の質が低いと判断された場合には、手数料も高くなるため、広告の情報のみを鵜呑みにせず、実際の契約書面上の手数料を必ず確認するようにしましょう。

4,売掛先との関係が悪化してしまったケース

ファクタリングは、売掛先に「ファクタリングの利用を伝える通知=債権譲渡通知」を送る3社間ファクタリングと、その必要性がない2社間ファクタリングがあります。

ファクタリングの利用を売掛先に知られると、経営悪化等を疑われたり、信頼関係に影響を与えるかもしれません。

よほどの信頼関係がある売掛先か、ファクタリングへの理解がある売掛先以外の場合は、3社間ファクタリングを利用するのは売掛先の印象を悪くすることも…。

ファクタリングの利用が知られたが故に、取引解消や取引縮小になってしまったというトラブルも、過去には散見されているのです。

債権譲渡通知のない2社間ファクタリングでも、「債権譲渡登記」がある場合には注意が必要。

登記簿は第三者も入手できるため、売掛先が調査した際にファクタリングの利用が知られてしまうことも、まれにあります。

売掛先にファクタリングの利用を知られたくないことが弱みとなり、悪質業者に脅されることもあるため「債権譲渡通知」や「債権譲渡登記」の扱いには注意しましょう。

5,ファクタリングを謳った貸付契約(担保・保証人要求)をされたケース

ファクタリングを謳った貸付契約をしてくる「偽装ファクタリング」にも注意が必要です。

ファクタリングは、融資等の貸付サービスとは本質が異なる買取サービス。

貸付であれば、お金を回収できなかった場合に備えて担保や保証人を求めることができます。

しかし、ファクタリングはそもそも「償還請求権のない契約」を結ぶことが多く、売掛先から売掛金を回収できなかった場合でも、利用者に支払いを求めることはできません。

担保・保証人を要求してくるような会社は、ファクタリングを謳って貸付契約をさせてくる悪質業者であるため、利用しないようにしましょう。

利用会社側の問題で生じたトラブル

利用会社側の問題で生じやすいトラブルもあります。

ファクタリングを利用する状況は、多かれ少なかれ資金繰りに悩んでいる場合でしょう。

つい魔が差してしまったことにより、トラブルに繋がるケースもあるため注意が必要です。

1,審査時に虚偽の申告をするケース

ファクタリングは手数料が割高であるため、少しでも有利な条件で契約を結ぼうと、虚偽の申告をする方もいるかもしれません。

確かに、利用会社の業績や売掛先との長期の取引等、手数料を低くできる条件はいくつかあります。

しかし、審査時に虚偽の申告をしたことがバレると、ファクタリングを利用できなくなったり、本来の手数料よりも高くなったりと、トラブル発生につながることがほとんど。

審査時には、正直に正しい情報を伝えるようにしましょう。

2,二重債権になってしまったケース

ファクタリングは、売掛債権を買い取ってもらうことで、資金調達ができるサービス。

売掛債権を担保として融資してもらう債権担保融資の場合は、1つの売掛債権を複数社の担保として融資を受けることができます。

しかし、ファクタリングの場合はファクタリング会社へ売掛債権を譲渡しなければなりません。

つまり、売掛債権1つにつき、1つのファクタリング会社としか契約を結ぶことはできないのです。

あるファクタリング会社と契約を結んだ売掛債権で、別のファクタリング会社との間にも契約を結んでしまうと「二重に売掛債権を譲渡した」ことになってしまいます。

最悪の場合、詐欺罪で告訴されるというトラブルにも発展し得るため注意を怠らないようにしてください。

3,売掛金の入金をしなかったケース

売掛金の入金をしなかったというトラブルもあります。

2社間ファクタリングの場合、売掛先から利用者へ一旦売掛金が入金されます。

そして、入金された売掛金は、利用者が直接ファクタリング会社へ支払うのが必須。

実はファクタリングでは、原則売掛金が入金されたその日のうちに「一括で売掛金を入金」しなければなりません。

しかし、手元に売掛金が入ったことにより、他の支払いに充ててしまったり、ファクタリング会社へ支払わなかったりすると、横領罪や詐欺罪として罪に問われてしまいます。

ファクタリング契約を結んだ時点で、売掛債権(売掛金を受け取る権利)はファクタリング会社へ移行していることを肝に銘じ、トラブルを起こさないように気をつけましょう。

ファクタリングでトラブルが生じるワケ

ファクタリングでは、なぜ上記のようなトラブルが発生しやすいのでしょうか。

その理由には、ファクタリングの特性が大きく影響しています。

ファクタリングは、銀行融資やビジネスローンの融資に断られてしまった場合でも、審査に通りやすく、比較的簡単に資金調達ができるサービスです。

最短即日と資金調達に要する時間も短く、資金繰りに必死になっている方が利用するケースがほとんど。

「資金調達できる術があまりない」「できるだけ早く現金化したい」このような弱みにつけ込んでくる悪質業者が多いのです。

トラブル回避のためにできる4つのこと

では、トラブル回避や悪質業者回避するためにできることはあるのでしょうか。

以下の4点に気をつけることで、ほとんどのトラブルは回避できます。

- 悪質業者を見抜く

- 不明点があればすぐに連絡・確認をする

- 契約内容をしっかり確認する

- ファクタリングの仕組みを理解する

1,悪質業者を見抜く

悪質業者を見抜くことができれば、トラブルの80%は回避できたと言っても過言ではないでしょう。

ファクタリングでトラブルが発生しているほとんどが、悪質業者の関与を認めます。

以下のような業者は悪質業者の可能性が高いため、利用しないようにしましょう。

- とにかく契約を急かしてくる

- 契約書の内容を説明しない、もしくはしても雑

- そもそも契約書が準備されていない

- 担保・保証人を要求してくる

- 手数料が相場範囲から逸脱している

- 手数料の他の諸費用で高額請求してくる

2,不明点があればすぐに確認・連絡をする

契約時や契約後に不明な点があった際に、すぐ確認・連絡することも大切。

特に、トラブルに繋がりやすいのは「売掛金の支払い」に関してです。

売掛金の入金が遅れることや、売掛先が倒産して売掛金の回収ができないこともあるでしょう。

そのような場合は、事実が発覚した時点でファクタリング会社へ連絡するようにしてください。

入金遅延に対する対応や、今後の流れを教えてくれるはずです。

「そのうちファクタリング会社から連絡がくるだろう」とそのままにしておくと、トラブルに発展しかねません。

先手を打って行動することをおすすめします。

3,契約内容をしっかり確認する

契約内容をしっかり確認することも大切です。

本契約の際に、申込時の内容や利用会社の希望内容が必ずしも全て通るとは限りません。

口頭で説明されていた内容と、契約書面上の内容が異なることも珍しくはないのです。

契約書に署名をする前に、トラブル回避のためにも今一度以下の点を再確認するようにしましょう。

- 手数料含む諸費用の総額

- 入金される日にち

- ファクタリング方式(2社間ファクタリングor3社間ファクタリング)

- 償還請求権の有無

- 債権譲渡登記の有無

4,ファクタリングの仕組みを理解する

ファクタリングを利用する上で、ファクタリングの仕組みを理解することは必須と言えるでしょう。

2社間ファクタリングと3社間ファクタリングの違いや、支払い方法、債権譲渡登記等の基本的な仕組みは事前に調べてから契約に臨んでください。

ファクタリングの法的根拠

ファクタリングには違法性はなく、法的な根拠もあります。

法的根拠を知ることで、悪質会社からの不当な提案を見抜いたり、トラブルを未然に防いだりすることの一助にしてください。

ファクタリングは、その方式により、適用される法律が異なります。

- 2社間ファクタリング:民法第555条「売買契約」

- 3社間ファクタリング:民法第466条「債権の譲渡性」と民法第467条「指名債権の譲渡の対抗要件」

以下に詳細を解説します。

2社間ファクタリングの法的根拠

2社間ファクタリングは民法第555条「売買契約」が適用されます。

| 民法第555条「売買契約」 ”売買は、当事者の一方がある財産権を相手方に転移することを約し、相手方がこれに対してその代金を支払うことを約することによって、その効力を生ずる。” (出典:六法全書) |

つまり、2社間ファクタリングは「利用会社が持っている売掛債権を、ファクタリング会社に民法第555条を準拠として割安で売る」という仕組み。

法律上、2社間ファクタリングは「売掛金を受け取る権利の買取」という扱いになるのです。

3社間ファクタリングの法的根拠

3社間ファクタリングは民法第466条「債権の譲渡性」と民法第467条「指名債権の譲渡の対抗要件」が適用されます。

| 民法第466条「債権の譲渡性」

”1.債権は、譲り渡すことができる。ただし、その性質がこれを許さないときは、この限りではない。” ”2.前項の規定は、当事者が反対の医師を表示した場合には、適用しない。ただし、その意思表示は、善意の第三者に対抗することができない。” (出典:六法全書) |

売掛債権は利用会社とファクタリング会社の合意があれば、売掛先の承諾が必要なく、自由に売買できます。

しかし、第2項にあるように、債権譲渡は当事者間では有効ですが、売掛先や第三者に対しては有効ではありません。

ファクタリング会社が「売掛金を受け取る権利がある」ことを主張するためには、民法第467条「指名債権の譲渡の対抗要件」という手続きが必要となるのです。

| 民法第467条「指名債権の譲渡の対抗要件」

”1.指名債権の譲渡は、譲渡人が債務者に通知をし、または債務者が承諾をしなければ、債務者その他の第三者に対抗することができない。” 2.略 (出典:民法全書) |

民法第467条では、ファクタリング会社が売掛先に対して、自身が「売掛金を受け取ることができる」ことを主張するためには、「利用会社から売掛先に対して債権譲渡の通知」または「売掛先の承諾を得ること」が必要とされています。

したがって、3社間ファクタリングによって債権譲渡を行う場合は、売掛先からファクタリングの利用の承諾を得るという工程が必須であり、売掛先が誰に対して売掛金を支払うのかを明確にしておく必要があるのです。

つまり、3社間ファクタリングは法律上「売掛金を受け取る権利の譲渡」という扱いになるのです。

おすすめの優良ファクタリング会社4選

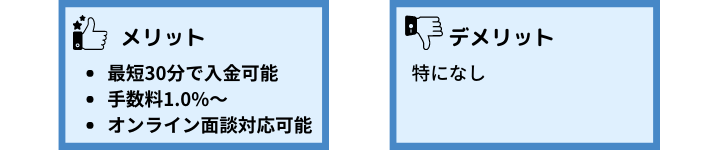

1,SoKuMo|業界最速最短30分で資金調達可能

SoKuMoは買取金額は10万円~1億円、最短30分で入金可能、手数料1.0%~15.0%とファクタリング業界最速での資金調達が可能な会社。

業界最低水準の手数料1.0%からの利用が可能であり、利用者によってはかなり手数料を抑えた利用ができることも強みと言えるでしょう。

また、オンラインファクタリングを採用しているため迅速な対応が可能です。

オンラインツールを使用したオンライン面談を実施していることも特徴の1つで、契約前に疑問点や不安点を直接担当者に聞くことができるので、安心した取引をお約束します。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~15.0% |

| 入金スピード | 最短30分 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 不要(オンラインファクタリング) ※必要に応じてオンライン面談の対応可能 |

| 買取金額 | 10万円~1億円 |

| 償還請求権の有無 | なし |

| 債権譲渡登記の有無 | なし |

| 必要書類 | 決算書(個人事業主は申告書)、銀行口座のコピー、請求書 |

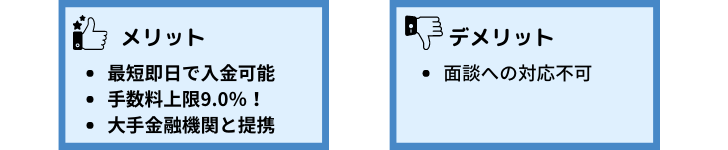

2,OLTA|主要な金融機関と提携していて安心!

最短即日入で金、手数料も2.0%~9.0%と比較的低く利用ができる会社。

特に手数料の上限9.0%は、ファクタリング業界内でもトップレベルの最低上限となっています。

また、新生銀行やみずほ銀行等の主要な金融機関とも提携しており、安心した取り引きができることも、OLTAの強みと言えるでしょう。

買取金額に関しては上下限設定はなく、10万円~500万円の買取り実績があるため、利用者の希望に合わせた資金調達が可能です。

日本マーケティングリサーチ機構のデータによると、2021年6月期には「中小企業経営者・個人事業主が選ぶオンライン型ファクタリング」でNo.1を獲得しており、実績はファクタリング業界トップクラスと言って良いでしょう。

| 対象 | 法人・個人事業主 |

| 手数料 | 2.0%~9.0% |

| 入金スピード | 最短即日 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 不要(オンラインファクタリング) |

| 買取金額 | 上限・下限なし |

| 償還請求権の有無 | なし |

| 債権譲渡登記の有無 | 明記なし |

| 必要書類 | 本人確認書類(免許証、パスポート等)、請求書、 すべての事業用銀行口座の普通預金・当座預金の直近4ヶ月分の入出金明細(通帳)、 昨年度の決算書(個人事業主の場合は確定申告書) |

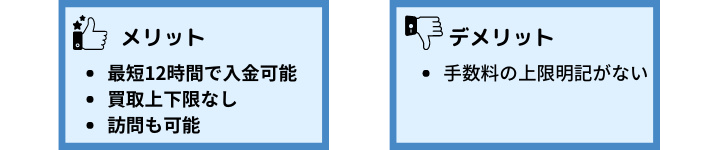

3,ビートレーディング|業界トップクラスの取扱件数!

ビートレーディングは。月間契約数400件とファクタリング業界トップクラスの取扱件数であり、安心して取り引きができる会社。

最短12時間での現金化、手数料2.0%~利用が可能となっています。

買取金額の上下限設定もなく、10万円~7億円の買取実績があり、業界最高額の買取実績なのも強みと言えるでしょう。

面談は来店のみでなく訪問形式も取り扱っているため、忙しくて店舗に出向く時間がとれない事業主様に重宝されています。

| 対象 | 法人・個人事業主 |

| 手数料 | 2社間ファクタリング:5.0%~ 3社間ファクタリング:2.0%~ |

| 入金スピード | 最短12時間 |

| ファクタリング方式 | 2社間ファクタリング、3社間ファクタリング |

| 面談 | 来店もしくは訪問にて実施 |

| 買取金額 | 上限・下限なし |

| 償還請求権の有無 | なし |

| 債権譲渡登記の有無 | 必要な場合もあり |

| 必要書類 | 申込書、成因証明(請求書)、通帳のコピー |

4,Accel Factor|顧客満足度No.1!

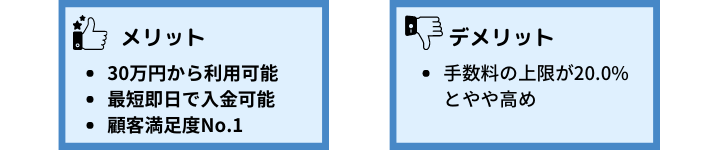

アクセルファクターは、「顧客満足度No.1」「業界トップクラスの資金調達速度」を強みにしている会社。

最短即日入金、手数料2.0%~20.0%、30万円から利用が可能となっています。

5割以上が即日入金での利用ができており、審査は比較的通りやすい会社と言えるでしょう。

しかし、手数料の上限が20.0%とやや高めの設定となっているため、利用時には確認することをおすすめします。

オンライン契約、出張契約、郵送契約が可能であり、利用者の都合により対応を変更できる点も強みの1つです。

| 対象 | 法人・個人事業主 |

| 手数料 | 2.0%~20.0% |

| 入金スピード | 最短即日 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | 不要(オンラインファクタリング、訪問も可能) |

| 買取金額 | 30万円~1億円 |

| 償還請求権の有無 | 明記なし |

| 債権譲渡登記の有無 | 明記なし |

| 必要書類 | 申込用紙、請求書、通帳 |

【事例付き!】ファクタリング事例から見るトラブルの原因を徹底解説!|トラブルを回避するためにできることの紹介のまとめ

この記事では、ファクタリングで生じやすいトラブルの紹介とトラブルを未然に回避する方法を解説しました。

ファクタリングで生じやすいトラブルは以下の8例です。

- 法外な手数料を請求されるケース

- 口約束のみで契約書を交わさないケース

- 契約書内容の見解に相違があるケース

- 売掛先との関係性が悪化してしまうケース

- ファクタリングを謳った貸付契約をさせられるケース

- 審査時に虚偽の申告をするケース

- 二重債権になるケース

- 売掛金の入金をしないケース

トラブル回避のために気をつけられることは以下の4点です。

- 悪質業者を見抜く

- 不明点があればすぐに連絡・確認をする

- 契約内容をしっかり確認する

- ファクタリングの仕組みを理解する

これらのことに気をつけて、トラブルなく安心してファクタリングを利用できる一助になっていたら嬉しいです。

最短30分!オンライン面談で安心して取引ができるSoKuMo!

私どもSoKuMoは利用者様にとって安心・安全かつ納得できる取引のために、

- 売掛先との関係性に影響なし!「2社間ファクタリング」「債権譲渡登記なし」

- 業界最低水準の手数料!「1%~ご利用可能」

- 疑問も解決!「オンライン面談の対応可能」

- 業界最速!「最短30分で入金」

これらを強みとし、事業展開しております。

ファクタリング会社に来る手間なく、契約が可能なオンラインファクタリングを採用。

オンラインファクタリングでは面談に対応していない会社も多い中、

利用者様の不安や疑問を取り除ける様、オンライン面談にも対応しております。

契約内容に相違がないよう、トラブルを未然に防ぎながら、

私どもSoKuMoで、あなたの資金調達のお手伝いをさせていただけませんか?