必見ファクタリング情報コラム

Message

【2025年最新版】ファクタリングは経営者の味方?メリット・デメリットを徹底解説!

2025年9月10日

金融庁も事業者の資金調達の一手段として認めているファクタリングは、中小企業や個人にも適した特徴を複数備えた資金調達方法です。

実際に多くの中小企業の経営者様が、日々の業務や従業員の給料支払いなどにファクタリングを活用しており、国内外を問わず市場規模は拡大傾向にあります。

ただし、利用にあたっては費用や契約条件が資金繰りに与える影響を理解し、事前に十分な知識を持つことが大切です。

本稿では、まだファクタリングを資金繰りに導入されていない経営者様を対象に、利用できるファクタリングの種類や具体的な魅力、さらに注意点についても解説していきます。

【参考記事】

経営者必見!ファクタリングを即日で利用する方法

目次

- ファクタリングを選ぶ経営者様が増加している4つの理由

- 経営者様にお伝えしたいファクタリングの活用事例

- 経営者様が知っておくべきファクタリングの注意点

- おすすめファクタリング会社比較表

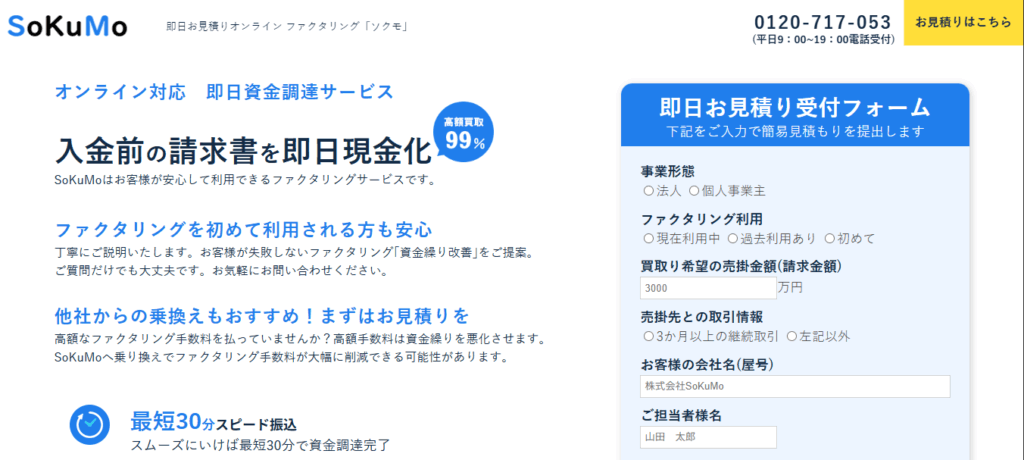

- 1,SoKuMo|業界最速最短30分で資金調達可能

- 2,Accel Factor|柔軟な資金調達

- 3,Best Factor|スピード重視の選択肢

- 4,GMO BtoB早払い|大手企業の安心感

- 5,QuQuMo|AI審査でスピード対応

- 6,OLTA|クラウドファクタリングの先駆者

- 7,No.1|大口取引に対応

- 8,ビートレーディング|実績豊富な老舗

- 9,ファクタリングプロ|小口から柔軟対応

- 10,三共サービス|老舗で信頼の実績

- 11,TRY|中小企業向けで迅速入金可能

- 12,AGビジネスサポート|オンライン手続きで即日資金化

- 13,Jトラストファクター|手数料安く短期資金化可能

- 14,日本中小企業金融サポート機構

- 15,ファクトル

- 16,Mentor Capital

- 「中小企業の経営者様に伝えたいファクタリングの魅力」まとめ

ファクタリングを選ぶ経営者様が増加している4つの理由

中小企業の経営者様の多くが資金調達にファクタリングを選んでいるのは、売掛債権を売却して現金化することにメリットを感じているからこそです。

これからご紹介するファクタリングを利用する4つのメリットを正しく理解していただくことで、ファクタリングを資金繰りにより活用できるようになります。

銀行融資よりも審査通過が難しくない

低金利で高額資金調達も期待できる銀行融資は、利用できれば事業拡大や資金繰り改善に役立てることができます。

しかし中小企業が銀行融資の審査に通過するのは容易ではなく、信用保証協会の保証を受けたとしても必ず審査通過できるわけではありません。

実際に、銀行融資の審査落ちを経験したという中小企業の経営者様も少なくはないはずですが、売掛先との取引実績などを審査で重要視するファクタリングであれば、例え赤字経営であっても審査通過は難しくなくなります。

特に介護報酬債権など公的な機関に対しての売掛債権をお持ちであれば、ほぼ確実に資金調達に成功することができます。

ファクタリングが審査通過のハードルが低めであることは、経営者様にとって大きな魅力になるはずです。

素早い資金調達が期待できる

事業者向けの資金調達方法の多くは、資金を手にするまでに長めの時間が必要です。

銀行融資で2週間から1ヶ月ほど、日本政策金融公庫からの融資では2ヶ月を超えることも珍しくはありません。

これに対してファクタリングは、最短即日で債権を現金化することが可能な資金調達方法です。

急いで現金が必要な時にも利用しやすい資金調達方法をお探しの経営者様にも、ファクタリングは人気です。

提出書類が少なく担保も保証人も不要

一般的なファクタリングは売掛債権の売買契約に該当し、融資には該当しません。

融資を受ける際には担保や保証人が必要になることも少なくありませんが、ファクタリングの場合は不要です。

さらに事業計画書や返済計画を示す書類も必要なく、提出書類は「本人確認書類・取引に使用している金融機関口座の通帳コピー・請求書」などだけで済む可能性もあります。

手続きの手間が少ない資金調達方法をお探しの経営者様にも、ファクタリングがおすすめです。

負債額の増加が避けられる

融資に頼った資金繰りには負債額の増加というリスクが潜んでいます。

返済が大きな負担にならない程度の負債であれば大きな問題ではないものの、額が大きくなれば資金繰りへの悪影響が出てしまう危険が考えられます。

また債務超過に陥るリスクや決算書への悪影響などもありえない話ではないのですが、ファクタリングによって得た資金は負債としては扱われませんので、それらの心配も無用です。

「融資に頼った資金繰りからの脱却」を目指している経営者様は、ファクタリングの利用をご検討ください。

経営者様にお伝えしたいファクタリングの活用事例

中小企業の経営者様に利用していただきたいファクタリングには、メリットを活かせる「適した活用方法」が存在しています。

現在、融資に代表される他の資金調達方法を利用しているという場合でも、ファクタリングを併用していただくのに何ら問題はありません。

これから経営者様にご紹介するシチュエーションではファクタリングはとても頼りになりますので、ぜひご利用ください。

つなぎ資金の確保

融資を受けるのにはある程度の期間が必要になることが多く、特に経営者様が運転資金を得ることを目的とするのであれば、融資までの「つなぎ資金」の確保が必要になることもあるはずです。

ビジネスローンのような素早い資金調達が可能な選択肢を選ぶ方法もありますが、融資までのつなぎ資金を融資に頼るのは、一層の負債額の増加などのリスクを背負うことに繋がります。

しかし即日での債権現金化も可能で負債を増やさない資金調達方法でもあるファクタリングを利用すれば、経営者様の不安要素の1つともなる負債額の増加が避けられます。

急ぎの現金確保

事業を営む中では早急に現金が必要になることもあるはずです。

急ぎの資金調達にはビジネスローンなどを利用するという経営者様も多いかも知れませんが、審査を受けてみないと設定される限度額は予想できません。

また審査結果次第では、期待したほどの融資が受けられないという可能性が低くはないのも事実です。

ファクタリングの場合も審査を受けてみなければ、支払うことになる手数料の額はわかりません。

ですが手数料には相場があり、買取手数料の上下限をサイト上などで公開しているファクタリング会社を選べば、買取額はある程度予想できます。

また希望していた資金調達額に不足しそうであれば、追加で債権を売却することも不可能ではありません。

速さだけでなく資金調達額も予想しやすいファクタリングだからこそ、急ぎの資金調達にも役立てることができるのです。

売掛債権の支払いサイト短縮

企業間の取引では掛取引が一般的であり、発生した売掛債権の支払いサイトの管理は経営者様にとって悩みの種となっているかも知れません。

支払いサイトの短縮ができれば資金繰りの負担を減らすことができるはずですが、売掛先に相談してもOKを出してもらうのは簡単ではありません。

ですが、ファクタリングは売掛債権の早期現金化を行うサービスですので、経営者様が求めていた支払いサイトの短縮に近い効果を得ることができます。

ただし少なくとも手数料分は決済日に受け取れるはずだった額よりも目減りしますので、使い所を考慮することが大切です。

企業評価の改善

負債額の増加などによって貸借対照表の肥大化が進むと、自己資本率の低下など企業価値を表す数値を悪化させてしまう危険が発生します。

決算書などの内容が悪い方向へと進んでしまうと、いざ経営者様が金融機関からの融資を受けようと思っても難しくなる可能性もあり、改善させなくては資金繰りが悪化し企業評価を落とす悪循環にも陥りかねません。

しかし利用しても負債を増やすことがないファクタリングを活用し、得た現金で負債を減らすために利用すれば、貸借対照表のスリム化も可能です。

企業価値を高めることに成功できれば、金融機関からの融資の審査に通過できる可能性も高まります。

経営者様が知っておくべきファクタリングの注意点

ファクタリングは利用することで様々なメリットを得られる、中小企業の経営者様に活用していただきたい資金調達方法です。

ですが融資には利息の支払いや不動産を担保とした場合のリスクなどの注意点があるように、ファクタリングにも幾つかの注意点が存在しています。

その注意点を知った上で対応し利用することができれば、安全に資金調達が行えるようになるはずです。

債権売却後の資金繰りを計画する

法的には売掛債権の売買契約として扱われるファクタリングですが、債権の早期売却によって資金を得られるというメリットだけでなく、資金調達後の運転資金の確保も念頭に入れて利用することが大切です。

通常は30日ごとに支払いを受けられるとした場合、ファクタリングを活用し15日早く債権を現金化すると、経営者様が次に支払いを受けるのは45日後となってしまいます。

この間の運転資金が確保できないとなれば、繰り返しファクタリングを利用することになり、手数料を毎回支払うことにもなりかねませんので、売却する債権は先を見越して選ぶことも大切です。

手数料に制限がなく妥当な額かの判断が重要

ファクタリングによる資金調達には、手数料の発生が避けられません。

多くの経営者様は少しでも安い手数料のファクタリング会社を見つけたいとお考えになるはずですが、売掛先の信用力や支払期日までの残り日数などによっては、手数料がある程度高くなるのは仕方ないかも知れません。

大切なのは提示された手数料に妥当性があるかどうかです。

手数料を制限する法律がないため、妥当性のない高額な手数料が設定される可能性もゼロではなく、経営者様の判断が重要となります。

判断に迷ってしまう場合には、幾つかのファクタリング会社で査定を受け比較してみることをおすすめします。

2社間・3社間ファクタリングそれぞれの特徴を把握する

売掛先が手続きに加わる3社間ファクタリングと、売掛先が手続きに加わらない2社間ファクタリングは、売掛債権売却による資金調達方法という点は同じですが、特徴には大きな違いがあります。

- 2社間ファクタリング—売掛先に債権売却を知られにくい・短時間での債権現金化が期待できる・手数料や審査通過率で3社間ファクタリングに劣りやすい

- 3社間ファクタリング—低い手数料が設定されやすい・審査通過の確率も高い・即日での資金調達は期待しにくい

上記したのは2社間・3社間ファクタリングそれぞれの特徴です。

それぞれにメリットとデメリットがあるため、経営者様がファクタリングに何を求めるかによって選ぶべき選択肢は変わります。

悪質業者のリスクや見抜き方を理解する

- 相場を遥かに超える高額過ぎる手数料を提示してくる

- 担保や保証人が必要、売掛債権を担保として扱っている

- 手数料の分割払いが可能であったり、利息が発生する

- 売掛先の倒産などによって支払いが不可能になった場合、債権の買い戻しを求められる

申込先が上記したような契約条件を提示してきたとすれば、そのファクタリング会社で債権を現金化するのは危険かも知れません。

貸金業登録を行っていないヤミ金融による違法貸付に該当する可能性もあり、資金繰りの悪化や強引な取り立ての被害にあう危険があります。

悪質業者を見抜くためには手数料だけでなく、買取条件が融資に該当しないか注目することが必要です。

おすすめファクタリング会社比較表

| ファクタリング業者 | 利用可能金額 | 買取手数料 | 入金速度 | 個人事業主 |

|---|---|---|---|---|

| sokumo | 10万円~1億円 | 1.0%~15% | 最短30分 | 可能 |

| Accel Factor | 30万円~1億円 | 2.0%~20.0% | 最短即日 | 可能 |

| Best Factor | 30万円~1億円 | 2.0%~20.0% | 最短即日 | 可能 |

| GMO BtoB早払い | 100万円~1億円 | 1.0%~10.0% | 最短2営業日 | 不可 |

| QuQuMo | 上限・下限なし | 1.0%~ | 最短2時間 | 可能 |

| OLTA | 上限・下限なし | 2.0%~9.0% | 最短即日 | 可能 |

| No.1 | 50万円~5000万円 | 1%~ | 最短即日 | 可能 |

| ビートレーディング | 30万円~1億円 | 2.0%~20.0% | 最短即日 | 可能 |

| ファクタリングプロ | 50万円~5000万円 | 1.5%~15.0% | 最短即日 | 可能 |

| 三共サービス | 100万円~5000万円 | 2.0%~15.0% | 最短即日 | 可能 |

| TRY | 30万円~1億円 | 2.0%~18.0% | 最短即日 | 可能 |

| AGビジネスサポート | 50万円~5000万円 | 1.5%~15.0% | 最短即日 | 可能 |

| Jトラストファクター | 100万円~1億円 | 2.0%~20.0% | 最短即日 | 不可 |

| 日本中小企業金融サポート機構 | 50万円~1億円 | 2%~10% | 最短即日 | 可能 |

| ファクトル | 上限なし | 3%~15% | 最短即日 | 可能 |

| Mentor Capital | 50万円~3,000万円 | 3%~10% | 最短即日 | 可能 |

1,SoKuMo|業界最速最短30分で資金調達可能

SoKuMoは買取金額は10万円~1億円、最短30分で入金可能、手数料1.0%~15.0%と低手数料かつファクタリング業界最速の資金調達が可能な会社。

業界最低水準の手数料1.0%から利用可能で、オンライン面談の対応もあり安心して契約できます。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~15.0% |

| 入金スピード | 最短30分 |

| 方式 | 2社間ファクタリング |

| 買取金額 | 10万円~1億円 |

| 登記 | 不要 |

| 会社名 | 株式会社アドプランニング |

|---|---|

| 代表者名 | 佐藤 聖人 |

| 所在地 | 東京都中央区八重洲2-11-7 一新ビル8階 |

2,Accel Factor|柔軟な資金調達

Accel Factorは30万円~1億円まで、最短即日または2時間で資金化可能。

| 手数料 | 0.5%~8.0% |

| 入金スピード | 最短2時間 |

| 買取金額 | 30万円~上限なし |

| 会社名 | 株式会社アクセルファクター |

|---|---|

| 代表者名 | 本成 善大 |

| 所在地 | 東京都新宿区高田馬場1-30-4 30山京ビル5階 |

| 電話番号 | 0120-781-140 |

3,Best Factor|スピード重視の選択肢

Best Factorは2%~手数料が業界最安~全国対応、最短即日入金。

| 手数料 | 2.0%~20.0% |

| 入金スピード | 最短即日 |

| 買取金額 | 30万円~1億円 |

| 会社名 | 株式会社アレシア(Best Factor) |

|---|---|

| 代表者名 | 班目 裕樹 |

| 所在地 | 東京都新宿区西新宿1-6-1 新宿エルタワー24階 |

4,GMO BtoB早払い|大手企業の安心感

GMO BtoB早払いは東証プライム上場のGMOペイメントゲートウェイ提供、信頼性の高いファクタリング。

| 対象 | 法人のみ |

| 手数料 | 1.0%~10.0% |

| 入金スピード | 最短2営業日 |

| 買取金額 | 100万円~1億円 |

| 会社名 | GMOペイメントゲートウェイ株式会社 |

|---|---|

| 代表者名 | 相浦 一成 |

| 所在地 | 東京都渋谷区道玄坂1-2-3 渋谷フクラス |

5,QuQuMo|AI審査でスピード対応

QuQuMoは上限・下限なしで、最短2時間で入金可能、AI審査採用のクラウド型ファクタリングサービス。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~14.8% |

| 入金スピード | 最短2時間 |

| 買取金額 | 上限・下限なし |

| 登記 | 不要 |

| 会社名 | 株式会社アクティブサポート |

|---|---|

| 代表者名 | 羽田 光成 |

| 所在地 | 東京都豊島区南池袋2-13-10 南池袋山本ビル3階 |

| 電話番号 | 0120-670-680 |

6,OLTA|クラウドファクタリングの先駆者

OLTAはクラウドファクタリングの先駆け。上限・下限なしで最短即日入金に対応。

| 対象 | 法人・個人事業主 |

| 手数料 | 2.0%~9.0% |

| 入金スピード | 最短即日 |

| 買取金額 | 上限・下限なし |

| 登記 | 不要 |

| 会社名 | OLTA株式会社 |

|---|---|

| 所在地 | 東京都港区北青山… |

7,No.1|大口取引に対応

No.1は50万円~5000万円まで対応し、大口契約にも強いファクタリング会社。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~ |

| 入金スピード | 最短即日 |

| 買取金額 | 50万円~5000万円 |

| 会社名 | 株式会社No.1 |

|---|---|

| 所在地 | 東京都新宿区… |

8,ビートレーディング|実績豊富な老舗

ビートレーディングは2012年創業、取扱件数トップクラスで全国対応の信頼あるファクタリング会社。

| 手数料 | 2.0%~20.0% |

| 入金スピード | 最短即日 |

| 買取金額 | 30万円~1億円 |

| 会社名 | 株式会社ビートレーディング |

|---|---|

| 代表者名 | 鈴木 秀典/佐々木 英世 |

| 所在地 | 東京都港区芝大門1-2-18 野依ビル3・4階 |

9,ファクタリングプロ|小口から柔軟対応

ファクタリングプロは1%~10%の手数料、全国対応で最短翌日送金可能な柔軟型サービス。

| 手数料 | 1%~10% |

| 入金スピード | 最短翌日 |

| 買取金額 | 50万円~5000万円 |

| 会社名 | 株式会社MEDS JAPAN(ファクタリングプロ) |

|---|---|

| 代表者名 | 皆川 章生 |

| 所在地 | 東京都台東区東上野1-8-2 オーイズミ東上野ビル東館7F |

10,三共サービス|老舗で信頼の実績

三共サービスは2001年創業、新進ではなく実績と信頼のある老舗ファクタリング会社。

| 手数料 | 1.5%~ |

| 入金スピード | 最短翌日 |

| 買取金額 | 50万円~3000万円 |

| 会社名 | 株式会社三共サービス |

|---|---|

| 代表者名 | 飯村 雅 |

| 所在地 | 東京都千代田区内神田2-16-11 内神田渋谷ビル402 |

11,TRY|中小企業向けで迅速入金可能

トライフォートは買取金額50万円~5000万円、手数料1.5%~15%、最短即日入金可能で中小企業向けに柔軟な対応を行うファクタリング会社です。

中小企業でも簡単に資金調達可能で、オンライン面談も対応しています。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.5%~15% |

| 入金スピード | 最短即日 |

| 方式 | 2社間・3社間ファクタリング |

| 買取金額 | 50万円~5000万円 |

| 登記 | 不要 |

| 会社名 | 株式会社トライフォート |

|---|---|

| 代表者名 | 山田 太郎 |

| 所在地 | 東京都千代田区丸の内1-2-3 丸の内ビル5階 |

12,AGビジネスサポート|オンライン手続きで即日資金化

ビジネクストは買取金額30万円~1億円、手数料2.0%~20%、最短即日で入金可能。オンライン手続きに対応し簡単に債権現金化できる会社です。

中小企業や個人事業主でも利用しやすい資金調達手段を提供しています。

| 対象 | 法人・個人事業主 |

| 手数料 | 2.0%~20% |

| 入金スピード | 最短即日 |

| 方式 | 2社間・3社間ファクタリング |

| 買取金額 | 30万円~1億円 |

| 登記 | 不要 |

| 会社名 | ビジネクスト株式会社 |

|---|---|

| 代表者名 | 佐藤 健一 |

| 所在地 | 東京都新宿区西新宿2-3-4 西新宿ビル7階 |

13,Jトラストファクター|手数料安く短期資金化可能

Jトラストファクターは買取金額50万円~5000万円、手数料1.0%~15%、最短即日入金可能で低手数料かつ安心して利用できる会社です。

小規模事業者でも審査通過しやすいファクタリング会社として人気です。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~15% |

| 入金スピード | 最短即日 |

| 方式 | 2社間・3社間ファクタリング |

| 買取金額 | 50万円~5000万円 |

| 登記 | 不要 |

| 会社名 | Jトラストファクター株式会社 |

|---|---|

| 代表者名 | 田村 一樹 |

| 所在地 | 東京都港区芝大門1-2-3 芝ビル6階 |

14,日本中小企業金融サポート機構

日本中小企業金融サポート機構は中小企業向けに、50万円~1億円のファクタリングを提供。手数料は2%~10%、最短即日で入金可能です。

法人・個人事業主に対応しており、オンライン面談にも対応しています。

| 対象 | 法人・個人事業主 |

| 手数料 | 2%~10% |

| 入金スピード | 最短即日 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | オンライン対応可能 |

| 償還請求権の有無 | なし |

15,ファクトル

ファクトルは上限なしで買取可能、手数料は3%~15%、最短即日入金が可能なオンライン対応のファクタリング会社です。

オンライン面談も可能で、契約前に疑問点を解消できます。

| 対象 | 法人・個人事業主 |

| 手数料 | 3%~15% |

| 入金スピード | 最短即日 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | オンライン対応可能 |

| 償還請求権の有無 | なし |

16,Mentor Capital

50万円~3,000万円、手数料3%~10%、最短即日入金可能。

オンライン面談可能

| 対象 | 法人・個人事業主 |

| 手数料 | 3%~10% |

| 入金スピード | 最短即日 |

| ファクタリング方式 | 2社間ファクタリング |

| 面談 | オンライン対応可能 |

| 償還請求権の有無 | なし |

「中小企業の経営者様に伝えたいファクタリングの魅力」まとめ

- ファクタリングは、中小企業や個人事業主、さらにはフリーランスにも適した資金調達方法

- 資金調達スピード、審査通過のしやすさ、手続きの手軽さ、売掛金を現金化する仕組みによって負債を増やさないなど、多くのメリットがある

- 契約条件が融資に該当していないかを慎重に確認することが、悪質業者を見抜くためのポイントの一つ

事業者の資金調達の一手段であるファクタリングは、中小企業の経営者様が資金繰りに求める要素を多く満たすと同時に、給与の支払いなど急な状況にも対応可能です。

とりわけ、大手金融機関からの融資審査が決して甘いとは言えず、すぐに”払え”と迫られるリスクや、最悪の場合、自己破産に至るリスクを避けたいときにも有力な選択肢であり、専門会社へ依頼すればスムーズな提供や支援を受けられます。

融資を受けるまでのつなぎ資金の確保など、状況に応じて最大限にファクタリングの特徴を活かした利用を心掛けることが大切です。