必見ファクタリング情報コラム

Message

インボイス制度が事業者の資金繰りとファクタリングに与える影響とは?

2026年1月7日

2023年10月1日より本格的スタートとなる「インボイス制度」。

この制度に対しての対応はお済みでしょうか?

必ずしも対応が必要ではありませんが、インボイス制度の概要や影響を理解していないと思わぬトラブルに発展してしまうかも知れません。

本稿では、インボイス制度の簡単な概要説明から事業者に与えるメリットとデメリット、そしてファクタリング取引に与える影響を中心に解説させていただきます。

また、インボイス制度開始後にファクタリングの活用を推奨する理由もご紹介させていただきますので、制度開始後の資金繰りに不安を感じている経営者様もご一読ください。

目次

- 「インボイス制度」とは?

- インボイス制度がファクタリングに与える影響は?

- ファクタリングはインボイス制度開始後の資金繰りにも役立つ

- おすすめのファクタリング会社14選

- 1,SoKuMo|業界最速最短30分で資金調達可能

- 2,OLTA|クラウドファクタリングの先駆者

- 3,No.1|大口取引に対応

- 4,Accel Factor|柔軟な資金調達

- 5,Best Factor|スピード重視の選択肢

- 6,GMO BtoB早払い|大手企業の安心感

- 7,ビートレーディング|実績豊富な老舗

- 8,ファクタリングプロ|小口から柔軟対応

- 9,三共サービス|老舗で信頼の実績

- 10,TRY|中小企業向けで迅速入金可能

- 11,AGビジネスサポート|オンライン手続きで即日資金化

- 12,Jトラストファクター|手数料安く短期資金化可能

- 13,ラボル(labol)|フリーランスや個人事業主に特化

- 14,うりかけ堂|最短2時間で現金化可能

- 「インボイス制度が事業者の資金繰りとファクタリングに与える影響とは?」まとめ

「インボイス制度」とは?

インボイスは日本語では「適格請求書」や「適格請求書保存方式」となり、制度開始前の一般的な請求書(区分記載請求書)に「登録番号・適用税率・消費税額」などが追加で記載されたものとなります。

2019年の消費税率引上げの際に8%と10%の2つの税率が存在することになりましたが、インボイス制度の開始によって正しい納税額を把握しやすくなることが、インボイス制度の主な目的となります。

インボイス制度の対象となる事業者と対象とならない事業者

全ての事業者が、無条件でインボイスを発行できるわけではありません。

発行するには、消費税納税の義務がある「課税事業者」が、税務署長から登録を認められ「インボイス発行事業者(適格請求書発行事業者)」となる必要があります。

つまり課税売上高が1,000万円を下回り、消費税の申告や納税義務のない「免税事業者」であれば、インボイスの発行は必要ではないということになります。

しかしインボイス発行事業者になる場合と、免税事業者のままで事業を続ける場合、それぞれにメリットとデメリットがあります。

面倒だからと何もしないのではなく、違いを理解して判断していただくことが大切です。

インボイス発行事業者になるメリットとデメリット

メリット

・取引先増加につながる期待がある

・電子データとしてインボイスを管理できる

デメリット

・納税額が増加し収入源に繋がる可能性がある

・インボイス制度に関する業務が増加する

インボイス制度では、取引先が発行したインボイスを受け取ることにより仕入税額控除を受けられるようなります。

このため多くの企業が、取引先を探す際にはインボイスを発行できる「インボイス発行事業者(適格請求書発行事業者)」であることを条件に入れる可能性が高まり、インボイスを発行できることが取引先増加に繋がる期待があるのです。

ですが、これまで支払っていなかった消費税の納税義務が発生するため、売上が減少する可能性があります。

また登録を受けるための手続きや請求書のフォーマットが変わる影響による、業務の増加もデメリットになり得る要素です。

免税事業者を続けるメリットとデメリット

メリット

・引き続き消費税の納税義務が発生しない

・事務手続きの増加が避けられる

デメリット

・取引価格が抑えられてしまう可能性がある

・新規の取引先を探すのが難しくなる

インボイス制度がスタートしたあとも課税売上高が1,000万円未満であれば、免税事業者として引き続き消費税の納税を行わずに業務を行うことが可能です。

登録を行うための手続きの負担なども不要となりますが、取引先にとっては税制面の負担が増加する可能性があるため、インボイスが発行できない事業者との取引は取引価格を抑えられたり、取引先を変更されたりすることになりかねません。

免税事業者のままでも影響がない事業者とは?

・一般消費者中心の取引を行っている事業者

インボイスは取引先が仕入税額控除を行うために必要であるため、一般の消費者中心に取引を行っているのであれば大きな影響はないはずです。

また事業者との取引がある程度発生する場合でも、納税する消費税の額や取引先の減少、または変更の影響を考慮していただき、それでも免税事業者のままで業務を行うことにメリットを感じるのであれば、必ずしも課税事業者となる必要はありません。

インボイス制度がファクタリングに与える影響は?

多くの免税事業者にとって影響が小さくはないインボイス制度ですが、この制度が「ファクタリング」による資金調達に与える影響はあるのでしょうか?

ここからはファクタリングを利用する際の費用に、インボイス制度が与える可能性のある影響について解説させていただきます。

もしかすると、インボイス制度への対応が悪質業者を見抜くためのポイントとなるかも知れません。

インボイス制度スタート後もファクタリングは「非課税取引」

国税庁のホームページには「消費税の課税対象としてなじまない」という理由から「非課税取引」となっている取引として、17項目が掲載されています。

17項目の中には土地や商品券などの譲渡や社会保険サービスの提供などありますが、その中の1つとして「有価証券等の譲渡」が含まれており、ファクタリングはこの有価証券の譲渡に該当するサービスとなります。

そしてインボイス制度がスタートした後も非課税取引の取り扱いには変化がないため、ファクタリングは原則非課税で利用することができるのです。

手数料の引き上げに注意

ファクタリングはインボイス制度のスタート後も、それまでと同様に利用していただけます。

ですが「インボイス制度開始」を理由にして、手数料などの引上げが行われる可能性は否定できません。

規模の小さなファクタリング会社の中には、制度改正に併せて適格請求書発行事業者としての登録を行った場所もあるようです。

そして事務処理に必要な人件費や支払う税金の増加を、手数料への上乗せとして対策してきたとしても違法ではなく、利用する際には手数料をしっかりと確認することが大切となります。

手数料に対しての消費税請求=「悪質業者」

課税対象としてなじまない非課税取引であるファクタリングで、手数料に対しての消費税請求が行われた場合、それは違法行為と判断されます。

事業として債権の買取りを行っているファクタリング会社が非課税取引であることを理解していないはずはなく、「手数料への消費税請求=悪質業者」であると疑ってかかる必要があります。

もし利用者が非課税取引であることを知らないであろうと考え、不正な請求を行っているとすれば、契約条件にもファクタリング取引に適さない項目が含まれている可能性は低くありません。

もし「インボイス制度開始によって手数料に消費税が加算されるようになった」と言われても信用せず、危険な場所と考え他社への乗り換えを検討されることを推奨いたします。

ファクタリング取引で消費税が発生する状況

非課税取引であるファクタリングですが、消費税が非課税となるのは債権買取に必要な「手数料」に対してです。

もし2社間取引を行なう際に、「債権譲渡登記」が必要となった場合には注意が必要です。

債権譲渡登記を行なう際には司法書士へ登記手続きを依頼するのが一般的ですが、司法書士への報酬などは課税対象となり消費税が発生します。

また手数料に対しての消費税請求は行われていなくとも、別の項目で消費税が発生していた場合には何に対しての消費税かをご確認ください。

「諸費用」などと詳細がわからない請求が行われていた場合には、説明を求めることも必要です。

また債権譲渡登記は必須ではありませんので、2社間取引時には債権譲渡登記の留保可能な場所を選ばれるのもおすすめです。

ファクタリングはインボイス制度開始後の資金繰りにも役立つ

インボイス制度スタート後には、多くの個人事業主やフリーランスが廃業に追い込まれるのではと危惧されています。

それは消費税分の負担増や取引先の減少などによる売上の低下が大きな原因であり、廃業に追い込まれるまでには至らなくとも、資金繰りが悪化する企業は少なくないはずです。

しかしファクタリングを活用していただくことで、インボイス制度スタート後の資金繰りも安定させやすくなります。

ここからは、インボイス制度が始まった後の資金繰りにファクタリングが役立つ4つの理由を解説させていただきます。

債権の資金化スピードを高めて資金ショートのリスクを軽減

手持ちの資金が不足し取引先への支払いが難しくなると、事業そのものが立ち行かなくなる危険が高まります。

また資金ショートの原因の1つに「売掛債権の支払いサイト」があり、手元にある売掛債権の支払いを待つ間の資金繰りも、企業を悩ませる問題となり得ます。

しかしそんな問題も、「売掛債権の早期現金化サービス」であるファクタリングで解消可能です。

決済日よりも早く債権を現金に変えられるため、資金ショートのピンチを乗り越えやすくなります。

ただし手数料が必要になるため、提示された請求額を確認し納得した上で債権の売却契約を結ぶことが大切です。

独自の審査基準により利用しやすく、短時間での資金調達が期待できる

ファクタリングは融資とは違い、経営状況をあまり審査で重要視しません。

売掛先との取引実績に問題がなく、売掛先の経営状況に問題が無ければ高い確率で審査通過できます。

さらに返済計画などの審査が必要なく必要書類も少ないことで、最短即日での資金調達も可能となります。

インボイス制度開始後に急な出費があったとしても、審査通過しやすく速さも期待できるファクタリングを利用していただけば、スムーズな対応が行いやすくなります。

バランスシートの肥大化を回避し「企業評価」を改善

債権の譲渡(売買)契約であるファクタリングは負債を増やさないため、「バランスシートの肥大化」を回避できます。

バランスシートの肥大化は、自己資本比率の低下などを引き起こし企業価値の低下にも繋がりますが、ファクタリングによる資金調達ではその心配をせずに済みます。

また資金繰りに余裕がある段階で、ファクタリングによって債権を早期現金化し返済に充てることで、バランスシートのスリム化による企業価値向上も期待できます。

財務指標が改善すれば融資も受けやすくなりますので、後々の資金繰りにも好影響を与えることができます。

売掛先の倒産よる「貸し倒れ」対策にも有効

インボイス制度がスタートし資金繰り面での不安が増した状態では、「売掛先の倒産による貸し倒れ」のリスクと影響は今までよりもさらに大きくなります。

しかしファクタリングによって売却した債権は、譲渡契約が締結した時点でファクタリング会社が貸し倒れのリスクを原則背負うことになるため、利用者側は資金調達と同時に貸し倒れのリスク対策も行えたことになります。

もちろん債権を売却する際には審査があるため、倒産が怪しまれる企業の債権売却は基本的に不可能です。

ですが、万が一に備えたリスク対策には十分に役立つはずです。

おすすめのファクタリング会社14選

ここからは、安心して利用できるファクタリング会社を一覧形式でご紹介します。資金調達を検討する際は、手数料や入金までのスピードだけでなく、運営会社の信頼性やサポート体制の充実度も重要な判断材料となります。

特に、ファクタリングを初めて利用する方や個人事業主の方の場合、疑問や不安を解消しないまま手続きを進めてしまうと、後々トラブルにつながる可能性も否定できません。

本一覧では、信頼性と安心感を重視して選定したファクタリング会社をまとめています。各社のサービス内容や強みを比較する際の参考資料として、ぜひご活用ください。自社の資金ニーズに合った会社を選ぶことで、スムーズかつ安心した資金調達を実現しやすくなるでしょう。

| ファクタリング業者 | 利用可能金額 | 買取手数料 | 入金速度 | 個人事業主 |

|---|---|---|---|---|

| sokumo | 10万円~1億円 | 1.0%~15% | 最短30分 | 可能 |

| OLTA | 上限・下限なし | 2.0%~9.0% | 最短即日 | 可能 |

| No.1 | 50万円~5000万円 | 1%~ | 最短即日 | 可能 |

| Accel Factor | 30万円~1億円 | 2.0%~20.0% | 最短即日 | 可能 |

| Best Factor | 30万円~1億円 | 2.0%~20.0% | 最短即日 | 可能 |

| GMO BtoB早払い | 100万円~1億円 | 1.0%~10.0% | 最短2営業日 | 不可 |

| ビートレーディング | 30万円~1億円 | 2.0%~20.0% | 最短即日 | 可能 |

| ファクタリングプロ | 50万円~5000万円 | 1.5%~15.0% | 最短即日 | 可能 |

| 三共サービス | 100万円~5000万円 | 2.0%~15.0% | 最短即日 | 可能 |

| TRY | 30万円~1億円 | 2.0%~18.0% | 最短即日 | 可能 |

| AGビジネスサポート | 50万円~5000万円 | 1.5%~15.0% | 最短即日 | 可能 |

| Jトラストファクター | 100万円~1億円 | 2.0%~20.0% | 最短即日 | 不可 |

| ラボル(labol) | 1万円~100万円 | 10.0%前後 | 最短即日 | 可能 |

| うりかけ堂 | 30万円~3,000億円 | 1.5%~15.0% | 最短即日 | 可能 |

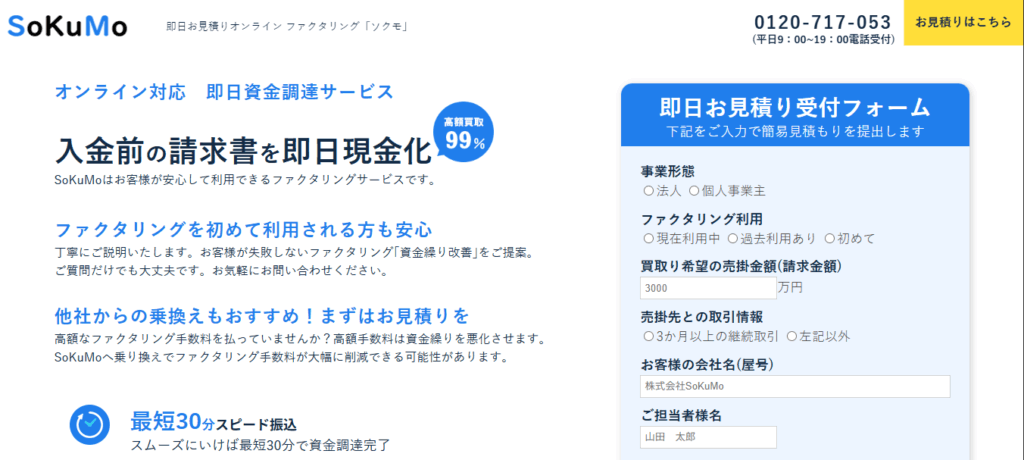

1,SoKuMo|業界最速最短30分で資金調達可能

SoKuMoは買取金額は10万円~1億円、最短30分で入金可能、手数料1.0%~15.0%と低手数料かつファクタリング業界最速の資金調達が可能な会社。

業界最低水準の手数料1.0%から利用可能で、オンライン面談の対応もあり安心して契約できます。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~15.0% |

| 入金スピード | 最短30分 |

| 方式 | 2社間ファクタリング |

| 買取金額 | 10万円~1億円 |

| 登記 | 不要 |

| 会社名 | 株式会社アドプランニング |

|---|---|

| 代表者名 | 佐藤 聖人 |

| 所在地 | 東京都中央区八重洲2-11-7 一新ビル8階 |

2,OLTA|クラウドファクタリングの先駆者

OLTAはクラウドファクタリングの先駆け。上限・下限なしで最短即日入金に対応。

| 対象 | 法人・個人事業主 |

| 手数料 | 2.0%~9.0% |

| 入金スピード | 最短即日 |

| 買取金額 | 上限・下限なし |

| 登記 | 不要 |

| 会社名 | OLTA株式会社 |

|---|---|

| 所在地 | 東京都港区北青山… |

3,No.1|大口取引に対応

No.1は50万円~5000万円まで対応し、大口契約にも強いファクタリング会社。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~ |

| 入金スピード | 最短即日 |

| 買取金額 | 50万円~5000万円 |

| 会社名 | 株式会社No.1 |

|---|---|

| 所在地 | 東京都新宿区… |

4,Accel Factor|柔軟な資金調達

Accel Factorは30万円~1億円まで、最短即日または2時間で資金化可能。

| 手数料 | 0.5%~8.0% |

| 入金スピード | 最短2時間 |

| 買取金額 | 30万円~上限なし |

| 会社名 | 株式会社アクセルファクター |

|---|---|

| 代表者名 | 本成 善大 |

| 所在地 | 東京都新宿区高田馬場1-30-4 30山京ビル5階 |

| 電話番号 | 0120-781-140 |

5,Best Factor|スピード重視の選択肢

Best Factorは2%~手数料が業界最安~全国対応、最短即日入金。

| 手数料 | 2.0%~20.0% |

| 入金スピード | 最短即日 |

| 買取金額 | 30万円~1億円 |

| 会社名 | 株式会社アレシア(Best Factor) |

|---|---|

| 代表者名 | 班目 裕樹 |

| 所在地 | 東京都新宿区西新宿1-6-1 新宿エルタワー24階 |

6,GMO BtoB早払い|大手企業の安心感

GMO BtoB早払いは東証プライム上場のGMOペイメントゲートウェイ提供、信頼性の高いファクタリング。

| 対象 | 法人のみ |

| 手数料 | 1.0%~10.0% |

| 入金スピード | 最短2営業日 |

| 買取金額 | 100万円~1億円 |

| 会社名 | GMOペイメントゲートウェイ株式会社 |

|---|---|

| 代表者名 | 相浦 一成 |

| 所在地 | 東京都渋谷区道玄坂1-2-3 渋谷フクラス |

7,ビートレーディング|実績豊富な老舗

ビートレーディングは2012年創業、取扱件数トップクラスで全国対応の信頼あるファクタリング会社。

| 手数料 | 2.0%~20.0% |

| 入金スピード | 最短即日 |

| 買取金額 | 30万円~1億円 |

| 会社名 | 株式会社ビートレーディング |

|---|---|

| 代表者名 | 鈴木 秀典/佐々木 英世 |

| 所在地 | 東京都港区芝大門1-2-18 野依ビル3・4階 |

8,ファクタリングプロ|小口から柔軟対応

ファクタリングプロは1%~10%の手数料、全国対応で最短翌日送金可能な柔軟型サービス。

| 手数料 | 1%~10% |

| 入金スピード | 最短翌日 |

| 買取金額 | 50万円~5000万円 |

| 会社名 | 株式会社MEDS JAPAN(ファクタリングプロ) |

|---|---|

| 代表者名 | 皆川 章生 |

| 所在地 | 東京都台東区東上野1-8-2 オーイズミ東上野ビル東館7F |

9,三共サービス|老舗で信頼の実績

三共サービスは2001年創業、新進ではなく実績と信頼のある老舗ファクタリング会社。

| 手数料 | 1.5%~ |

| 入金スピード | 最短翌日 |

| 買取金額 | 50万円~3000万円 |

| 会社名 | 株式会社三共サービス |

|---|---|

| 代表者名 | 飯村 雅 |

| 所在地 | 東京都千代田区内神田2-16-11 内神田渋谷ビル402 |

10,TRY|中小企業向けで迅速入金可能

トライフォートは買取金額50万円~5000万円、手数料1.5%~15%、最短即日入金可能で中小企業向けに柔軟な対応を行うファクタリング会社です。

中小企業でも簡単に資金調達可能で、オンライン面談も対応しています。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.5%~15% |

| 入金スピード | 最短即日 |

| 方式 | 2社間・3社間ファクタリング |

| 買取金額 | 50万円~5000万円 |

| 登記 | 不要 |

| 会社名 | 株式会社トライフォート |

|---|---|

| 代表者名 | 山田 太郎 |

| 所在地 | 東京都千代田区丸の内1-2-3 丸の内ビル5階 |

11,AGビジネスサポート|オンライン手続きで即日資金化

ビジネクストは買取金額30万円~1億円、手数料2.0%~20%、最短即日で入金可能。オンライン手続きに対応し簡単に債権現金化できる会社です。

中小企業や個人事業主でも利用しやすい資金調達手段を提供しています。

| 対象 | 法人・個人事業主 |

| 手数料 | 2.0%~20% |

| 入金スピード | 最短即日 |

| 方式 | 2社間・3社間ファクタリング |

| 買取金額 | 30万円~1億円 |

| 登記 | 不要 |

| 会社名 | ビジネクスト株式会社 |

|---|---|

| 代表者名 | 佐藤 健一 |

| 所在地 | 東京都新宿区西新宿2-3-4 西新宿ビル7階 |

12,Jトラストファクター|手数料安く短期資金化可能

Jトラストファクターは買取金額50万円~5000万円、手数料1.0%~15%、最短即日入金可能で低手数料かつ安心して利用できる会社です。

トラスト ファクターは小規模事業者でも審査通過しやすいファクタリング会社として人気です。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~15% |

| 入金スピード | 最短即日 |

| 方式 | 2社間・3社間ファクタリング |

| 買取金額 | 50万円~5000万円 |

| 登記 | 不要 |

| 会社名 | Jトラストファクター株式会社 |

|---|---|

| 代表者名 | 田村 一樹 |

| 所在地 | 東京都港区芝大門1-2-3 芝ビル6階 |

13,ラボル(labol)|フリーランスや個人事業主に特化

ラボルは、フリーランスや個人事業主に特化した少額ファクタリングサービス。1万円から利用でき、急な資金ニーズにも即日対応しています。

◇ポイント

- 1万円から利用可能

- 最短即日入金対応

- スマホだけで完結可能

◇必要・提出書類

- 請求書

- 身分証明書

- 通帳コピー

◇概要

| 手数料 | 10.0%前後 |

| 面談 | 不要(完全オンライン) |

| 審査スピード | 最短即日 |

| 支払い | 口座振込 |

| 即日入金のタイムリミット | 平日15時まで |

| 問い合わせ方法 | チャット、LINE |

| 営業時間 | 平日10:00~18:00 |

14,うりかけ堂|最短2時間で現金化可能

うりかけ堂は、法人・個人事業主のどちらにも対応する柔軟なファクタリングサービス。最短2時間での現金化が可能で、スピーディーな対応に定評があります。

◇ポイント

- 最短2時間で資金化

- オンライン完結・来店不要

- 全国どこでも対応可能

◇必要・提出書類

- 請求書

- 通帳コピー

- 身分証明書

◇概要

| 手数料 | 2.0%~15.0% |

| 面談 | 不要(オンライン対応) |

| 審査スピード | 最短2時間 |

| 支払い | 口座振込 |

| 即日入金のタイムリミット | 平日15時まで |

| 問い合わせ方法 | 電話、LINE |

| 営業時間 | 平日9:00~18:00 |

「インボイス制度が事業者の資金繰りとファクタリングに与える影響とは?」まとめ

2023年10月から本格的に導入されたインボイス制度は、特に年間売上が1,000万円未満の免税事業者にとって大きな転換点となっています。

「インボイス発行事業者(適格請求書発行事業者)」になるべきかどうかは、主な取引先が一般消費者かどうかが判断のポイントとなり、BtoC取引が中心であれば登録なしでも大きな影響は少ないと考えられます。

一方で、インボイス発行事業者となると、消費税の納税義務が発生し、会計処理や勘定科目の管理がより複雑になる可能性があります。

特に通帳の入出金管理や、手数料の消費税区分の確認など、日々の経理業務にも影響が出るため、事前の準備が重要です。

なお、ファクタリングは非課税取引であるため、インボイス制度の直接的な影響は基本的にありません。

ただし、一部のファクタリング会社では、制度対応に伴う事務コストの増加を理由に手数料の引き上げが行われる可能性もあるため、契約内容の確認は怠らないようにしましょう。

また、売掛債権や手形の早期現金化を目的としたファクタリングは、インボイス制度開始後の資金繰り対策としても有効です。

請求書や通帳の写しなど、必要書類を整えておくことでスムーズな利用が可能となり、制度対応によるキャッシュフローの不安を軽減する手段として活用できます。