必見ファクタリング情報コラム

Message

ファクタリングによる資金調達の流れは6ステップで完了!各項目での注意点も解説

2026年1月7日

資金調達スピードに優れ、さらに銀行融資とは異なる審査基準が採用されていることから、金融機関からの融資審査に通過することが難しい企業や個人事業主であっても利用できる可能性が高いファクタリングは、今や多くの中小企業や個人事業主にとって、資金繰りを支える有力な手段のひとつとして広く活用されています。

特に、売掛金の入金を待たずに現金化できるという特性は、急な支払い対応や運転資金の確保が必要な場面において、大きな助けとなるでしょう。

とはいえ、まだファクタリングを利用されたことがないという企業の経営者様の中には、「手続きが複雑なのではないか」「どのような流れで進むのか分からない」といった不安や疑問を抱えている方も少なくないかもしれません。

特に初めての資金調達方法に対しては、慎重になるのは当然のことですし、情報が不足していることで一歩を踏み出せないというケースも多く見受けられます。

しかしながら、ファクタリングの手続きは決して難解なものではなく、基本的な流れを理解しておけば、初めての方でもスムーズに進めることが可能です。

また、近年ではオンラインで完結できるサービスも増えており、対面でのやり取りが不要なケースも多く、手間や時間を大幅に削減できるようになっています。

本稿では、ファクタリングの申込みを検討する前段階から、実際に債権を現金化して資金を受け取るまでの一連の流れを、6つのステップに分けてわかりやすく解説いたします。

これからファクタリングの利用を検討されている方にとって、少しでも不安を解消し、安心して一歩を踏み出すきっかけとなれば幸いです。

ぜひ最後までご一読いただき、貴社の資金繰り改善にお役立てください。

目次

ファクタリングによる資金調達の流れ

ファクタリングを初めて利用される際に、手続きの流れについて心配されるのはごく自然なことです。

ですが、これからご紹介するファクタリングによる資金調達の流れは、融資など他の資金調達方法と比較して特に複雑ではありません。

ただしファクタリングによる債権現金化の流れは、申込みを行うファクタリング会社によって一部前後したり、省かれたりする可能性もあります。

申込先に応じた流れを理解していただくには、申込先のサイト情報や面談またはヒアリング時などにてご確認ください。

ステップ1.ファクタリング会社の情報収集

ファクタリングによる資金調達の流れにおいて、最初に行うべき重要なステップは「ファクタリング会社選び」です。

この選定を誤ってしまうと、後の手続きや条件面で不利になる可能性があるため、慎重に比較・検討することが求められます。

ファクタリングは、売掛債権を第三者に譲渡して現金化する仕組みであり、銀行などからの借り入れとは異なり、利息が発生することはありません。

また、融資と違って返済義務も発生しないため、バランスシート上の負債を増やさずに資金を調達できるという大きなメリットがあります。

ただし、債権を売却する際には「買取手数料」が発生し、これは契約時に一括で支払う必要があるため、資金繰りへの影響を考慮した上での計画的な利用が求められます。

さらに注意すべき点として、提示される手数料の水準はファクタリング会社によって大きく異なる可能性があることが挙げられます。

同じ債権内容であっても、ある会社では3%程度、別の会社では10%以上といった差が出ることも珍しくありません。

加えて、資金調達にかかる期間や必要となる書類の種類・量も、各社の審査基準や運用体制によって異なるため、事前の情報収集が非常に重要です。

つまり、「どこでも同じだろう」と安易に申込先を決めてしまうのではなく、複数のファクタリング会社を比較し、自社の状況に最も適した条件を提示してくれる業者を選ぶことが、債権現金化による資金調達を成功させるための第一歩となります。

情報収集を怠らず、信頼できるパートナーを見つけることこそが、ファクタリングを最大限に活用するための鍵と言えるでしょう。

ファクタリング会社の情報収集の注意点やポイント

・手数料の上限や下限の数値

・資金調達スピード(即日買取に対応可能かなど)

・買取可能な債権の額

・提出書類に関する情報

・2社間ファクタリングに対応しているか

・債権譲渡登記の必要性

・個人事業主は利用できるか

ファクタリングを利用する際の最初の流れとなる申込先選びでは、上記したような項目を確認することが大切です。手数料は下限の数値に注目しがちですが、上限が低いファクタリング会社は結果的に低い手数料で利用できる期待が高くなります。

他にも少額債権や高額債権も買取対象となっているかや、提出書類の準備に手間がかからないかも重要です。

さらに2社間ファクタリングを利用される予定であれば、対応しているかだけでなく債権譲渡登記が留保可能かもご確認ください。

また利用対象を法人のみに限定している可能性もありますので、個人事業主の方は前もって確認しておくことを推奨します。

もしサイト上に見つからない情報がある場合には、問合せを行ってみることも大切です。

ステップ2.申込手続き

申込先のファクタリング会社が決定したら、次に行うべきステップは「申込手続き」です。

この段階では、利用者の基本情報や売却を希望する債権の内容、取引先との関係性などを伝える必要があり、ファクタリング会社側もその情報をもとに審査の準備を進めていきます。

申込みの方法にはいくつかの選択肢があり、郵送による書類提出や、直接来店しての対面手続きなども可能な場合がありますが、現在主流となっているのは「WEBからの申込み」です。

特に、オンラインファクタリングを提供している事業者では、インターネットを通じて原則24時間365日いつでも申込みが可能となっており、時間や場所に縛られずに手続きを進められるという大きな利点があります。

また、WEB申込みはスマートフォンやパソコンから簡単に操作できるよう設計されていることが多く、必要書類のアップロードも画面の案内に従って行えるため、他の申込方法と比較しても圧倒的に手間がかかりません。

忙しい業務の合間や、夜間・休日などの空き時間を活用して手続きを進められる点も、特に中小企業や個人事業主にとっては大きなメリットとなるでしょう。

さらに、申込みを早めに済ませておくことで、その後の審査や契約手続きもスムーズに進行しやすくなり、結果として資金調達までの期間を短縮することにもつながります。

このように、「申込手続き」は単なるスタートではなく、資金調達全体のスピード感を左右する重要なポイントのひとつであると言えます。

申込手続きの注意点やポイント

ファクタリング会社への債権買取申込みを行う際には、「会社名・代表者名・電話番号・売却する債権の額」などの情報が必要となりますが、他にも売掛先との関係性や企業規模などの情報が求められることもあります。

これらの情報を入力や記載する際には、審査通過の確率を高めたい、手数料を低く抑えたいという気持ちがあったとしても、可能な限り正確な情報をご提供ください。

情報に不備がある場合、審査が長引く可能性が高まるだけでなく、信用を失い審査結果や買取条件に悪影響を与える可能性があります。

ステップ3.ヒアリング・面談

多くのファクタリング会社で資金調達までの流れの3つ目のステップとなるのは、「ヒアリング・面談」です。

申込時に提供した情報の確認や債権買取の審査に必要となる情報について質問、資金調達の流れに関しての説明などが行われます。

ヒアリングや面談は対面で行われるだけでなく、電話での対応を行っている場所もあります。

さらに最近ではSkypeやZoomを利用してのオンライン面談が可能な場所も増えています。

オンライン面談は来店の必要もなく、それでいて顔を見ながら話しができ気軽に質問も行いやすくなるためおすすめです。

ヒアリング・面談の注意点やポイント

ファクタリングは売掛先の信用力を重視した審査が行われるのも大きな特徴であり、債権の買取申込を行った企業の情報はそれほど重要ではないと言われています。

しかしヒアリングや面談時の印象が悪い場合には、債権の二重譲渡や売掛先から支払われた代金の持ち逃げなど、トラブルを引き起こす恐れを疑われることになりかねません。

申込時と同様に正確な情報を伝えることが何より重要ですが、ヒアリングや面談時にはビジネスに適した対応を行うようにも心がけてください。

ステップ4.書類提出

融資と比較して、ファクタリングを利用する際の提出書類はあまり多くないことが大半です。

ほぼ必ず必要となるのは「本人確認書類(代表者様の物)」「請求書など(売掛債権の存在を証明できる書類)」「通帳コピー(売掛先との取引に使用されている口座の物)」の3点です。

他の書類が必要になることもありますが、この3点の書類だけで利用可能な場所もありますので、申込みを行う前に提出書類も確認しておくと安心です。

書類提出の注意点やポイント

ファクタリングによる資金調達の流れの中でも、書類提出は現金を受け取るまでにかかる時間に直結しかねないポイントとなります。

提出に時間がかかってしまうと審査が開始できず手続きの流れを止めてしまう可能性があり、書類提出に不備があった際には再提出を求められることになりかねません。

また請求書などの偽造は法に触れる危険があるため、絶対に行わないようご注意ください。

ステップ5.審査

ヒアリングや書類関係の提出が完了した後の流れとして、売掛先の情報や債権の条件を中心に審査が開始されます。

審査結果は電話やメールによって通知されるのが一般的ですが、特定の方法を希望される場合はファクタリング会社に早めにご相談ください。

審査の注意点やポイント

審査を受けている間には特に行っておくべきことはありませんが、審査通過の確率向上や手数料を低く抑えるためには「売却する債権選び」が非常に重要となります。

・上場企業や公的機関など社会的信用の高い売掛先

・過去に支払いのトラブルがなく定期的な取引のある売掛先

・決済日までの残り日数が60日以内の売掛債権

上記した条件を多く満たすことができる売掛債権であれば、審査通過は難しくなく手数料に関しても期待ができます。

特に社会的信用と取引実績は重要であり、審査にかかる時間にも大きく影響する可能性があります。

なるべく決済日が遠い債権を売却したいと思われるかも知れませんが、決済日まで60日を超えるような延現金などは買取リスクが高いと判断されてしまう可能性があるため、少し注意が必要です。

ステップ6.契約手続き

無事に審査通過することができれば、債権現金化を行う上での流れとしては最後のステップとなる「契約手続き」へと進みます。

契約手続きは来店や郵送でも可能ですが、一部のファクタリング会社では「電子契約サービス」も採用されています。

電子契約サービスが利用できる場所であれば、申込みから買取実行までの全ての手続きがWEB上で完結できる「オンラインファクタリング」が利用できる可能性があります。

オンライン完結のサービスでスムーズに手続きが進められれば、申込後最短30分などの速さでの資金調達も不可能ではなくなります。

また手数料も低くなりやすいことから、利用するメリットは非常に大きいと言えます。

そして契約手続きが無事に完了すれば、債権の買取りが実行されます。

契約手続きの注意点やポイント

電子契約であっても対面契約であっても、契約内容を承諾する前には細部までしっかりと条件などをご確認ください。

ごく一部の悪質ファクタリング会社では、ファクタリングを装った違法貸付を行う危険がありますが、契約内容をしっかりと確認することで高額手数料の請求や貸付に該当する行為ではないかを見抜きやすくなります。

また契約書は紙またはデータで大切に保管しておくことも大切です。

ファクタリング会社への支払いにより取引完了

債権を現金化する流れとしては契約手続きで完了となりますが、決済日にファクタリング会社への支払いを済ませることで債権の買取契約そのものも完了となります。

ただし3社間ファクタリングをご利用の際には売掛先からファクタリング会社へ直接支払いが行われるのが基本であり、利用者様が支払いに関与することは原則ありません。

2社間ファクタリング利用時には売掛先から一旦現金を受け取ることになりますが、受け取り後はスムーズにファクタリング会社指定の口座へお振込みください。

ファクタリングの各社比較

近年、「100%審査に通る」とうたうファクタリングサービスがオンライン上で増加しており、特に中小企業や個人事業主、フリーランスの方々から注目を集めています。来店不要で手続きがすべてオンラインで完結し、スピーディに資金調達ができるという利便性の高さは、忙しい経営者にとって非常に魅力的なポイントです。

しかし一方で、「本当に100%通るの?」「リスクはないの?」「どの会社を選べば安心なの?」といった不安や疑問を抱く方も少なくありません。特に“審査なし”や“誰でも通る”といった言葉には注意が必要で、安易に飛びついてしまうと、思わぬトラブルに巻き込まれる可能性があります。例えば、債権の二重譲渡や虚偽の書類提出などがあれば、後からばれる ことで契約が無効になったり、法的な問題に発展するリスクもあるため、慎重な対応が求められます。

そこで本稿では、オンライン完結型のファクタリングサービスの中から、信頼性や手数料、対応スピード、電子契約の安全性などの観点で比較・紹介していきます。また、「100%通る」という言葉の裏に潜むリスクや、審査通過率を高めるためのポイントについても解説します。安心して利用できるファクタリング会社を見つけるための参考として、ぜひ最後までご覧ください。

| 会社名 | 対象 | 買取可能額 | 手数料 |

| SoKuMo | 法人・個人事業主 | 10万円~1億円 | 1.0%~15.0% |

| QuQuMo | 法人・個人事業主 | 無制限 | 1.0%~ |

| No.1 | 法人・個人事業主 | 非公開 | 非公開 |

| Best Factor | 法人・個人事業主 | 非公開 | 2.0%~ |

| labol | 法人・個人事業主 | 1万円~300万円 | 3.0%~10.0% |

| PAYTODAY | 法人・個人事業主 | 1万円~300万円 | 3.0%~10.0% |

| ジャパンマネジメント | 法人のみ | 30万円~非公開 | 5.0%~20.0% |

| みんなのファクタリング | 法人・個人事業主 | 非公開 | 2.0%~ |

| ぺイトナー(旧yup) | 法人・個人事業主 | 1万円~10万円(初回) | 一律10.0% |

| ビートレーディング | 法人・個人事業主 | 非公開 | 2.0%~20.0% |

SoKuMo

SoKuMoは、最短30分で入金可能、オンライン面談に対応しているネット完結型ファクタリングの会社です。

◇ポイント

- 手数料は業界最低基準の1.0%~

- オンライン面談に対応可能

- 業界最速の30分で入金

◇必要・提出書類

- 請求書

- 決算書(個人事業主の場合は確定申告書)

- 銀行口座のコピー

◇概要

| 手数料 | 2社間ファクタリング:1.0%~15.0% 3社間ファクタリング:取り扱いなし |

| 面談 | 不要(必要に応じてオンライン面談) |

| 審査スピード | 最短30分 |

| 支払い | 指定なし |

| 即日入金のタイムリミット | 指定口座の対応時間による |

| 問い合わせ方法 | LINE、電話 |

| 営業時間 | 平日9:00~19:00 |

QuQuMo

QuQuMo(ククモ)はオンライン完結のスピード審査が特徴のファクタリングサービスです。

◇ポイント

- 手数料1.0%~の低コスト

- 面談不要のオンライン完結

- 最短2時間で入金

◇必要・提出書類

- 請求書

- 通帳(3か月分)

- 本人確認書類

◇概要

| 手数料 | 1.0%~ |

| 面談 | 不要(オンライン) |

| 審査スピード | 最短30分 |

| 支払い | 指定なし |

| 即日入金 | 最短2時間 |

| 問い合わせ | Webフォーム |

| 対象 | 法人・個人事業主 |

No.1

No.1は柔軟な審査で、幅広い業種が利用できるファクタリング会社として紹介されています。

◇ポイント

- 審査が比較的柔軟

- 即日対応が可能

- 幅広い金額帯に対応

◇必要・提出書類

- 請求書

- 通帳コピー

- 本人確認書類

◇概要

| 手数料 | 1%~15% |

| 面談 | 必要に応じて |

| 審査スピード | 最短即日 |

| 支払い | 指定なし |

| 即日入金 | 可能(条件あり) |

| 問い合わせ | 電話・Web |

| 対象 | 法人・個人事業主 |

Best Factor

Best Factorは利用者満足度の高い、スピードと柔軟性を備えたファクタリングサービスです。

◇ポイント

- 手数料2%~の明朗な料金体系

- 来店・オンラインどちらもOK

- 最短即日で入金

◇必要・提出書類

- 請求書

- 通帳(直近数か月)

- 本人確認書類

◇概要

| 手数料 | 2.0%~20.0% |

| 面談 | 対面またはオンライン |

| 審査スピード | 最短即日 |

| 支払い | 指定なし |

| 即日入金 | 可能 |

| 問い合わせ | 電話・Web |

| 対象 | 法人・個人事業主 |

labol

labolは少額請求書に強く、スマホだけで完結する即日系ファクタリングサービスです。

◇ポイント

- 少額1万円から利用可能

- 一律10%のわかりやすい手数料

- 最短30分で入金

◇必要・提出書類

- 請求書

- 本人確認書類

- 通帳または入金履歴

◇概要

| 手数料 | 一律10% |

| 面談 | 不要(完全オンライン) |

| 審査スピード | 最短30分 |

| 支払い | 指定なし |

| 即日入金 | 可 |

| 問い合わせ | Webフォーム |

| 対象 | 法人・個人事業主 |

PAYTODAY

PAYTODAYはスピーディな資金調達を可能にするオンラインファクタリングサービスです。

◇ポイント

- 手数料1.0~9.5%

- 最短30分の審査

- オンライン完結

◇必要・提出書類

- 請求書

- 通帳履歴

- 本人確認書類

◇概要

| 手数料 | 1.0%~9.5% |

| 面談 | 不要 |

| 審査スピード | 最短30分 |

| 即日入金 | 可 |

| 問い合わせ | Web |

| 対象 | 法人・個人事業主 |

ジャパンマネジメント

ジャパンマネジメントは来店・オンライン両対応の即日ファクタリングに強みがあります。

◇ポイント

- 30万円~5,000万円に対応

- 手数料3%~

- 即日入金が可能

◇必要・提出書類

- 請求書

- 通帳履歴

- 登記簿謄本 など

◇概要

| 手数料 | 3%~20% |

| 面談 | 来店 or オンライン |

| 審査スピード | 最短即日 |

| 即日入金 | 可 |

| 問い合わせ | 電話・Web |

| 対象 | 法人 |

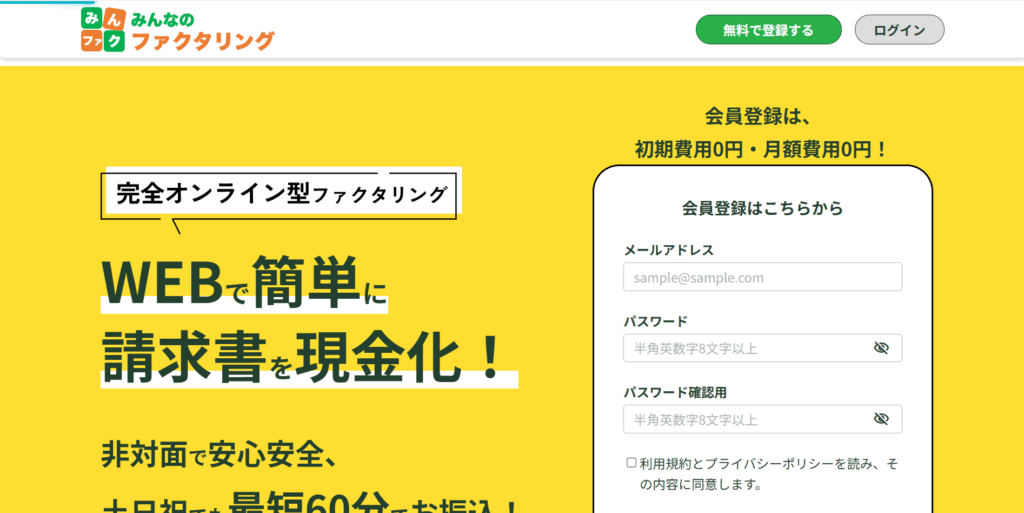

みんなのファクタリング

みんなのファクタリングはフリーランスや小規模事業者に人気のオンライン型サービスです。

◇ポイント

- 少額1万円から利用可能

- 最短60分入金

- 必要書類が少ない

◇必要・提出書類

- 請求書

- 通帳

- 本人確認書類

◇概要

| 手数料 | 7%~15% |

| 面談 | 不要 |

| 審査スピード | 最短60分 |

| 即日入金 | 可 |

| 問い合わせ | Web |

| 対象 | 法人・個人事業主 |

ぺイトナー(Paytner)

フリーランス特化のスピード型ファクタリングサービスです。

◇ポイント

- 手数料 一律10%

- 最短10分入金

- AI審査採用

◇必要・提出書類

- 請求書

- 口座入出金履歴

- 本人確認書類

◇概要

| 手数料 | 一律10% |

| 面談 | 不要 |

| 審査スピード | 最短10分 |

| 即日入金 | 可 |

| 問い合わせ | Web |

| 対象 | 個人事業主・フリーランス |

ビートレーディング

老舗で実績豊富な大手ファクタリング会社です。

◇ポイント

- 2社間・3社間の両方に対応

- 業界大手で実績豊富

- 最短2時間で入金

◇必要・提出書類

- 請求書

- 通帳

- 契約書・注文書など

◇概要

| 手数料 | 2社間:4〜12%、3社間:2〜9% |

| 面談 | 不要(オンライン) |

| 審査スピード | 最短2時間 |

| 即日入金 | 可 |

| 問い合わせ | 電話・Web |

| 対象 | 法人・個人事業主 |

「ファクタリングによる債権現金化は6ステップで完了!」まとめ

ファクタリングによる債権現金化の基本的な流れは、「ファクタリング会社選び→申込み→面談→書類提出→審査→契約手続」の6ステップで構成されており、特別に難しい工程はありません。

スムーズに書類を提出し、信用力の高い債権を選ぶことで、審査の遅れを防ぎ、早い資金調達が可能となります。

特に、オンラインファクタリングは手続きがWEB上で完結できるため、対応期間が短く、手数料も比較的安価に抑えられる傾向があり、スピードとコストの両面でメリットが期待できるサービスです。

ただし、「甘い 審査」や「即日現金化」を強調する業者の中には、実態が不透明なケースもあるため、利用前には必ずメリットデメリットを比較し、信頼性を見極めることが重要です。

また、ファクタリングは融資とは異なり返済方法が不要で、売掛金の入金を待たずに資金化できる点が大きな特徴です。

そのため、資金繰りに悩む企業や個人事業主にとって、短期間でのキャッシュ確保手段として有効です。

なお、会計上は「売掛金の消滅」と「手数料の計上」による仕分け処理が必要となりますので、会計処理の正確性を保つためにも、事前に税理士などの専門家に相談しておくと安心です。