必見ファクタリング情報コラム

Message

【2026年版】いますぐに現金が必要ならファクタリング?速さの秘訣と即日現金化実現のコツについて解説

2026年2月18日

会社経営において、資金繰りのピンチはまるで突然の嵐のように訪れることがあります。売上の入金が予定より遅れたり、取引先からの支払いが想定より遅れたり、さらには倒産などの影響を受けたりと、急に現金が必要になる場面は決して珍しくありません。こうした状況では、経営者様の判断ひとつで会社の未来が大きく左右されます。

資金繰りが厳しいときでも、早い段階で適切な対応ができればピンチをチャンスに変えることも可能です。支払いに間に合うことで取引先との信頼関係を維持でき、従業員への給料を滞りなく払えれば、社内の安心感にもつながります。資金が確保できれば事業の継続はもちろん、成長の機会を逃さずに済む可能性も広がります。

一方で、対応が遅れたり、審査の甘い情報だけを信じて誤った資金調達手段を選んでしまった場合には、経営状況に深刻なダメージを与えるおそれもあります。資金不足によって事業の継続が困難になったり、信用を失って取引停止に追い込まれるなど、影響は広範囲に及びます。融資審査に通らない状況が続けば、さらに選択肢は限られてしまうでしょう。こうした事態を避けるためにも、「今すぐに資金を確保する方法」を知っておくことは、経営者にとって重要な備えといえます。

もし今すぐに現金を確保したいとお考えであれば、「ファクタリング」という選択肢があります。ファクタリングは、事業者が保有する売掛債権をファクタリング会社に売却することで、未回収の売掛金を早期に現金化できるサービスです。銀行融資のような厳格な審査を必要とせず、通帳や請求書などの書類提出のみで進められるケースも多いため、少額から利用できる場合もあります。審査結果が出るまでの時間も比較的早い傾向にあり、即日で資金調達できるケースもあります。

近年はオンラインファクタリングの普及により、申し込みから契約、入金までをインターネット上で完結できるサービスも増えています。来社不要で手続きを進められるため、地方の事業者や多忙な経営者にとっても利用しやすい環境が整いつつあります。

本稿では、ファクタリングがなぜ早期資金化を実現できるのかという仕組みと、短時間で債権を現金化するために押さえておきたい具体的なポイントについて解説します。書類の準備、申込先の選び方、審査をスムーズに通すためのコツなど、実務に役立つ情報をお伝えします。

水面下で揺れる経営の不安を、安定した資金の流れへと変えるために。

ぜひ最後までお読みいただき、今すぐの資金調達にお役立てください。経営の流れを止めないための選択肢として、ファクタリングを活用していきましょう。

目次

ファクタリングなら、「いますぐに」資金調達が可能

「ファクタリング」とは、売掛債権の早期現金化による事業者向けの資金調達方法です。法的には債権譲渡の仕組みを活用したサービスであり、必要に応じて債権譲渡登記を行うケースもあります。売掛債権という“将来入金される予定の資産”を現金へと転換することで、企業は資金繰りを安定させることが可能になります。

中小企業や個人事業主に適した資金調達方法として人気が高まっており、融資に頼らない資金繰りの選択肢としても注目されています。特に近年では、金融機関からの融資審査が厳格化する傾向にある中で、売掛債権という既に発生している取引を活用できる点が評価されています。融資とは異なり、新たな借入を行うわけではないため、負債を増やさずに資金を確保できる点も大きな特徴です。

ファクタリングを資金繰りに活用することで、複数のメリットを得ることができます。特に「いますぐに」という状況での現金調達を可能とするスピードは最大の魅力です。上記のような緊急場面では、申込から入金までの時間が大きな判断材料となります。資金が不足するタイミングは、事業の拡大局面だけでなく、突発的なトラブルや予期せぬ支払いの発生など、計画外であることも少なくありません。そのような状況において、迅速な現金化が可能であることは、経営の安定に直結します。

最短即日での現金調達ができる!

事業者が利用できる資金調達方法には銀行融資、助成金、補助金等がありますが、その多くは申請から審査、入金まで時間がかかります。書類準備や面談、事務手続きに時間がかかり、場合によっては1ヶ月〜2時間どころか2ヶ月以上かかりが生じることもあります。特に銀行融資では、事業計画書の提出や財務内容の精査が行われるため、審査期間が長期化しやすい傾向にあります。

助成金や補助金についても、採択までの期間が長く、実際の入金は事業実施後となるケースが一般的です。そのため、「いますぐに現金が必要」という場面では、制度上の仕組みとして間に合わないことが多いのが実情です。制度自体は有効な資金調達方法であるものの、緊急性の高い資金ニーズには適していない場合があります。

突発的な支払い、税金納付、設備修理費の発生など、「いますぐに現金が必要」という場面では、こうした方法では対応が難しいのが現実です。出金期限が迫っている状況では、資金繰りが大幅に悪化する可能性も否定できません。支払い遅延が発生すれば、信用問題に発展するリスクもあります。取引先との関係悪化や、将来的な取引条件の見直しにつながる可能性もあるため、迅速な対応が求められます。

そこで活用できるのがファクタリングです。売掛債権を売却することで、未回収の売掛金を早期に現金化できます。売掛先の承諾が必要なケースと不要なケースがあり、2社間契約の場合は承諾不要で進められる場合もあります。承諾不要であれば、取引先に知られることなく資金調達を行うことも可能です。

ファクタリングの審査では、主に売掛債権の内容や売掛先の信用状況が確認されます。そのため、融資のように事業者自身の財務状況が厳しく問われるわけではありません。この仕組みによって、審査から入金までの期間を大幅に短縮できるケースが多く、最短即日での資金調達が実現することもあります。

また、赤字決算や債務超過の企業でも利用可となるケースが多く、融資とは別の選択肢として有効です。銀行融資では審査通過が難しい状況であっても、売掛債権の信用力が十分であれば利用できる可能性があります。これは、資金繰りに課題を抱える事業者にとって非常に大きなメリットといえます。

資金調達額の下限は会社ごとに異なりますが、300万円規模の債権にも対応している会社もあります。少額の債権から高額債権まで幅広く取り扱う会社も存在しており、事業規模や資金ニーズに応じた活用が可能です。利用前には、各社の下限金額や手数料水準、入金スピードなどを確認することで、自社に最適な選択がしやすくなります。

このように、ファクタリングは「いますぐに」資金調達を行いたい場面において、現実的かつ実行可能な手段です。融資や補助金とは性質が異なり、売掛債権という既存の資産を活用することで、スピードと柔軟性を両立させています。資金繰りの選択肢を一つ増やしておくことは、経営の安定性を高める上でも重要です。

特に、入金までの時間を重視する経営者にとって、最短即日での現金化が可能である点は大きな安心材料となります。資金不足による事業停止リスクを回避し、経営の流れを止めないためにも、ファクタリングという資金調達方法を正しく理解し、必要なときに活用できるよう備えておくことが重要です。

「オンラインファクタリング」なら1時間未満での現金化も可能に

近年はオンラインファクタリングが普及し、WEB上で手続きが完結できるようになりました。従来は来社や対面面談が必要だったケースもありましたが、現在ではメールや専用フォームから申し込むことができ、必要書類もデータ提出が可能です。代表者確認書類や請求書、直近の取引履歴等を提出するだけで審査が進みます。スマートフォンやパソコンがあれば場所を問わず申込ができるため、移動時間や書類郵送の手間がかからない点も大きなメリットです。

オンライン完結型の仕組みでは、申込から審査、契約、入金までが一連のデジタルフローで管理されています。そのため、書類の確認や審査の進行もスピーディーに行われます。提出された請求書や取引履歴は即時に確認され、審査部門へ共有されるため、時間のロスが最小限に抑えられます。対面型と比較すると、物理的な移動や書類の受け渡しが不要であることが、スピード向上の大きな要因となっています。

対応スピードは会社によって異なりますが、最短であれば1時間以内、遅くとも2時間程度で入金まで進むケースも存在します。これは、オンライン審査の効率化や、電子契約システムの導入によるものです。従来であれば契約書の作成・郵送・返送といった工程に数日かかることもありましたが、現在では電子契約により即時締結が可能となっています。契約締結後は、指定口座への振込手続きが迅速に行われるため、スピード資金調達が実現します。

土日や365日対応を行っている会社もあり、営業時間外でも相談可となっている場合があります。特に、急な支払いが発生した場合や、銀行の営業日に縛られたくない場合には、こうした対応体制が大きな安心材料となります。夜間や休日に申込を行い、翌営業日にすぐ入金されるケースもあり、資金繰りの柔軟性が大きく向上します。

オンライン型では事務負担が軽減されるため、手数料が安いプランを用意している会社もあります。対面対応にかかる人件費やオフィス運営コストが削減されることで、その分を利用者に還元できる仕組みになっている場合もあります。結果として、手数料水準が比較的低く設定されているサービスも存在し、資金調達コストを抑えたい事業者にとって魅力的な選択肢となっています。

また、オンラインファクタリングでは、申込状況や審査進捗をマイページ上で確認できるケースもあり、透明性が高い点も特徴です。電話連絡を待つ必要がなく、進行状況を自分で把握できるため、精神的な負担も軽減されます。急ぎの資金調達においては、「いまどの段階にあるのか」がわかること自体が安心材料になります。

初回利用時でも申し込んだ当日に審査結果がわかるケースが多く、乗り換えを検討している事業者にとっても有力な選択肢です。すでに他社を利用している場合でも、より手数料条件が良い会社へ切り替えることで、資金調達コストの見直しが可能となります。オンライン型であれば比較・申込も容易であるため、複数社を検討しながら最適な条件を選びやすい点もメリットです。

さらに、オンラインファクタリングは地方の事業者や個人事業主にとっても利用しやすい環境を整えています。都市部に拠点を持つファクタリング会社であっても、オンライン対応により全国どこからでも申込が可能です。物理的な距離が障壁にならないため、選択肢の幅が広がり、より条件の良い会社を選ぶことができます。

セキュリティ面においても、多くのオンラインファクタリング会社が暗号化通信や厳格な情報管理体制を導入しています。提出された書類データは安全に管理され、外部へ漏洩しないよう配慮されています。電子契約システムも法的効力を持つ形で運用されており、安心して契約を進めることが可能です。

このように、オンラインファクタリングはスピード、利便性、コスト面のバランスに優れた資金調達方法です。特に「1時間未満での現金化」という点は、急ぎの支払いに直面している事業者にとって非常に大きな魅力となります。資金繰りに余裕を持たせるためにも、オンライン完結型の仕組みを理解し、必要なタイミングで活用できるよう備えておくことが重要です。

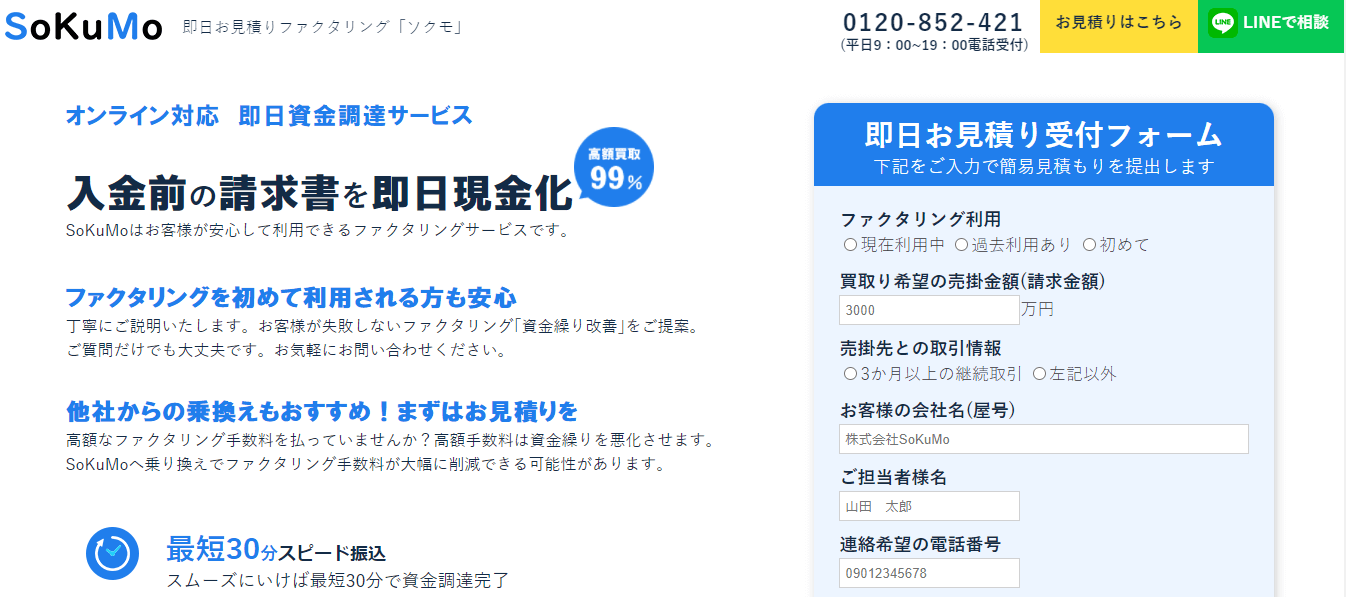

「SoKuMo」は「最短30分」でスピード振込!

弊社ファクタリング「SoKuMo」は公式サイトから申し込むことができ、オンライン対応により最短30分でのスピード振込にも対応しています。債権譲渡契約には電子契約システムを採用しており、追加書類が発生しにくい体制を整えています。

複数債権の同時対応も可能で、資金ニーズに応じた柔軟なプランをご提案しています。別会社からの乗り換え相談やコンサルティングにも対応しており、資金繰り改善までサポートいたします。

いますぐに債権を現金化したいとお考えの代表者様は、まずは公式フォームよりお気軽にご相談ください。

ファクタリングの速さの秘訣

ファクタリングが「すぐに現金が必要」という状況での事業資金の資金調達に役立つのは、ほかの方法とは違う特徴を複数(2つ以上)兼ね揃えているからです。単に「審査が早い」という一点だけではなく、仕組みそのものがスピードを前提に設計されている点が大きな違いです。

これからご紹介する要素の1つだけではなく、全体が揃っていることで、最短即日での債権現金化(買い取り・買い取る)が現実的になります。資金繰りの悩みは突然訪れることが多いため、いざというときに慌てないよう、事前に仕組みを理解しておくことが重要です。いつ資金繰りの悩みが起きても対応できるよう、ポイントを早めに把握しておきましょう。

融資ではないから

ファクタリングは、売掛債権を活用した資金調達方法です。債権を担保に借入をするのではなく、債権そのものを譲渡して代金(着金)を受け取る点が大きな違いです。形式としては債権譲渡であり、契約締結(締結)後に振り込みで入金されます。

この「融資ではない」という点こそが、スピードの最大の理由です。銀行融資の場合、企業の財務状況や返済能力、将来の事業計画などを総合的に審査する必要があります。事業計画書の提出、面談、保証の設定など、多くの業務フローを経る必要があるため、どうしても時間がかかります。

一方、ファクタリングは債権の売却です。返済義務を前提とする借入ではないため、審査の基準が根本的に異なります。確認されるのは主に売掛先の信用度や、支払期日までの状況です。売掛先が上場企業や大手企業、安定した機関である場合、支払いの確実性が高いと判断されやすく、審査も比較的スムーズに進みます。

銀行融資では数週間〜3か月かかることもありますが、ファクタリングでは最短即日での現金化が可能となるケースがあります。これは、仕組みそのものが「回収可能な債権を早期に現金化する」ことを目的としているためです。

キャッシュフローのマネジメントを急いで立て直したいスタートアップや建設業、医療(診療報酬)・介護報酬など、受注や発注のタイミングで資金がまとまって必要になる業種でも、解決策として検討される事例があります。これらの業種では、売掛金の入金サイトが長いことも多く、資金が手元に入るまでの期間をどう埋めるかが課題となります。その隙間を埋める手段として、ファクタリングは有効です。

申込のハードルが低めだから

どれだけ速いサービスでも、利用対象外なら不可能です。ファクタリングは「支払期日前の売掛債権を保有していること」が基本条件であり、多くの事業者が該当しやすい点が強みです。

銀行融資では、担保や保証人、詳細な財務資料の提出が求められることがありますが、ファクタリングでは原則として担保や保証人は不要です。確定申告書や決算関連の資料一式を細かく求めないケースも多く、申込みの段階で落ちにくい傾向があります(※各社で違いはあります)。

申込条件がシンプルであることは、スピードに直結します。必要書類が少なければ準備時間も短縮でき、審査開始までの時間も早まります。また、WEB完結型のサービスでは、フォーム入力と書類アップロードのみで申込が完了するため、移動時間や面談日程の調整も不要です。

一方で、法人のみ対象の運営会社もあるため、個人事業主は事前チェックが必要です。自社の状況に向い(向いて)いるか、受け付け時間や営業日(祝日・祝を含む/年中・無休・夜間対応の可否)も合わせて確認すると安心です。出張・訪問が必要な形態か、WEB完結か、両方に対応しているかも比較ポイントになります。

自社に合った形態を選ぶことで、申込から入金までの流れをさらにスムーズにすることができます。

独自の審査基準だから

債権を現金化するには審査があり、承認されなければ現金はもらえません。ただし、ファクタリングは融資ではないため、返済能力よりも「売掛先が期日通りに支払うか」が中心です。

売掛先の信用度、取引実績、支払い履歴、滞納や滞りの有無などが判断材料になります。これにより、利用企業の財務状況が一時的に悪化している場合でも、売掛債権自体に問題がなければ現金化できる可能性があります。

審査項目が明確であることも、スピードにつながっています。返済計画の妥当性や長期的な収益見込みを細かく分析する必要がないため、判断に要する時間が短くなります。特に、取引実績が安定している売掛先であれば、審査は迅速に進む傾向があります。

また、二重譲渡などのリスクが疑われる場合は審査が慎重になり、時間がかかったり、手数料(料)が一律ではなくなることがあります。リスク管理の観点から必要な確認は行われますが、逆にいえば、リスクが低い債権であればスムーズに進みやすいということです。

急ぐなら、評価されやすい債権を選び、確認事項は2点(2点=売掛先の信用度と支払サイトなど)を押さえるのがコツです。この2点を意識するだけでも、審査通過までの時間や条件面に差が出る可能性があります。

このように、ファクタリングの速さは「仕組み」「申込条件」「審査基準」という複数の要素が組み合わさることで実現しています。どれか一つではなく、全体が合理的に設計されているからこそ、最短即日での現金化が可能となるのです。

提出書類が少ないから

ファクタリングでは、必要書類の提出が重要です。書類提出が完了して初めて審査がスタートするため、ここで遅れると「最短即日」は難しくなります。つまり、スピード資金調達を実現できるかどうかは、提出書類の準備状況に大きく左右されるといっても過言ではありません。

一般的には、本人確認書類、請求書など債権の証明書面、通帳コピー、場合により登記簿謄本(謄本)などが求められます。本人確認書類は、代表者の身元確認のために必要であり、請求書は売掛債権の存在を示す根拠資料となります。通帳コピーは、実際の取引履歴を確認する目的で提出が求められることが多く、継続的な入金実績があるかどうかを判断する材料となります。

申込先によっては追加資料を依頼されることもあるため、公式ページや概要を調べておくとスムーズです。例えば、契約書の写しや納品書、取引基本契約書などを求められる場合もありますが、それでも融資と比較すると提出書類の数は少ない傾向にあります。融資では、事業計画書や収支予測表、税務関連資料一式など多岐にわたる書類が必要になることもあり、準備に時間がかかります。その点、ファクタリングは債権の事実確認が中心であるため、書類の負担が比較的軽いのです。

提出方法も、メール送付、フォーム送付、fax送付、LINE(line)での受付など各社で異なります。近年では、マイページにログインしてファイルをアップロードする方式が主流となりつつあり、スマートフォンからでも簡単に提出できる環境が整っています。日中に提出できない場合は夜間受付の可否、祝日や土日対応、営業日以外の処理可否もチェックしましょう。特に急ぎの場合、受付時間の確認は重要なポイントになります。

10分でアップロードまで済ませられるケースもありますが、書類不備があると落ち(差し戻し)やすいため注意が必要です。例えば、請求書の金額や支払期日が不明確であったり、通帳コピーの該当ページが不足していたりすると、再提出が必要になる場合があります。再提出が発生すると、その分だけ審査開始が遅れてしまいます。スピードを重視するのであれば、事前に提出書類のチェックを行い、不備がない状態で申込むことが重要です。

どうしても急ぐなら、事前に見積(見積もり)と必要書類の一覧をもらう(もらう/いただける)と安心です。電話やメールで問い合わせることで、必要な資料を具体的に案内してもらえるケースもあります。あらかじめ準備を整えておけば、審査から入金までの流れをよりスムーズに進めることができます。

このように、提出書類が少ないことは、単に「楽」というだけでなく、資金調達までの時間短縮につながる重要な要素です。準備の負担が軽いからこそ、最短即日での現金化が実現しやすくなります。

オンライン対応に適しているから

近年は、WEB完結型の商品が増え、ファクタリングでもオンライン完結サービスが広がっています。申込から審査、契約、入金までをオンラインで済ませられる形態なら、訪問や出張が不要で、手続き時間を短縮できます。物理的な移動や面談日程の調整が不要になることで、申込者と運営会社双方の負担が軽減されます。

電子契約(契約締結)にクラウドサイン等を使う運営会社も多く、書面郵送が要らないため、着金までが早い傾向です。従来は契約書の印刷・押印・郵送・返送という工程が必要でしたが、電子契約ではオンライン上で内容確認と同意を行うことができ、即時に契約締結が完了します。契約完了後は、指定口座への振込手続きに移るため、時間のロスがほとんどありません。

オンライン化により、運営コストが下がり、手数料の引下げ(例:0.5%〜、5%や8%などの相場内)を掲げる各社もあります。オフィス維持費や人件費の削減が可能になることで、その分を利用者へ還元するモデルが成立しています。結果として、相場内でも比較的安い手数料設定を実現している会社も存在します。

ただし、安いことだけで選びを決めるのは危険です。手数料が低い場合でも、契約内容や条件を十分に確認する必要があります。違法業者(闇金融)との違いを見極めるためにも、運営会社情報の公開状況、登録情報、注意喚起、出典の有無、関東財務局など公的な情報も参考にしてください。特に、会社概要が不透明な場合や、所在地が確認できない場合は慎重な判断が求められます。

HP(hp)に会社概要やオフィス所在地(名古屋など地名を含む)が実在するか、代表者情報や金融サービスの説明が整っているかも重要です。実在する法人であるかどうか、過去の実績や事例が公開されているかどうかも確認ポイントとなります。信頼性の高い運営会社であれば、情報開示が十分に行われている傾向があります。

さらに、オンライン対応は地方の事業者や多忙な経営者にとって大きなメリットとなります。遠方に拠点があっても問題なく利用でき、時間や場所に縛られずに手続きを進めることができます。急な資金ニーズが発生した場合でも、パソコンやスマートフォンからすぐに申込ができる環境は、資金繰りの安心材料となるでしょう。

このように、オンライン対応はスピード・コスト・利便性の3つを同時に高める要素です。提出書類が少ないことと相まって、最短即日での資金調達を現実的なものにしています。ファクタリングの速さの秘訣は、こうした仕組み全体の合理性にあるのです。

「いますぐ」に債権を現金化するためのポイント

ファクタリングは急ぎの資金調達に強い一方、必ず即日で現金化できるとは限りません。審査内容、申込先の混雑状況、提出書類の不備などで時間がかかる場合があります。特に月末や決算期などは申込が集中しやすく、通常より審査に時間を要するケースもあります。

そこで、可能性を高めるためのポイントを押さえましょう。現在の状況に合わせて「何を優先すべきか」を整理できればokで、突破しやすくなります。焦って申込を行うのではなく、事前に準備と確認を行うことが、結果として最短での現金化につながります。

「速さへの期待が高いファクタリング会社」へ申込む

即日対応を掲げる会社でも、受付時間や営業日、祝日対応の範囲はそれぞれです。午前中の申込なら当日入金でも、午後以降は翌営業日になることがあります。これは銀行振込の締切時間や社内処理時間の関係によるものです。

だからこそ、公式サイトで「最短即日」「即日資金調達」「最短即日買取」などの表記や、受け付け時間、提出方法、審査時間の目安を確認しましょう。単に「即日対応」と書かれているだけでなく、「何時までの申込で当日入金可能か」まで明示されている会社は信頼性が高い傾向にあります。

質問窓口があるなら、事前に確認しておくと「あっ、間に合わない…」を防げます。電話やチャットで確認することで、現在の混雑状況や必要書類の詳細を教えてもらえる場合もあります。急ぎのときは、まずtryしてみる、という姿勢も大切です。ただし、複数社に同時申込をする場合は、二重譲渡と誤解されないよう注意が必要です。

また、オンライン完結型の会社は処理スピードが早い傾向があります。電子契約や自動審査システムを導入している会社であれば、審査から振込までの流れが効率化されています。スピードを最優先する場合は、対応体制そのものが迅速な会社を選ぶことが重要です。

「審査で評価されやすい売掛債権」を選ぶ

審査で最も重視されるのは売掛先の信用力(信用度)です。上場や大手企業など信用度が高い売掛先の債権は、審査が進みやすい傾向があります。安定した企業との継続的な取引実績がある場合、支払いリスクが低いと判断されやすいため、審査時間の短縮につながります。

逆に、支払遅延や滞納リスクが見える場合は慎重になります。過去に入金遅れがあった場合や、経営状況が不安定と見られる売掛先の場合、審査に時間がかかったり、条件が厳しくなることがあります。

また、債権の金額もポイントです。初回は20万円〜100万円程度など、扱いやすい金額の債権から始めることでスムーズになりやすいことがあります(大口は審査が慎重になりやすい)。高額債権はリスクも比例して大きくなるため、審査に時間を要する場合があります。

支払サイトは60日以内が目安となるケースが多く、90日以上先だと手数料が上がる可能性もあるため、期限を意識して選びましょう。支払期日までの期間が短いほど、資金回収の確実性が高いと判断されやすくなります。

売掛債権を選ぶ際は、「信用度」「金額」「支払サイト」の3点を総合的に考えることが重要です。このバランスを意識することで、審査通過率とスピードの両方を高めることができます。

「契約内容」をしっかりと読み込む

即日で対応してもらえるからといって、勢いで契約するのは危険です。特に、ファクタリングと名乗りながら実態が貸付に近い違法な手口も報告されています。資金が急ぎで必要な状況では冷静な判断が難しくなりがちですが、契約前の確認は必須です。

契約書面には、手数料、償還請求権(ノンリコースの有無)、二重譲渡防止、債権譲渡の手続き、振り込み条件など重要事項が含まれます。例えば、ノンリコース契約であれば、売掛先が支払不能になった場合でも原則として利用者が返還義務を負わない仕組みです。一方、償還請求権がある場合は条件が異なるため、違いを理解しておく必要があります。

内容を読み込み、不明点は必ず確認してください。専門用語が多い場合は、説明を求めることが大切です。必要なら専門家や一般社団法人などの関連窓口の情報も参考にし、安心できる運営会社を選ぶことが大切です。公的機関の注意喚起情報も確認しておくと安全性が高まります。

今後のトラブルを避ける意味でも、控えは必ず保管しましょう。電子契約の場合でも、契約内容をダウンロードして保存しておくことが重要です。条件を正しく理解し、納得したうえで契約を締結することで、安心して資金調達を進めることができます。

このように、「速い会社を選ぶ」「評価されやすい債権を選ぶ」「契約内容を確認する」という3つのポイントを押さえることで、「いますぐ」に債権を現金化できる可能性は大きく高まります。準備と確認を徹底することが、最短ルートへの近道です。

おすすめファクタリング会社10社を比較

「いますぐに現金が必要」「できるだけ手数料を抑えたい」「個人事業主でも利用できる会社を探している」など、ファクタリング会社を選ぶ際の基準は人それぞれです。

しかし、実際には対応スピード・買取手数料・利用可能額・個人事業主の可否など、各社で大きな違いがあります。そのため、条件をしっかり比較せずに申し込んでしまうと、「思っていたより手数料が高い」「即日入金が間に合わなかった」といったミスマッチが起きる可能性もあります。

そこで本記事では、入金スピード・手数料水準・利用可能額・個人事業主対応の4項目を基準に、特におすすめできるファクタリング会社10社を厳選して比較しました。

急ぎの資金調達を検討している方も、より条件の良い会社へ乗り換えを検討している方も、ぜひ以下の比較表を参考にして、自社に最適なファクタリング会社を見つけてください。

スクロールできます→

| ファクタリング業者 | 利用可能額 | 買取手数料 | 入金速度 | 個人事業主 |

|---|---|---|---|---|

| SoKuMo | 10万円~1億円 | 1%~15% | 最短30分 | 可能 |

| QuQuMo | 下限・上限なし | 1%~ | 最短2時間 | 可能 |

| ラボル | 1万円~ | 一律10% | 最短30分 | 可能 |

| ペイトナー | 1万円~300万円(初回30万円) | 一律10% | 最短10分 | 可能 |

| メンターキャピタル | 30万円~上限なし | 2%~20% | 最短30分 | 可能 |

| アクセルファクター | 30万円~無制限 | 2%~ | 最短3時間 | 可能 |

| JPS | ~3億円 | 2%~(2社間:5%~10%目安) | 最短60分 | 不可(法人限定) |

| OLTA | 下限・上限なし | 2%~9% | 最短即日 | 可能 |

| FACTOR⁺U(ファクトル) | 1万円~ | 1.5%~ | 最短40分 | 可能 |

| PAYTODAY | 10万円~上限なし | 1%~9.5% | 最短30分 | 可能 |

SoKuMo SoKuMoは完全にオンラインのみで利用できるファクタリング会社として、多くの利用者から支持を集めています。以下のような多彩な特徴を備えており、非常に使い勝手が良いサービスとなっています。

SoKuMoは完全にオンラインのみで利用できるファクタリング会社として、多くの利用者から支持を集めています。以下のような多彩な特徴を備えており、非常に使い勝手が良いサービスとなっています。

- すべての手続きがオンライン上で完結し、わざわざ面談や来社する必要がありません。

- 最短30分という業界最速クラスのスピード振込を実現しています。

- 手数料は1.0%~15.0%と、業界でも最低水準のリーズナブルな価格設定。

- 売掛金の買取率は最大99%と高価買取が可能です。

- 独自の審査基準により、他社で断られた方でも相談できる可能性があります。

- 審査通過率は60%と高い水準を維持しています。

- 法人だけでなく、フリーランスや個人事業主の方も利用可能です。

- 買取可能金額は10万円から1億円までと非常に幅広く対応しています。

このように、オンラインファクタリングに求められる多くの条件を満たしているのがSoKuMoの強みと言えます。特に注目すべきは、1%からという低い手数料設定であり、これにより手元に残る現金が大きくなる点が多くの利用者に評価されています。審査通過率の60%という数字は一見するとやや低く感じられるかもしれませんが、通常、オンラインファクタリングはAIを用いた自動審査が中心となるため、対面での目視審査よりも厳しくなる傾向があります。その厳しい審査のなかで60%以上の通過率を維持していることは、むしろ高い数値と言って差し支えありません。SoKuMoの利用の流れは以下の通りで、すべてオンラインで完結します。

- 申し込み(または相談)をウェブ上で行う

- オンライン審査を受ける

- 電子契約書を交わした後、指定口座に入金される

このように、入金までのステップがシンプルかつ迅速であり、最短30分というスピード資金調達を可能にしています。多くのファクタリング会社では電話や面談が必須ですが、SoKuMoではそれらが一切不要で、本当の意味で完全オンライン完結を実現している点も大きな魅力です。したがって、全国どこにいても、時間を気にせず気軽に利用できるファクタリング会社を探している方には、SoKuMoが最適な選択肢となるでしょう。※なお、面談は不要ですが、ファクタリング利用に不安がある方や、担当者と直接話をしたい方のために「オンライン面談」のサービスも用意されているため、利用者の希望に応じた柔軟な対応が可能です。QuQuMoQuQuMoはスピードと柔軟性を両立したオンライン完結型ファクタリングサービスです。

クラウド契約を活用し、来社不要で手続きを進められる点が特徴です。

- 申込から契約まで完全オンライン対応。

- 最短2時間でのスピード入金。

- 手数料は1%~と業界最低水準クラス。

- 買取金額の下限・上限なしで柔軟対応。

- 法人・個人事業主ともに利用可能。

少額から高額まで幅広く対応しているため、資金ニーズに合わせやすい点が強みです。ラボル

ラボルはフリーランス・個人事業主向けに特化したファクタリングサービスです。

- 1万円から利用可能な少額特化型。

- 手数料は一律10%でわかりやすい料金体系。

- 最短30分での入金に対応。

- オンライン完結で来社不要。

初めてファクタリングを利用する方にも安心な、シンプル設計のサービスです。ペイトナー

ペイトナーは小口債権のスピード資金化に強いオンライン型サービスです。

- 1万円から利用可能(初回は上限あり)。

- 手数料一律10%。

- 最短10分の業界最速クラス入金。

- 個人事業主・フリーランス歓迎。

急ぎの少額資金調達を希望する方に向いているサービスです。メンターキャピタル

メンターキャピタルは高額債権にも対応できるバランス型ファクタリング会社です。

- 30万円以上の債権に対応。

- 手数料2%~20%で個別見積。

- 最短30分で審査完了。

- オンライン契約対応。

中~大口債権を扱いたい法人に適しています。アクセルファクター

アクセルファクターは高額対応と柔軟な審査に定評のあるサービスです。

- 30万円から無制限で対応。

- 手数料2%~。

- 最短3時間入金。

- 法人・個人事業主利用可。

まとまった事業資金を早期に確保したい企業に適しています。JPS

JPSは法人向けに特化した大口対応型ファクタリング会社です。

- 最大3億円まで対応可能。

- 手数料2%~(契約形態により変動)。

- 最短60分審査。

- 法人限定サービス。

大規模資金調達を検討している企業向けです。OLTA

OLTAはクラウド型ファクタリングの代表格として知られるサービスです。

- 下限・上限なしで柔軟対応。

- 手数料2%~9%。

- 最短即日入金。

- 個人事業主利用可。

実績豊富で信頼性を重視する方に適しています。FACTOR⁺U(ファクトル)

FACTOR⁺Uはスピードと手数料のバランスが取れたオンライン特化型サービスです。

- 1万円から利用可能。

- 手数料1.5%~。

- 最短40分入金。

- 個人事業主対応。

小回りの利く資金調達を求める事業者に向いています。PAYTODAY

PAYTODAYはオンライン完結型のスピード重視ファクタリングです。

- 10万円から利用可能。

- 手数料1%~9.5%。

- 最短30分入金。

- 個人事業主利用可能。

「いますぐに現金が必要」な経営者が押さえるべき最終チェックポイント

「いますぐに現金が必要ならファクタリング!」まとめ

ファクタリングは、急な資金ニーズに対応できるスピーディーな資金調達手段として、近年ますます注目を集めています。特に「いますぐに現金が必要!」という状況では、銀行融資などの時間がかかる方法よりも、即日現金化が可能なファクタリングの方が圧倒的に頼りになる存在です。

ファクタリングは、売掛債権という既に発生している資産を活用する仕組みであるため、新たな借入とは性質が異なります。そのため、返済計画の作成や担保の設定などを前提とする融資と比べて、手続きの負担が軽く、審査から入金までのスピードが早い傾向にあります。

- ファクタリングは「いますぐに」という状況の現金調達にも対応可能で、少額の債権でも柔軟に対応してくれる個人向けサービスも増えています。

- 「審査スピード、提出書類の少なさ、審査通過のしやすさ」などの特徴が、早い資金調達を可能にする理由です。

- 売掛先の信用力の高さだけでなく、債権の額や決済までの残り日数、そして債権の仕分け状況なども審査にかかる時間に影響します。

このように、ファクタリングには多くのメリットがあります。例えば、融資と違って信用情報に影響を与えず、返済義務が発生しない点や、売掛債権さえあれば利用できる柔軟性などが挙げられます。銀行からの借入は信用情報に記録され、今後の融資審査に影響を及ぼす可能性がありますが、ファクタリングは債権の売却であるため、その性質は異なります。

さらに、個人事業主やフリーランスでも利用できるサービスが増えており、少額の債権でも対応してくれる会社もあるため、資金の流れが止まりそうな場面では非常に重宝されます。たとえば、入金サイトが長い案件を抱えている場合や、急な支払いが発生した場合など、短期的な資金不足を補う手段として有効です。

一方で、ファクタリングにもデメリットは存在します。たとえば、売掛先の信用力が低い場合や、債権の内容が不明確な場合には、審査に時間がかかったり、手数料が高くなったりする可能性があります。また、売掛債権の額が極端に大きい場合や、支払期日までの期間が長い場合にも、条件が厳しくなることがあります。

また、即日現金化を希望していても、申込先の選び方や売却する債権の条件によっては、希望通りのスピードで資金調達できないこともあります。受付時間を過ぎていた場合や、提出書類に不備があった場合には、翌営業日以降の対応になるケースもあります。

「いますぐ返せない…」という状況に陥る前に、ファクタリングのメリットデメリットをしっかり理解し、売却する債権の内容や申込先のサービス内容を確認しておくことが大切です。

特に、決済日までの残り日数が短く、売掛先の信用力が高い債権を選ぶことで、審査通過率が上がり、より有利な条件で資金調達が可能になります。条件を見極めて申込を行うことで、手数料を抑えながらスピーディーな現金化を実現できる可能性が高まります。

ファクタリングは万能な手段ではありませんが、「いますぐに」という時間的制約がある状況においては、非常に現実的な選択肢です。重要なのは、焦りだけで判断するのではなく、条件や契約内容を確認したうえで活用することです。

資金繰りは企業経営における生命線ともいえる要素です。支払い遅延や資金不足は、信用問題や事業停止のリスクにつながります。そのリスクを未然に防ぐためにも、ファクタリングという選択肢を理解し、適切なタイミングで活用できるよう準備しておくことが重要です。

「いますぐに現金が必要」という状況は、誰にでも起こり得ます。そのときに慌てないためにも、事前に仕組みを知り、信頼できる申込先を把握しておくことが、安定した経営につながります。ファクタリングを正しく理解し、必要な場面で賢く活用することが、資金繰りを守る大きな武器となるでしょう。