必見ファクタリング情報コラム

Message

【最新版】助成金の受給前にファクタリングを利用すべき理由とは?得られる効果を徹底解説

2026年1月27日

この記事ではファクタリングと助成金(補助金)について解説します。

・助成金って何?

・助成金をファクタリングできるの?

・ファクタリングを助成金や補助金の受給前に利用すべき理由

について解説します。

「助成金」は、一定の条件を満たしている事業者であれば申請を検討する価値のある資金調達方法です。原則として返済が不要であり、銀行融資や貸金業からの借入とは異なる仕組みで資金を確保できる点は、大きなメリットといえるでしょう。一方で、申請から受給までに期間を要するケースが多く、受給が決定するまでの資金繰りに課題を感じる経営者様も少なくありません。

そのような場面で有効なのが「ファクタリング」です。ファクタリングは、売掛金を早期に現金化する資金調達手段であり、返済義務が発生しない点が特徴です。返済方法を気にする必要がなく、資金繰りの見通しを立てやすいという点で、助成金の受給前との相性が良い方法といえます。給料の支払いや外注費など、すぐに払えなければならない支出がある場合でも、柔軟に対応できる可能性があります。

また、ファクタリングは法人だけでなく、条件次第では個人事業主や個人向け、個人向けサービスとして利用できるケースもあります。貸金業による融資とは異なり、借金として計上されないため、財務状況への影響を抑えながら資金を確保できる点も魅力です。

本稿では、助成金による資金調達のメリットデメリットを整理するとともに、助成金の受給前にファクタリングを活用することで得られる効果や注意点について、仕組みからわかりやすく解説していきます。助成金の活用を検討している経営者様や、売掛金を活用した資金調達に関心のある方は、ぜひ最後までお読みください。

助成金を受給するメリット・デメリット

「助成金」は、国や地方自治体が提供している制度であり、雇用の維持や促進、職場環境の改善などの取組を行う事業者に対して、資金面からサポートすることを目的とした現金給付です。主な対象は中小企業や法人ですが、制度によっては個人事業主や個人向け、研究活動を行う個人を対象とした助成金も存在しています。

助成金は、銀行や金融機関からの融資とは異なり、取引実績や担保の有無よりも、制度の趣旨に沿った事業内容であるかどうかが重視される点が特徴です。そのため、株式会社などの法人だけでなく、一定の条件を満たした事業者等であれば幅広く活用できる可能性があります。なお、多くの助成金は厚生労働省の管轄となっており、雇用関係の制度が中心となっています。

助成金のメリット・要件を満たしていれば高確率で受給できる

助成金は、申請を行えば通常必ず受給できるものではありません。しかし、交付対象となる要件や資金の使途を正しく理解し、必要な準備を行ったうえで手続きを進めれば、高い確率で受給できる制度といえます。

申請の流れとしては、事前に制度内容を確認し、必要書類を準備したうえで、申請フォーム等から申込みを行う形が一般的です。提出する書類や記載内容に不備があると、通知が遅れたり、受給できない可能性があるため注意が必要です。実績報告書の提出など、受給後の手続きも含めて把握しておくことが重要です。

助成金のメリット・返済不要で資金が得られる

多くの事業者は、資金調達の手段として銀行や金融機関からの融資を利用していますが、融資の場合は借入後に返済が必要となり、利息や手数料などの負担も発生します。これに対して助成金は、原則として返済が不要であり、資金繰りへの負担を抑えながら活用できる点が大きなメリットです。

助成金の財源は、企業が納めている雇用保険料等で構成されており、事業活動を支援する目的で還元される仕組みとなっています。受給した助成金は、会計上は雑収入として処理されるのが一般的であり、適切な処理を行うことで資金計画にも組み込みやすくなります。このような点から、助成金は多くの事業者にとっておすすめできる資金調達方法の一つといえるでしょう。

助成金のデメリット・申込める助成金があるとは限らない

助成金は、要件を満たしたうえで申請を行えば高い確率で支給が受けられる制度ですが、すべての企業や事業者が常に申込める助成金が存在するとは限りません。募集内容や方針は定期的に見直されており、希望する条件に合致する助成金が見つからないケースもあります。

また、助成金にはそれぞれ募集期間が設定されており、期限内に登録や申請手続きを完了させる必要があります。提出を求められる書類の種類も多く、内容によっては個人情報保護への配慮が必要な書類を準備しなければならない場合もあります。そのため、申請作業に時間がかかり、事業運営との両立に悩みを感じる経営者様も少なくありません。助成金を活用するためには、専用サイト等を活用し、募集情報を定期的に確認することが重要です。

助成金のデメリット・原則的に後払いになる

助成金の受給要件には、正社員の雇用や研修制度の導入、設備投資などが含まれることが多く、それらに必要な費用は、原則として助成金を申請する側が一時的に立て替える必要があります。対象となる取組を実施すれば支給される金額が決まっている場合でも、原則後払いとなる点には注意が必要です。

受給までには半年以上の期間がかかるケースもあり、急ぎで資金を確保したい場合には不向きな資金調達方法といえます。そのため、事業計画の中で助成金の活用を検討する際には、資金繰りの状況や必要金額を事前に把握し、無理のない形で進めることが重要となります。

補助金と助成金の違い

「補助金」は助成金と混同されやすい制度ですが、仕組みや考え方には明確な違いがあります。補助金は主に経済産業省が所管しており、助成金とは異なり、採択件数や予算額があらかじめ決められている点が特徴です。

具体的には、申込条件を満たしていたとしても、審査結果によっては受給できないケースがあることや、募集期間が比較的短い点が挙げられます。一方で、補助金は助成金よりも高額な金額が支給される可能性があり、数百万円から数千万円規模の支援が期待できる場合もあります。制度の違いを正しく理解し、自社の目的に合った制度を選択することが重要です。

助成金は数千万円など高額な資金調達を行えることは期待しにくく、しかし要件を満たすことができれば高い確率で受給することができます。

また募集期間の長さなどを含め、受給するための難易度は補助金よりも助成金の方が低いのも確かです。

ファクタリングを助成金や補助金の受給前に利用すべき理由

売掛債権を売買契約によって現金化するファクタリングは、助成金とは全く違う資金調達の方法です。

しかしファクタリングを上手く活用することができれば、助成金や補助金を受給しやすくなり、助成金や補助金のデメリットを補える可能性があります。

ここからは、助成金や補助金の受給前にファクタリングを利用することで得られるメリットを紹介させていただきます。

助成金や補助金の受給要件を満たしやすくなる

・雇用保険適用事業所の事業主であること

・書類の管理や提出が問題なく行なえ、必要であれば労働局による調査を受け入れること

・適切な労務管理が行えていること

助成金は目的などに応じて様々な内容で募集されていますが、共通している要件となるのは上記した3つとなります。

特に資金面での要件は定められていないものの、賃金の未払いなどが発生している場合には労務管理が適切でないと判断され、助成金の支給対象となれない可能性があります。

しかしそんな状況に陥る危険もファクタリングによって状況改善が可能です。

自己資金を増加できる

ファクタリングは売掛債権の売却による資金調達方法であり、資金繰りの負担になることも少なくない売掛金を現金化し自己資金を増加させることができます。

補助金を受給するには前述の通り正社員雇用などの取組を実施する必要がありますが、一定の自己資金を確保していなければ実施は難しくなってしまいます。

しかしファクタリングを活用すれば自己資金の確保が難しくなくなります。

また補助金は助成金よりも自己資金の必要性が高まりますので、よりファクタリングの利用価値も向上します。

負債額の増加が避けられる

負債額が大きくても助成金の受給は可能です。

ですが補助金の場合は審査によって他社と比較される可能性があり、状況によっては負債額の増加が受給できるかどうかに影響するかも知れません。

しかしファクタリングは利用しても負債額の増加を引き起こすことがないため、審査への悪影響を避けることができます。

助成金や補助金の受給目的以外であっても、負債額の増加を避けたいという状況はあるはずですが、ファクタリングであれば安心して利用していただくことができます。

貸借対照表の改善効果が期待できる

補助金や助成金は赤字経営や債務超過であっても、採択され資金を得られる可能性はあります。

しかし特に補助金の場合は、その可能性がかなり低くなってしまうのは事実です。

設備投資などを目的として補助金を申請する際には、自己資金で不足する分を融資によって賄おうと考える企業は少なくありません。

しかし債務超過などの状況では融資を受けることは難しく、基本的に後払いとなる補助金や助成金においては、設備投資などの受給要件となる目的を達成できなくなる可能性があるからです。

ですがファクタリングであれば負債を増やさずに資金を調達することが可能であり、資産のオフバランス化を進めれば貸借対照表のスリム化などの改善効果も期待できます。

ファクタリングを活用し貸借対照表のスリム化などが行えれば、自己資本比率などが改善され融資を受けられる可能性も高まります。

助成金や補助金受給までの資金確保に役立つ

無事に助成金や補助金の受給要件を満たし受給が決定したとしても、実際に現金を手にできるまでには、数ヶ月から1年ほどの期間を必要とします。

経営状況が安定していれば待つだけと言えるかも知れませんが、多くの企業にとってスムーズに運転資金を確保するのは容易ではないはずです。

ですがファクタリングは資金繰りに不安を抱える企業にとっても利用しやすい資金調達方法であり、助成金などを受給するまでの運転資金確保にも役立てていただけます。

最短即日など資金調達までに必要な期間が短い

ファクタリングは、買取申込みを行った当日に債権の現金化も可能な資金調達方法です。

この資金調達スピードによって、助成金や補助金の受給を待つ間に資金ショートに陥る状態が発生したとしても、素早くスムーズに現金を用意することが可能となります。

WEB上で手続が完結できる、オンラインファクタリングが利用できるファクタリング会社を選べば、手続を開始して1時間以内の債権現金化も不可能ではなくなります。

売掛先の信用力重視の審査基準

融資は経営状況や将来性が審査での重要ポイントとなりますが、ファクタリングの場合は「売掛先の信用力」が何よりも重要視されます。

この審査基準の違いにより、売掛先が債権の決済を確実に行うと審査で判断されれば、赤字経営や債務超過という状況の企業であってもファクタリングの審査通過は難しくありません。経営状況などにより助成金の受給までの運転資金確保に融資は利用しにくいという企業も、ファクタリングであれば売掛先次第で審査通過できる期待が高まります。

償還請求権がなく資金調達後も安心

融資を受ける際には担保や保証人が必要になることが少なくありませんが、返済が滞るなどした場合には、担保を失うことになったり保証人に大きな迷惑をかけてしまったりするリスクが発生します。

しかしファクタリングによる資金調達では、売掛先が支払い不可能の状況に陥ったとしても、債権の買い戻しや売掛先の代わりに返済を求められることは原則ありません。

資金調達後の安心感の高さもファクタリングのメリットであり、助成金を受給するまでのリスク軽減にも役立ちます。

ただし契約条件が「償還請求権なし」や「ノンリコース」となっていない場合は、債権の買い戻しなどを求められる可能性がありますので、契約内容はしっかりとご確認ください。

おすすめファクタリング会社10選

ここからは、大手ファクタリング会社を中心に、誰でも安心して利用できるサービスを一覧形式でご紹介していきます。

ファクタリング業界は、かつては独立系の運営会社が主流でしたが、近年では金融機関系やメガバンク系列など、大手企業の参入が進み、業界全体の信頼性や透明性が大きく向上しています。

資金調達を検討する際には、手数料の低さや入金までのスピーディーさだけで判断するのはおすすめできません。

大手かどうか、公式サイトで運営情報や契約条件が詳細に公開されているか、サポート体制が全国対応で整っているかなど、会社の信頼性や体制面も重要な比較ポイントとなります。

とくに初めてファクタリングを利用する場合や、個人事業主・小規模法人の方は、不明点や不安を抱えたまま申込みを進めてしまうと、後々トラブルにつながる可能性もあります。

その点、大手ファクタリング会社は、スタッフ教育や対応フローが確立されており、迅速かつ丁寧な説明を受けられる点が強みです。

実際に、請求内容の確認や契約の流れ、入金・出金までのプロセスも明確で、安心感を持って利用しやすい傾向があります。

本一覧では、そうした点を踏まえ、

・実績が豊富で倒産リスクが低い

・手数料が比較的低水準

・30万・50万円といった少額から、数億円規模まで幅広い金額帯に対応

・オンライン完結で手間が少ない

といった条件を満たす、総合的に評価の高い大手ファクタリング会社を中心にまとめています。

各社の特徴やサービス内容、対応スピード、サポート体制などを把握したうえで、自社の資金ニーズや事業フェーズに合った会社を選ぶことが重要です。

そうすることで、無理のない形で資金繰りを改善でき、継続的かつスムーズな資金調達につなげることができます。

これから紹介する大手ファクタリング会社の一覧を参考に、自身にとって最適な一社を見つけてください。

| ファクタリング業者 | 利用可能金額 | 買取手数料 | 入金速度 | 個人事業主 |

|---|---|---|---|---|

| sokumo | 10万円~1億円 | 1.0%~15% | 最短30分 | 可能 |

| QuQuMo | 上限・下限なし | 1.0%~ | 最短2時間 | 可能 |

| GMO BtoB早払い | 100万円~1億円 | 1.0%~10.0% | 最短2営業日 | 不可 |

| ビートレーディング | 30万円~1億円 | 2.0%~20.0% | 最短即日 | 可能 |

| Accel Factor | 30万円~1億円 | 2.0%~20.0% | 最短即日 | 可能 |

| Best Factor | 30万円~1億円 | 2.0%~20.0% | 最短即日 | 可能 |

| OLTA | 上限・下限なし | 2.0%~9.0% | 最短即日 | 可能 |

| No.1 | 50万円~5000万円 | 1%~ | 最短即日 | 可能 |

| ファクタリングプロ | 50万円~5000万円 | 1.5%~15.0% | 最短即日 | 可能 |

| 三共サービス | 100万円~5000万円 | 2.0%~15.0% | 最短即日 | 可能 |

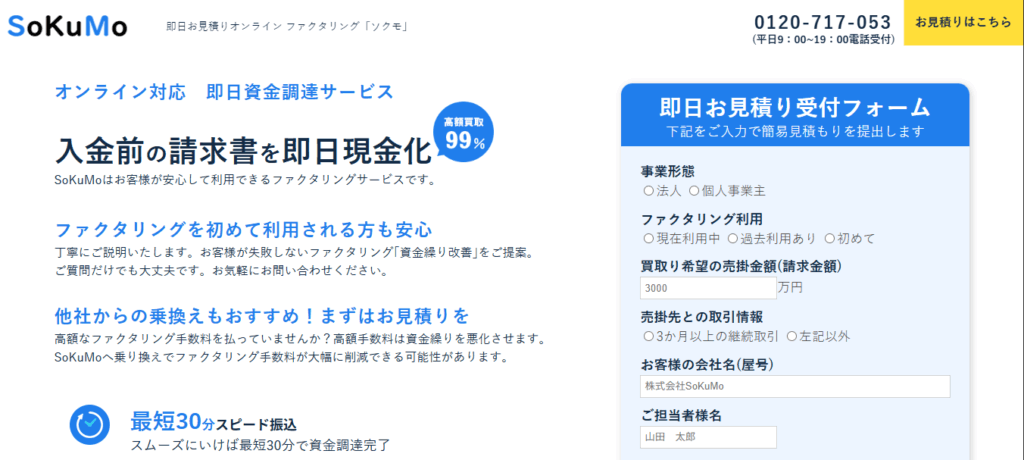

1,SoKuMo|業界最速最短30分で資金調達可能

SoKuMoは買取金額は10万円~1億円、最短30分で入金可能、手数料1.0%~15.0%と低手数料かつファクタリング業界最速の資金調達が可能な会社。

業界最低水準の手数料1.0%から利用可能で、オンライン面談の対応もあり安心して契約できます。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~15.0% |

| 入金スピード | 最短30分 |

| 方式 | 2社間ファクタリング |

| 買取金額 | 10万円~1億円 |

| 登記 | 不要 |

| 会社名 | 株式会社アドプランニング |

|---|---|

| 代表者名 | 佐藤 聖人 |

| 所在地 | 東京都中央区八重洲2-11-7 一新ビル8階 |

2,QuQuMo()|AI審査でスピード対応

QuQuMo(ククモ)は上限・下限なしで、最短2時間で入金可能、AI審査採用のクラウド型ファクタリングサービス。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~14.8% |

| 入金スピード | 最短2時間 |

| 買取金額 | 上限・下限なし |

| 登記 | 不要 |

| 会社名 | 株式会社アクティブサポート |

|---|---|

| 代表者名 | 羽田 光成 |

| 所在地 | 東京都豊島区南池袋2-13-10 南池袋山本ビル3階 |

| 電話番号 | 0120-670-680 |

3,OLTA|クラウドファクタリングの先駆者

GMO BtoB早払いは東証プライム上場のGMOペイメントゲートウェイ提供、信頼性の高いファクタリング。

| 対象 | 法人のみ |

| 手数料 | 1.0%~10.0% |

| 入金スピード | 最短2営業日 |

| 買取金額 | 100万円~1億円 |

| 会社名 | GMOペイメントゲートウェイ株式会社 |

|---|---|

| 代表者名 | 相浦 一成 |

| 所在地 | 東京都渋谷区道玄坂1-2-3 渋谷フクラス |

4,No.1|大口取引に対応

ビートレーディングは2012年創業、取扱件数トップクラスで全国対応の信頼あるファクタリング会社。

| 手数料 | 2.0%~20.0% |

| 入金スピード | 最短即日 |

| 買取金額 | 30万円~1億円 |

| 会社名 | 株式会社ビートレーディング |

|---|---|

| 代表者名 | 鈴木 秀典/佐々木 英世 |

| 所在地 | 東京都港区芝大門1-2-18 野依ビル3・4階 |

5,Accel Factor|柔軟な資金調達

Accel Factorは30万円~1億円まで、最短即日または2時間で資金化可能。

| 手数料 | 0.5%~8.0% |

| 入金スピード | 最短2時間 |

| 買取金額 | 30万円~上限なし |

| 会社名 | 株式会社アクセルファクター |

|---|---|

| 代表者名 | 本成 善大 |

| 所在地 | 東京都新宿区高田馬場1-30-4 30山京ビル5階 |

| 電話番号 | 0120-781-140 |

6,Best Factor|スピード重視の選択肢

Best Factorは2%~手数料が業界最安~全国対応、最短即日入金。

| 手数料 | 2.0%~20.0% |

| 入金スピード | 最短即日 |

| 買取金額 | 30万円~1億円 |

| 会社名 | 株式会社アレシア(Best Factor) |

|---|---|

| 代表者名 | 班目 裕樹 |

| 所在地 | 東京都新宿区西新宿1-6-1 新宿エルタワー24階 |

7,GMO BtoB早払い|大手企業の安心感

OLTAはクラウドファクタリングの先駆け。上限・下限なしで最短即日入金に対応。

| 対象 | 法人・個人事業主 |

| 手数料 | 2.0%~9.0% |

| 入金スピード | 最短即日 |

| 買取金額 | 上限・下限なし |

| 登記 | 不要 |

| 会社名 | OLTA株式会社 |

|---|---|

| 所在地 | 東京都港区北青山… |

8,ビートレーディング|実績豊富な老舗

No.1は50万円~5000万円まで対応し、大口契約にも強いファクタリング会社。

| 対象 | 法人・個人事業主 |

| 手数料 | 1.0%~ |

| 入金スピード | 最短即日 |

| 買取金額 | 50万円~5000万円 |

| 会社名 | 株式会社No.1 |

|---|---|

| 所在地 | 東京都新宿区… |

9,ファクタリングプロ|小口から柔軟対応

ファクタリングプロは1%~10%の手数料、全国対応で最短翌日送金可能な柔軟型サービス。

| 手数料 | 1%~10% |

| 入金スピード | 最短翌日 |

| 買取金額 | 50万円~5000万円 |

| 会社名 | 株式会社MEDS JAPAN(ファクタリングプロ) |

|---|---|

| 代表者名 | 皆川 章生 |

| 所在地 | 東京都台東区東上野1-8-2 オーイズミ東上野ビル東館7F |

10,三共サービス|老舗で信頼の実績

三共サービスは2001年創業、新進ではなく実績と信頼のある老舗ファクタリング会社。

| 手数料 | 1.5%~ |

| 入金スピード | 最短翌日 |

| 買取金額 | 50万円~3000万円 |

| 会社名 | 株式会社三共サービス |

|---|---|

| 代表者名 | 飯村 雅 |

| 所在地 | 東京都千代田区内神田2-16-11 内神田渋谷ビル402 |

『助成金の受給前にファクタリングを利用すべき理由とは?』まとめ

・助成金は要件を満たしていれば高確率で受給でき、返済不要であることも大きなメリット

・手続の手間が大きく受給までに時間がかかるのが助成金の注意点

・ファクタリングの利用によって補助金や助成金の受給条件を満たしやすくなり、受給までの資金繰りの負担も軽減できる

助成金は補助金とは違い、要件を満たし手続に不備がなければ、ほぼ確実に現金が受給できます。

ただし申請後、半年から1年ほどの期間が受給までには必要であり、急ぎの資金調達には向きません。

また助成金や補助金を受給するためには、設備投資費などの資金確保が必要になりますが、ファクタリングを活用することで素早く資金調達が行なえ、売掛先の信用力が高ければ高確率で審査通過することができます。

助成金や補助金の申込みを検討されている経営者様は、併せてファクタリングの利用もご検討ください。